Фьючерсные контракты: понятие и применение

Фьючерсы – что это такое? Это наиболее популярный способ застраховать собственные риски, имеющие высокий уровень ликвидности на биржевом рынке. Поэтому ни одна крупная компания с международной репутацией давно уже не обходится без этого финансового инструмента.

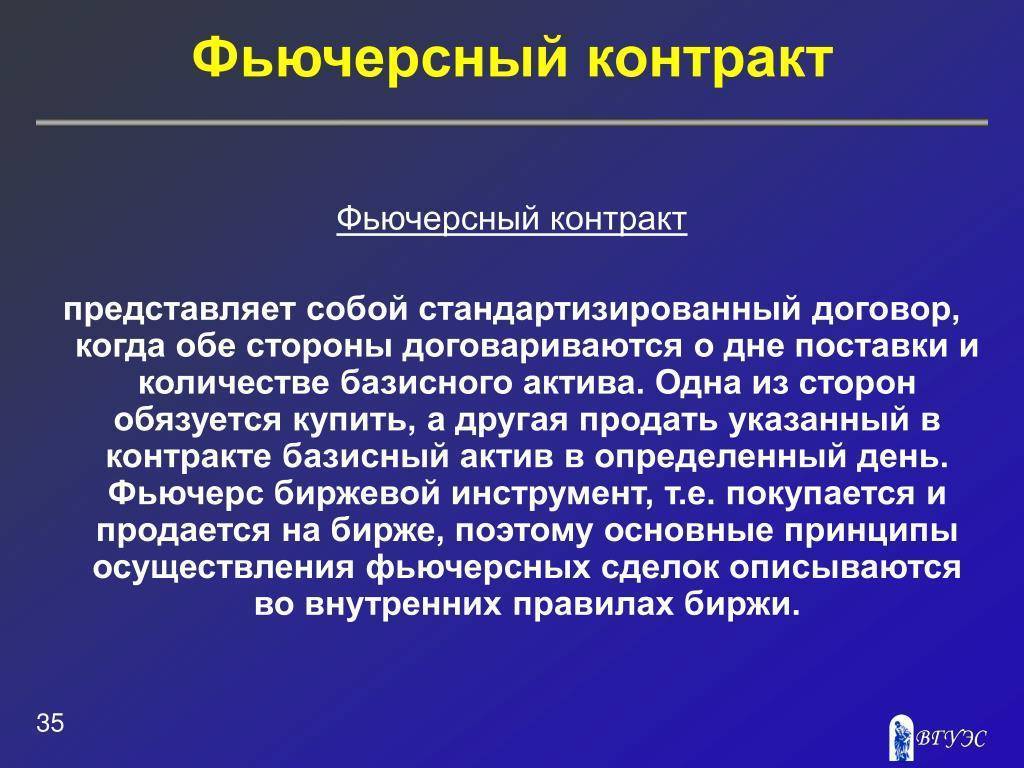

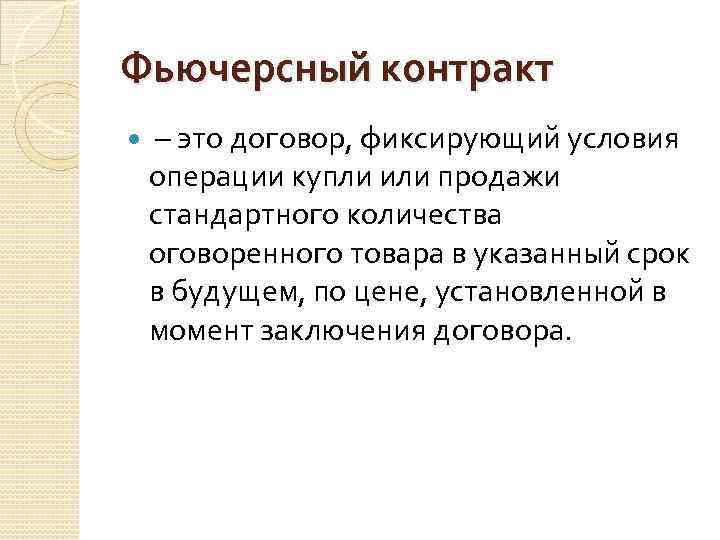

Фьючерсный контракт представляет собой документ, согласующий процесс покупки или продажи актива. Как правило, при заключении подобных договоренностей обе стороны сделки договариваются лишь о двух ключевых пунктах: сроках потенциальных поставок и цене товара. Прочие характеристики оговариваются в спецификации ранее (к таковым можно отнести маркировку, упаковку, транспортировку и прочие).

Подобные сделки ускоряют процесс покупки и реализации продукции, поэтому и овладели значительным сегментом рынка в хозяйственных отношениях между предпринимателями.

Популярные фьючерсные товары

При составлении портфеля стоит выбирать самые популярные товары, которые относятся к разным группам. У каждого есть специфика, и не всегда они показывают положительную доходность. Виды биржевых товаров разнообразны.

- Алюминий. Используется в строительстве, машиностроении, самолётостроении. Цена привязана к ситуации на рынке энергоресурсов. Крупнейший поставщик — Китай. Прогноз на ближайшие годы — рост спроса.

- Свинец. Крупные потребители — развитые государства. Цена металла привязана к ситуации на рынке техники. За 2021 г. цены на фьючерсы выросли почти на 20% — самый высокий показатель среди фьючерсных базовых активов.

- Медь. Цены на медь отметились высоким ростом после марта 2020 года. За два года котировки выросли почти на 80%. Это во многом связано с ведущей ролью меди в «зелёном» энергетическом переходе. Прогнозируют, что стоимость этого металла будет только расти.

- Никель. Цены на никель трудно спрогнозировать, потому что он чаще используется в сплавах, чем в чистом виде. Эксперты считают, что есть вероятность роста цены, но непредсказуемость рынка может внести коррективы.

- Цинк. Стойкость к коррозии позволяет использовать цинк во многих отраслях. Стоимость привязана к положению дел на рынке «зелёной» энергетики. Потребители — Соединённые Штаты, Китай, Индия, производители — Китай, Перу, Австралия. В последнее время стоимость фьючерсов на цинк растёт.

- Золото. Стоимость напрямую зависит от положения дел на мировом рынке. Золото используется для производства монет, слитков, электротехнических деталей. Прогнозировать стоимость трудно, рост составил около 20% после снижения рыночных котировок в марте 2020 года, а что будет дальше, неизвестно.

- Серебро. Стоимость фьючерсов на этот металл обычно повторяет траекторию цен на «золотые» фьючерсы. По прогнозам, в ближайшее время серебряные фьючерсы не будут показывать бурный рост ввиду ужесточения денежной политики центробанками, но время покажет.

- Палладий. Спрос на этот металл будет расти в связи с повышением экологических стандартов. Палладий применяется для сокращения объёмов выбросов в окружающую среду. За последние 3 года стоимость товарных фьючерсов на палладий выросла более чем на 60%.

- Платина. Применяется в машиностроении, химической, стекольной и энергетической промышленности. Потребители — Япония, Китай, Соединённые Штаты, производители — ЮАР, Зимбабве, Россия. За последние пять лет цены на данный металл остались почти без изменений.

- Уголь. Значительная часть энергетической отрасли всё ещё работает на этом ресурсе. Также уголь используется в газовой, строительной, химической промышленности и металлургии. За последние три года цена на уголь увеличилась на 150%.

- Нефть. Ближайшие перспективы для нефтяных фьючерсов — положительные, отдалённые — под вопросом. Но ввиду сокращения объёмов добычи на рынке образовался значительный дефицит. Сейчас роль нефти — ключевая в транспортной, химической и энергетической промышленности.

- Газ. Этот товар используется только как источник энергии. Основные производители — Россия и Соединённые Штаты, потребители — страны бывшего СНГ и Европа. В последнее время газовые котировки выросли из-за энергетического кризиса.

- Пшеница. Фьючерсы на пшеницу всегда популярны на товарных биржах. На стоимость влияют государственные программы и погодные условия. Составлять прогнозы невозможно, потому что в засуху ситуация меняется, однако этот сегмент рынка не исчезнет, потому что зерновые всегда нужны. В последние годы образовался дефицит на рынке пшеницы ввиду нарушения логистических поставок, а также аномальных погодных условий.

- Кукуруза. На цену влияют природные явления, поэтому прогнозы похожи на те, что составляются для пшеницы. В России эта культура выращивается в малых объёмах из-за неподходящих погодных условий.

Для спекуляций больше подходят товары с сезонными колебаниями цен, а для торговли с минимальным риском — те, стоимость которых не зависит от времени года.

Предупреждение о БО и Форексе

Следует понимать отличие между фондовым рынком и рынками Форекс и бинарных опционов (далее — БО).

Форекс — рынок, торгующий исключительно валютами, при этом он никак не регулируется. Акции на Форексе полностью отсутствуют, торговля ими может осуществляться только через брокеров, имеющих лицензию в Российской Федерации.

В качестве примера таких брокеров можно назвать БКС, Финам, Открытие и др. Помимо них, для российских трейдеров доступны и некоторые зарубежные брокеры, такие как Captrader, Exante, TDameritrade, Saxo, IB. Остальные, якобы предоставляющие доступ к торговле ценными бумагами, не заслуживают доверия.

Под видом реальных активов аферисты предлагают CFD, покупка которого не делает участника рынка владельцем акции.

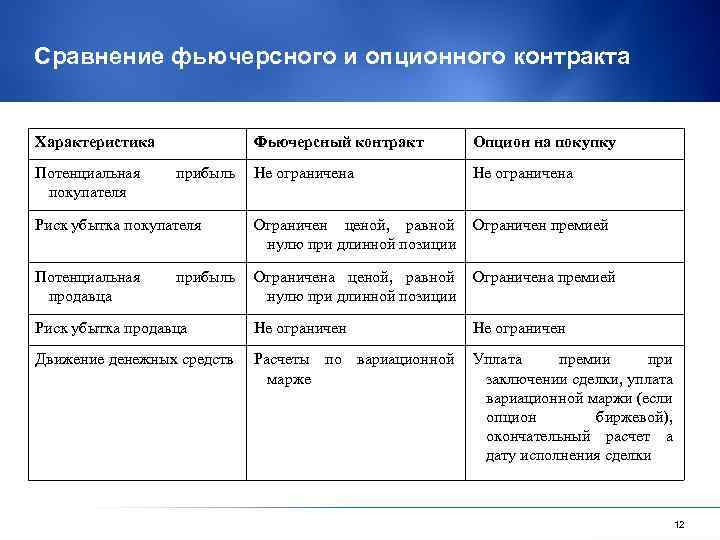

Опцион, (НЕ «бинарный)», как и фьючерс, является одним из финансовых инструментов биржевой торговли. Например, россиянам доступен опцион на индекс РТС, как и на другие индексы. Если трейдер заключает сделку по данному продукту, всегда присутствует другая сторона, в качестве ее выступает другой трейдер либо биржа.

Торговля БО таковой в сущности не является, представляя собой обычную азартную игру наподобие казино. А, как известно, казино всегда выигрывает.

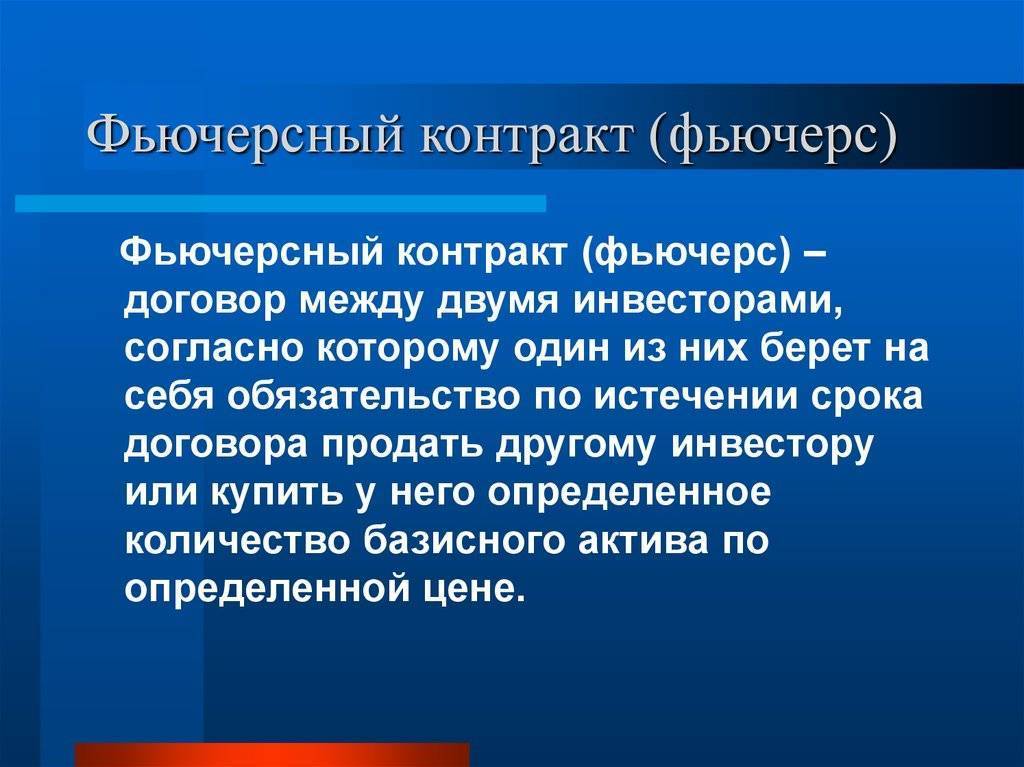

Фьючерсы и фьючерсный контракт

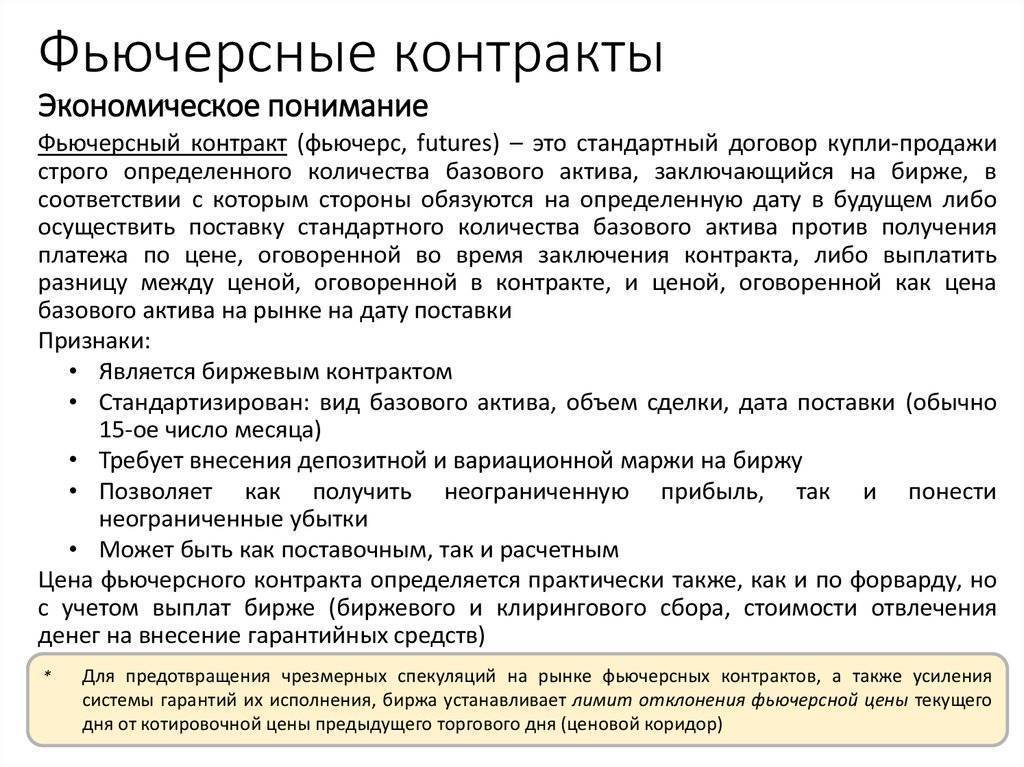

Определение 1

Фьючерсный контракт – это договор о купле-продаже биржевого актива, предметом которого являются товары, валюты или финансовые инструменты, на конкретную сумму и указанную дату, с установленной сторонами сделки при её заключении.

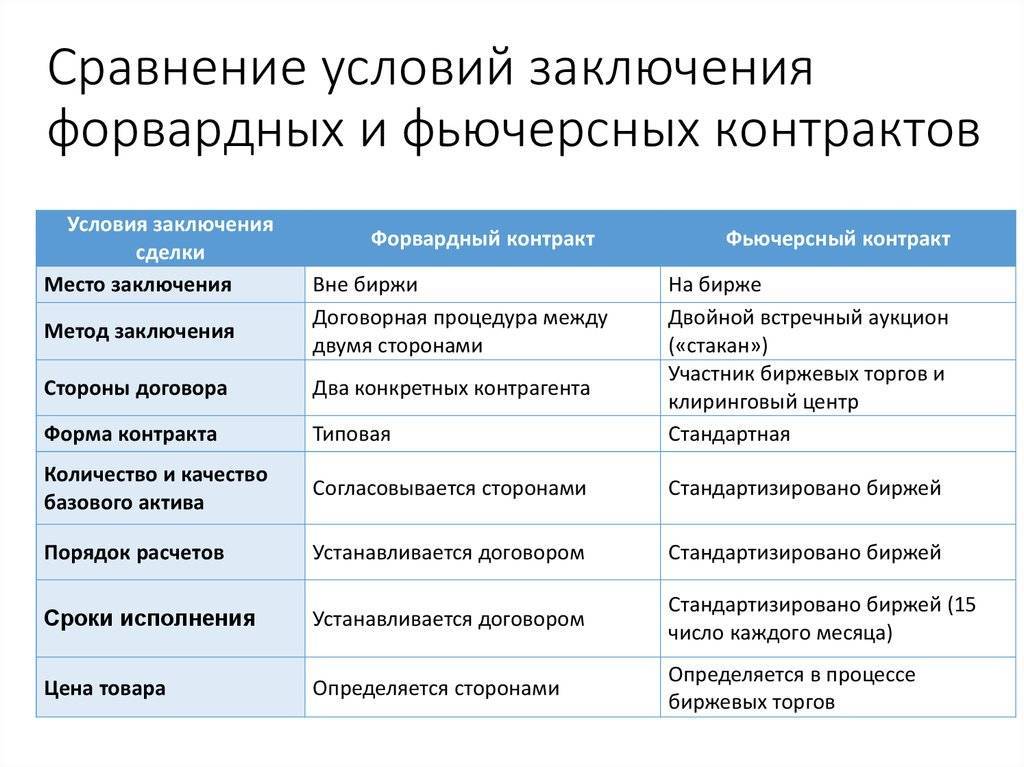

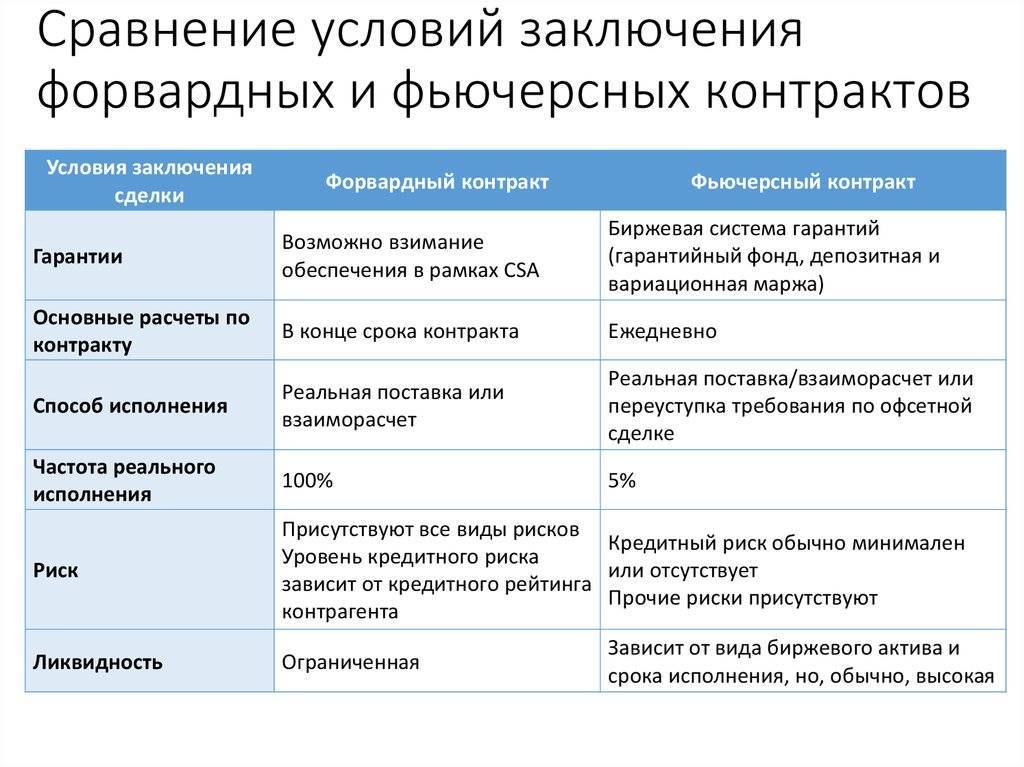

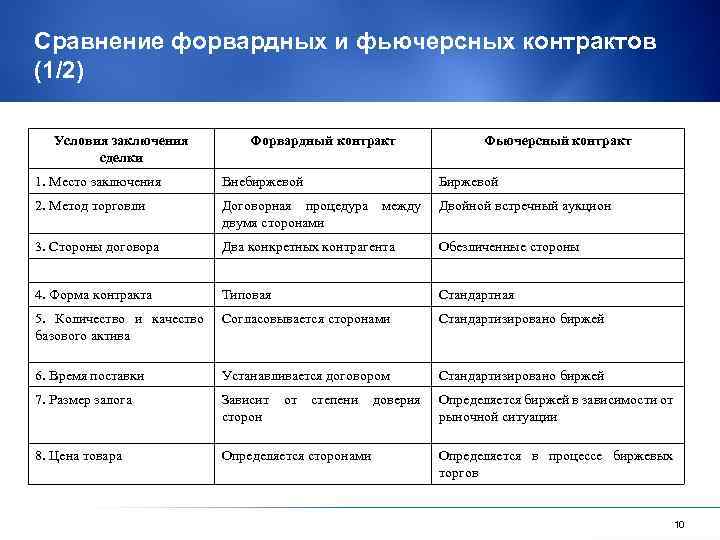

Фьючерсный контракт может быть заключён только на бирже, это его главное отличие от форвардного контракта, который, в свою очередь может заключаться и не на бирже. Договор содержит данные о виде и количестве биржевого актива, стоимости его, дате и условиях выполнения фьючерсного контракта.

Условия контракта для каждого актива разрабатываются индивидуально, при этом имеют стандартную форму для всех участников торговли на данной бирже. К условиям фьючерсного контракта относятся:

- Биржевой характер – это вид и форма договора, которая разрабатывается на данной бирже и обращающегося исключительно на ней.

- Стандартизация всех параметров договора, за исключением цены.

- Полная гарантия от биржи по поводу выполнения обязательств согласно фьючерсному контракту.

- Наличие механизма и условий, которые позволяют досрочно прекратить обязательства по контракту каждой стороне.

Продать фьючерсный контракт означает принять на себя обязательство на дату исполнения фьючерсного контракта установить бирже оговоренный актив и выручить за это от биржи определённые финансовые средства.

Купить фьючерсный контракт означает принять на себя обязательство на дату выполнения фьючерсного контракта принять от биржи оговоренный актив и выплатить по нему бирже установленную сумму согласно условиям контракта.

Самая первая покупка фьючерсного контракта носит название открытия длинной позиции, а его продажа соответственно открытием короткой позиции.

Существует несколько видов сделок в процессе торговли фьючерсными контрактами. Одна из них обратная или офсетная. Она представляет собой сделку с тем же видом, количеством и исполнением фьючерсных контрактов. Однако она является противоположностью ранее заключённой сделки.

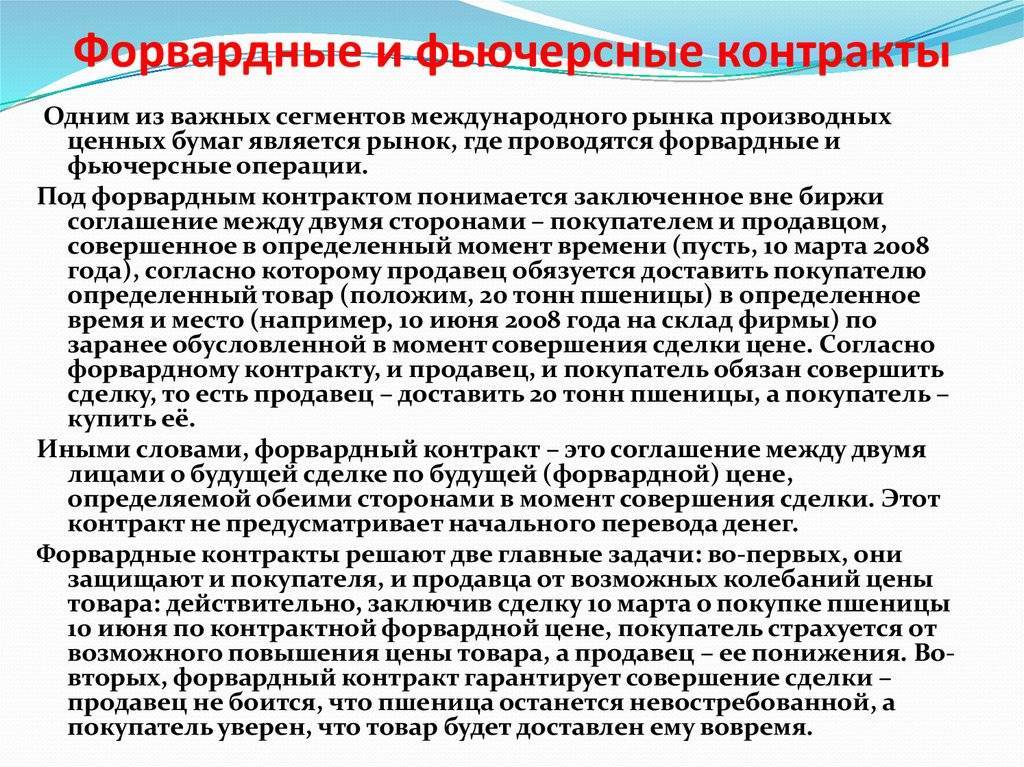

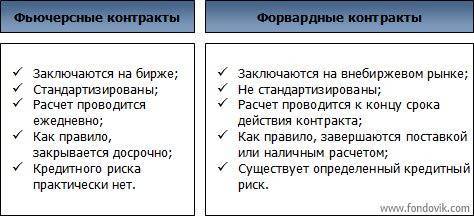

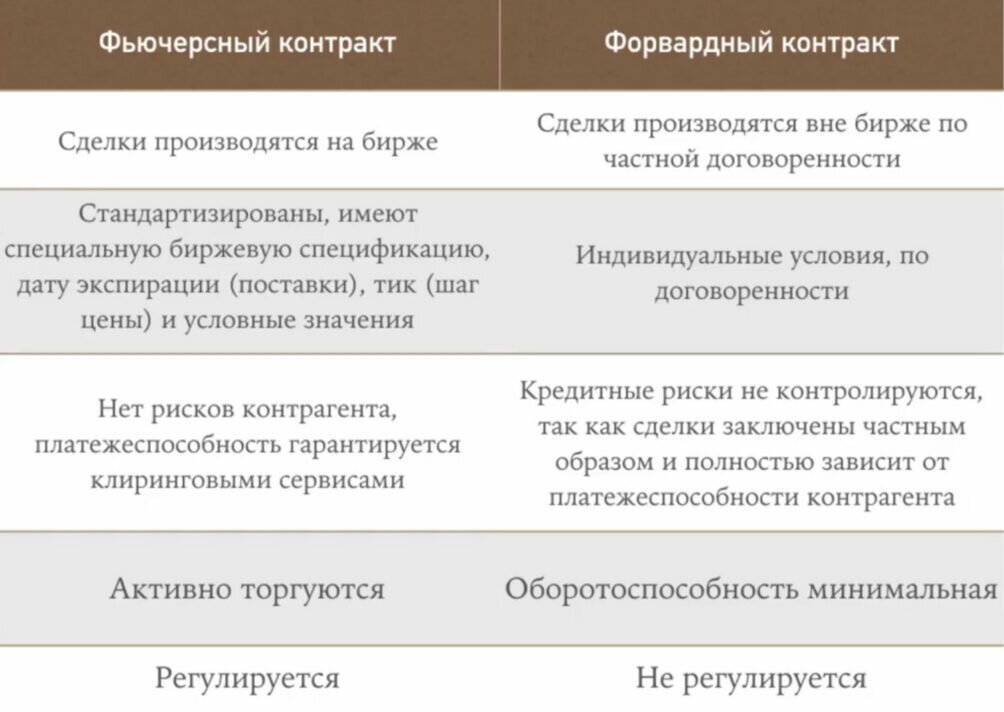

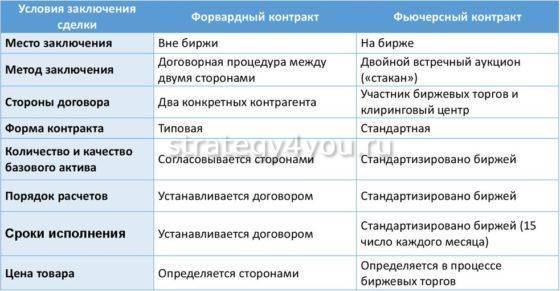

Подробнее о форвардных контрактах

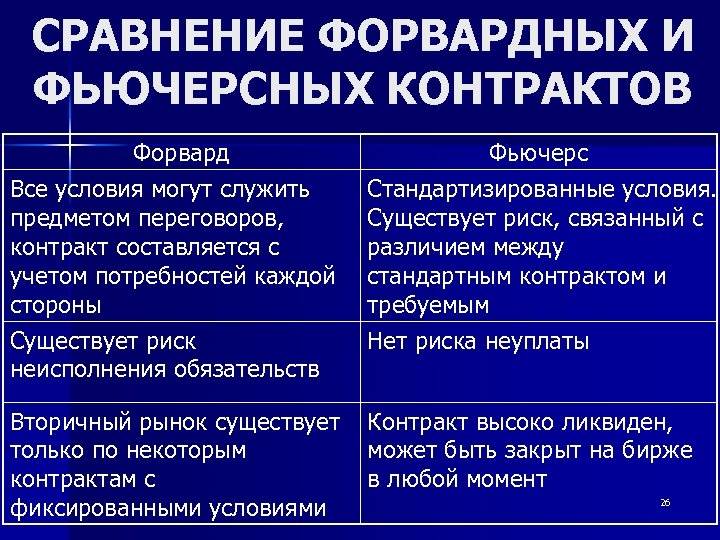

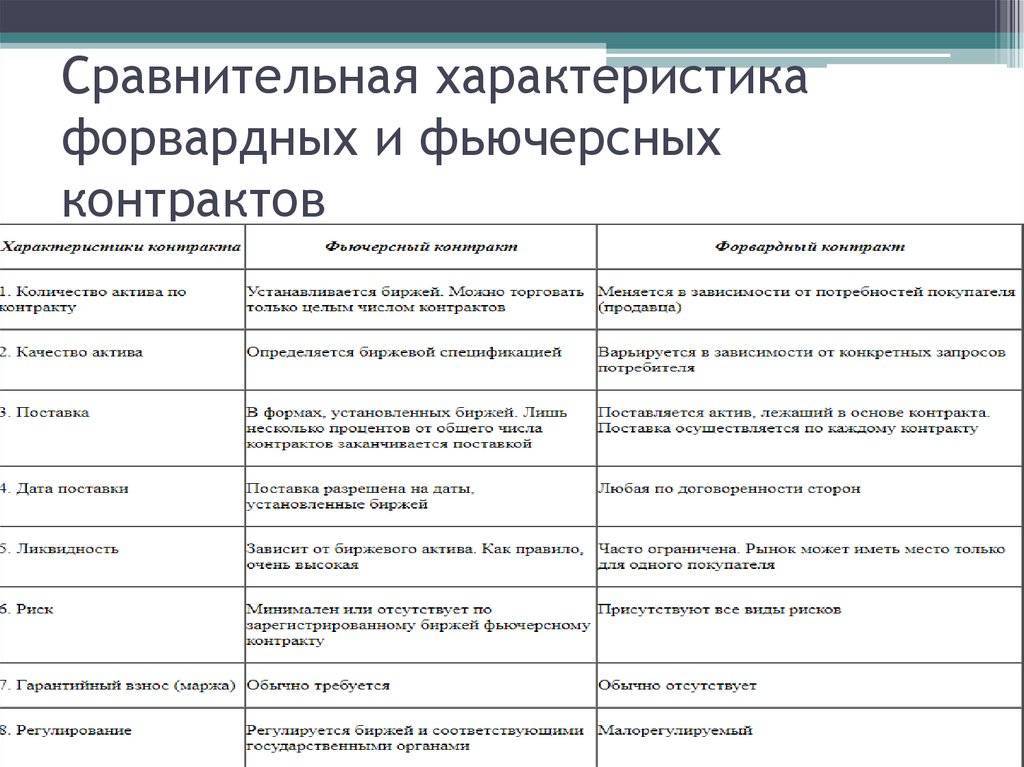

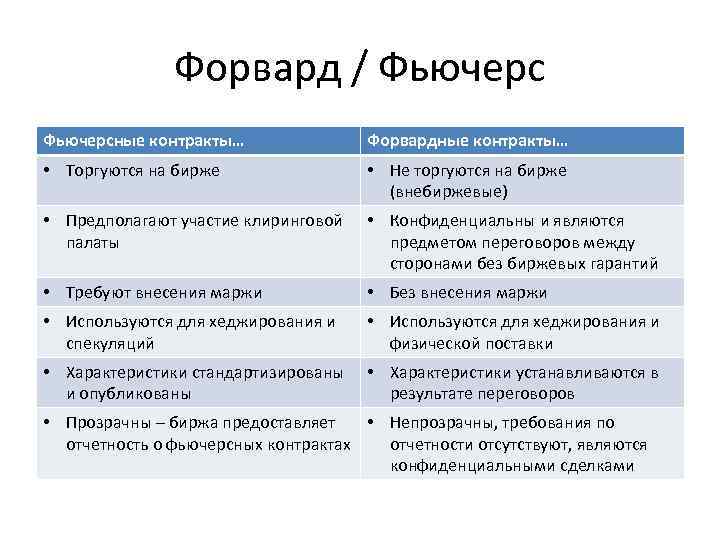

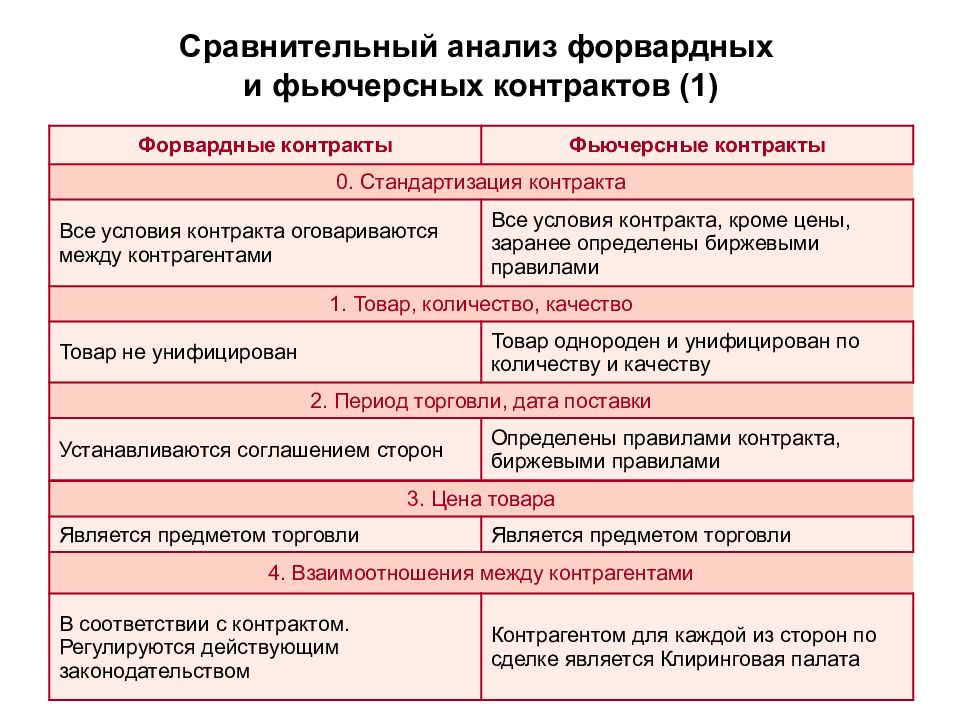

Форвардные и фьючерсные контракты являются тождественными понятиями. Однако существуют некоторые отличия в их определении.

Так, форвардный контракт представляет собой соглашение между двумя контрагентами о поставке предмета договора в будущем. В качестве таковых могут выступать ценные бумаги, валюта или товар. Соглашение может заключаться не на бирже.

Форвардная сделка является обязательной к исполнению. Необходимо отметить тот факт, что лицо, обязующееся поставить активы, занимает так называемую короткую позицию. А лицо, которое приобретает актив, – длинную.

В рамках форвардного контракта осуществляется действительная поставка актива. В данном документе закладываются удобные для обеих сторон условия. Другими словами, это контракт стандартной формы. В связи с этим не существует вторичных рынков среди форвардных контрактов. Цена поставки – цена актива, которая обозначена в договоре.

В отличие от форвардного фьючерсный контракт – соглашение между контрагентами о будущей поставке актива. Данный договор заключается только на бирже.

Где можно ознакомиться с полным перечнем фьючерсов?

Естественно, что каждый трейдер начинает работу с того, что подбирает финансовые активы, которые в дальнейшем можно было бы включить в свой инвестиционный портфель. В статье «Инвестиционный портфель ценных бумаг» детально описано, что это такое, а также каких правил необходимо придерживаться в ходе формирования этого портфеля. Однако, где именно можно ознакомиться со списком доступных для торговли фьючерсных контрактов? Полный перечень размещен на официальном сайте биржи.

Рассмотрим процедуру поиска актива на примере Чикагской товарной биржи.

- Чтобы в дальнейшем найти необходимый контракт в торговой платформе, для начала следует определить тикер торгового инструмента. Предположим, нам необходимо найти золото.

- Открываем сайт биржи CME Group

- После этого следует открыть раздел «Trading»-«Products». Среди появившихся подразделов выбираем «Metals»

- В графе «Precious» вы увидите контракт на золото, обозначается он следующим образом «GC Gold»

- Открываем дательную информацию по фьючерсу на золото. В частности необходимо отыскать ссылку на спецификацию этого контрактаЭта ссылка вам еще не один раз понадобится в ходе трейдинга. Дело в том, что в такой таблице собрана универсальная информация по контракту, в том числе и тикер инструмента, в данном случае это GC.

Если какой-то раздел таблицы вам будет непонятен, воспользуйтесь машинным переводом Google:

Если вам неудобно смотреть информацию через биржу, воспользуйтесь сайтом rjobrien.com. На нем вы можете посмотреть:

- спецификацию контактов;

- список символов;

- фьючерсный календарь и прочую полезную информацию.

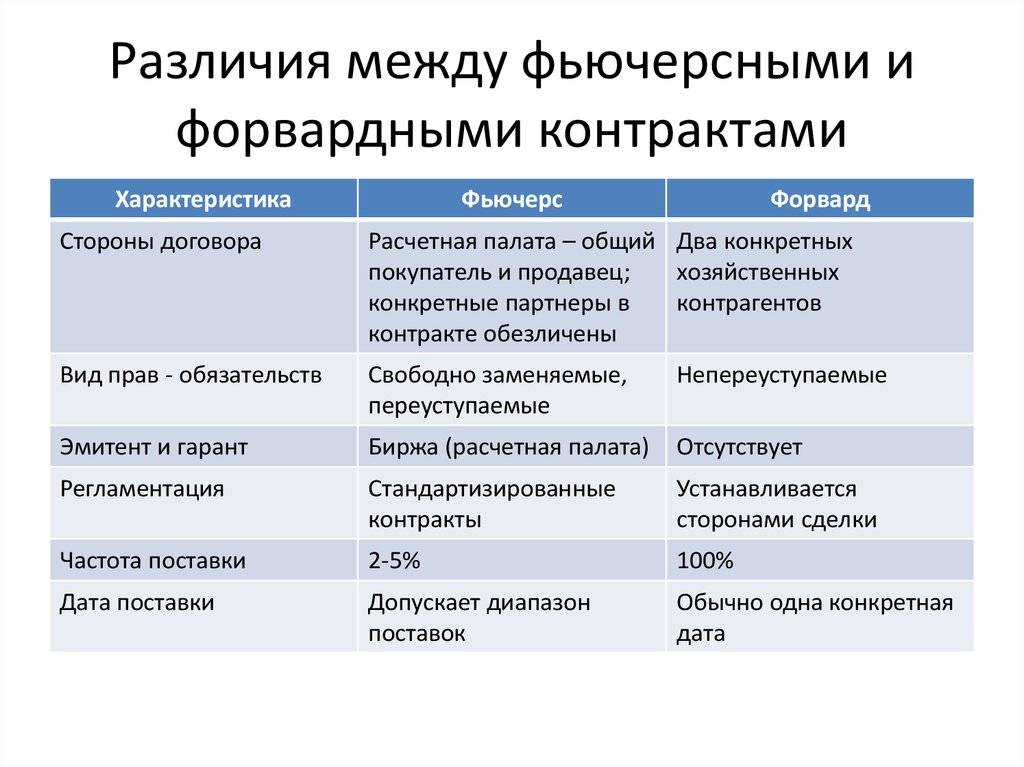

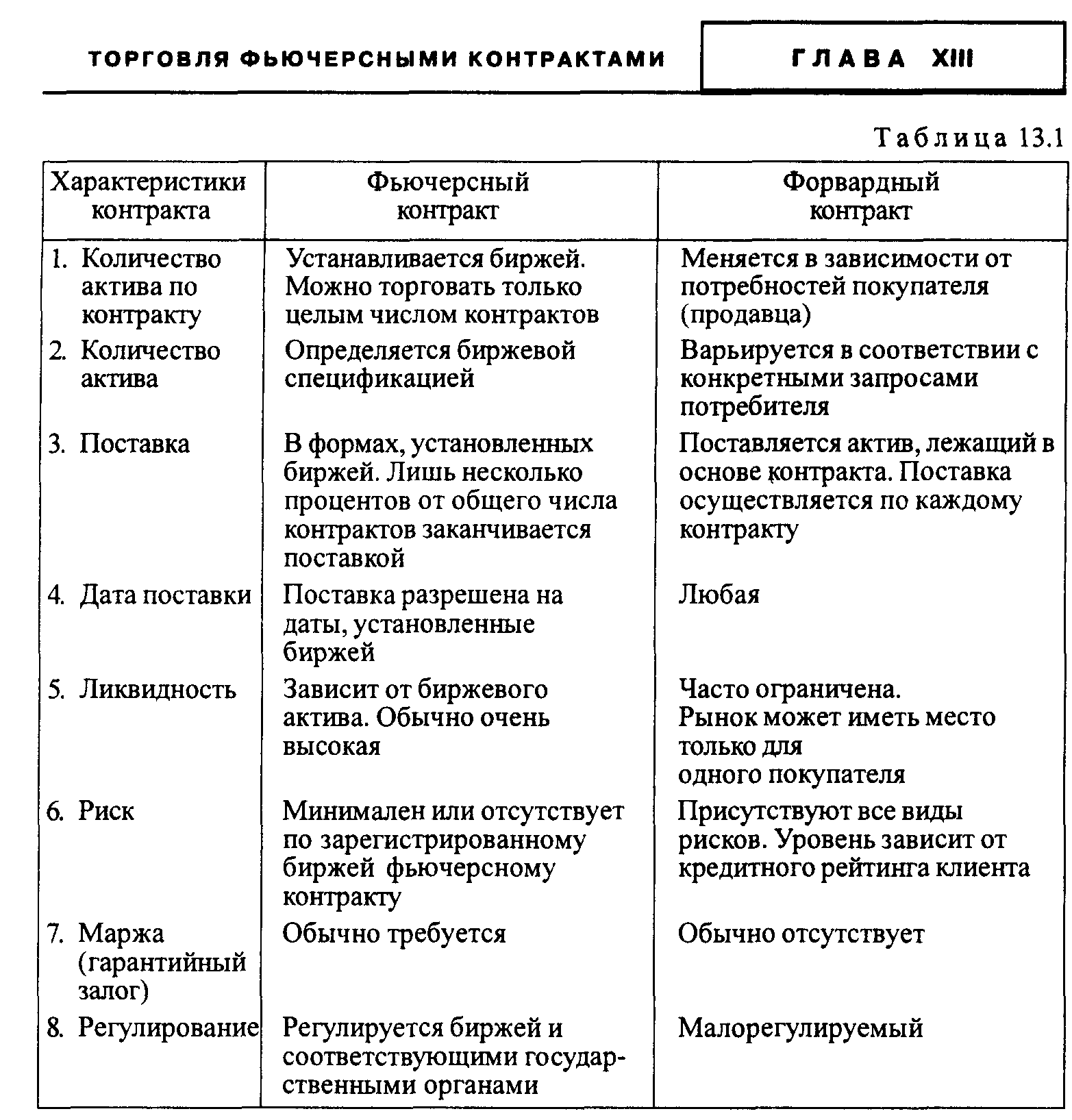

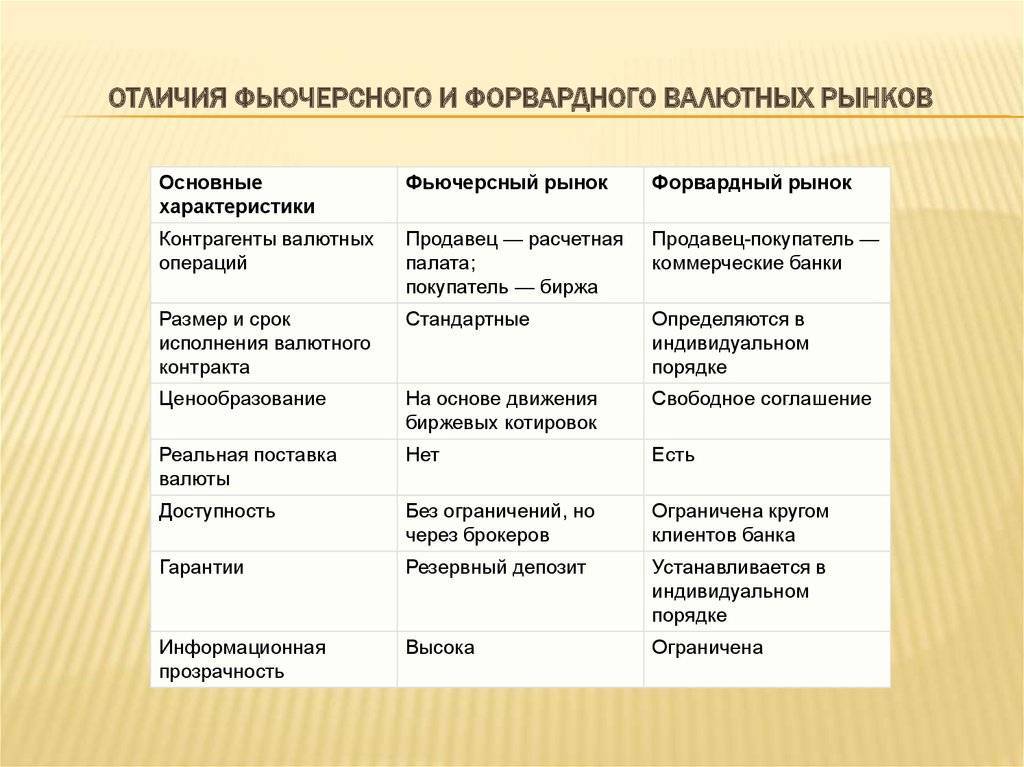

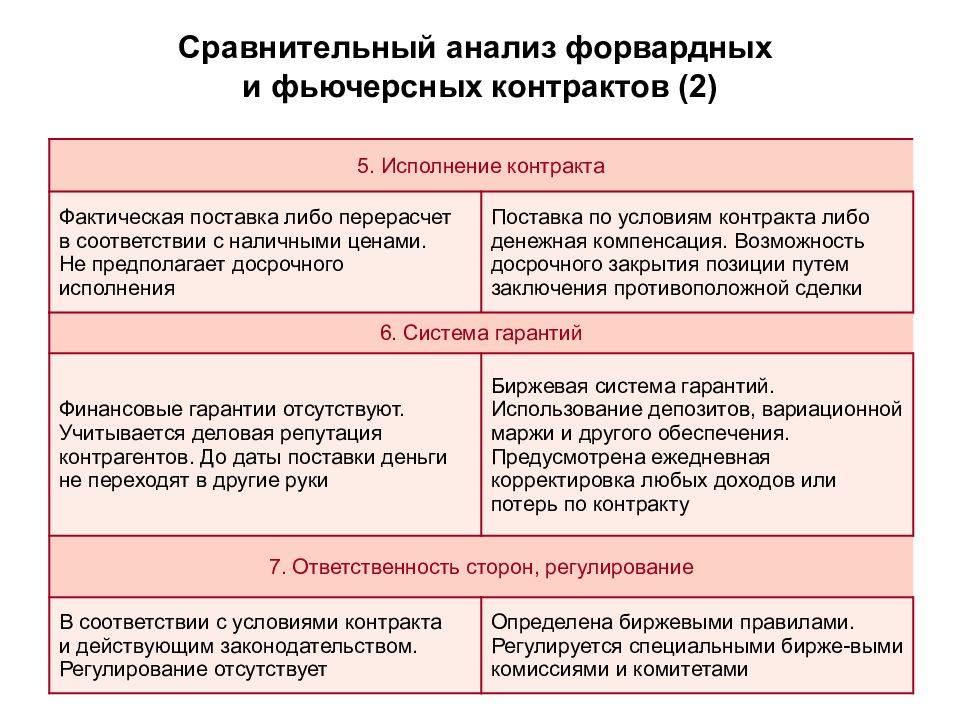

Основные различия фьючерсов и форвардов

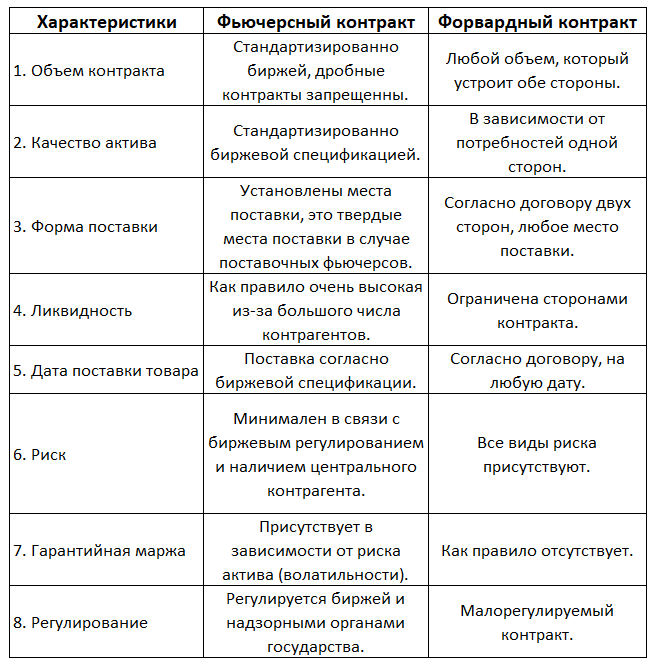

Несмотря на то что эти торговые инструменты относятся к одной группе, они имеют больше различий, чем сходных характеристик, например:

Цель заключения сделки. Форвардные сделки в большинстве случаев заканчиваются продажей и покупкой базовых активов. Цель фьючерсных контрактов состоит в том, чтобы хеджировать позиции контрагентов или принести прибыль на основании разницы цен. В результате Future contracts заканчиваются поставками товаров только в 3-5% случаев.

Объемы актива

Важное отличие форварда от фьючерса состоит в том, что в первом случае объем поставляемого актива устанавливается двумя сторонами (покупателем и продавцом). Здесь может указываться любое количество актива, которое удовлетворяет требованиям контрагентов

Во втором случае объем устанавливается биржей. Покупатели и продавцы могут оперировать только целым числом контрактов.

Условия сделок. Forward предусматривает поставку товара по каждой отдельной сделке. Фьючерсные контракты заключаются на условиях, предложенных биржей. В большинстве случаев до поставок товара дело не доходит.

Качество базового актива. Если контракт заключается вне биржи, то товар может быть любого качества, которое устраивает продавца и покупателя. В условиях биржевой торговли качество любого актива строго стандартизировано.

Ликвидность. Форвардные и фьючерсные контракты характеризуются разной ликвидностью, при этом Forward проигрывает. Объясняется это тем, что сделка заключалась на индивидуальных условиях, которые интересовали только контрагентов. Найти третью заинтересованную сторону крайне сложно. Futures относится к высоколиквидным торговым инструментам, хотя в зависимости от вида актива ликвидность может отличаться. Купить фьючерс можно на бирже в электронной форме.

Сроки. Поставка активов, указанных в форвардных контрактах, может происходить в любой день, который подходит продавцу и покупателю. Фьючерсы предусматривают поставки только в те дни, которые указаны на бирже.

Расходы на начальном этапе. Большинство внебиржевых контрактов не предполагают обязательных расходов и гарантийных взносов. На бирже обойтись без таких расходов не получится.

Риск. Такой торговый инструмент, как Futures, характеризуется высокой надежностью. Объяснить это можно детальным анализом, который проводится Клиринговой палатой. Форвард отличается повышенным риском, который связан с возможным невыполнением обязательств и проблемой перепродажи контракта. Кроме того, аннулировать сделку без согласия контрагента невозможно.

На основе всех вышеперечисленных фактов следует подчеркнуть, что, несмотря на сходные формулировки и описание, фьючерс по многим критериям отличается от форварда.

Как купить фьючерс

Торговать фьючерсами можно на Срочном рынке Московской биржи. Доступ к данному рынку должен оговариваться вами с брокером при выборе тарифа. Например, в моем проекте «Разгоняем счет с 50 000 до 100 000 рублей» используется тариф «Единый Дневной» брокера Финам. Вы можете выбрать любого брокера: Финам, Тинькофф,Сбербанк, ВТБ, БКС, но прежде нужно открыть брокерский счет.

Выписка из личного моего кабинета, как инвестора через брокера Финам

И он вполне меня устраивает по всем характеристикам, плюс дает возможность торговать и на Срочном рынке фьючерсами, и акциями на Фондовом рынке и иностранными бумагами, и на Валютном рынке.

Условия тарифа «Единый Дневной» для торговли фьючерсами на Срочном рынке

Далеко не все тарифы имеют доступ для торгов к Срочному рынку, а многие тарифы дают возможность брокеру торговать и на фондовом, и на срочном и даже на валютном рынках.

Сами тарифы могут объединять все три площадки, но торговать можете как хотите, можно хоть на одной площадке. Даже брокерский счет будет один и денежные средства вы можете спокойно использовать на всех площадках.

Настройка торгов для работы с фьючерсами собственно ничем не отличается от настройки при торговле акциями. Но обязательно ознакомьтесь с спецификацией выбранных контрактов либо на сайте Московской биржи, либо в терминале Quik.

Некоторые параметры из специфики фьючерсного контракта в терминале для торговли Quik

В эту спецификацию входит достаточно специфичная информация, свойственная только фьючерсным контрактам:

- Тип контракта

- начало обращения

- Последний день обращения

- Дата исполнения

- Гарантийное обеспечение

Для покупки фьючерсного контракта-один из способов будет выставление простой заявки на покупку. В этой заявке мы указываем цену по которой хотим приобрести контракты и количество лотов.

Через простую заявку можно как купить, так и продать фьючерсы

Подать заявку на покупку, указав количество лотов и цену. Конечно писать какое вздумается значение цены и кол-ва лотов нельзя. Это все нужно высчитывать. Я обычно это делаю через свой журнал сделок. Данный журнал позволяет быстро рассчитать то кол-во контрактов, которое вы можете себе позволить по рискам.

Мой журнал сделок для торговли фьючерсами. Без него у вас не будет прибыли

Еще хотела сделать акцент на явном преимуществе фьючерсов перед акциями в гарантийном обеспечении. Этот параметр у каждого фьючерса свой и он позволяет не оплачивать при приобретении фьючерсов всю его стоимость а только ту, которая заложена в цифре гарантийного обеспечения.

Как пример, ГО у фьючерса на акции Сбербанка

Всегда можно посмотреть какой процент составляет это ГО от полной стоимости одного контракта любого фьючерса.

Например, у фьючерса на акции Сбербанка ГО составляет 17% от стоимости контракта

Вернемся к нашему примеру, когда мы приобрели с помощью простой заявки контракт. После ее исполнения в терминале Quik можно будет смотреть цифру в виде вариационной маржи. Эта цифра показывает нам нашу промежуточную прибыль или убыток по нашей сделке.

Выписка из торгового терминала Quik по состоянию вариационной маржи

Хотя мне кажется это не совсем удобно, и я обсчитываю потенциальную прибыль или убыток в журнале сделок.

Часто новичков пугают тем, что у фьючерсов есть дата погашения и им опасно торговать. Так вот, покупать и продавать его можно сколько угодно, лишь бы выдерживал ваш брокерский счет и торговая стратегия. Главное посматривать на дату погашения контракта. И в эти дни не открывать никаких сделок, а те, что открыты, просто стараемся закрыть.

Выписка из программы Quik по данным, касающимся погашения контрактов, которыми я торгую

Давайте дальше разбираться. У каждого фьючерса имеется . И у базового инструмента может быть несколько фьючерсов. Они все имеют разную ликвидность и разную дату исполнения. Помимо этого, все эти фьючерсы отличаются от рыночной стоимости базового.

Сокращенный список базового актива для фьючерсов с расшифровкой

Давайте разберем на примере акций Сбербанка. На данный момент стоимость одной акции на рынке 230 рублей за акцию. Ближайший к погашению контракт имеет стоимость 25265 рублей, но вносить в качестве гарантийного обеспечения всю сумму не надо.

Сейчас цена на графике фьючерса позади цены базового инструмента, но по мере приближения даты погашения, ценовая разница будет уменьшаться

Расчеты цены фьючерса здесь не берем во внимание

Сравнение цены акции Сбербанка и фьючерса на акции Сбербанка

Чем обусловлена такая ценовая разница? Просто в ценах акций цена уже реально заложена внешними факторами, спросом и т.п. А в фьючерсном контракте цена заложена будущими ожиданиями. На данный момент она явно завышена.

Свойства фьючерсов

Наиболее распространены фьючерсные контракты на товарном и сырьевом рынках. У любого такого документа существует два основных параметра:

- дата исполнения, в которую сделка купли-продажи должна быть совершена, четко определена;

- инструмент, являющийся предметом контракта (сырье, товар, валюта или ценные бумаги).

- При этом если речь заходит об использовании валюты, то такой контракт уже имеет название форвардного.

- Помимо основных параметров существуют еще и дополнительные:

- биржа, где продается фьючерс;

- единица измерения и его размер (к примеру, 1000 баррелей);

- единица котировки фьючерсного контракта (к примеру, доллары США за баррель);

- величина маржи (сумма, которая должна быть внесена при подписании фьючерса и находится на сбережении для покрытия убытков при их возникновении).

Фьючерсные контракты являются нестабильными, очень ликвидными, они имеют высокую степень риска. Поэтому начинающим трейдерам и инвесторам нельзя иметь с ними дело без специальной подготовки.

Когда необходим форвардный контракт?

В обход традиций начнем с небольшого, но яркого примера.

Положим, бразильским перекупщикам понадобилось закупить где-нибудь в Кении зерна редкого сорта кофе.

Сделку планируется заключить через четыре месяца, когда искомые зерна по максимуму напитаются магической энергией кенийских гор.

Да и средства в нужных объемах появятся примерно к тому же времени…

За бразильские реалы сей товар не купишь.

Как ни крути, нужна более твердая валюта, с которой, тем не менее, обычно ассоциируется немало проблем, связанных с возможными скачками вверх-вниз валютных курсов.

Перекупщики – люди неглупые, вдумчивые.

Они, разумеется, наслышаны о возможности хеджирования (читай: страхования

) рисков с помощьюфорвардных контрактов.

В самый раз, заручившись поддержкой своего банкира, продумать вариант заключения сделки, то есть форвардного контракта на покупку валюты (в таких случаях говорят что контракт на покупку валюты ПОКУПАЮТ

).

Скажем, сегодняшний курс составляет 3,05 бразильских реалов за 1 долл.

Банк готов заключить по этому курсу форвардный контракт на четыре месяца.

Это значит, что ровно через четыре месяца перекупщики должны будут приобрести у банка доллары именно по обозначенному выше курсу.

В промежутках между моментом заключения форвардной сделки и ее исполнением на валютном рынке (иногда его именуют спотовым

) могут произойти три принципиально непредсказуемых события:

бразильский реал может обесцениться (скажем, к моменту исполнения форварда обменный курс составит 3,15 реалов за 1 долл.),

бразильский реал может укрепиться по отношению к доллару (допустим, его курс будет равен 2,95 реалов за 1 долл.),

(фантастический) валютный курс соответствующих валют останется неизменным.

Последний вариант нам не интересен. Заключение либо незаключение форвардного контракта в этой ситуации совершенно равнозначны по последствиям…

В случае установления обменного курса на уровне 3,15 бразильских реалов за 1 долл., перекупщики смогут приобрести валюту по заранее определенному курсу, равному 3,05 реалов за 1 долл. Налицо положительный эффект действия форварда.

Суть форвардной сделки здесь в следующем.

При неблагоприятном развитии событий перекупщики страхуются от возможных потерь.

При этом им приходится жертвовать возможностью воспользоваться благоприятным развитием ситуации на рынке.

В нашей сделке доллар играет роль базового актива.

Если мы ожидаем роста его стоимости, нам понадобится заключить форвардный контракт на его покупку.

Тогда мы застрахуем себя от возможных рисков, связанных с ростом его стоимости в будущем.

Составляющие фьючерсного контракта

В состав фьючерсного контракта входят стандартные параметры договора:

- Количество биржевого актива – устанавливает количество биржевого актива, который необходим для одного контракта, а также количество контрактов, необходимых для продажи.

- Качество биржевого актива – устанавливается качественный уровень биржевых активов, которыми можно торговать на данной бирже.

- Поставка биржевого актива – устанавливается вид, способ, а также условия биржевого актива.

- Дата поставки биржевого актива – устанавливаются сроки поставки биржевого актива на данной бирже.

Вместе с тем, биржа обязана и имеет на это полное право, устанавливать величину маржи, иначе говоря, гарантийного залога, для всех участников торгов. Кроме этого она регулирует весь процесс торговли на данной бирже.

В полномочия участников торгов входят тоже некоторые обязанности. Биржа определяет параметры договора, величину маржи и способ регулирования процесса, а участники определяют следующие факторы:

- Ликвидность биржевого актива – устанавливается возможность его купить-продать, а также оборот денег и накладных расходов.

- Риск – устанавливаются причины, угрожающие невыполнению контрактов.

Фьючерсная цена и базис фьючерсного контракта

Фьючерсная цена — это текущая рыночная цена фьючерсного контракта, с заданным сроком окончания действия. Расчётная (справедливая) стоимость фьючерсного контракта может быть определена как такая его цена, при которой инвестору одинаково выгодна как покупка самого актива на спотовом рынке (для немедленной поставки) и последующее его хранение до момента использования (потребления, продажи, получения дохода по нему и т.п.), так и покупка фьючерсного контракта на этот актив с соответствующим сроком поставки.

Базис фьючерсного контракта

Разница между текущей ценой базового актива и соответствующей фьючерсной ценой называется базисом фьючерсного контракта. Фьючерсный контракт может быть в двух состояниях относительно спотовой цены базового актива. Когда цена фьючерса выше цены базового актива, такое состояние называется контанго. В этом случае базис положительный, участники рынка не ожидают падения цен базового актива. Обычно фьючерсные контракты большую часть своего времени торгуются в состоянии контанго.

Когда фьючерс торгуется ниже цены базового актива, такое состояние называют бэквордацией. В этом состоянии базис отрицательный, участники рынка ожидают падения цен базового актива.

Основные параметры при торговле фьючерсами

Торговая партия, представленная определенным количеством базисного актива, которое включается в один контракт.

Место доставки во фьючерсах товарного типа подразумевает поставку товара продавцами, которые не закрыли свои позиции, на склад, указанный биржей.

Котировка цены представлена степенью определения ее точности (зачастую с точностью до сотых).

Шаг цены характеризуется минимальной величиной изменений цен на единицу базисного актива. Он определяется биржей самостоятельно и должен обеспечивать сходимость цен как продавца, так и покупателя в процессе проведения торгов.

Стандарты находят применение в товарных фьючерсах и дают характеристику качества товара, который составляет основу данного контракта. Они должны иметь номер и класс.

Предельное изменение цены за день устанавливается биржей в отношении к котировочной цене дня предыдущего. Этот показатель может быть введен для ограничения спекуляции на фьючерсный контракт. При выходе цены фьючерса за необходимый интервал биржа может остановить торговлю до тех пор, пока она опять не войдет в заданный изначально интервал.

Позиции сторон форварда

В зависимости от того, преобладают ли для определенной стороны требования или обязательства, может быть выбрана соответствующая позиция форвардного договора:

- короткая позиция продавца означает большее количество проданного базового актива по сравнению с приобретенным (обязательства превышают требования);

- длинная позиция покупателя – количество приобретенного превышает количество реализованного (требования превышают обязательства).

Сторона, занимающая короткую позицию, предполагает, что рыночная цена актива понизится, поэтому нужно срочно его продавать, пока она не упала критично низко. Такую политику называют игрой на понижение.

А сторона с длинной позицией рассчитывает на рост цен, поэтому предпочитает купить с надеждой на будущее (игра на повышение).

Основные понятия фьючерсных контрактов и примеры

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель – более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

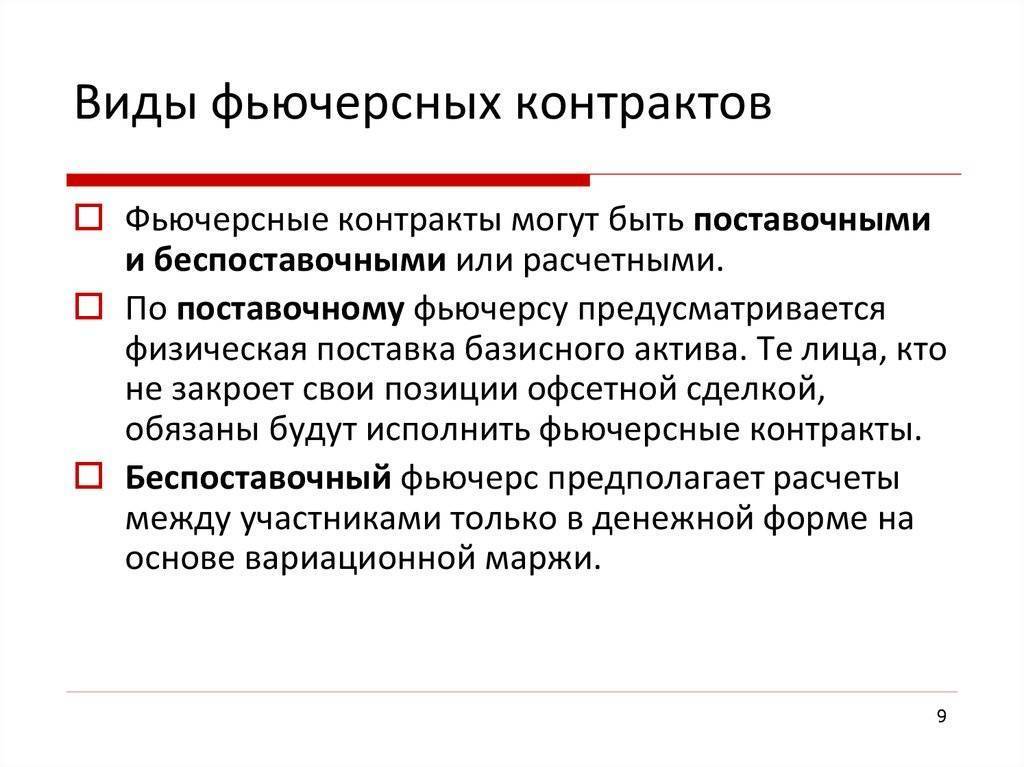

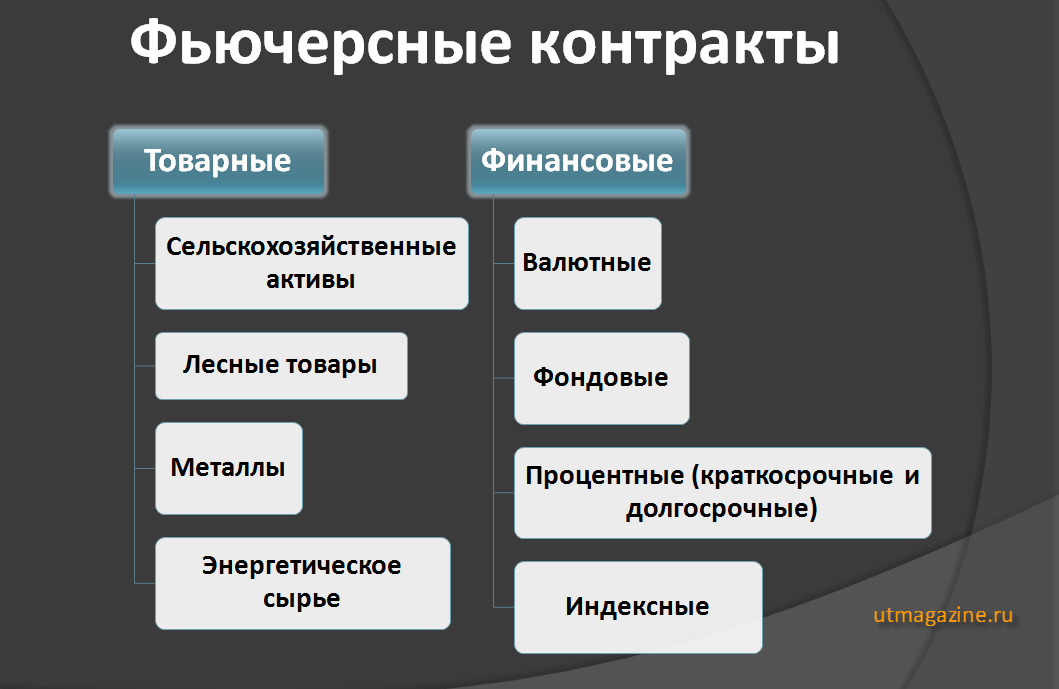

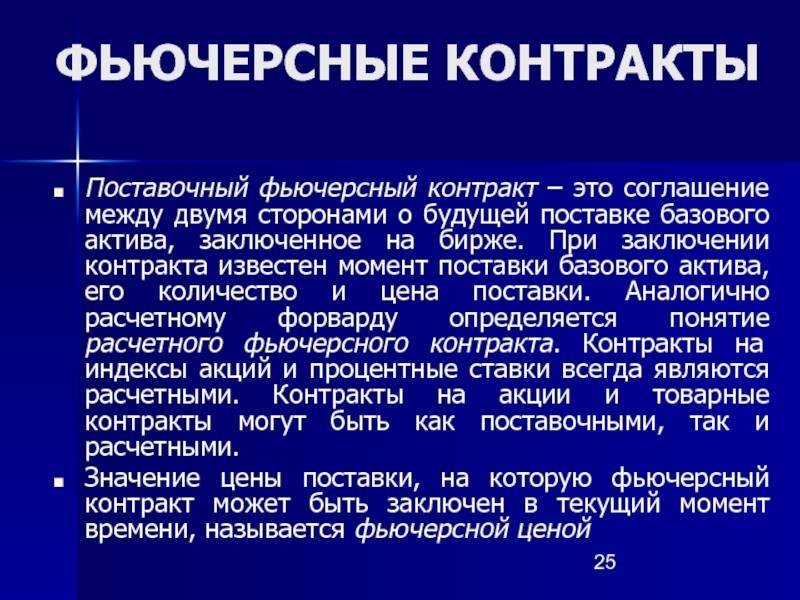

Фьючерсный контракт (или просто фьючерс) — это контракт, по которому покупатель обязуется купить, а продавец — продать некоторый актив к определённой дате по оговоренной в контракте цене. Эти контракты относятся к биржевым инструментам, поскольку торгуются исключительно на биржах в рамках стандартизованных спецификаций и торговых правил. Контрагенты оговаривают лишь цену и дату исполнения. Все фьючерсы можно разделить на 2 категории

- Поставочные;

- Расчётные.

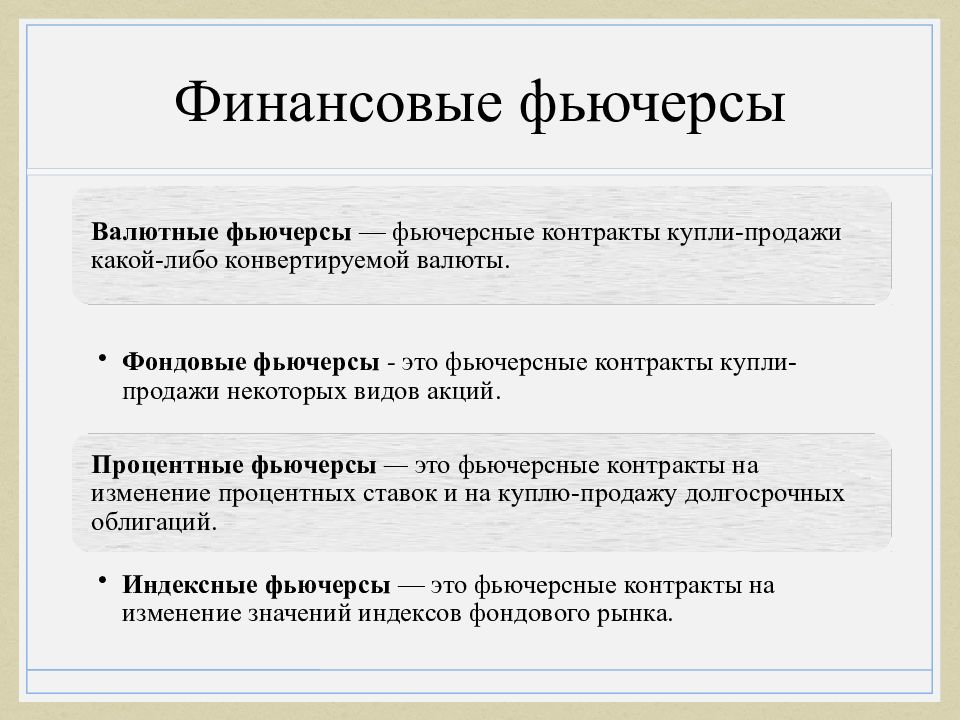

Поставочные фьючерсы подразумевают поставку актива на дату исполнения контракта. Таким активом может выступать товар (нефть, зерно) или финансовые инструменты (валюта, акции). Расчётные фьючерсы не предусматривают поставку актива и стороны производят только денежные расчёты: разница между ценой контракта и фактической ценой инструмента на дату исполнения. Более детальная классификация фьючерсов основана на природе активов: товары или финансовые инструменты:

Изначально фьючерсы возникли как поставочные товарные контракты, прежде всего на продукцию сельского хозяйства: таким способом поставщики и покупатели стремились оградить себя от рисков, связанных с плохим урожаем или условиями хранения продукции. Например, крупнейшая в мире Чикагская товарная биржа CME (Chicago Mercantile Exchange) была создана в 1848 г. именно для торговли сельскохозяйственными контрактами. Финансовые фьючерсы появились только в 1972 г. Ещё позже (в 1981 г.) появился самый популярный на сегодняшний день фьючерс на фондовый индекс S&P500. По статистике, только 2-5% фьючерсных контрактов заканчиваются поставкой актива. На первый план выступают такие задачи, как хеджирование сделок и спекуляция.

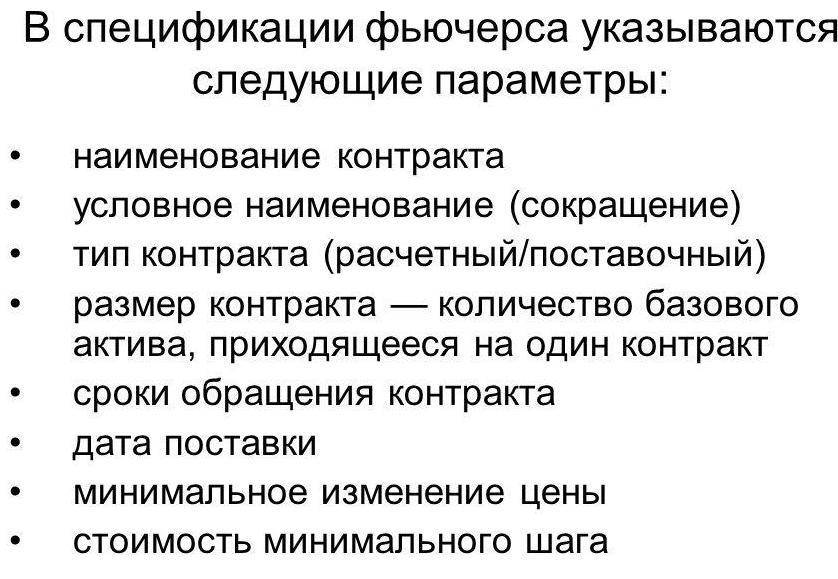

Каждый фьючерс имеет спецификацию, в которой могут быть указаны:

- наименование контракта;

- тип (расчётный или поставочный) контракта;

- цена контракта;

- шаг цены в пунктах;

- период обращения;

- размер контракта;

- единица торговли;

- месяц поставки;

- дата поставки;

- часы торговли;

- способ поставки;

- ограничения (например, на колебания валюты контракта).

В течение времени до исполнения фьючерсного контракта, спотовая цена актива может быть как выше, так и ниже контрактной в зависимости от этого различают состояния фьючерса, называемые контанго и бэквардация.

- Контанго – ситуация, при которой актив торгуется по более низкой цене, чем цена фьючерса, т.е. участники сделки ожидают роста цены актива.

- Бэквардация – актив торгуется по более высокой цене, чем цена фьючерса, т.е. участники сделки ожидают снижения цены.

Разница между ценой фьючерса и спотовой ценой актива называется базисом фьючерсного контракта. Например, в случае контанго базис положительный. В день поставки фьючерсная и спотовая цены сходятся с точностью до стоимости поставки, это называется конвергенцией. Причина конвергенции – фактор хранения актива перестаёт играть роль.

В случае, когда наблюдается последовательное снижение базиса фьючерсного контракта, дилер может сыграть на этом. Например, покупая зерно в ноябре и одновременно продавая фьючерс на поставку в марте. При наступлении даты поставки, дилер продаёт зерно по текущей спотовой цене и одновременно совершает т.н. офсетную сделку по этой же цене, выкупая фьючерс. Таким образом, хеджирование ценового риска за счёт фьючерса позволяет окупить затраты на хранение товара. Точно так же, как и другие биржевые инструменты, фьючерсы позволяют применять традиционные методы технического анализа. Для них справедливы понятия тренда, линий поддержки и сопротивления.

Исполнение фьючерсного контракта

Исполнение фьючерсного контракта осуществляется по окончании срока действия контракта либо путём выполнения процедуры поставки, либо путём уплаты разницы в ценах ().

Исполнение фьючерса выполняется по расчётной цене, зафиксированной в день исполнения данного контракта. Поставка базового актива часто проводится через ту же биржу (а иногда и через ту же секцию), на которой торгуется данный фьючерс.

Кстати говоря, ранее российские суды рассматривали расчётный фьючерс как разновидность «игровых сделок» и отказывали в правовой защите требованиям, возникающим из их неисполнения. Однако с 2007 года, путём внесения дополнений в статью 1062 ГК РФ, было признано, что все требования, вытекающие из сделок, предусматривающих обязанность её стороны (сторон) уплачивать денежные суммы в зависимости от изменения цен на товары, ценные бумаги, курса соответствующей валюты, величины процентных ставок, уровня инфляции и др., подлежат судебной защите. При этом, правда, необходимо соблюдение определённых условий к участникам сделки и её заключению.

Вывод

Подытоживая вышеизложенный материал, необходимо отметить, что фьючерс является специфическим видом финансовых деривативов. Его основной целью является определение цены на инструмент в форме товара, сырья или валюты. С помощью фьючерса возникает обязательство на оба контрагента. Так, продавец, подписывая фьючерсный контракт, обязуется реализовать, а покупатель – купить по оговоренной при подписании данного документа цене.

Однако фактически поставка товара не осуществляется. Стороны только могут получить прибыль либо убытки в зависимости от уровня цены на тот или иной инструмент. Реально же поставка товара происходит по установленным отношениям, регулируемым товарным рынком и защищенным от рисков.