62 счёт бухгалтерского учета для чайников

Счёт 62 является активно-пассивным и состоит из девяти субсчетов, которые используются в зависимости от совершаемых операций. Все операции, конечно, относятся к действиям с покупателями. В составе есть как активные, так и пассивные субсчета.

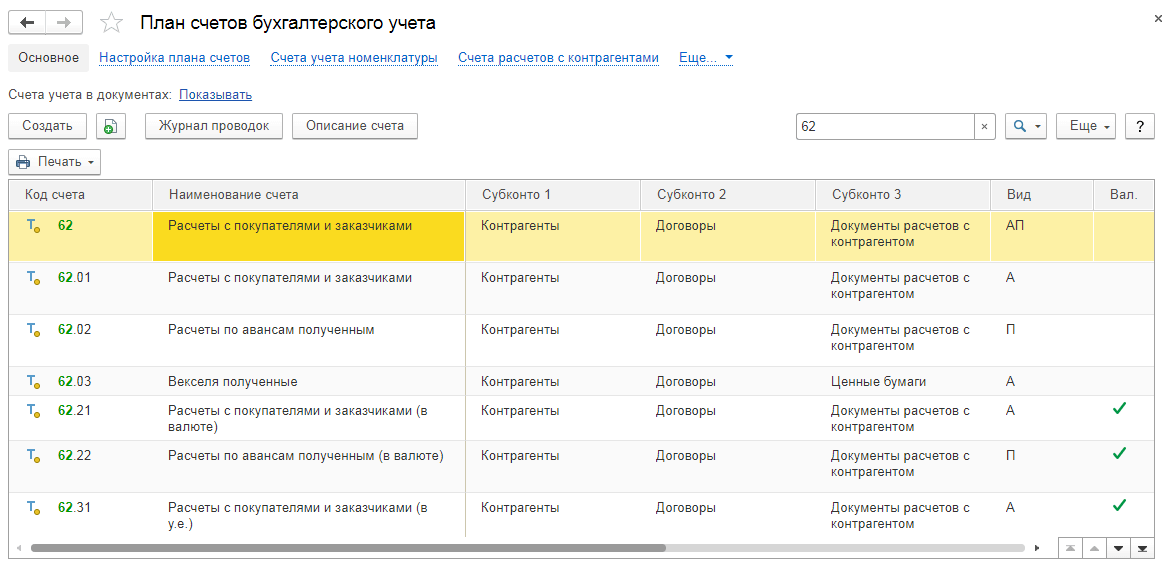

Откройте программу 1С:Бухгалтерия и зайдите в план счетов. Если программы на компьютере нет, то посмотрите на скриншот, приведённый ниже.

Давайте посмотрим назначение основных субсчетов. Какие-то из них используются в проводках чаще, а какие-то практически никогда. Это зависит от специфики работы каждой конкретной компании.

- 62.01 — Расчеты с покупателями и заказчиками.Субсчёт 62.01 один из самых нужных, поскольку все основные проводки используют именно его (а также следующий, см. ниже). Он активный, так как при оказании заказчику услуги или продаже покупателю товара у компании возникает дебиторская задолженность (товар поставили, услугу оказали, а значит клиент нам теперь должен). Расчёты ведутся в рублях.

- 62.02 — Расчеты по авансам полученным.Здесь также учёт ведётся в рублях. Тип «пассивный», поскольку раз компания получила от покупателя аванс, то возникает кредиторская задолженноть.

- 62.03 — Векселя полученные.Вспомните что такое вексель и Вам станет понятно, почему на субсчете 62.03 отображается дебиторская задолженность. Если Вы забыли, то напоминаем, что векселя являются долговыми бумагами и раз мы его получили, значит компания кому-то дала денег. Поэтому и относится к активам.

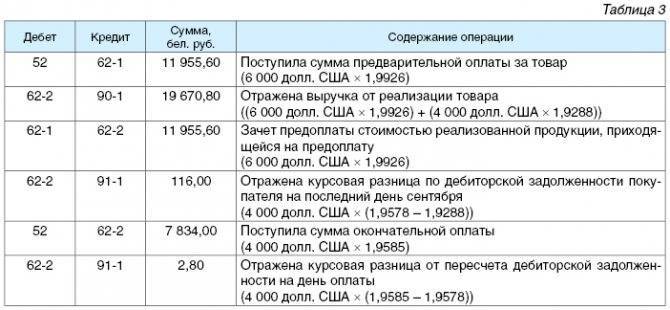

- 62.21 — Расчеты с покупателями и заказчиками (в валюте).Аналог 62.01, но применяется для расчётов с покупателями в иностранной валюте.

- 62.22 — Расчеты по авансам полученным (в валюте).Используется для учёта авансов в иностранной валюте, полученных от покупателей и заказчиков. Также является пассивным, как и прочие субсчета для учёта полученных авансов.

- 62.31 — Расчеты с покупателями и заказчиками (в у.е.).Используется в тех случаях, когда стоимость товаров и услуг выражается в условных единицах, а оплата поступает в рублях. Является активным.

- 62.32 — Расчеты по авансам полученным (в у.е.).Пассивный, так как используется для учёта авансов. Применяется в тех случаях, когда цены в условных единицах, а оплата в рублях.

- 62.ОТ — Расчеты по авансам полученным (в у.е.) в счет отгрузки.

- 62.Р — Расчеты с розничными покупателями.

Чаще всего расчёты по счёту 62 ведутся по субсчетам 62.01 и 62.02, прочие применяются редко. Для детализации применяются аналитические счёта, которые рассмотрены ниже.

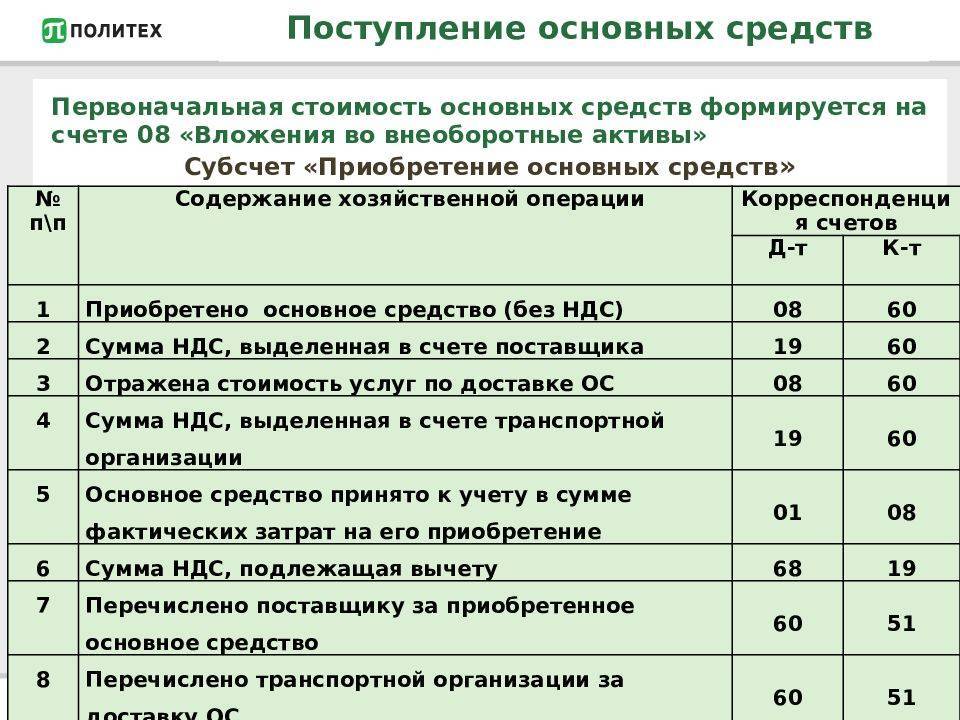

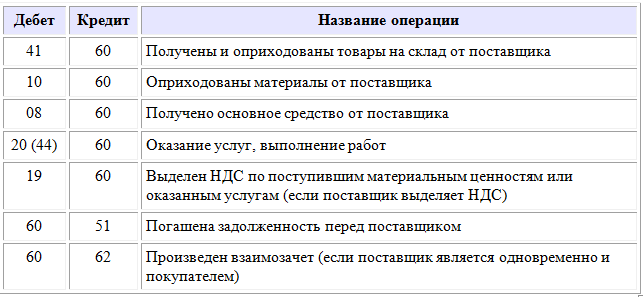

Типовые проводки по поступлению товаров от поставщика

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Поступление товаров по покупной стоимости — проводки: | ||||

| 41 | 60 | 125 000 | На склад предприятия оприходованы товары, поступившие от поставщика | Счет, приходная накладная |

| 19 | 60 | 22 500 | Получен налоговый кредит | Счет |

| 41 | 60 | 12 000 | Отражена стоимость транспортировки товара, которая включается в его покупную себестоимость | ТТН |

| 19 | 60 | 2 160 | Получен налоговый кредит от суммы его транспортировки | ТТН |

| 68-НДС | 19 | 24 660 | Сумма полученного налогового кредита направлена к вычету22500 + 2160 = 24660 | Счет |

| 44-ТЗР | 60 | 12 000 | Стоимость транспортных расходов списана на сбыт (если эти расходы не включаются в состав покупной стоимости товара) | ТТН |

| 60 | 51 | 147 500 | Оплата за товар125000 + 22500 = 147500 | Платежное поручение |

| 60 | 51 | 14 160 | Оплата за транспортные услуги12000 + 2160 = 14160 | Платежное поручение |

| Поступление товаров по продажной стоимости — проводки: | ||||

| 41 | 60 | 65 000 | На склад предприятия оприходованы товары, поступившие от поставщика | Счет, приходная накладная |

| 19 | 60 | 11 700 | Получен налоговый кредит | Счет |

| 41 | 60 | 8 000 | Отражена стоимость транспортировки товара, которая включается в его покупную себестоимость | ТТН |

| 19 | 60 | 1 440 | Получен налоговый кредит от суммы транспортировки товара | ТТН |

| 68-НДС | 19 | 13 140 | Сумма полученного налогового кредита направлена к вычету11700 + 1440 = 13140 | Счет |

| 44-ТЗР | 60 | 8 000 | Стоимость транспортных расходов списана на сбыт (если эти расходы не включаются в состав покупной стоимости товара) | ТТН |

| 60 | 51 | 76 700 | Оплата за товар65000 + 11700 = 76700 | Платежное поручение |

| 60 | 51 | 9 440 | Оплата за транспортные услуги8000 + 1440 = 9440 | Платежное поручение |

| 41 | 42 | 21 900 | Отображена торговая наценка (30% от покупной стоимости)(65000 + 8000) *30% = 21900 | Бух. справка |

| Поступление товаров по учетной стоимости — проводки: | ||||

| 15 | 60 | 40 000 | Поступление товара от поставщика | Счет, приходная накладная |

| 19 | 60 | 7 200 | Получен налоговый кредит | Счет |

| 15 | 60 | 5 800 | Отображены транспортные расходы, связанные с доставкой товара | ТТН |

| 19 | 60 | 1 044 | Получен налоговый кредит от суммы транспортных расходов | ТТН |

| 68-НДС | 19 | 13 140 | Сумма полученного налогового кредита направлена к вычету7200 + 1044 = 8244 | Счет |

| 60 | 51 | 47 200 | Оплата за товар40000 + 7200 = 47200 | Платежное поручение |

| 60 | 51 | 6 844 | Оплата за транспортные услуги5800 + 1044 = 6844 | Платежное поручение |

| 41 | 15 | 38 000 | Оприходование товаров по учетным ценам | Бух. справка |

| 16 | 15 | 7 800 | Отклонение между учетной и покупной ценой (покупная цена больше)(40000 + 5800) – 38000 = 7800 | Бух. справка |

| 41 | 15 | 50 000 | Оприходование товаров по учетным ценам | Бух. справка |

| 15 | 16 | 4 200 | Отклонение между учетной и покупной ценой (покупная цена меньше)50000 – (40000 + 5800) = 4200 | Бух. справка |

| 44 | 16 | 7 800 | Списание выявленного отклонения на затраты на сбыт | Бух. справка |

| 16 | 44 | 4 200 | Списание выявленного отклонения на затраты на сбыт | Бух. справка |

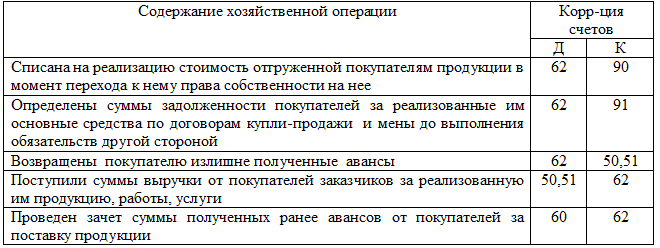

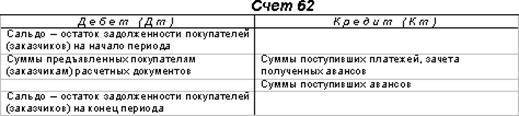

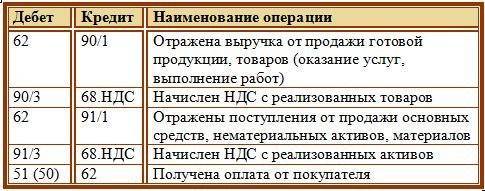

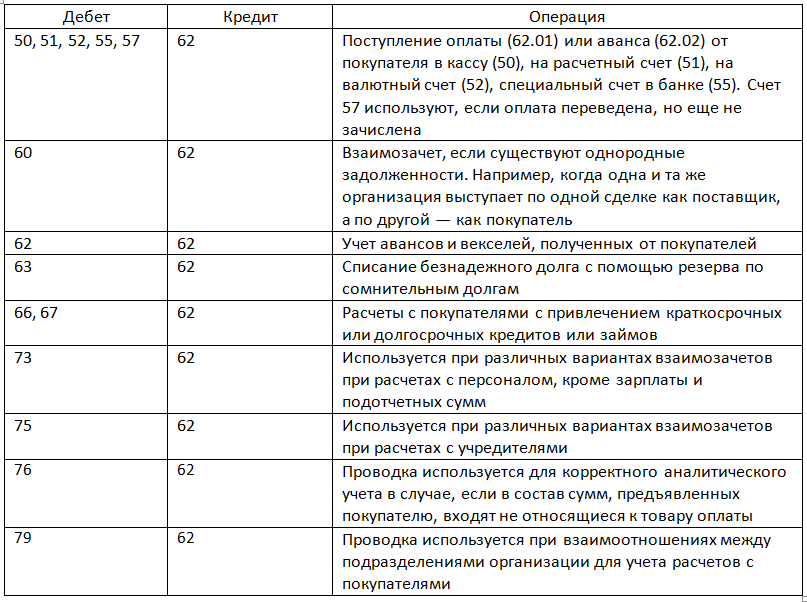

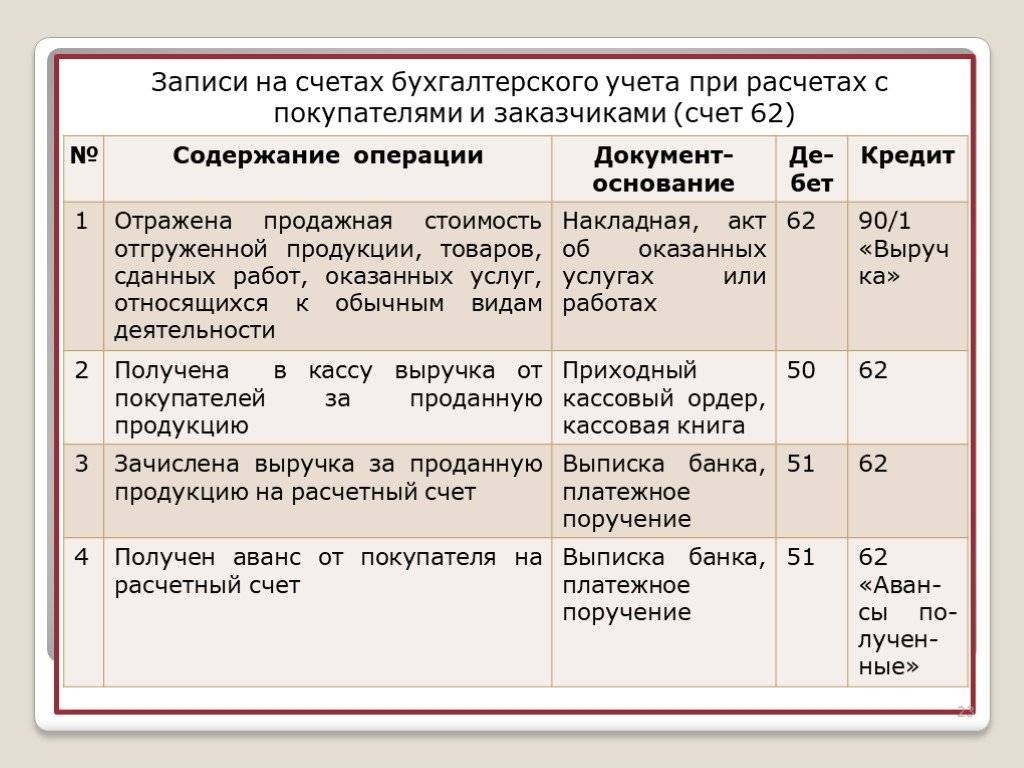

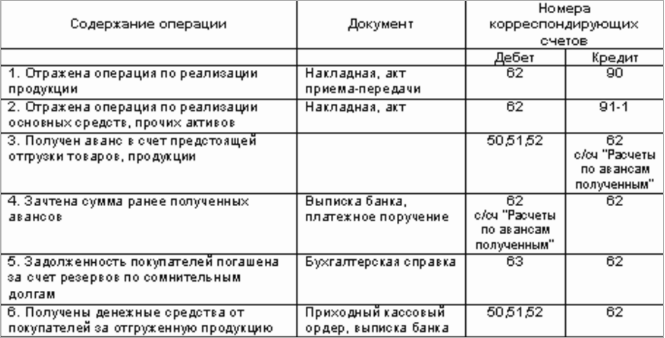

Счет 62 «Расчеты с покупателями и заказчиками»

Специальный счет 62 в бухгалтерском учете предназначен для отражения информации по взаимоотношениям с контрагентами, приобретающими у компании товары, услуги или работы. Каким образом строится учет? На основании каких документов выполняются проводки по счету 62? Разберемся в особенностях детально.

Характеристика счета 62

62 счет бухгалтерского учета – это аналитический счет, обобщающий информацию по всем покупателям организации, включая юридические лица и физические. С помощью сч. 62 бухгалтер предприятия в любой момент и на нужную отчетную дату может с одной стороны сформировать величину задолженности за реализованную продукцию, услуги, а с другой выявить, на какую сумму планируются отгрузки.

Таким образом, можно сказать, что счет 62 «Расчеты с покупателями и заказчиками» представляет собой зеркальную копию сч. 60. А сформированные у продавца обороты и сальдо дублируют данные покупателя. Полученная информация наглядно используется сторонами сделки при проведении сверок путем составления актов. Для удобства непосредственных пользователей (руководителей, менеджеров, бухгалтеров) 62 счет в бухгалтерии имеет аналитику по контрагентам, документам (накладные, акты), договорам. Дополнительно при необходимости классифицировать взаиморасчеты можно:

- По способу расчета – по факту отгрузки, предоплатой, взаиморасчетом и пр.

- По срокам расчетов – просроченный долг или нет.

- По наличию векселя – дисконтирован (учтен) в банке, просрочен или срок погашения еще не наступил.

Бухгалтерская служба организации вправе решить самостоятельно, как именно использовать счет 62 «Расчеты с покупателями и заказчиками» с учетом законодательных норм приказа № 94н от 31.10.00 г. Главное – это обеспечить внешних и внутренних пользователей достоверной и оперативной информацией. Если деятельность ведется группой взаимосвязанных предприятий счет 62, проводки приведены ниже, ведется обособленно в части таких операций.

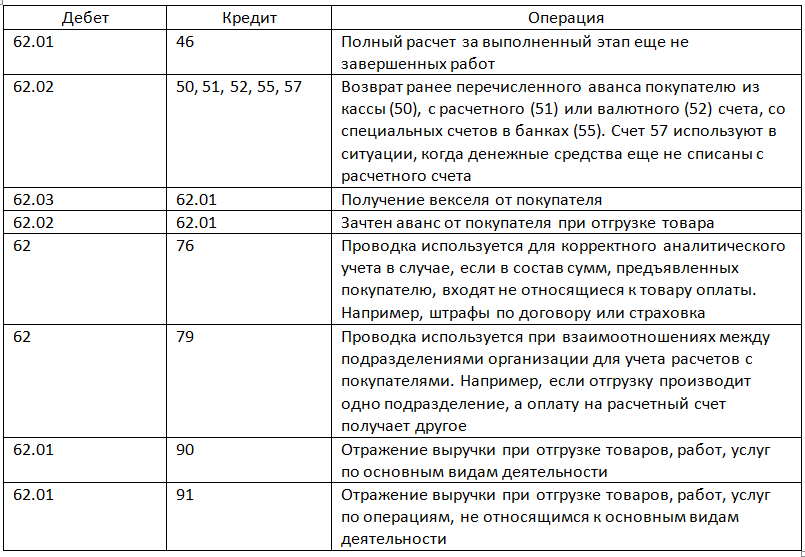

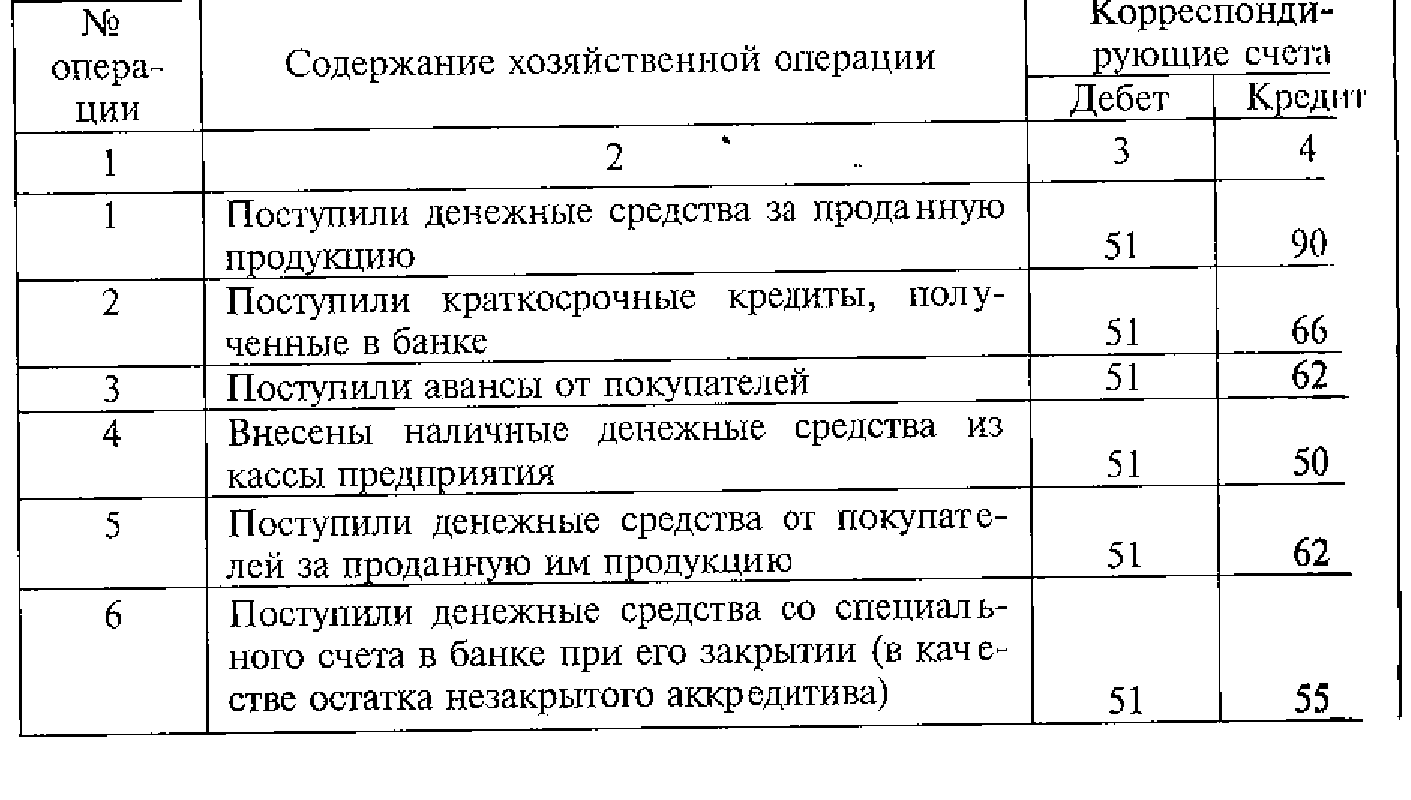

Счет 62 – активный или пассивный

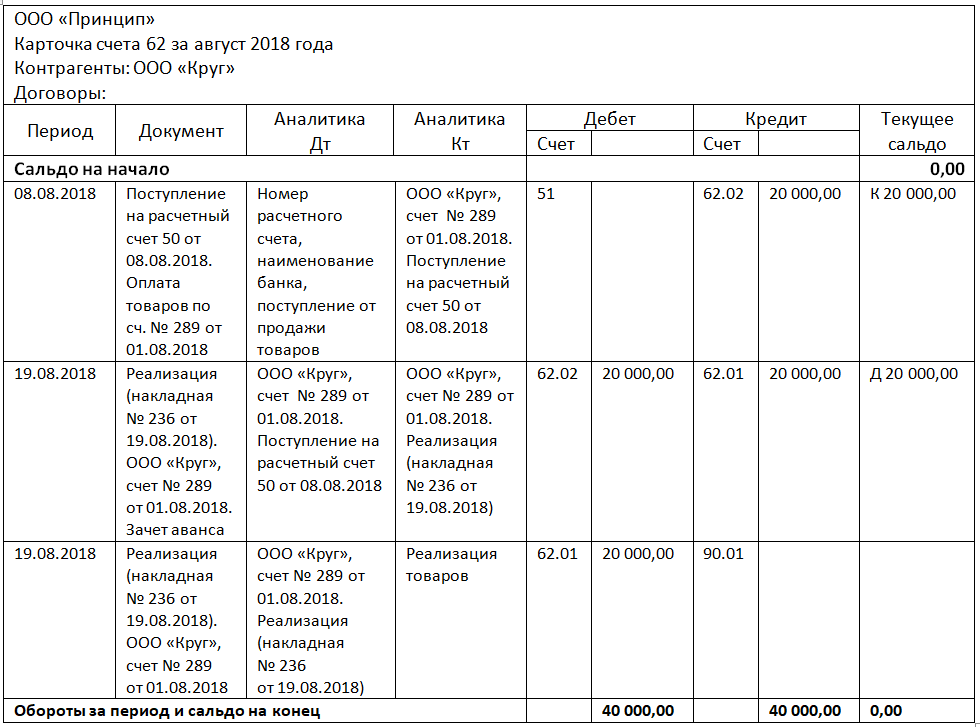

Если сделать анализ счета 62, становится понятно, что это активно-пассивный счет, то есть сальдо расчетов может попасть как в актив баланса, так и в пассив – данные вносятся в развернутом виде. При этом дебет 62 счета показывает, на какую сумму выполнено отгрузок за период. Корреспонденция проводится с доходными счетами – 90, 91. А кредит 62 счета показывает, в каком объеме погашены покупателями обязательства перед организацией – корреспонденция со счетами денежных средств 50, 51, 55, 52, 57.

Подробная карточка счета 62 позволяет получить детальную информацию по взаимоотношениям с клиентом – в документе в хронологическом порядке отображаются все отгрузки и оплаты. Розничные торговцы вправе не использовать в бухучете счет 62 – реализация признается сразу на сч. 90 с проводкой Д 50 К 90. Но можно работать и привычным образом – выбор делается предприятием самостоятельно.

Субсчета 62 счета:

- Счет 62 01 – применяется для отражения данных по общим правилам, с оплатой в текущем режиме.

- Счет 62 02 – применяется для отражения данных по поступившим авансам.

- Счет 62 03 – используется при оплате отгрузок векселями.

Также предприятия могут открывать и другие субсчета к сч. 62 «Расчеты с покупателями и заказчиками» в зависимости от особенностей специфики деятельности.

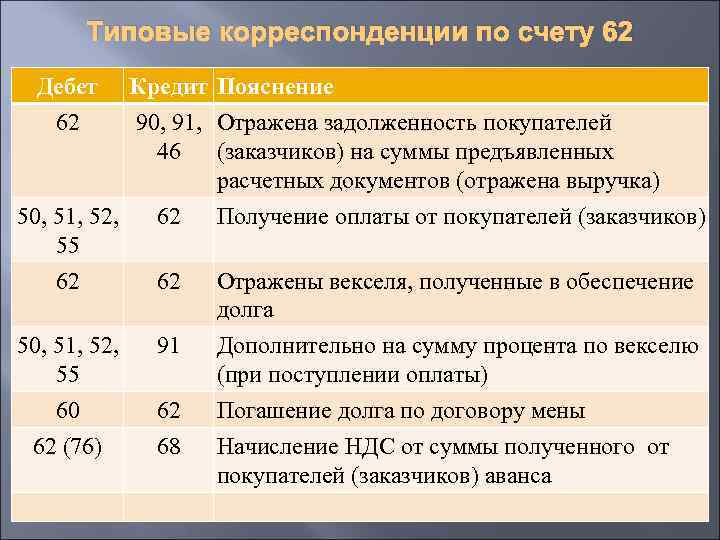

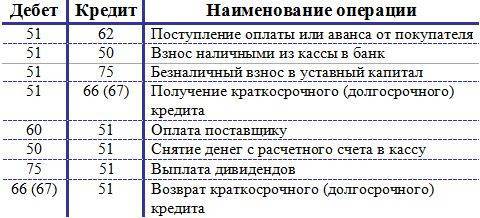

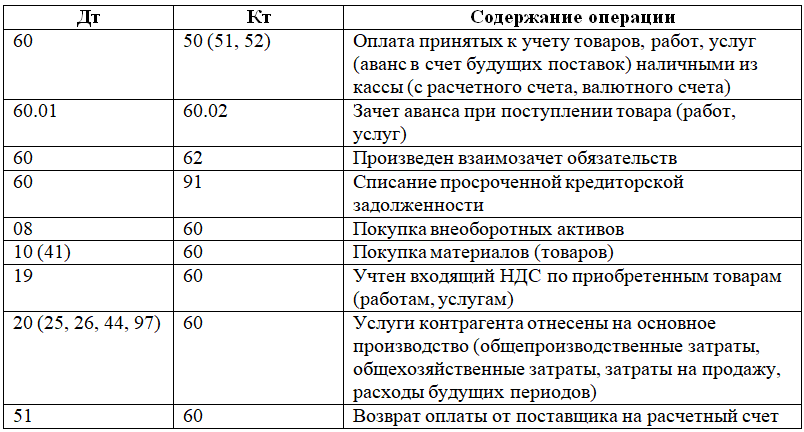

Счет 62 – проводки:

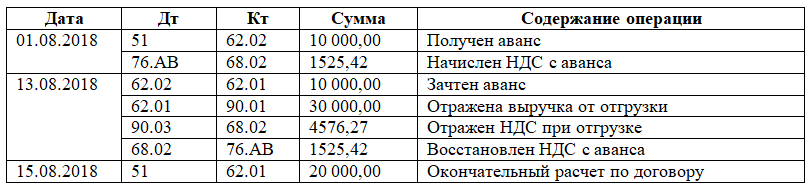

- Д 51 К счет 62.2 – поступила предоплата от покупателя на банковский счет.

- Д 76.АВ К 68 – начислен в бюджет НДС с суммы поступившей предоплаты.

- Д 62.1 К 90.1 – отражена отгрузка товаров фирме-покупателю.

- Д 62.2 К 62.1 – зачтен аванс в оплату за товар.

- Д 68 К 76.АВ – восстановлена сумма начисленного ранее НДС.

- Д 62.1 К 08 – оприходована сумма дебиторки приобретенной организации.

- Д 50, 51, 52, 55, 57 К 62.1 – поступила в кассу, на рублевый р/счет, на валютный р/счет, на специальный счет, переводом оплата от покупателей.

- Д 62.2 К 50, 51, 52 – возвращен ранее полученный от покупателя аванс.

- Д 60 К 62 – отражено проведение взаиморасчета с фирмой-покупателем.

- Д 62 К 91.1 – отражены в прочих доходах поступления от продажи ТМЦ, ОС.

- Д 63 К 62 – проведено списание безнадежной дебиторки в счет имеющегося резерва по сомнительным долгам компании.

- Д 91.2 К 62 – отнесена на прочие расходы списанная дебиторка.

Вывод – в этой статье мы рассмотрели, что означает счет 62 в бухгалтерском учете, проводки приведены по типовым ситуациям.

При отражении фактов хозяйственной деятельности бухгалтеру следует ориентироваться, прежде всего, на законодательные требования, а затем на отраслевую специфику деятельности предприятия, с закреплением всех нюансов в учетной политике.

С какими счетами корреспондируется

62 счет бухгалтерского учета может корреспондировать со следующими счетами.

С дебета счета 62 в кредит следующих счетов:

- счет 46 — при списании стоимости очередного этапа работ;

- счет 50 — при выполнении возврата из кассы ранее внесенных средств покупателю;

- счет 51 — при выполнении возврата с расчетного счета ранее внесенных покупателем средств;

- счет 52 – при выполнении возврата с валютного счета ранее внесенных покупателем средств;

- счет 55 — при выполнении возврата со специального счета ранее внесенных покупателем средств;

- счет 57 — при выполнении возврата средств почтовым переводом или аналогичным способом;

- счет 62 — при зачете ранее полученного аванса на погашение долга покупателя;

- счет 76 — при проведении взаимозачетов;

- счет 79 — при проведении продажи через головное подразделение либо филиал;

- счет 90 — при отражении отгрузки основной продукции;

- счет 91 — при отражении прочих продаж (основных средств, материалов и т. д.).

По кредиту счета 62 могут составляться проводки в дебет следующих счетов:

- Счет 50 — при отражении оплаты за поставленный товар в кассу;

- счет 51 — при отражении оплаты за поставленный товар на расчетный счет;

- счет 52 – при отражении оплаты за поставленный товар на валютный счет;

- счет 55 – при отражении оплаты за поставленный товар на специальный счет;

- счет 57 — при отражении оплаты покупателем через сберегательный счет, почтовым переводом и т. д.

- счет 60 — при проведении взаимозачетов;

- счет 62 – при зачете ранее полученного аванса на погашение долга покупателя;

- Счет 63 — при списании невозвратного долга при помощи заранее сформированного резерва;

- счет 66 — при проведении зачета по поставке продукции в счет краткосрочного займа;

- счет 67 — при проведении зачета по поставке продукции в счет долгосрочного займа;

- счет 73 — при продаже продукции работникам компании;

- счет 75 — при проведении взаимозачетов по требованиям учредителей;

- счет 76 — при проведении взаимозачетов;

- счет 79 — при проведении продажи через головное подразделение либо филиал;

По своей структуре счет 62 является активно-пассивным. Это значит, что на нем может находиться остаток как по дебету, так и по кредиту. Для того, чтобы правильно их рассчитывать, необходимо осуществлять учет операций по каждому покупателю.

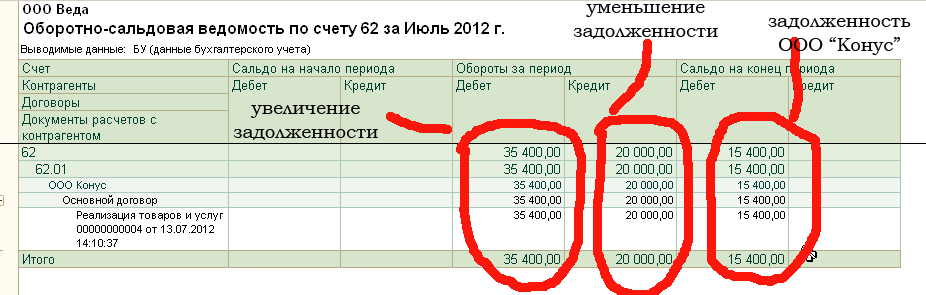

Современные компьютерные программы для ведения бухучета, например, 1С, позволяют в автоматическом режиме осуществлять такого рода учет, а также формировать не только общие регистры по синтетическому и аналитическим счетам, но также и строить оборотно-сальдовую ведомость по каждому покупателю.

Оборотно-сальдовая ведомость представляет собой специальный учетный регистр. Закон не определяет строгие условия, как он должен выглядеть, однако устанавливает обязательные для использования в нем реквизиты.

К ним относятся:

- Наименование компании и регистра;

- Дни начала и окончания формирования регистра, а также период;

- В каких денежных величинах он составлен;

- Указание ответственных лиц.

Если производится составление оборотно-сальдового документа по счету 62, необходимо придерживаться следующих правил:

- При составлении дебетового оборота там необходимо отражать все операции реализации ТМЦ покупателям. При этом обязательно необходимо проставлять сведения о документе, на основании которых выполняется продажа — товарные накладные, счета-фактуры, УПД и т. д. Кроме этого, в дебетовом обороте нужно отражать возврат денежных средств покупателю, если поставка товара или оказание услуг не были произведены.

- При оформлении кредитового оборота в него необходимо заносить погашение долга покупателя за проданную продукцию, либо зачисление предоплаты. Здесь необходимо также указывать реквизиты документов, по которым выполнена оплата — ПКО, платежные поручения и т.д.

Основные проводки

Конечное сальдо ОСВ сч.62 отображается в строках баланса. Если остаток по кредиту, т.е. задолженность, образовалась в результате не отгруженного товара, то сумма будет в пассиве баланса. При дебетовом остатке, то это дебиторская задолженность – увеличивает активы предприятия и находится в активе баланса.

Счет 62 соотносится по дебету и кредиту со следующими счетами.

По дебету 62:

- 46 – исполнение незаконченных работ;

- 50 – кассовый расчет наличными;

- 51, 52, 55 – оплата на лицевой счет банка;

- 62 – взаиморасчеты с контрагентами;

- 76 – расчетная процедура с покупателями (дебиторы и кредиторы);

- – выручка от торговли;

- 91 – доходные и расходные операции, не относящиеся к деятельности компании.

По кредиту 62:

- 50 – аванс от покупателей кассовым методом;

- 51, 52, 55 – аванс от покупателей через расчетный счет;

- – расчетные операции с исполнителями;

- 62 – взаиморасчеты с контрагентами;

- 63 – сомнительные долги в резерве;

- – операции по кредитам на короткие сроки;

- 67 – операции по займам и кредитам на длительные сроки;

- 73 – другие расчеты с сотрудниками;

- 76 – расчетная процедура с клиентами (дебиторы и кредиторы);

- 79 – расчеты по внутрипроизводственным операциям.

На практике, для хозяйственного ведения коммерческой деятельности, основными операциями по счету 62 являются:

- Движение расчетов с клиентами-покупателями за отгруженный товар.

- Авансовые расчеты от покупателей.

- Операции с долговыми векселями.

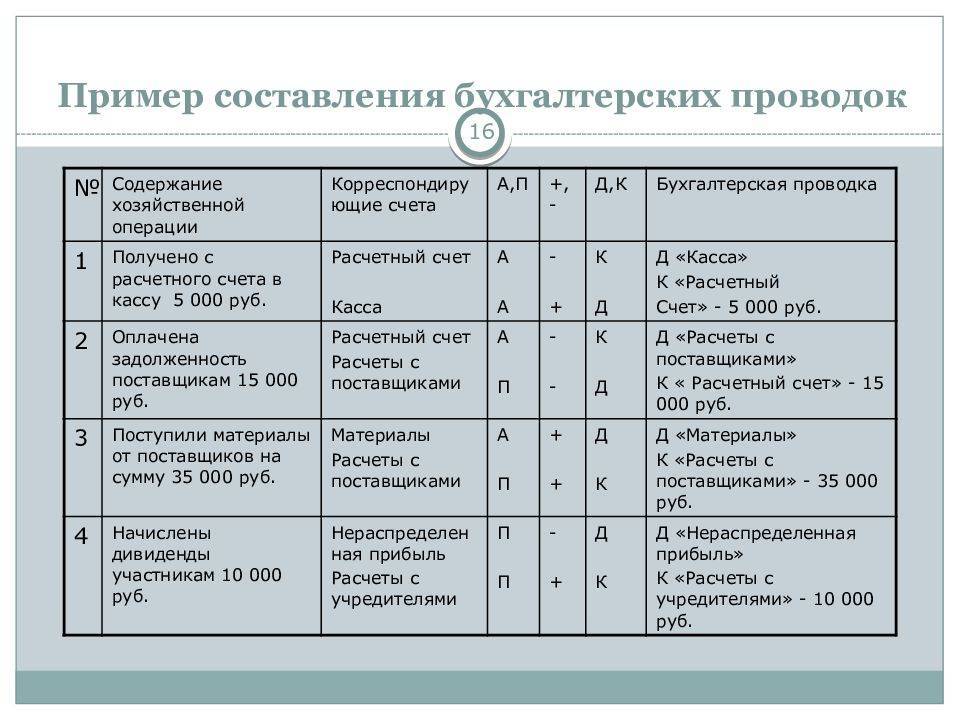

Общие расчетные операции с покупателями

Поставщик ООО «Партнер» заключил с клиентом ООО «Заря» договор на реализацию канцелярских товаров на сумму 21 510 руб., в т.ч. НДС 3281,19 руб. Оплата за товар после отгрузки.

Бухгалтер ООО «Партнер» формирует в бухгалтерском регистре такие проводки:

- Дт 62.01 Кт 90.01 – 21 510, выручка от реализации канцтоваров (основание – товарная накладная);

- Дт 90.02 Кт 41 – 10 000, списание себестоимости канцтоваров на основании калькуляции;

- Дт 90.03 Кт 68 – 3281,19, начислен НДС по товарной накладной;

- Дт 51 Кт 62.01 – 21 510, оплата от заказчика за канцтовары по платежному поручению;

- Дт 90.09 Кт 99 – 8228,81, прибыль от продажи канцтоваров.

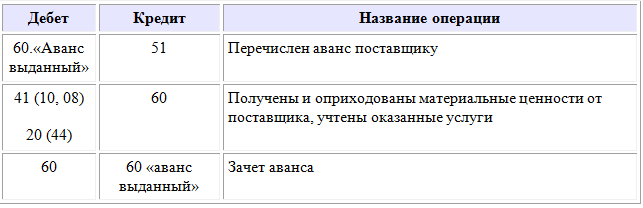

Учет полученных авансов

Поставщик ООО «Партнер» 1 июня 2017 года заключил с покупателем ООО «Заря» договор на поставку канцтоваров на сумму 21510 руб., в т.ч. НДС – 3281,19 руб. В договоре прописана предоплата в размере 30% от суммы отгруженной продукции, что составляет 6453 руб., в т.ч. налог 984,36.

Оплата аванса перечислена 2 июня 2017 г. на расчетный счет ООО «Партнер». 7 июня 2017 г. отгружен товар ООО «Заря» на сумму 21 510.

9 июня 2017 г. ООО «Заря» перечислила оставшуюся сумму в размере 15057 руб., в т.ч. налог (НДС) 2296,83 руб. По первичным документам бухгалтер создает следующие проводки:

- Дт 51 Кт 62.02 – 6453 руб., поступление аванса на расчетный счет по платежному поручению;

- Дт 76 Кт 68 – 984,36 (6453 * 18% / 118%) руб., определен НДС от аванса (оформляется счет-фактура на сумму аванса, один экземпляр – покупателю);

- Дт 62.01 Кт 90.01 – отражена выручка 21 510 руб., по товарной накладной;

- Дт 90 Кт 68 – 3281,19 руб., НДС с отгруженных товаров;

- Дт 68 Кт 76 – 984,36 руб., НДС принят к учету, вычет с аванса;

- Дт 62.02 Кт 62.01 – 6453 руб., зачтен аванс от ООО «Заря»;

- Дт 51 Кт 62.01 – 15 057 руб., зачислились средства на банковский расчетный счет (оставшаяся сумма);

- Дт 68 Кт 51 – 3281,19 руб., перечислен НДС в бюджет.

Если организация получила аванс, то после отгрузки товара, внутренней проводкой по субсчетам, его необходимо закрыть, иначе будут предоставлены ошибочные данные, а отчеты организации недостоверные. Проводка Дт62.02 Кт61.01 закрывает аванс. Совет бухгалтерам: постоянно проверяйте движения операций по сч.62.

«Векселя полученные»

Для операции по векселям открывается субсчет 62.03 «Векселя полученные».

Приведем пример с бухгалтерскими проводками: ООО «Партнер» выполнило реализацию канцтоваров ООО «Заря» на сумму 23 500 руб., в т.ч. НДС 3584,75. ООО «Заря» выписало ООО «Партнер» вексель с номинальной суммой 24 000 руб., в бухгалтерии делают следующие проводки:

- Дт 62.01 Кт 90.01 – 23 500, выполнена отгрузка канцтоваров;

- Дт 90.03 Кт 68 – 3584,75, начислен НДС;

- Дт 62.03 Кт 62.01 – 23 500, получение векселя;

- Дт 008 – 24 000, вексель оприходован на забалансовом счете.

При оплате по векселю, проводки будут следующие:

- Дт 51 Кт 62.03 – 23 500, вексель оплачен;

- Дт 51 Кт 91.01 – 500, разница между номинальной ценой векселя и ценой покупки (24 000 – 23 500);

- Кт 008 – 24 000, списание векселя с забалансового счета.

Если по векселям остаются просроченные обязательства, то эта сумма относится к дебиторской задолженности.

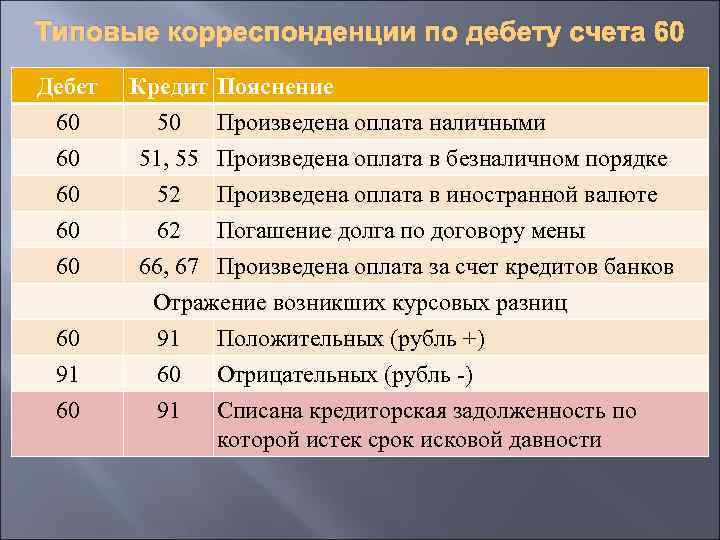

Счета учета расчетов с поставщиками и покупателями

Счёт 60 бухгалтерского учёта — это счёт для работы по операциям с поставщиками и подрядчиками. Дебет счёта 60 показывает, сколько должны контрагенты нашей организации, то есть обороты по дебету показывают суммы, выплаченные в пользу поставщиков. Счёт 60 можно дополнять субсчетами, если это обусловлено нуждами учёта в организации. Например, необходим отдельный учёт по просроченным задолженностям, расчётам в валюте и так далее. План счетов с указанием всех субсчетов, которые использует организация, необходимо утвердить в учётной политике.

Рассмотрим субсчета, которые используются чаще других:

— 60.01 «Расчёты с поставщиками и подрядчиками»;

— 60.02 «Расчёты по авансам выданным»;

— 60.03 «Расчёты по векселям выданным»

По дебету субсчёта 60.01 отражаются авансы, под которые прошла поставка от поставщиков, то есть происходит зачёт аванса. В дебет субсчёта 60.02 попадают авансы, выданные поставщикам под грядущие поставки. В дебет субсчёта 60.03 вносят запись при погашении выданного ранее векселя.

Счет 62 бухгалтерского учета — это счет, используемый для формирования проводок по учету операций с клиентами. Счет 62 входит в раздел VI «Расчеты» Плана счетов бухгалтерского учета. Это синтетический счет бухгалтерского учета. Аналитический учет по счету 62 ведется в отношении каждого покупателя и каждого договора.

Дебет счета 62 показывает, как видно из названия, дебиторскую задолженность, то есть сумму долга контрагентов перед нашей организацией. Кредит счета 62 показывает величину долга перед клиентами, то есть кредиторскую задолженность.

Рассмотрим субсчета, которые используются чаще других для счета 62:

— 62.01 «Расчеты с покупателями и заказчиками»;

— 62.02 «Расчеты по авансам полученным»;

— 62.03 «Векселя полученные».

Счет 76 бухгалтерского учета — это счет, который применяется в целях документирования операций в рамках отношений фирмы с разными дебиторами и кредиторами. Под ними понимаются хозяйствующие субъекты, которые фирма по каким-либо причинам не может отнести к тем, при чьем участии образуются хозяйственные операции, учитываемые счетах 60, 62, 75.

Одним из основных этапов анализа расчетов с поставщиками и покупателями является анализ оборачиваемости данных расчетов, в частности, дебиторской и кредиторской задолженности. Цель анализа оборачиваемости состоит в определении скорости и времени оборачиваемости задолженности и резервов ее ускорения.

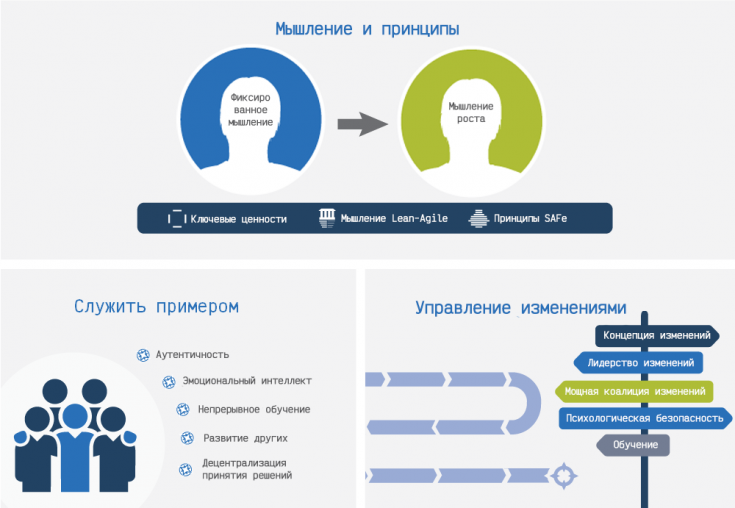

Аналитический учет счета 62

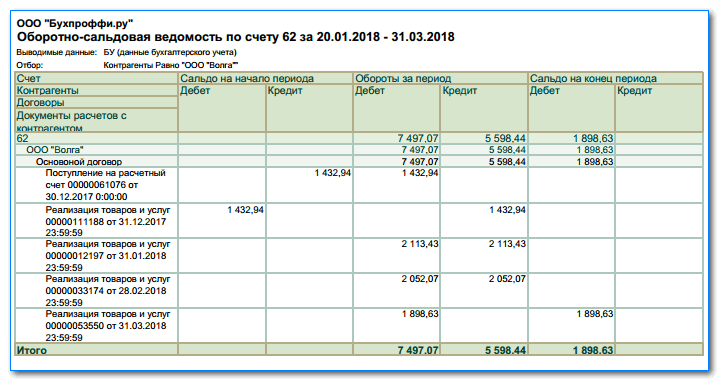

Если посмотрите на приведённую выше картинку, то обратите внимание что почти везде задействованы все три субконто. Наиболее часто используемой аналитикой является учёт в разрезе:

- Контрагент (то есть наши покупатели) — указывать обязательно, так как суммы, полученные от покупателей, а также задолженности покупателей и заказчиков нельзя сваливать с общую кучу.

- Договор — указывать также обязательно, так как с одним покупателем может быть несколько договоров.

- Документ расчёта с контрагентом — эта аналитика не является обязательной. Используется для дополнительной детализации аналитического учёта для счёта 62 и его субсчетов.

В программе 1С:Бухгалтерия остатки и обороты Вы можете посмотреть при помощи встроенного отчёта «Оборотно-сальдовая ведомость по счёту» (ОСВ). Чтобы посмотреть сальдо и обороты в разрезе и аналитических счётов тоже, настройте отчёт соответствующим образом.

Изучить ведение учёта в программе 1С:Бухгалтерия 8.3 Вы можете при помощи нашего видеокурса по данной программе, либо на онлайн курсах с преподавателей.

Ниже мы приводим пример ОСВ для 62 и его субсчетов с установленными настройками аналитики.

Также Вы можете применять стандартный отчёт «Анализ субконто». При этом на верхнем уровне отчёта будут аналитические счета. Пример показан на скриншоте ниже.

Какой из отчётов применять, смотрите по ситуации в зависимости от того, какой результат нужно получить. ОСВ более удобный.

Когда должна отражаться выручка?

В соответствии с действующим законодательством раскрытие доходов осуществляется при соблюдении следующих условий:

- размер выручки не может быть определен;

- организация имеет право на получение собственного дохода, который вытекает из условий заключенного контракта или подтвержден иным образом;

- есть твердое убеждение, что после определенной сделки может произойти увеличение экономической выгоды для компании (это происходит, если организация получает в оплату определенный товар или нет неопределенности относительно получения товара);

- после завершения работ или поставки определенного товара заказчику право собственности перешло к нему компанией;

- затраты, которые были или будут понесены в связи с этой операцией, могут быть определены заранее.

Следует отметить некоторую особенность того, как составляются 62 счета главной книги. Вещи? Чтобы отразить выручку от продажи, все вышеуказанные условия должны быть выполнены одновременно, и, если хотя бы одно из них не выполняется, в этом случае любые товары или денежные средства, полученные этой организацией в оплату своих услуг или товаров, будут признаваться на счетах компании как долг, а не как погашение существующего кредита.

Требования потребителей в счетах компании должны формироваться вместе с отражением полной информации о выручке от продажи определенных товаров или услуг при соблюдении всех указанных условий путем записи в счетах.

Для чего предназначен счет 60 в бухгалтерском учете

Планом счетов бухгалтерского учета

Здесь фиксируются операции по поступлению от контрагентов товаров, работ, услуг, суммы выделенного НДС, если данные фирмы работают с НДС.

Применение счета 60 предполагает отражение на нем авансов по ближайшим приходам товара, а также осуществление платежей за уже поступившие материальные ценности или оказанные услуги, выполненные работы.

Внимание! Таким образом сведения, отражаемые на счете 60, позволяют узнать в каком состоянии находятся взаиморасчеты с каждым поставщиком, а остаток на счете отражает либо сумму долга, которую компания должна перечислить этим фирмам, или же стоимость товара работ и услуг, ожидаемых к поступлению. На этом же счете происходит отражение пришедших в компанию материальных ценностей без оформления на них документов от поставщиков, то есть неотфактурованных поставок. На этом же счете происходит отражение пришедших в компанию материальных ценностей без оформления на них документов от поставщиков, то есть неотфактурованных поставок

На этом же счете происходит отражение пришедших в компанию материальных ценностей без оформления на них документов от поставщиков, то есть неотфактурованных поставок.

Кто такие поставщики и подрядчики?

Как уже было сказано, ни одна компания не может существовать без взаимодействия с другими субъектами экономики. Кого же называют поставщиками? Это те предприятия, которые поставляют ТМЦ и оказывают различные услуги (в том числе ЖКХ). К подрядчикам относят только компании, предоставляющие ремонтные и строительные услуги. В обоих случаях это юридические (иногда и физические) лица, которые для предприятия осуществляют поставку. В связи с чем возникают товарно-денежные отношения. Одна организация становится должником другой. Для фиксации расчетов с поставщиками используют счет «Расчеты с поставщиками и подрядчиками».

Счет 60 в бухучете: предназначение

Этот счет используют все и вся: практически каждый бухгалтер так или иначе сталкивался с ним. В оформлении проводок по расчетам с поставщиками и подрядчиками обычно не возникает сложностей. Чтобы определить суммы в правильную часть счета (дебет или кредит), нужно точно знать: счет 60 — активный или пассивный? Принимать решение следует после последовательных размышлений.

Что происходит при предоставлении поставки ТМЦ или работ/услуг предприятию? Кто кому становится должен? Если смотреть со стороны «нашего» предприятия и какого-то там поставщика, то на нашем счету образовалось обязательство: расплатиться за поставку. Это кредиторская задолженность. Идем дальше: отношения между поставщиками и заказчиками описывает только ли обязательства последнего перед первым или случаются иные повороты в расчетах? И действительно, случаются. Например, авансовый расчет или обмен ТМЦ. Здесь может возникнуть обратная ситуация: должником станет поставщик. Именно для характеристики таких непростых и в то же время чуть ли не ежедневных торговых отношений и создан счет 60.

Счет 60: какой он?

С предназначением счета разобрались, и все вроде бы стало понятно. А что с его структурой? Какой он все-таки — счет 60, активный или пассивный? Исходя из того, что на нем отражается как дебиторская, так и кредиторская задолженность, данные счета находят свое место и в активе, и в пассиве баланса. Следовательно, счет активно-пассивный. Сальдо в конце месяца может образоваться как по дебету, так и по кредиту. Но чаще, конечно, имеет место второй вариант.

В каких случаях счет кредитуется? Вне зависимости от того, когда переходит право на собственность ТМЦ или услуг (работ), сумма, которая должна быть уплачена поставщикам, отражается на счете 60 сразу же после получения ТМЦ или услуг (работ) с соответствующими сопроводительными документами. Дебетуется счет при погашении задолженности перед поставщиками, а также при авансовых платежах и вычетах при обмене ТМЦ.