Способы сэкономить

Взаимозачет

Этот способ могут применить граждане РФ, которые работают и уплачивают подоходный налог. Размер платежа составляет 13 % от суммы дохода за каждый месяц. Налог в госбюджет перечисляет организация-работодатель. Только при этом условии государство разрешает гражданам РФ воспользоваться имущественным вычетом при покупке жилья. Эта льгота предполагает возврат ранее уплаченного подоходного налога в размере тринадцати процентов от стоимости приобретенного жилья.

Предположим, гражданин РФ продал машину и выручил от продажи 1,5 млн. руб. Этот же гражданин РФ ранее приобрел квартиру, за которую заплатил 1,5 млн. руб.

13 % от суммы 1,5 млн. руб. = 195 тыс. руб.

Налог от продажи ТС (транспортного средства) в размере 195 тыс. руб. гражданину РФ нужно уплатить в государственный бюджет.

Имущественный вычет при покупке жилья в размере 195 тыс. руб. гражданину РФ полагается из госбюджета.

Таким образом, по документам оформляется взаимозачет, и никто никому не должен.

Возможны и другие ситуации, рассмотрим их тоже:

- Когда стоимость машины меньше стоимости жилья. По документам оформляется взаимозачет. Гражданин РФ получит деньги из госбюджета в размере суммы, равной части имущественного вычета при покупке жилья.

- Когда стоимость машина больше стоимости жилья. По документам оформляется взаимозачет. Гражданин РФ уплатит деньги в госбюджет в размере суммы, равной части налога от продажи ТС.

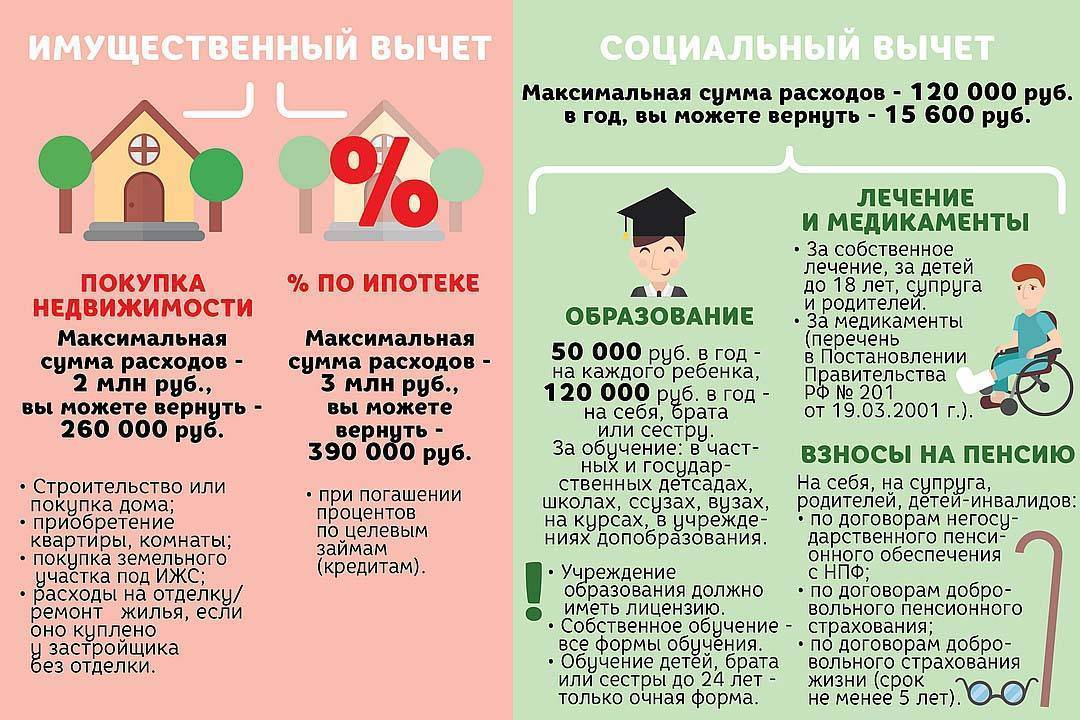

В приведенных примерах имущественный вычет возможно заменить на социальный, когда на месте стоимости квартиры будут расходы на лечение или обучение. Принцип расчетов сохраняется, но стоит помнить, что любой тип вычета имеет ограничение по величине.

Доверенность

Этот способ может применить любой гражданин РФ. Собственник авто оформляет простую доверенность — документ, который дает право другому гражданину РФ, потенциальному покупателю, только пользоваться машиной, без передачи права собственности на авто. Когда срок собственности ТС у продавца превысит три года, заключается полноценная сделка купли-продажи, с передачей права собственности на авто. Такой способ сэкономить хорошо подходит для родственников, когда можно обговорить между собой затраты на содержание ТС.

Продажа без прибыли

Формула расчета НДФЛ: («цена продажи» — «стоимость первоначального приобретения») * 13 %.

Этот способ можно будет применить, только подтвердив оригиналами документов всю сумму заявленных расходов по автомобилю.

«Цена продажи» = «стоимость первоначального приобретения» + «сумма заявленных расходов».

Обязательно сохраняйте все платежные документы, имеющие отношение к машине, на протяжении всего срока нахождения ее в собственности.

Возврат налога

Покупатель авто допускает распространенную ошибку, когда считает, что имеет право на возврат налога при покупке машины. Эта льгота предполагала бы выплату гражданам РФ ранее уплаченного подоходного налога в размере 13 % от суммы, уплаченной продавцу. Но по закону автомобиль не относится к группе объектов первой необходимости, куда включено жилье, поэтому покупатель не имеет право применить налоговый вычет при покупке такого имущества, как машина.

Продавец авто имеет право применить налоговый вычет при продаже автомобиля. Эта льгота предполагает, что граждане РФ могут уплатить в государственный бюджет только часть налога от продажи ТС.

Основные варианты для экономии

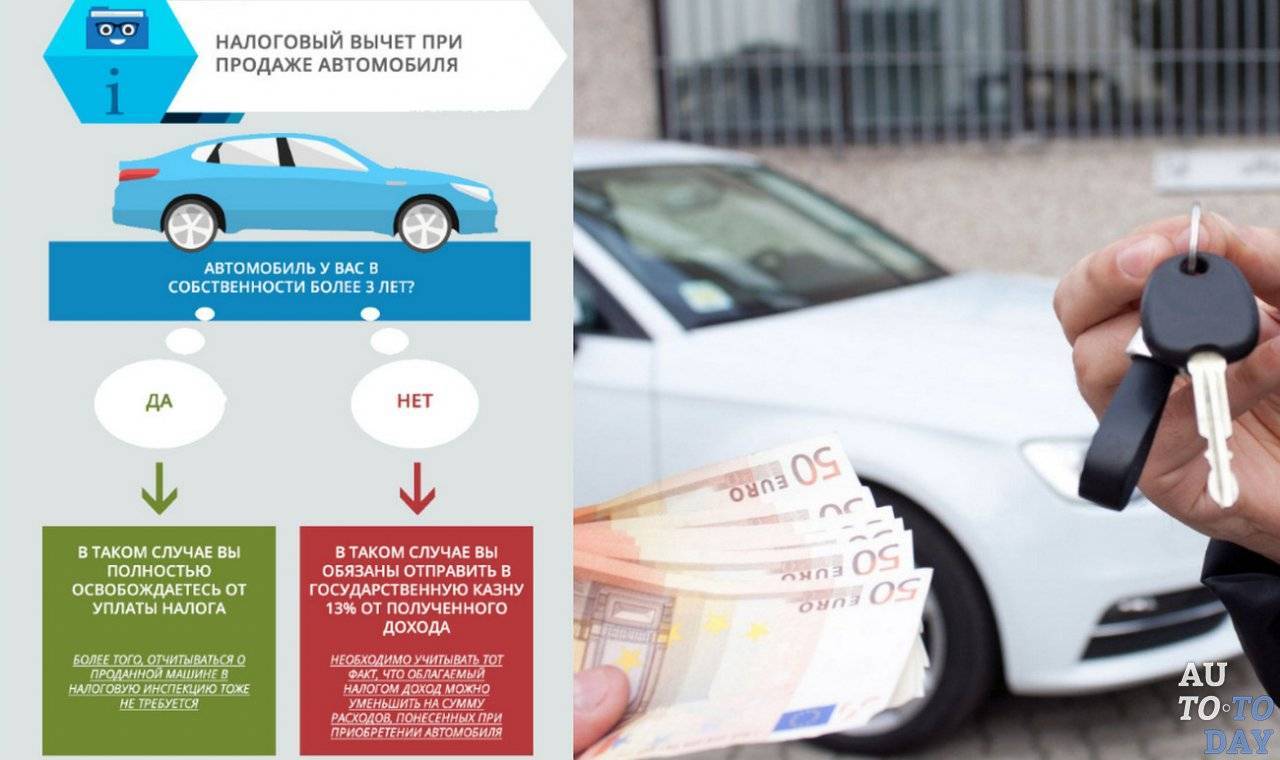

Получить возврат налога в момент покупки автомобиля недопустимо, зато при реализации это реально осуществить. Только это не возврат, а законная неуплата. По правилам продавец, получивший прибыль обязан перечислить государству 13%. Отметим, что это правило распространяется на лиц, которым ТС принадлежало менее 36 месяцев. Если авто находилось в собственности дольше, то владелец освобождается от взноса в федеральный бюджет.

При расчете трехлетнего периода важно знать дату начала владения, она зависит от способа получения машины. Например, при купле-продаже или дарении день указан в договоре, а при наследовании точкой отсчета будет не вступление в права, а день смерти завещателя

Продажа без прибыли

Данный вариант достаточно распространен, так как когда авто продается с рук, то стоимость автомобиля будет ниже, чем та, за которую приобреталась машина до этого. Фактически человек не получает прибыли, поэтому и налог с этого не платиться.

Главное – сохранить документацию и квитанции с покупки машины. Укажем, что если ТС числилось в собственности менее 3 лет, то следует подать нулевой бланк. Итак, базовое условие – сумма приобретения в прошлом должна быть выше, чем текущая стоимость, указанная в соглашении.

Обычный вычет

На законодательном уровне предусмотрена стандартная льгота на приобретение автомобиля, если цена машины не более 250 000 рублей. Вариант идеально подходит, когда речь идет о дарственной или вступлении в права наследника. Новому собственнику не надо будет выплачивать подоходный налог, равный 13%, сумма сделки меньше вычета.

Метод взаимозачета

Взаиморасчет применяется, когда в рамках одного года были совершено две сделки равные по сумме. Одна из них связана с приобретением, другая – с продажей. Например, человек приобрел объект недвижимости, с которого вправе получить возврат уплаченного налога. Одновременно с этим, гражданин продал авто по аналогичной цене.

Вычет при покупке недвижимости будет рассчитываться по стандартной формуле. Когда машину продали за 3 миллиона, то и цена квартиры – не может быть меньше, чтобы произвести взаимозачет.

Как известно, из средств, вырученных в процессе продажи авто, потребуется заплатить 13% от вырученной прибыли.

Заплатить налог нужно будет не позднее 15 июля, на протяжении 2,5 месяцев после составленного и отправленного отчета. Это определенное правило, у которого также есть некоторые исключения.

Например, не потребуется заполнять декларацию и платить налог в случае, если транспортное средство находилось в собственности более 3 лет.

Данный срок обладания авто может быть рассчитан по-разному, все зависит от варианта получения авто в собственность:

- Обычная покупка. В этом случае время обладания авто будет считаться с самого момента приобретения авто.

- Получение транспортного средства в наследство. В данном случае началом владения является день смерти бывшего собственника.

- Получение машины в дар. Срок владения здесь начинается с момента подписания договора.

Стоит рассмотреть варианты, при которых будет позволено не платить налог 13%.

Это самый оптимальный вариант для экономии средств. Данная возможность открывается при оплате налога, начисленного на разницу стоимости авто на момент его продажи и покупки, причем даже если они совершенно не совпадают.

Данная методика может быть применима только при наличии сохраненных оригиналов документов, а также расходы должны быть отнесены к одному автомобилю.

Стандартный вычет

Это оптимальный вариант для наследства и подарка.

Современным законодательством предусмотрен особый имущественный вычет налога на машины и составляет он 250 000 рублей. Это сумма, с которого не оплачивается налог.

Говоря иными словами, если сумма от продажи авто не больше 250 000 рублей, 13%-ый налог не оплачивается.

Итак, если подаренная или полученная в наследство машина была продана за 240 000 рублей, то в процессе использования стандартного вычета не придется платить никаких налоговых отчислений.

По той причине, что суммы сделок равны, ничего оплачиваться не потребуется.

Для возмещения НДФЛ по особому имущественному вычету потребуется соответствовать одному важному правилу. Человек можно использовать его только один раз, а также допустима ситуация, когда в распоряжении есть остаток от купленного жилья

За что можно получить налоговый вычет в 2022 году?

Список доступных в 2022 году налоговых вычетов представлен в статьях 218-221 НК РФ. Они делятся на три большие категории:

- стандартные;

- социальные;

- имущественные.

Стандартные налоговые вычеты в 2022 году предоставляют гражданам их непосредственные работодатели. Они являются налоговыми агентами. Чтобы воспользоваться льготами, необходимо подготовить пакет документов, составить заявление и направить его в адрес работодателя. Чаще всего применяется стандартный вычет на детей. Его размер зависит от их количества и составляет:

- 1400 руб на первых двух детей.

- 3000 руб на каждого последующего ребёнка.

- 12000 руб на детей-инвалидов не достигших совершеннолетия. Если ребенку присвоена первая или вторая группа, и он продолжает обучение на очном отделении, срок предоставления льготы продлевается до 24 лет. Вычет в размере 12000 руб предоставляется родителям и усыновителям. Если ребенка-инвалида воспитывают попечители или опекуны, уменьшить налогооблагаемую базу можно только на 6000 руб.

Существуют и другие разновидности стандартных налоговых вычетов в 2022 году. Их могут получить:

- инвалиды ВОВ и инвалиды военнослужащие — 3000 руб;

- чернобыльцы — 3000 руб;

- герои СССР и РФ — 500 руб;

- участники ВОВ — 500 руб;

- инвалиды с детства и инвалиды 1 и 2 группы — 500 руб.

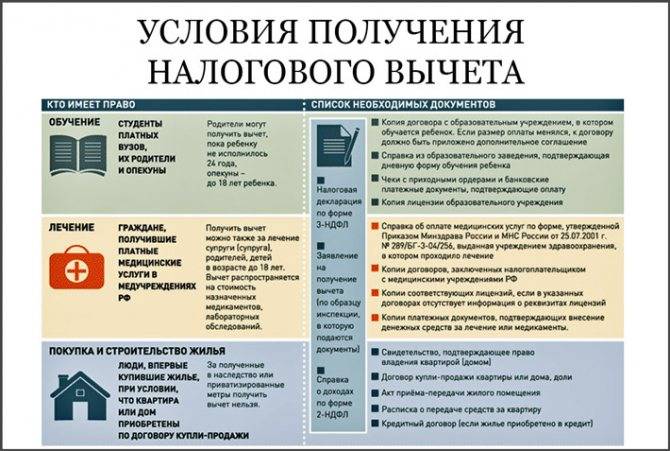

Законодательством РФ предусмотрено 5 разновидностей социальных вычетов. Это:

- на благотворительность;

- на обучение;

- на накопительную часть пенсии;

- на добровольное страхование;

- на лечение и медицинские препараты.

Чтобы получить социальный вычет в 2022 году, по истечении года потребуется подготовить налоговую декларацию и обратиться в территориальный орган. К документам нужно приложить бумаги, подтверждающие понесенные расходы. Если требуется, вычет можно использовать и в текущем году. Исключением являются затраты на благотворительность. Чтобы воспользоваться льготой, потребуется подготовить документацию. Ее список различается. Бумаги должны подтверждать право на вычет. Документы подаются в компанию, в которой осуществляется трудовая деятельность. Совокупный размер возврата не может быть больше 120000 руб. Ограничение действует, пока налоговый период не закончится. Исключение составляют расходы на дорогостоящее лечение и обучение детей. Воспользоваться льготой можно в течение 3 лет с момента совершения расходов.

Имущественные вычеты предоставляются, если совершаются следующие операции:

- приобретение жилой недвижимости;

- реализация имущества;

- возведение жилья вместе с покупкой земли под застройку;

- выкуп имущества для государственных и муниципальных нужд.

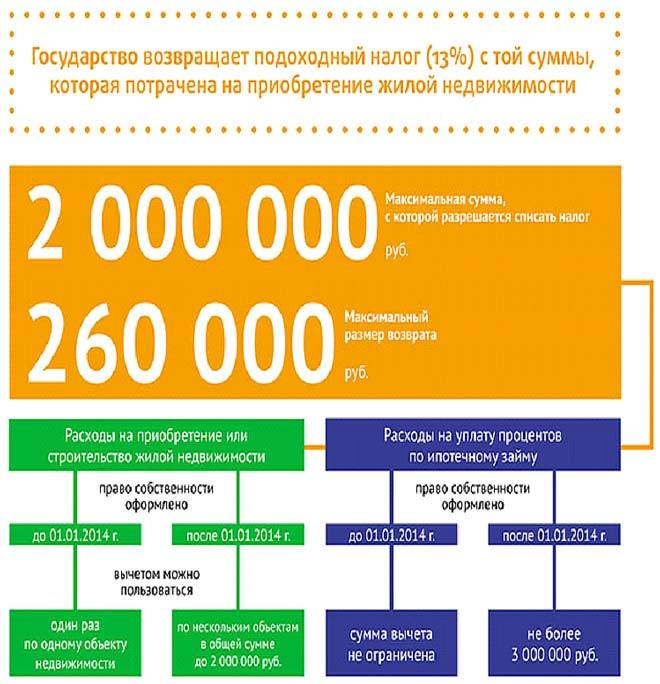

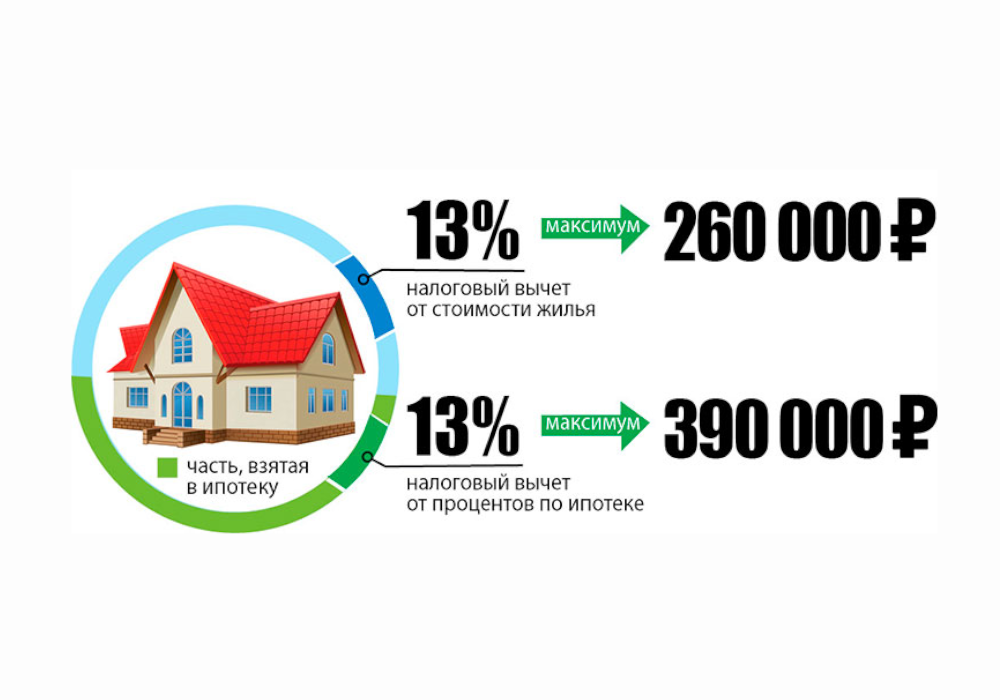

Если приобретается или строится жилая недвижимость, максимальный размер возврата составляет 260000 руб. Это 13% от 2 млн руб. Если жилье было приобретено в кредит, сумма повышается до 390000 руб,13% от 3000000 руб. Предельная величина имущественного вычета не распространяется на кредиты, которые были получены до 2014 года. Проценты, уплаченные поменьше, принимаются к возврату в полном объёме.

Однако воспользоваться льготой можно не всегда. Она не предоставляется, если расходы на покупку были оплачены при помощи средств материнского капитала, из госбюджета, за счёт работодателя и прочих лиц, или сделка была заключена между взаимозависимыми лицами.

Возможно получение льготы и при продаже имущества. Если человек владел им меньше 3-5 лет, необходимо декларировать доходы и заплатить налог. При этом размер бюджета составит 130000 руб, если была продана квартира, земельный участок, дача, комната, жилой дом.

Присутствуют и профессиональные вычеты. Они предоставляются самозанятым гражданам. Вычеты дают возможность уменьшить налоговую базу на сумму подтвержденных расходов.

Нужно ли подавать декларацию при покупке автомобиля

Законом предусматривается только декларирование доходов от продажи недвижимости, автотранспорта или иного имущества. При расходах на приобретение машины декларация не подается. Однако юридическим лицам при подаче налоговой отчетности нужно учитывать практически все расходы при расчете налогооблагаемой базы.

При отсутствии обязанности подавать декларацию не допускается и взыскание каких-либо штрафных санкций. Единственным случаем, когда наступает ответственность за недостоверное декларирование расходов, является режим государственной службы. Чиновники, включенные в федеральный реестр, обязаны ежегодно декларировать доход, собственное имущество, а также расходы на покупку недвижимости, транспорта и иных дорогостоящих активов.

Основные факты о налоговом вычете

Налоговый вычет является денежной суммой, возмещаемой за ранее оплаченный за определенный отчетный период налог. Средства возвращаются плательщику из региональной казны. На данный момент есть несколько вариантов компенсации расходов, связанных с приобретением имущества разного рода. Однако в их число не входит налоговый вычет за автомобиль.

Категории расходов, которые возмещаются гражданам за счет государства:

- Индивидуальная постройка жилья.

- Реконструкция, капитальный ремонт жилого здания.

- Погашение ипотечных кредитов.

- Затраты, понесенные при получении высшего образования.

- Оплата услуг медицинских учреждений.

- Формирование материального фонда для будущих пенсионеров.

Таким образом, получение государственной компенсации становится возможным в разных случаях и ситуациях. Но в нынешний момент налоговый вычет на автомобиль в 2020 году законодательно не утвержден и действует только в отношении продажи транспортного средства. Существующее ограничение объясняют тем, что машина не является предметом первой необходимости, в отличии от жилья, ремонта недвижимости, затрат на лечебные процедуры.

Законодательство

Найти ответ можно в Налоговом кодексе Российской Федерации:

- В указан список имущества, за которое можно получить вычет.

- Если опираться на подпункт 3 пункта 1 статьи 220 НК и , в этом списке сведений о транспортных средствах нет.

В 2015 году депутаты партии ЛДПР подготовили законопроект о внесении транспорта в список имущества, за которые можно вернуть подоходный налог. Но при этом был составлен определенный список критерий:

- Машина должна быть новой.

- Автомобиль выпущен отечественным заводом либо это иномарка российской сборки.

- Размер выплат не может превышать 500 тысяч рублей.

- Возмещение вычета – это разовая акция.

Был составлен перечень марок и моделей, приобретенных гражданином впервые в автосалоне. Тем самым создатели законопроекта хотели простимулировать потребителей на покупку отечественного авто для развития российского автопрома.

Однако поправка до сих пор не принята. Если в 2019 году она будет рассмотрена и одобрена, значит, выплаты начнут осуществляться с этого периода, а пока никаких изменений в законе нет.

Как получить налоговый вычет при покупке машины?

Все имущественные налоговые вычеты рассмотрены в статье 220 части 2 Налогового кодекса Российской Федерации:

Подпункт один рассказывает о вычете, который можно получить при продаже имущества. Однако к рассматриваемой сегодня ситуации это не относится, т.к. в нашем примере автомобиль не продан, а куплен.

Во втором подпункте рассмотрен вычет при изъятии недвижимости, это также не относится к покупке автомобиля.

Третий подпункт более интересен, в нем речь идет о покупке имущества. Однако перечень покупаемого имущества ограничен следующими объектами:

- жилые дома;

- квартиры;

- комнаты;

- земельные участки.

Автомобили в этот перечень не входят.

Подпункт 4 относится к сделкам, предусматривающим покупку имущества в кредит. При этом список имущества все также ограничен следующими объектами:

- жилые дома;

- квартиры;

- комнаты;

- земельные участки.

Продажа без получения прибыли

Это самый оптимальный вариант для экономии средств. Данная возможность открывается при оплате налога, начисленного на разницу стоимости авто на момент его продажи и покупки, причем даже если они совершенно не совпадают.

Данная методика может быть применима только при наличии сохраненных оригиналов документов, а также расходы должны быть отнесены к одному автомобилю.

Если авто было продано за стоимость, ниже приобретения, налог можно будет не оплачивать совсем. Если же авто было в собственности менее трех лет, декларацию все равно придется заполнять.

Стандартный вычет

Это оптимальный вариант для наследства и подарка.

Современным законодательством предусмотрен особый имущественный вычет налога на машины и составляет он 250 000 рублей. Это сумма, с которого не оплачивается налог.

Говоря иными словами, если сумма от продажи авто не больше 250 000 рублей, 13%-ый налог не оплачивается.

Итак, если подаренная или полученная в наследство машина была продана за 240 000 рублей, то в процессе использования стандартного вычета не придется платить никаких налоговых отчислений.

Применение метода взаимозачета

Если в прошлом году человек не только продавал автомобиль, но также приобретал определенное имущество, можно оформить взаимную компенсацию налога одного другим.

По той причине, что суммы сделок равны, ничего оплачиваться не потребуется.

Для возмещения НДФЛ по особому имущественному вычету потребуется соответствовать одному важному правилу. Человек можно использовать его только один раз, а также допустима ситуация, когда в распоряжении есть остаток от купленного жилья

Вычет при продаже автомобиля, менее 3 лет в собственности

Так часто бывает, что автовладельцы продают свой транспорт по истечении короткого времени владения, а именно до 3 лет в собственности. Закон не запрещает это делать, а причин для продажи у каждого продавца может быть множество.

Если гражданин владел любым автотранспортом более 3 лет, а далее принял решение о его продаже, то считается, что он приобретал его не для получения прибыли, а только для личного пользования. Такая продажа не облагается налогом. А если гражданин купил и продаёт автотранспорт до истечения 36 месяцев в собственности, то эти действия расцениваются государством как определённая финансовая деятельность в целях получения дохода. Такая продажа облагается 13-процентным налогом.

При продаже отсутствует прибыль

Сэкономить на налогах можно с помощью бесприбыльной сделки купли-продажи. Если разница между продажной ценой автомобиля и ценой покупки будет равна нулю, то и факта получения прибыли нет.

Например, Елена Геннадьевна продала свою машину за 367000 рублей. Вслед за продажей, она совершила покупку аналогичного автомобиля за такую же цену.

(367000 — 367000) * 13% = 0 рублей налога.

В некоторых случаях бывает, что реализуется более дешёвый транспорт, а приобретается более дорогой. В этом случае дохода от продажи также нет.

Например, Светлана Геннадьевна продала свой старый автомобиль за 194000 рублей. И после продажи, в одном отчётном периоде, купила другую, более дорогостоящую модель за 568000 рублей.

(194000 – 568000) * 13% = 0 рублей налога.

Важно помнить, что бесприбыльная реализация автомобилей, которые находились в собственности менее 3 лет, не освобождает продавцов от необходимости подавать налоговую декларацию 3-НДФЛ! Отчётный документ подаётся по месту нахождения налогоплательщика в установленные сроки

Применение взаиморасчётов

Налоговый взаиморасчёт — это метод компенсации одного налога другим, а именно налога с продажи имущества и покупки. Так, если в одном отчётном году гражданин РФ продал автомобиль и приобрёл квартиру, он имеет право использовать взаиморасчёт. Так как ему полагается налоговый вычет при покупке недвижимости и одновременно с этим, после продажи ТС, у него возникла обязанность заплатить подоходный налог. Заполнив декларацию и уплатив налог за проданный транспорт, он вернёт эти деньги в виде компенсации за купленное жилье.

Такой метод имущественного вычета требует чёткого соблюдения всех тонкостей и нюансов законодательства. Поэтому лучше всего обратиться к специалистам в области юриспруденции и налогового законодательства для составления отчётной документации и предоставления её в налоговые органы.

Стандартный налоговый вычет

Стандартный налоговый вычет при продаже автомобиля менее 3 лет в собственности – это простой и легитимный метод снижения размера налога. Его может применить бывший автовладелец уже реализованного транспорта, передвигающегося наземным, воздушным или водным способом, при условии владения им менее 36 месяцев на сумму 250000 рублей при уплате подоходного налога.

Давайте рассмотрим три примера с использованием стандартного налогового вычета.

Пример №1. Стоимость проданного имущества меньше размера налогового вычета.

Предположим, Игорь Алексеевич продал свой автомобиль по стоимости 247000 рублей.

(247000 – 250000) * 13% = 0 рублей налога.

Пример №2. Стоимость проданного имущества равняется размеру налогового вычета.

Предположим, что Игорю Алексеевичу удалось продать свою личную машину за 250000 рублей.

(250000 — 250000) * 13% = 0 рублей налога.

Пример № 3. Стоимость проданного имущества больше размера налогового вычета.

Предположим, за проданный автомобиль Игорь Алексеевич получил от покупателя 258000 рублей.

(258000 – 250000) * 13% = 1040 рублей налога.

В случае продажи двух и более единиц транспорта, находящихся во владении менее 3 лет, суммируются доходы от их реализации, и применяется стандартный вычет подоходного налога.

Пример, Ольга Сергеевна продала, принадлежащие ей два транспортных средства: автомашину за 156000 рублей и мотоцикл за 196000 рублей.

(156000 + 196000 — 250000) * 13% = 13260 рублей налога.

Сохраняйте оригиналы документов со сделок купли-продажи движимого и недвижимого имущества: договора, передаточные акты и расписки, чеки. Для того чтобы воспользоваться одним из методов налогового вычета, необходимо наличие всех документов.

Особые случаи

Не всегда ситуация купли-продажи авто вписывается в стандартные рамки, есть и случаи, требующие отдельного рассмотрения.

К ним можно отнести следующие моменты:

- на физическое лицо в статусе нерезидента РФ не распространяется право применять льготу к выручке от реализации автомобиля;

- в год нет ограничений на количество реализуемых автомобилей, но есть ограничение по стандартной сумме вычета не более 250 тыс. руб., ее можно распределить на все машины;

- вычет можно использовать один раз в год, но каждый год, таким образом можно продавать по одной машине в год или более; данный вид вычета не привязан к доходу гражданина и может быть заявлен, даже если гражданин не числится работающим (исключение — взаимозачет);

- если не применяется способ сэкономить по методу оформления взаимозачета, то в любом другом случае право применить вычет может быть заявлено безработным физ лицом.

Также многие допускают ошибку, считая, что срок владения собственностью начинается с даты постановки ТС на учет в ГИБДД. Не всегда эти два момента совпадают.

Существуют особые случаи:

- если авто куплено, срок собственности начинается с даты подписания договора купли-продажи;

- если оно получено по наследству, срок собственности начинается с даты смерти бывшего собственника;

- если получено в подарок, срок собственности начинается с даты подписания договора дарения.

Если заполненная декларация имеет ошибки и не прошла камеральную проверку, можно исправить недостатки или представить недостающие документы. Главное — сдать первый раз отчет в срок и уплатить налог, если он начислен, чтобы потом не платить штраф.

Как вернуть налог в 13 %

Рассмотрим, как продавцу не платить часть налога от продажи ТС. Нужно использовать свое законное право и применить вычет в своих расчетах. Льгота позволит уменьшить на определенную сумму полученный от продажи ТС доход. С оставшейся после уменьшения суммы дохода нужно рассчитать НДФЛ. Таким образом, размер платежа налога в сумме 13 % от продажи ТС для уплаты в государственный бюджет тоже уменьшится.

Расчет суммы

Размер стандартного налогового вычета для имущества движимого типа установлен НК РФ в сумме 250 тыс. руб.

Продавец авто может выбрать сумму, которая уменьшит доход:

- 250 тыс. руб. (если нет документов, подтверждающих стоимость приобретения машины);

- сумму заявленных расходов в рублях (если есть документы, подтверждающие и стоимость приобретения машины и сумму заявленных расходов).

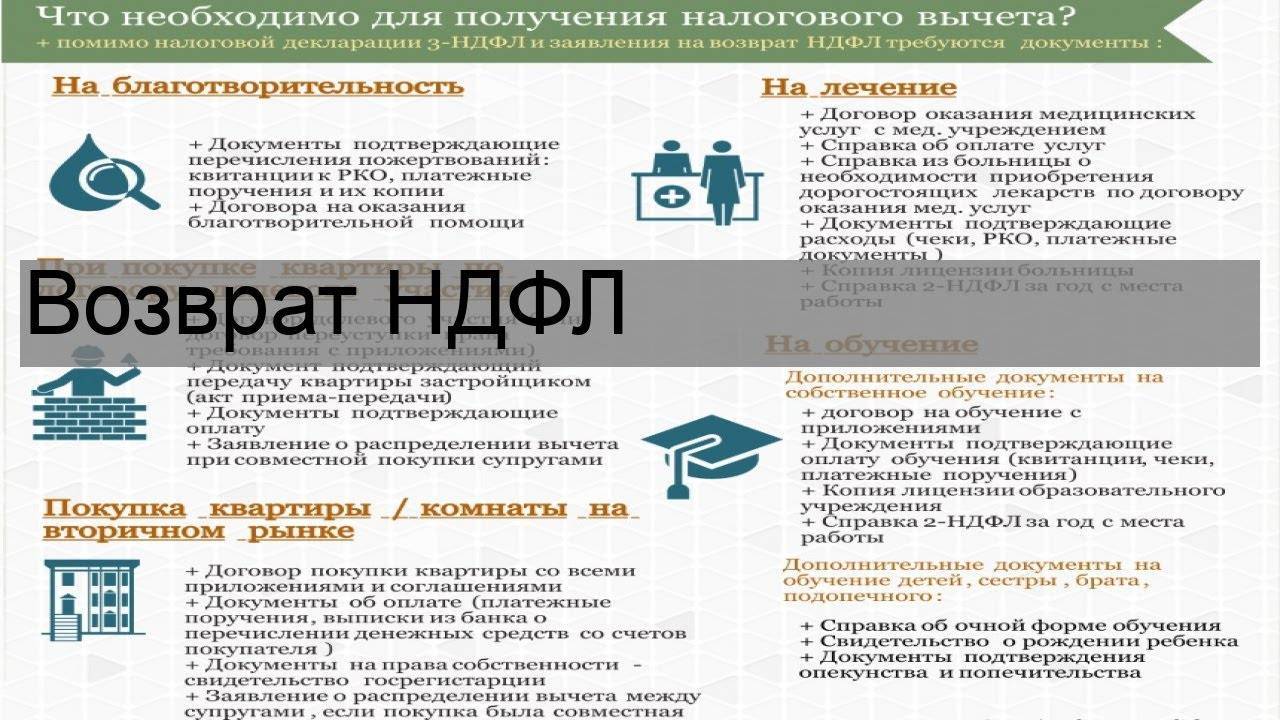

Документы

Полученные данные по выполненным расчетам продавец должен занести в налоговую декларацию по форме 3-НДФЛ. К декларации нужно сделать комплект копий документов.

Все документы и их копии, как правило, относятся к продавцу авто и подтверждают следующие моменты:

- приобретение продаваемого имущества (договор);

- срок владения машиной;

- сделку по продаже (договор);

- личность владельца (копия ПТС (паспорта транспортного средства) с отметкой, за кем числится авто на учете в ГИБДД);

- полученную от продажи ТС сумму дохода (расписка от покупателя о полной оплате сделки);

- заявление о праве использовать имущественный вычет при продаже собственности. Заявление должно быть заполнено по стандартам, которые требует соблюдать налоговая инспекция.

Процедура поэтапно

Порядок действий продавца авто для оформления налогового вычета при продаже машины несложен.

Процедура состоит из следующих этапов:

- Заполнить налоговую декларацию по форме 3-НДФЛ.

- Собрать нужные документы и сделать их копии.

- Сдать декларацию с пакетом копий документов в налоговый орган. Срок для представления или сдачи отчета установлен НК РФ с 01 января до 30 апреля года, следующего за тем, в котором был получен доход.

- Уплатить НДФЛ в государственную казну. Срок для перечисления или оплаты налога установлен НК РФ до 15 июля года, в котором сдана декларация.

На официальном сайте ФНС России можно получить точные сведения о том, какая МИ ФНС России обслуживает прикрепленный район.

Существует несколько вариантов заполнить форму 3-НДФЛ:

- лично (самостоятельно);

- обратиться к специалисту в финансовой или юридической сфере (то есть с помощью консультанта);

- письменно от руки на специальных печатных бланках, которые можно скачать и распечатать;

- в электронном виде, используя любой специализированный сервис или программу (онлайн).

Посмотрите мастер-класс от бухгалтера, как заполнить декларацию.

Существует несколько вариантов сдать документы в налоговый орган.

Продавец автомобиля может:

- отправить электронные файлы через портал государственных услуг Российской Федерации;

- отправить декларацию ценным письмом с описью вложений и копиями документов через ФГУП «Почта России» из любого отделения почтовой связи;

- отправить в ФНС с документами официального представителя от своего имени (предварительно придется оформить и заверить у нотариуса доверенность);

- отнести документы лично (посетить ФНС России в часы работы и приема граждан по живой электронной очереди или предварительно записаться на прием онлайн и прийти в обозначенное время).