Образец заявление на возврат переплаты по налогу в 2022 году

Как подать заявление в налоговую о возврате суммы излишне уплаченного налога в 2022 году?

Не так давно были утверждены новые бланки форм для заявления, которые разрешается заполнять собственноручно либо в электронном виде, после чего отправить в налоговые органы для рассмотрения перерасчёта. Чтобы доставить данное заявление, можно выбрать два варианта – лично привезти в налоговое учреждение или отправить его по почте.

Когда заявитель выбрал вариант отправки по почте, необходимо выбрать тип «ценное письмо» и составить его опись, дабы удостоверить факт о его передачи.

Стоит учесть, что электронный вид форм ещё до сих пор не был обновлён. Однако это не значит, что в связи с этим документы подаются только на бумагах. Многие считают, что необходимо часто ездить в налоговые органы с целью подать это заявление. Такой вывод неверен, поскольку чтобы отправить его в электронной форме, требуется применять те формы, которые рекомендовали в приказе ФНС от 23 мая 2017 года. Бланки можно передавать по определённым каналам связи или с помощью личного кабинета.

Также нужно отметить, что рекомендуется перед подачей заявления заранее предупредить налоговую службу о том, если заявитель выбрал электронную отправку документа. Это связано с тем, что такой формат ещё не обновлён и могут случиться некоторые недочёты.

(Видео: “Как заполнить заявление на возврат переплаты из налоговой”)

В течение какого времени будет осуществлен возврат?

Также хотелось бы добавить, что должники по другим налогам не смогу получить возврат в полном объёме. Это связано с тем, что сотрудники налоговых органов за счёт переплаченных средств сначала погасят задолженность налогоплательщика и в случае, когда осталась какая-то сумма – перечисляется на счёт заявителя.

Далее необходимо обсудить непосредственно сроки возврата переплаченных денежных средств. Нужно учесть, что налоговая служба обязана вынести решение по возврату в течение 10 рабочих дней. Отсчёт начинается с того дня, с которого инспекция получила данное заявление на рассмотрение. После того, как решение подготовлено, им даётся срок на оповещение налогоплательщика, который составляет 5 дней.

Возврат денежных средств должен быть осуществлён в течение одного месяца, согласно действующему Налоговому кодексу РФ.

Нужно обратить свое внимание на то, что срок возвращения излишне уплаченных средств для юридических и физических лиц одинаковый, так же как единая форма заявления об этом возврате

Форма, бланки и образцы заявления

Согласно новой редакции ст.78 Налогового кодекса, налогоплательщик может распорядиться излишне внесенной суммой по своему усмотрению:

- Зачесть в счет будущих платежей;

- Возвратить сумму;

- Зачитать в счет погашении недоимок по прочим взносам;

- Погасить штрафы и пени.

Такие правила распространяются на все виды платежей, госпошлин и сборов

Важно: при этом следует помнить, что при наличии задолженности о возврате суммы не может быть речи

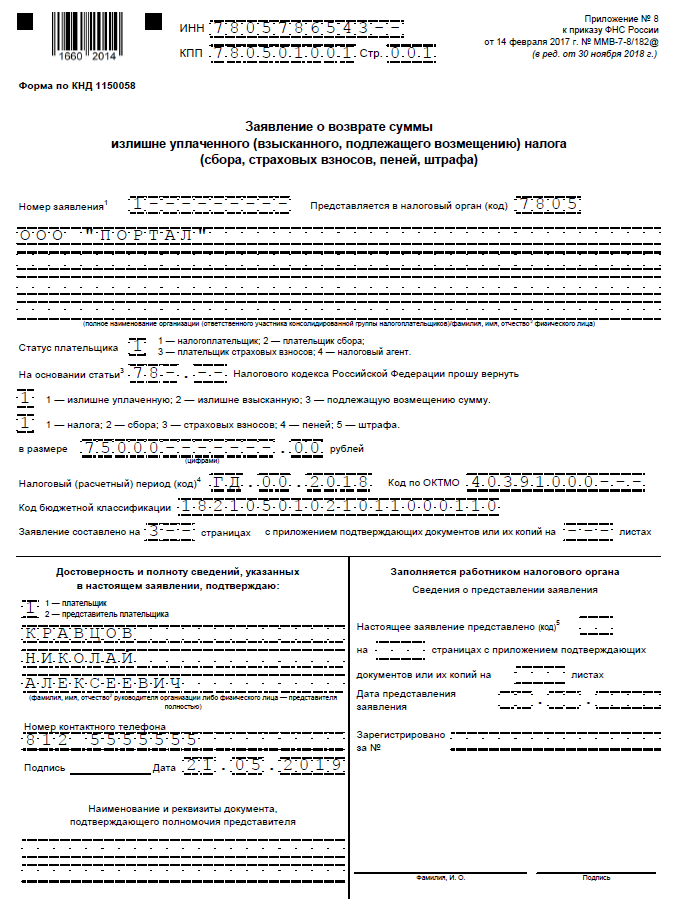

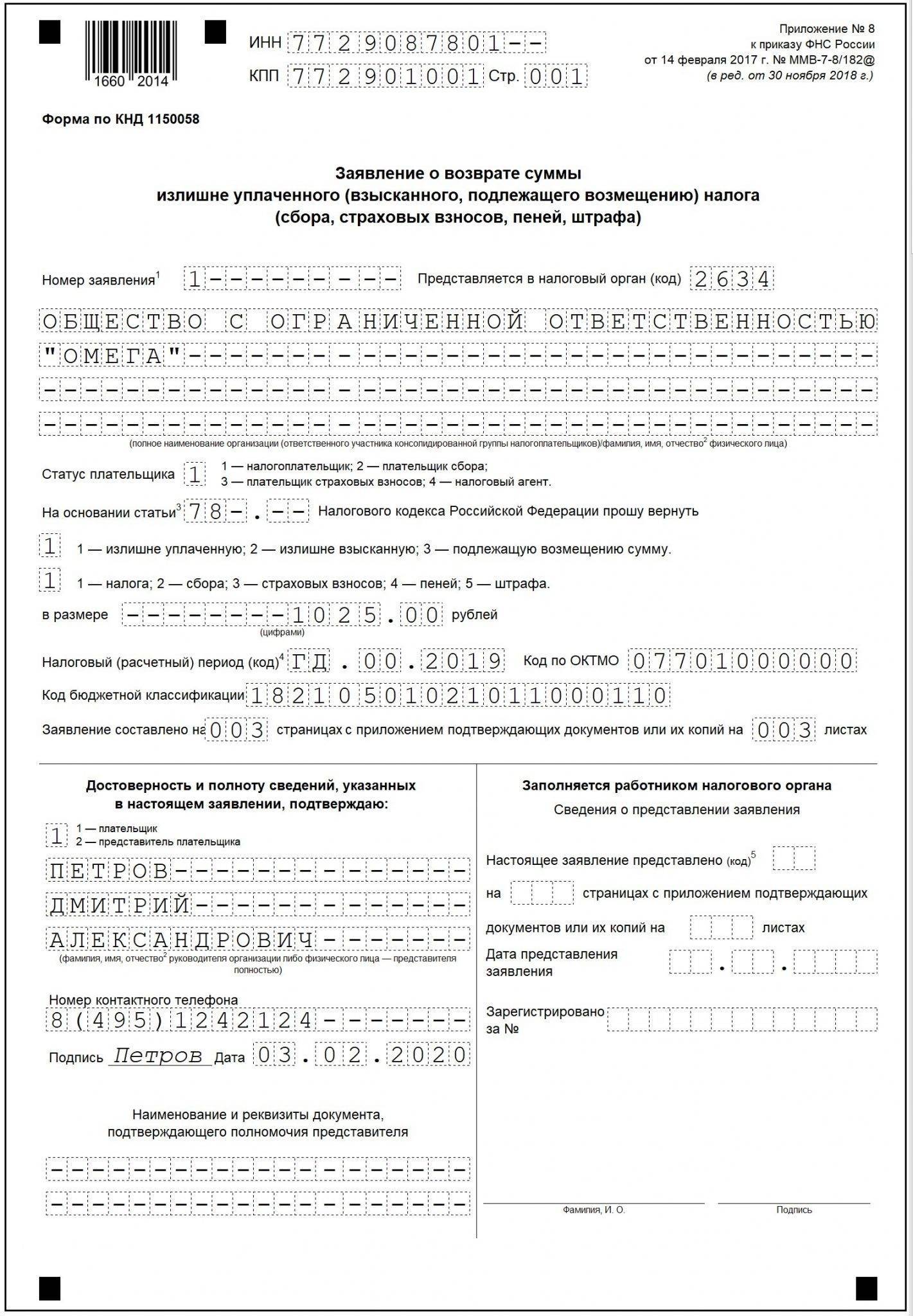

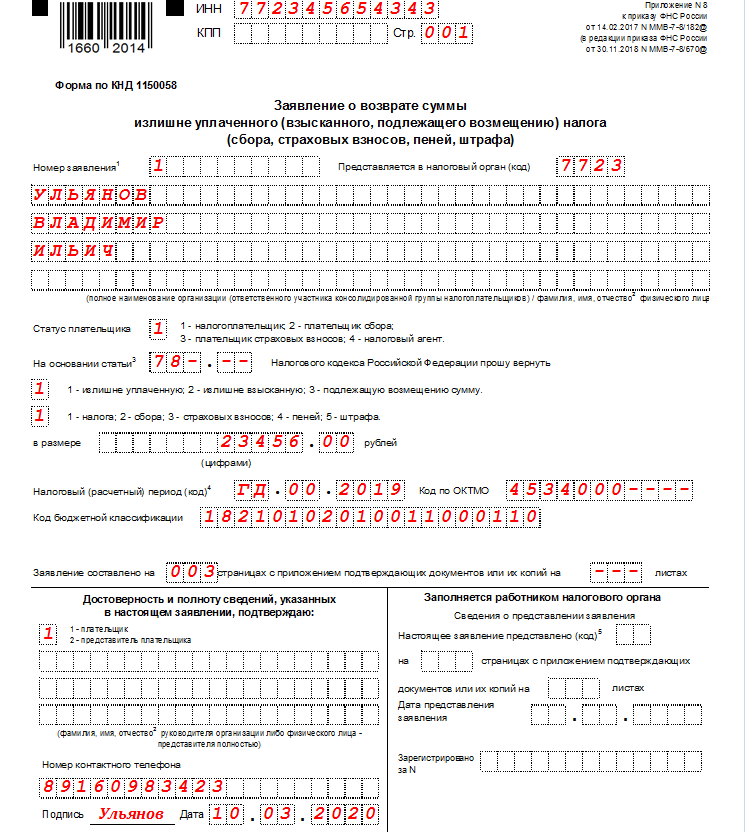

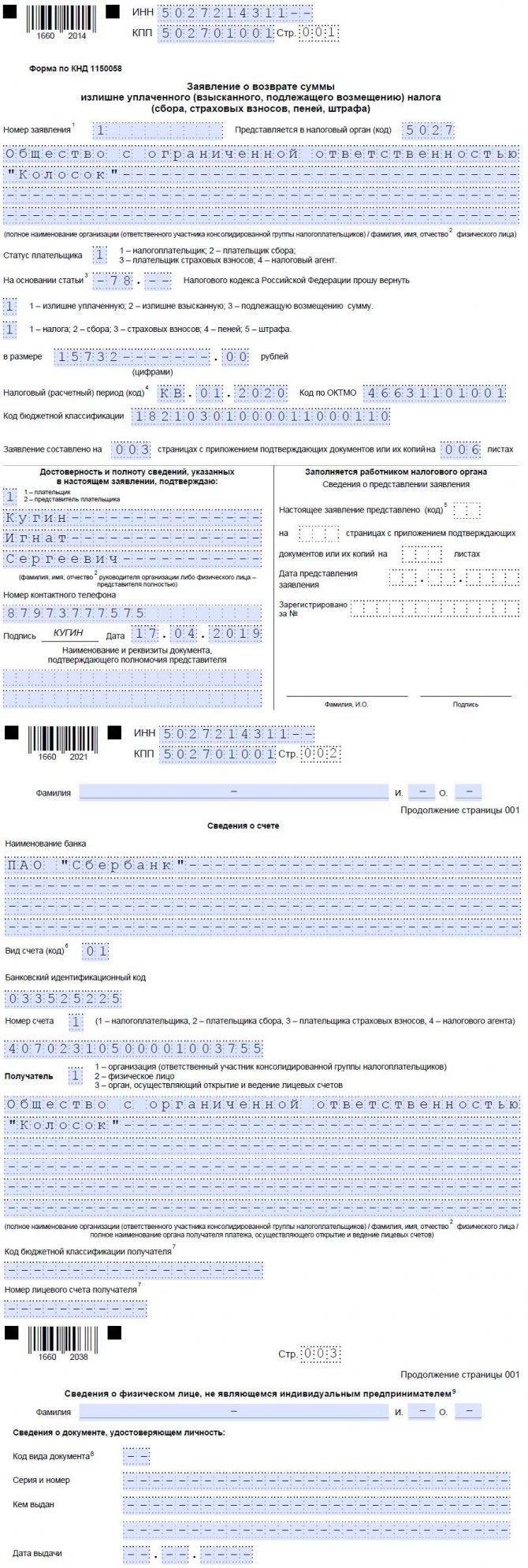

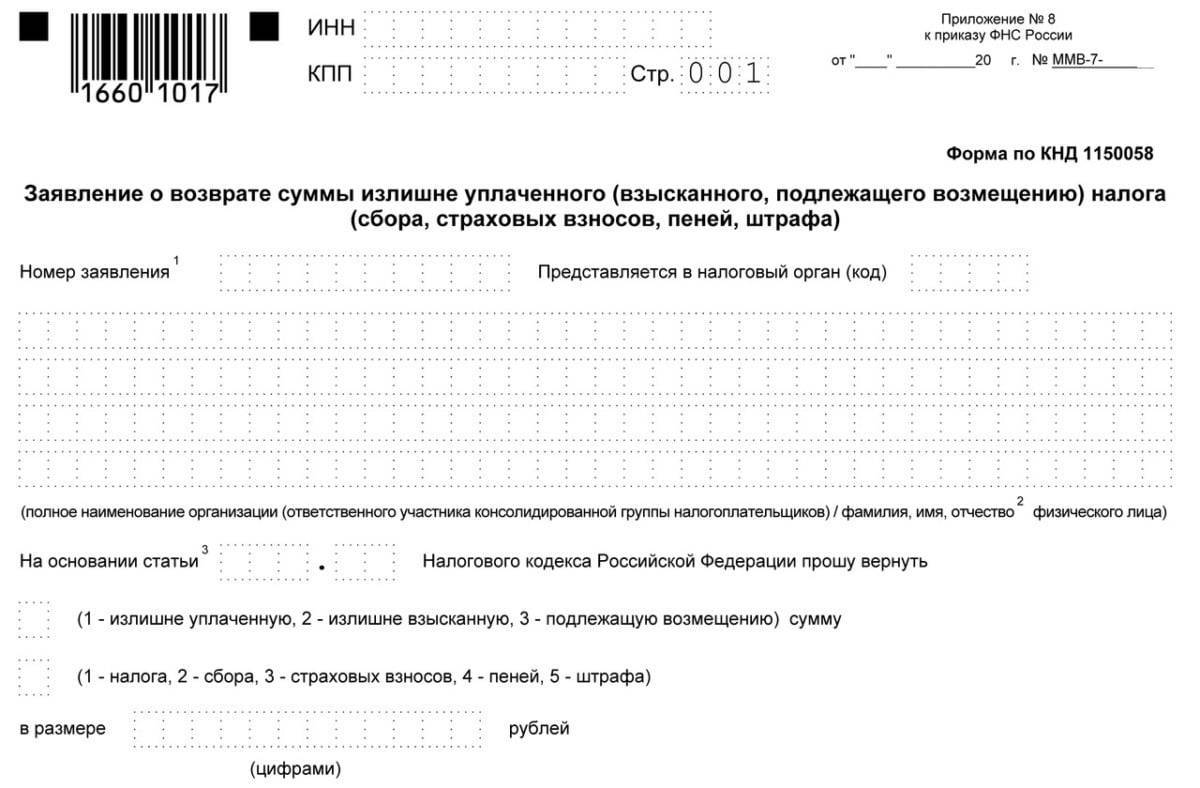

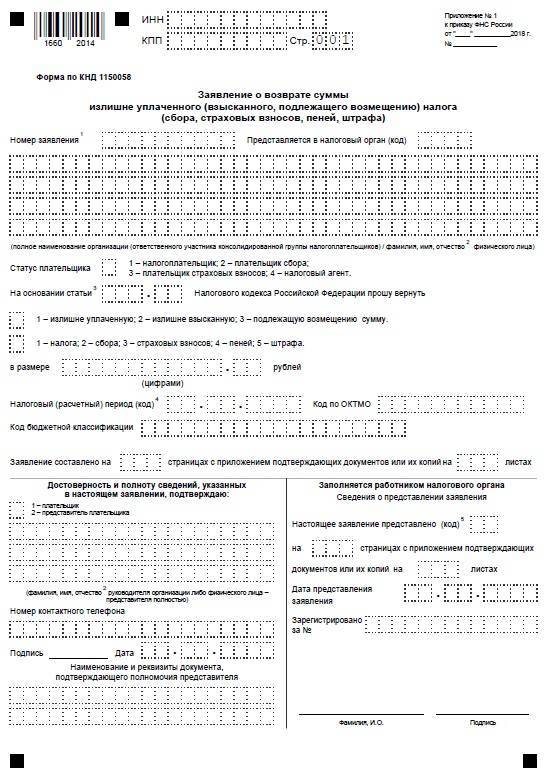

Как уже выше упоминалось в 2017 году были внесены новые изменения в форму и порядок заполнения заявления. Заявление по возврату суммы является приложением №8 к Приказу о новой форме, этим же законодательным актом прежняя форма отменена.

Документ универсален, и приемлем для заполнения частным лицом и предприятием. На первом листе указывается номер ИФНС и реквизиты предприятия или предпринимателя.

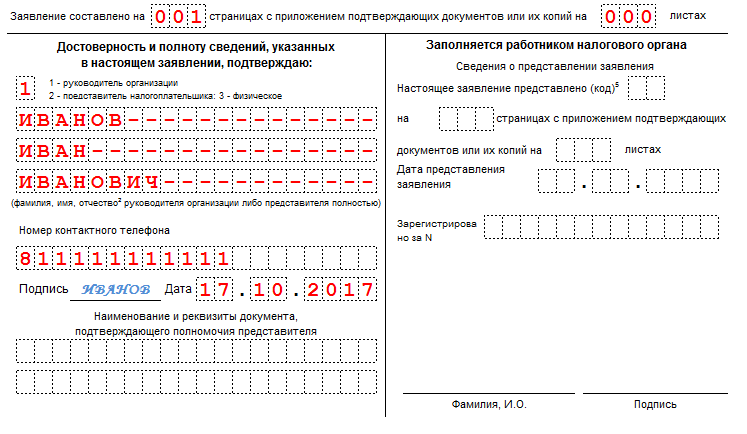

Обязательно следует подписывать документ заполнителю, при этом штамп ставиться только в случаях, установленных применения штампа внутренними нормативными документами.

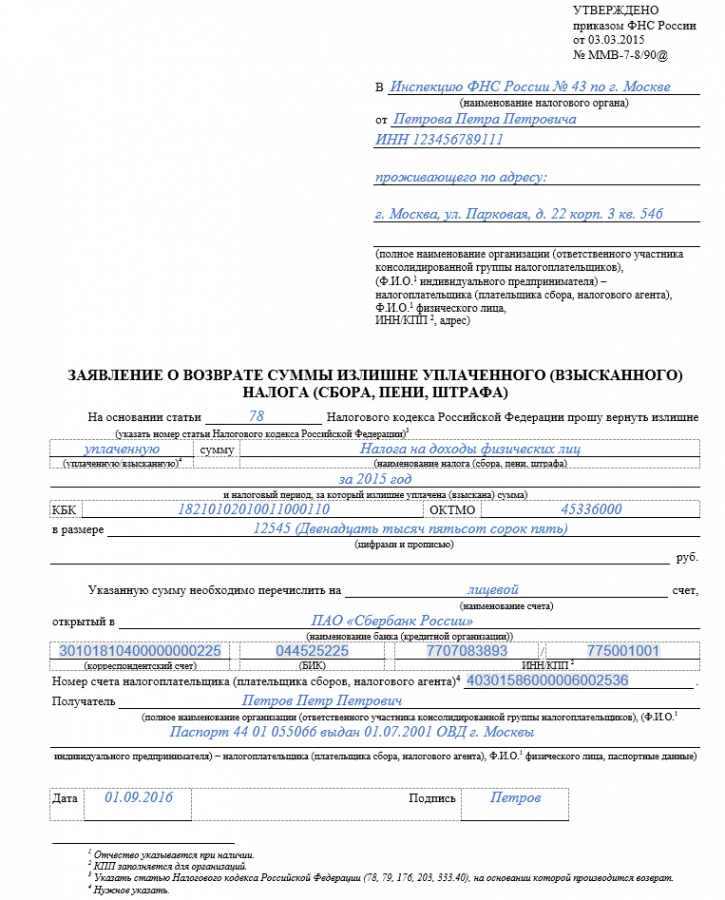

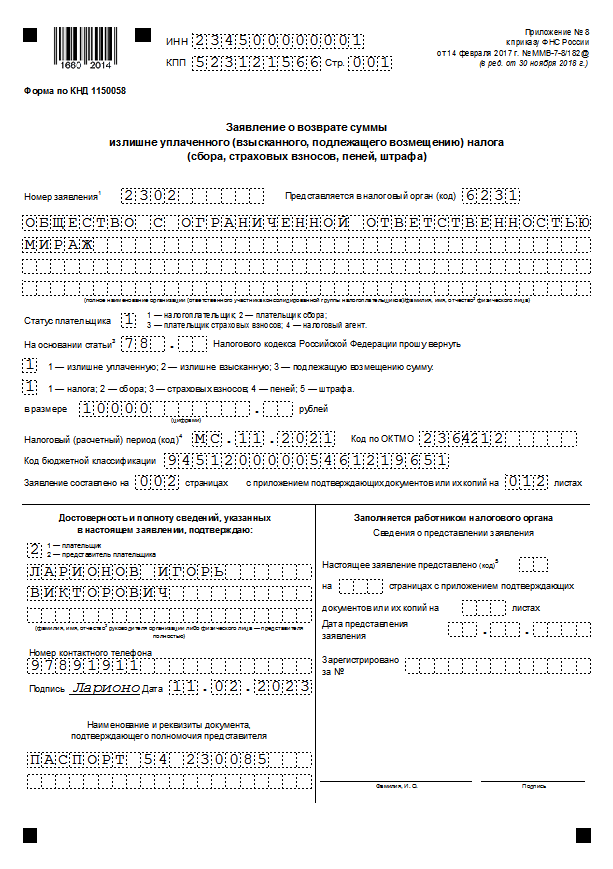

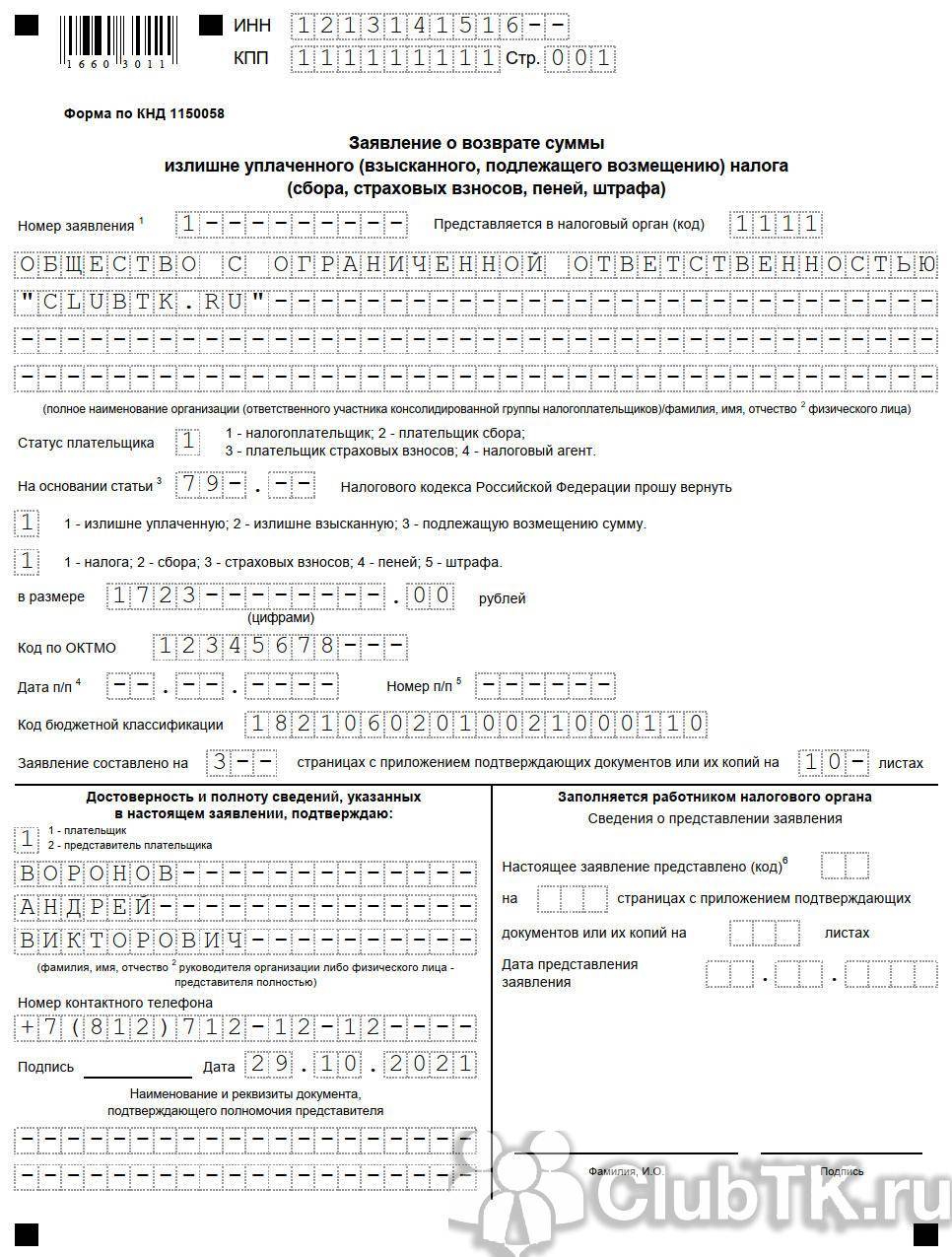

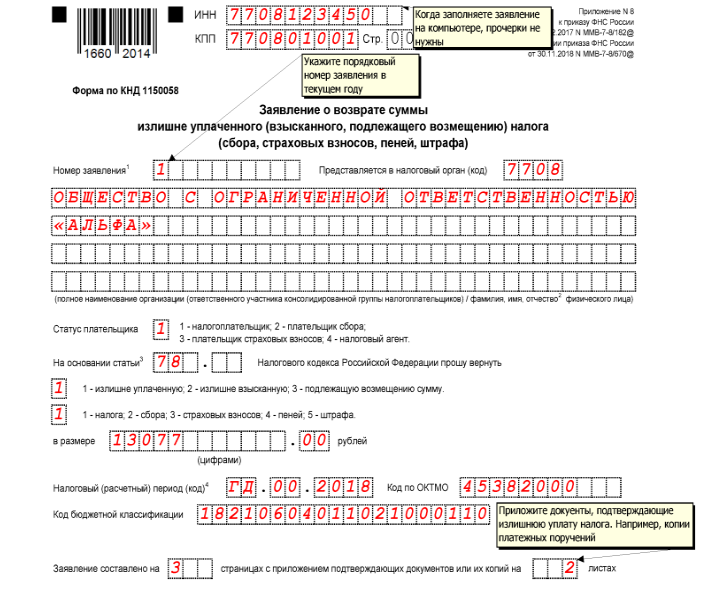

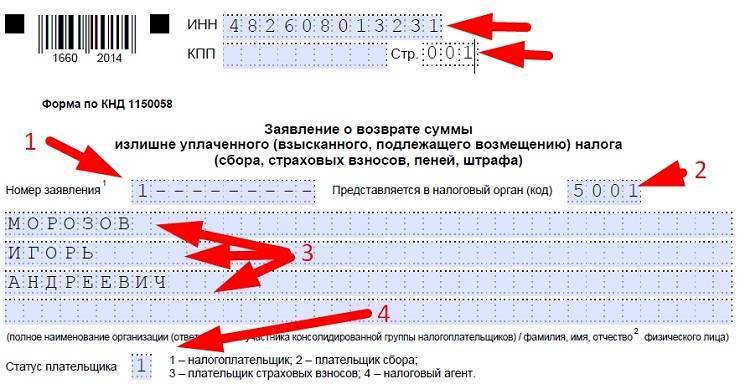

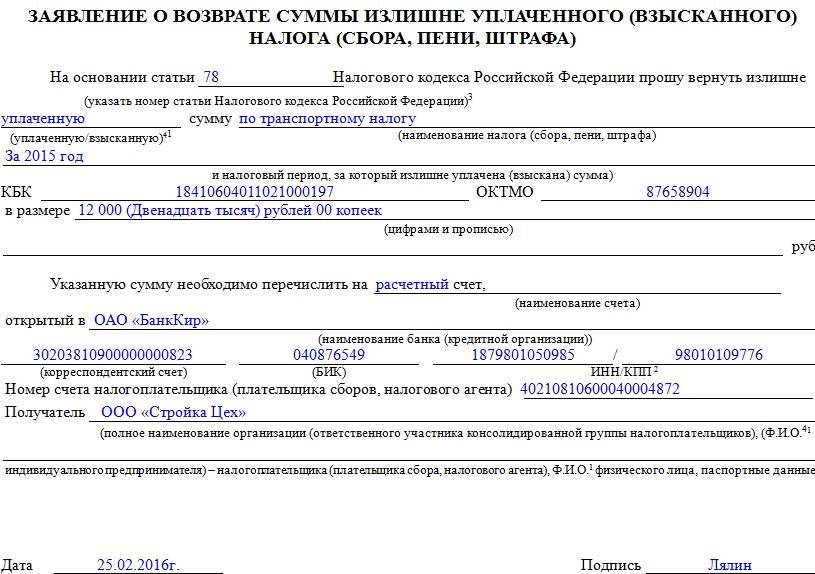

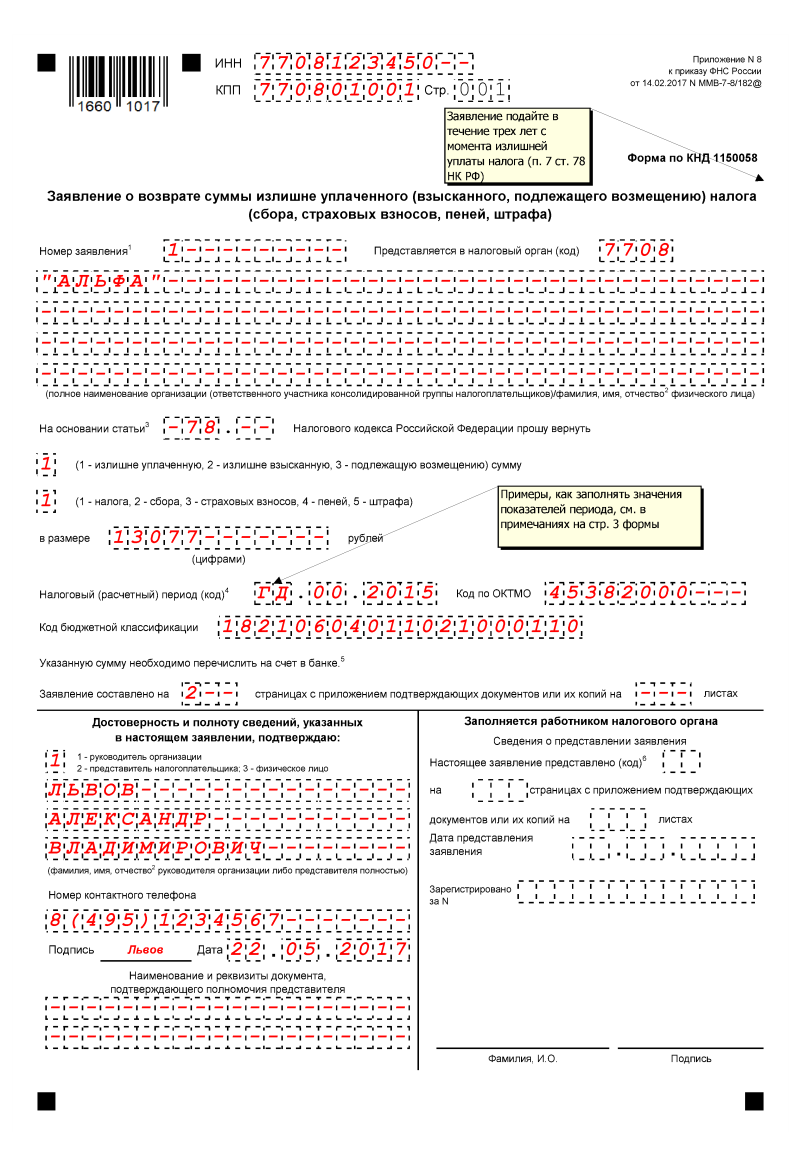

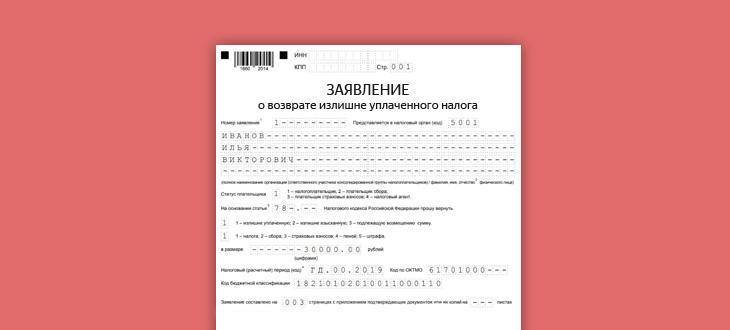

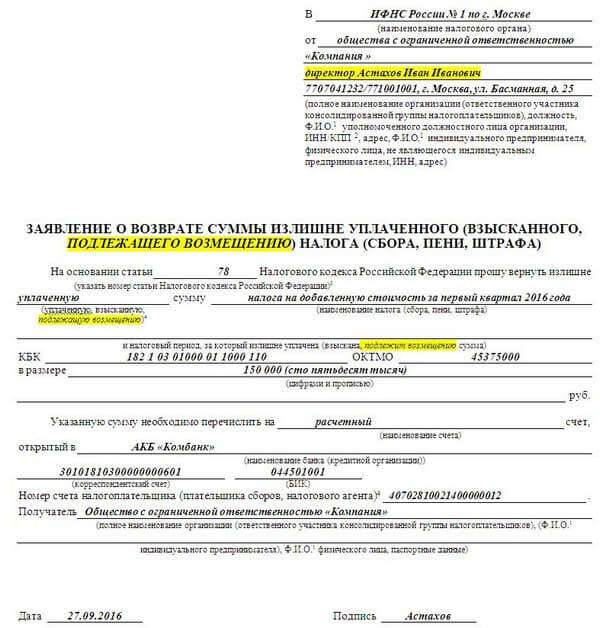

Образец заполнения заявления о возврате излишне уплаченной суммы.

Бумагу доступно заполнять на компьютере или от руки, но при этом следует помнить, что нельзя делать помарок и ошибок, если данный факт произошел, лучше заполнить новый бланк.

Важно: формировать документ лучше в 2-х экземплярах, один после регистрации налоговыми органами оставить у себя, для использования при необходимости в ходе судебных прений. Бланк заявления о возврате налога.

Бланк заявления о возврате налога.

Правильное заполнение документа

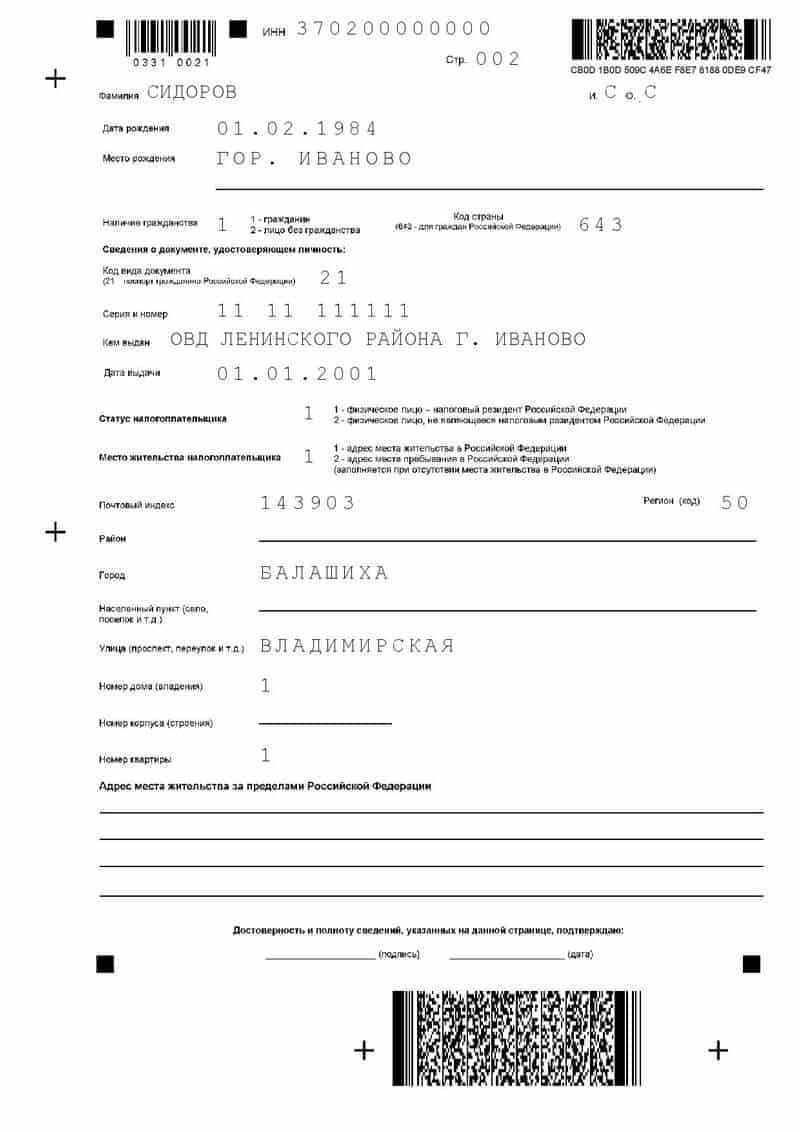

В 2017 году бланк заявления должен содержать следующие данные:

В шапке документа на первом листе следует указать:

- Данные налогового органа;

- Сведения о налогоплательщике – ФИО, адрес проживания, ИНН, паспортные данные, это относительно ИП;

- Если данные относительно предприятия, то необходимо указать его наименование и реквизиты представителя;

- Далее необходимо подчеркнуть статью основание для возврата средств – 78 или 79;

- Следует указать точную сумму переплаты и период, за который произошла переплата;

- Указать код по ОКТМО и бюджетной классификации;

- Указать расчетный счет в банке;

- Указать количество заполненных листов;

- КПП, ИНН;

- Подпись и дата заполнения.

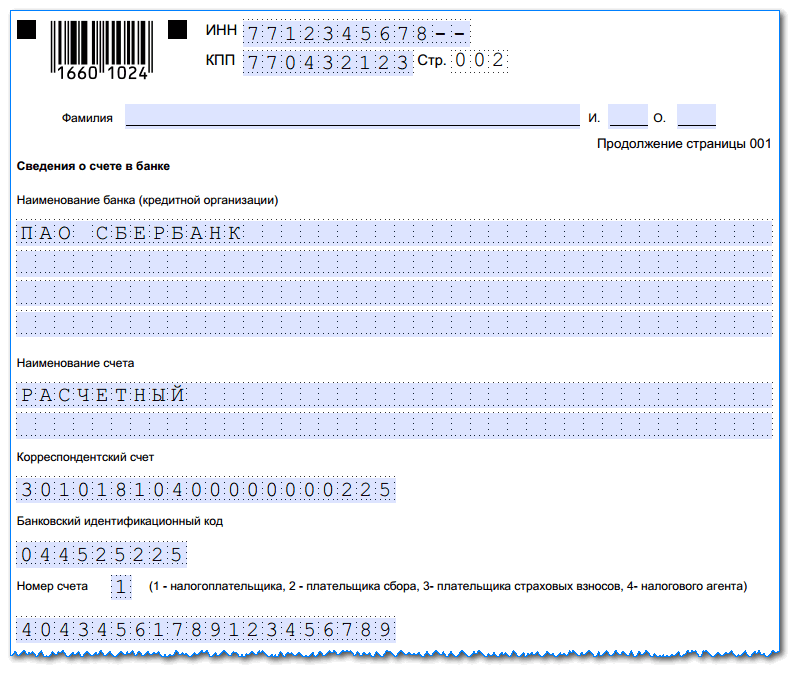

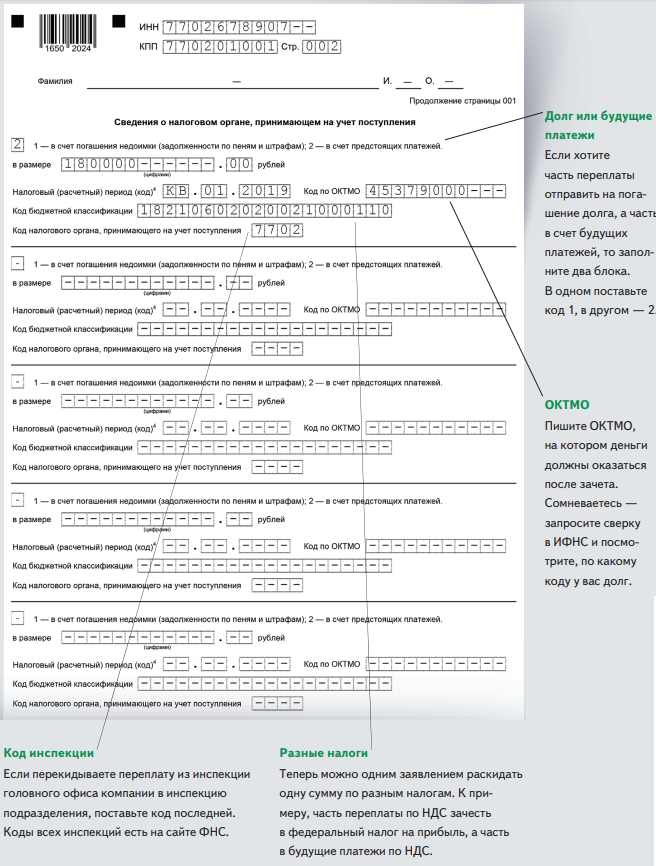

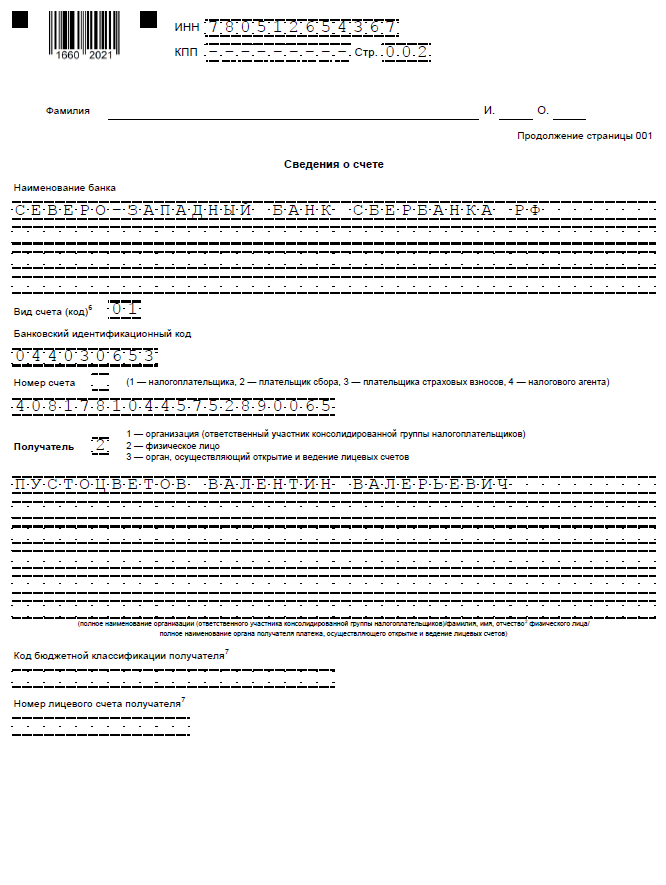

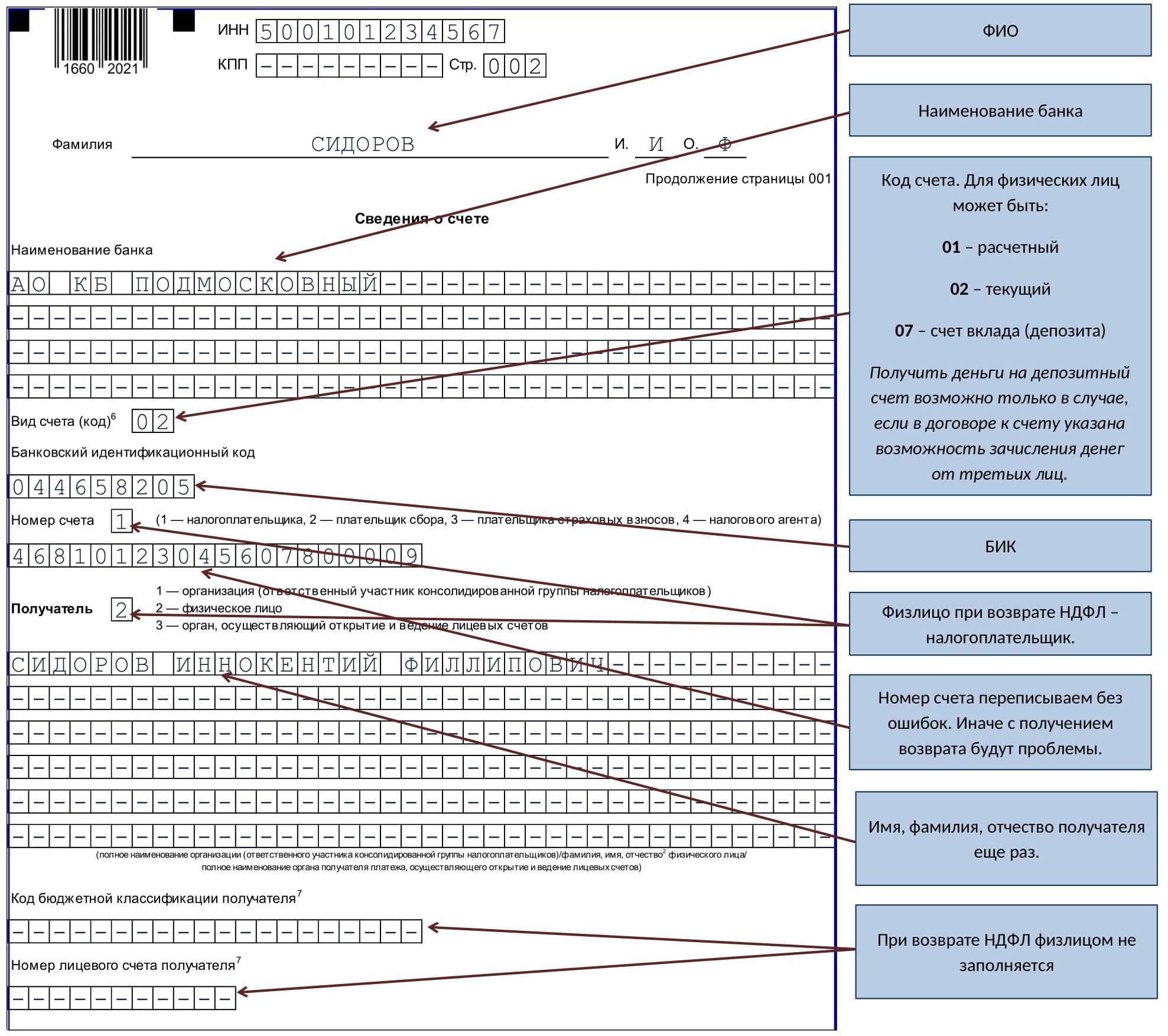

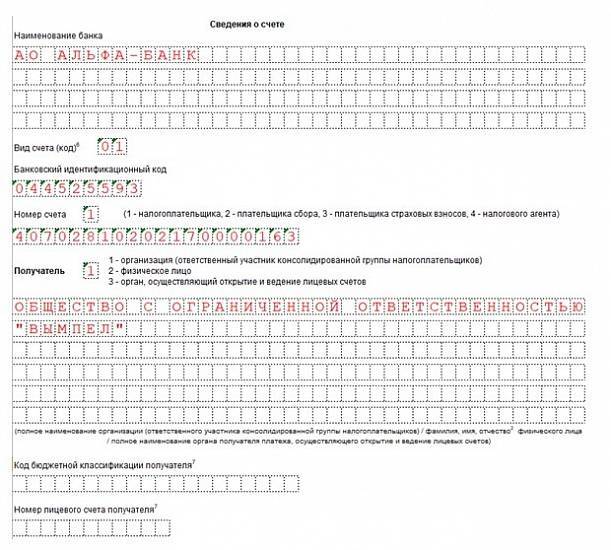

На приложении к стр. 001 нужно указать все данные относительно расчетного счета в банке:

- Наименование финансового учреждения;

- Наименование счета;

- Корреспондентский счет;

- Банковский ИНН;

- Номер счета;

- Реквизиты получателя.

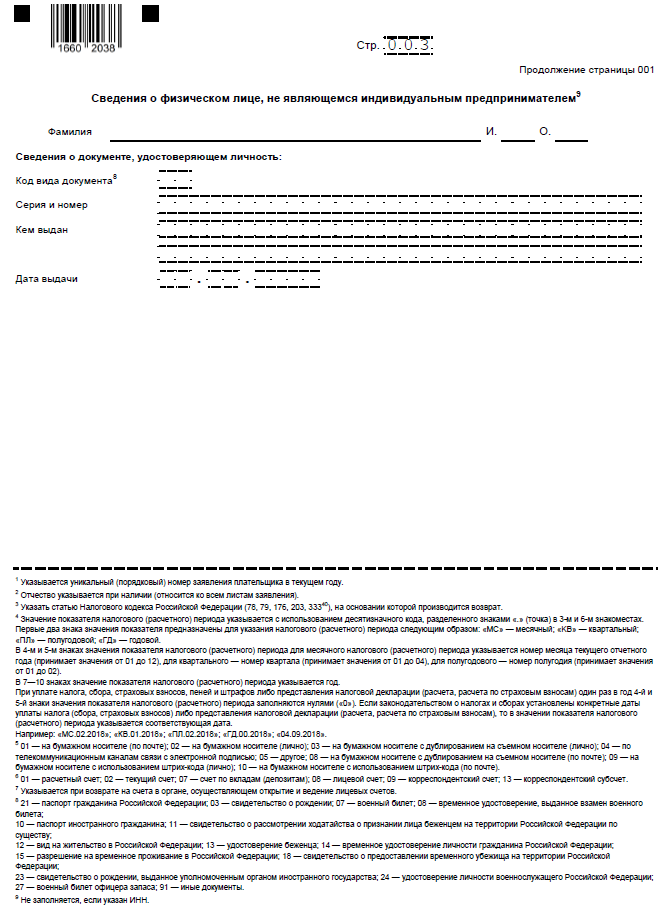

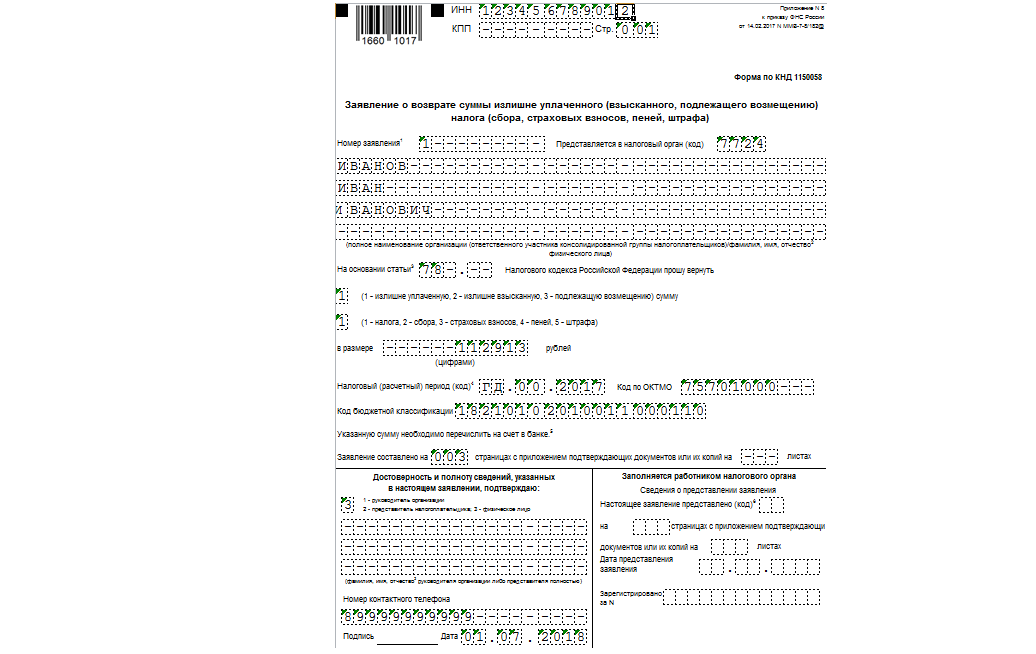

Образец заполнения заявления.

Бланк заявления на возврат излишне уплаченного налога или сбора.

Документ доступно подать:

- Самостоятельно;

- Через почту России заказным письмом;

- В электронном формате.

К нему необходимо приложить:

- Платежки за данный период;

- Акт сверки с налоговой или выписку из ФНС о состоянии счетов;

- Уточненную декларацию.

Как заполнять бланк заявления на возврат ндфл

Здесь представлен бланк заявления на имущественный, социальный и стандартный налоговый вычет при подаче декларации 3-НДФЛ в налоговую инспекцию.

Чтобы заполнить поля платежных реквизитов, для правильного перечисления денежных средств, вам поможет статья как узнать свой номер счета и реквизиты банка.

С остальными графами заявления, такими как номер ИФНС (в который вам предстоит обратиться), и номером ИНН вам помогут соответствующие статьи, с которыми вы сможете ознакомиться перейдя по ссылкам.

Скачать бланк заявления на возврат подоходного налога вы можете внизу страницы

Он представлен в формате word, который вы сможете открыть на компьютере и заполнить самостоятельно, либо распечатать бланк и внести недостающие данные шариковой ручкой (печатными буквами).

Проблем, с заполнением заявления на налоговый вычет, возникнуть не должно. Все необходимые данные вы сможете найти в собственных документах и на нашем сайте. Главное — аккуратность и внимательность.

Заявление на налоговый вычет подается в налоговую инспекцию

Вместе с заполненной декларацией 3-НДФЛ, и, с необходимым для этого, пакетом документом. Декларация должна быть заполнена либо в программе, и распечатана на листах формата А4 (обычный альбомный лист), либо печатными буквами на бланках, того же формата А4. Первый вариант заполнения несомненно лидирует, так как требует значительно меньше знаний, но выбор остается за вами.

Заявление на возврат НДФЛ

Заявление на возврат НДФЛ является обязательным документом, необходимым для получения вычета за лечение через налоговый орган по окончании года.

Если вы планируете получать данную льготу по месту работы необходимо составить другое заявление – о подтверждении права на вычет у налогового агента.

Примечание: ознакомиться с заявлением на возврат НДФЛ при покупке квартиры можно здесь, с заявлением на возврат НДФЛ при заявлении вычета за обучение – здесь.

Форма заявления

Отказать в приеме собственноручно составленного заявления налоговый орган не вправе.

Бланк заявления на возврат НДФЛ, рекомендованный ФНС (форма по КНД 1150058) – скачать в формате Excel.

Произвольная форма заявления на возврат НДФЛ – скачать в формате Word.

Порядок заполнения заявления

Официального порядка заполнения заявления – нет, но в нем необходимо указать следующие сведения:

- Наименование (код) налогового органа, в который подается документ.

- Основание получение льготы.

- Данные о заявителе вычета (ФИО, ИНН, паспортные данные, место регистрации).

- Данные о расчетном счете и банке его открывшем.

- Дата и подпись.

При заполнении бланка, рекомендованного ФНС, обратите внимание на подсказки, приведенные в конце 3 листа

КБК и ОКТМО

ОКТМО – это Общероссийский классификатор территорий муниципальных образований ОК – 033-2013.

В заявлении на возврат НДФЛ необходимо указать тот же ОКТМО, что указан в разделе 1 в строке 030 Декларации и листе А по строке 050.

Обратите внимание, что если в декларацию было внесено больше одного источника доходов, и вычет заявляется по доходам, полученным со всех мест работы, то заявлений должно быть столько же, сколько в 3-НДФЛ было указано работодателей. Количество заявлений на возврат НДФЛ должно быть равно количеству разделов 1 декларации 3-НДФЛ. КБК – код бюджетной классификации

Каждому налогу и каждому действию с ним (зачету, возврату, перечислению в бюджет) соответствует определенный код КБК

КБК – код бюджетной классификации. Каждому налогу и каждому действию с ним (зачету, возврату, перечислению в бюджет) соответствует определенный код КБК.

Код бюджетной классификации, указываемый в 2019 году в заявлении на возврат НДФЛ – 182 1 01 02010 01 1000 110.

Примечание: при составлении заявления в произвольной форме, указание КБК и ОКТМО не требуется. Их необходимо указать лишь в заявлении, форма которого рекомендована ФНС (КНД 1150058).

Образец заполнения заявления на возврат НДФЛ в 2019 году

Ниже вы можете ознакомиться с образцами заполнения заявления на возврат НДФЛ при заявлении вычета за лечение.

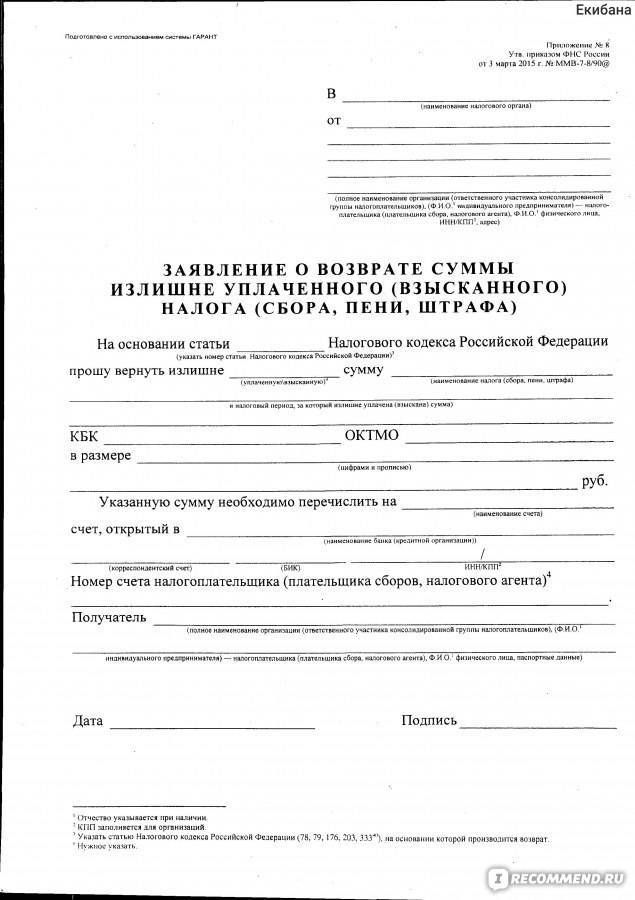

Образец заявления на возврат НДФЛ (произвольная форма) – скачать в формате Word.

Образец заявления на возврат НДФЛ, заполненного по форме, рекомендованной ФНС РФ – скачать в формате Excel.

Заявление о возврате излишне уплаченных налогов

Излишне уплаченные налоги, пени, штрафы могут быть не только зачтены в счет существующей задолженности или предстоящих платежей по налогам того же вида, но и возвращены налогоплательщику по его заявлению (п.п.1, 14 ст. 78, п.п. 1, 9 ст. 79 НК РФ).

О том, как составить заявление о возврате суммы излишне уплаченного налога, расскажем в нашей консультации.

Образец заявления о возврате суммы излишне уплаченного налога

Сначала в верхней правой части документа указываются сведения об адресате заявления и его авторе. Здесь указывается название и номер конкретной налоговой службы, а также информация о налогоплательщике:

- Если речь идет об ИП или любом другом гражданине РФ, то достаточно указать его персональные данные:

- фамилию-имя-отчество,

- ИНН,

- адрес местожительства (в соответствии паспортом)

- и контактный телефон (на случай, если налоговику понадобятся каике-то разъяснения).

- Если заявление составляется от лица организации, то нужно написать:

- ее полное наименование,

- ИНН,

- КПП (в соответствии с учредительными документами),

- юридический адрес

- и также телефон для связи.

Основная часть документа касается излишне оплаченного налога.

- Сначала тут указывается ссылка на статью закона, разрешающую возврат переплаченных сумм.

- Затем следует отметить характер переплаты: были деньги уплачены в добровольном порядке или взысканы, а также наименование налогового сбора.

- После этого вписывается тот налоговый период, за который произошла переплата и указывается код налога по КБК (код бюджетной классификации) – он имеет периодически меняемые индивидуальные показатели по каждому налогу и код ОКТМО (зависит от той территории, в которой производился налоговый платеж).

- Далее цифрами и прописью в бланк вносится та сумма, которую налогоплательщик считает излишне уплаченной и реквизиты счета для возврата:

- название обслуживающего счет банка,

- его корр. счет,

- БИК, ИНН, КПП,

- номер расчетного счета налогоплательщика.

- После этого в строке «Получатель» указывается фамилия-имя-отчество ИП или гражданина либо название организации, подающей заявление.

- В завершение на бланке необходимо поставить дату и подписать его.

Оформление вычета через работодателя: пошаговая инструкция по заполнению заявления

Налоговый возврат доступно получить непосредственно на месте трудоустройства. Однако при этом возмещение производится частями — из ежемесячного дохода не удерживается НДФЛ. Полную сумму вычета в данном случае одномоментно не получить. Зато для назначения возврата потребуется минимальный перечень документации, и значительно сокращается период камеральной проверки.

Для назначения возврата в ИФНС работник направляет заявление о подтверждении льготы и перечень документов. Сделать это можно почтой, через интернет или при личном посещении. Бланк заявления представлен на официальном ресурсе ФНС, содержит данные получателя льготы, работодателей, обстоятельств вычета.

Заявление о подтверждении права на возмещение НДФЛ

На протяжении месяца производится проверка, при положительном исходе для гражданина оформляется уведомление о праве на льготу. Это подтверждение и заявление на возмещение человек передает работодателю. Последнее составляется произвольно с указанием суммы и номера прикладываемого уведомления.

Заявление работодателю на возврат НДФЛ

Как получить информацию о сумме переплаты по налогу

Обнаружить присутствие переплаты по налогу может как сам налогоплательщик, так и налоговые органы. Если факт излишнего внесения средств обнаружили представители ФНС, они обязаны сообщить об этом хозяйствующему субъекту.

Для этого могут быть использованы следующие средства связи:

- телефонный звонок;

- отправка бумажного письма;

- отправка уведомления на электронную почту;

- иные способы доставки данных до получателя.

Если сведения о сумме переплаты поступили по телефону, необходимо зафиксировать сведения с говорящим, время и дату звонка, а также имущественный или иной налог, по которому произошла излишняя уплата положенной суммы. Для прояснения ситуации инспектор имеет право попросить дополнительные бумаги.

Иногда представитель ФМС игнорирует обязанность по уведомлению граждан из-за нежелания производить возврат средств из бюджета. Налогоплательщик может выяснить присутствие переплаты по налогу и самостоятельно. Но для этого нужно воспользоваться личным кабинетом, расположенным на сайте ФНС. В наличии нужно иметь квалифицированную подпись компании или предпринимателя. Когда налогоплательщик зайдёт в личный кабинет, сервис сразу же уведомит о присутствии переплаты по налогу.

Видео

Особенности возмещения ошибочно переведенных средств

Механизм компенсации регулируется 78 статьей налогового кодекса.

Перед тем как нанести визит в компетентную инстанцию с заявлением, желательно ознакомиться с существующей терминологией по данной тематике.

Таблица 1. Определения стандартных терминов

| Термин | Определение |

|---|---|

| Зачет | Сумма, изначально уплаченная в счет одного обязательства, засчитывается в счет другого. |

| Возврат | Компенсация ошибочно переведенных средств. |

| Недоимка | Несвоевременно выплаченная задолженность. |

| Излишне уплаченный налог | Общая сумма налогов и сборов, перечисленная в большем размере, чем того требуют отчетные документы. |

Распределение имущественного вычета между супругами

При покупке недвижимости возврат подоходного налога осуществляется в зависимости от вида собственности:

| Вид собственности | Комментарий |

| Общая долевая собственность | · Сумма налогового вычета распределяется между супругами в зависимости от доли, указанной в свидетельстве о государственной регистрации права собственности · В случае приобретения недвижимости с привлечением кредитных средств не имеет значения на кого из супругов был оформлен ипотечный договор · Супруги в индивидуальном порядке оформляют документы на получение права налогового вычета и предоставляют в налоговые органы · От вычета в пользу супруга отказываться нельзя · В случае, если право на налоговый вычет возникло после 01.01.2014 – каждый из супругов имеет право претендовать на получение 260000 рублей, т.е. 13% от 2000000 рублей · В случае, если право на налоговый вычет возникло до 01.01.2014 г. – 260000 рублей супруги могут получить с объекта на семью. |

| Общая совместная собственность | · Обязательны регистрация брака и отсутствие брачного договора · Не имеет значение на кого оформлены документы на приобретенную недвижимость – супруги обладают равными правами в отношении объекта недвижимости · Супруги в индивидуальном порядке оформляют документы на получение права налогового вычета и предоставляют в налоговые органы · Можно отказываться от вычета в пользу супруга или при оформлении вычета самостоятельно определять пропорции · В случае, если право на налоговый вычет возникло после 01.01.2014 – каждый из супругов имеет право претендовать на получение 260000 рублей, т.е. 13% от 2000000 рублей · В случае, если право на налоговый вычет возникло до 01.01.2014 г. – 260000 рублей супруги могут получить с объекта на семью |

| Индивидуальная собственность | · Собственность будет признана общей, даже если и оформлена на одного из супругов · Супруги в индивидуальном порядке оформляют документы на получение права налогового вычета и предоставляют в налоговые органы, но при этом указывают в заявлении долевое соотношение · При оформлении вычета супругом, указанным в документах, подтверждающих право собственности, заявление не требуется |

В настоящее время размер данного налогового вычета ограничивается 3000000 рублей. В случае, если супруги будут претендовать на данный вычет совместно, то лимит составит уже 6000000 рублей на семью.

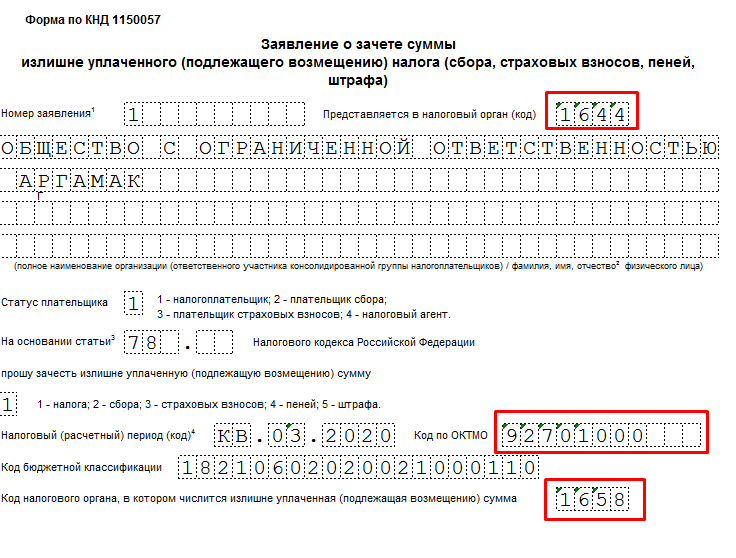

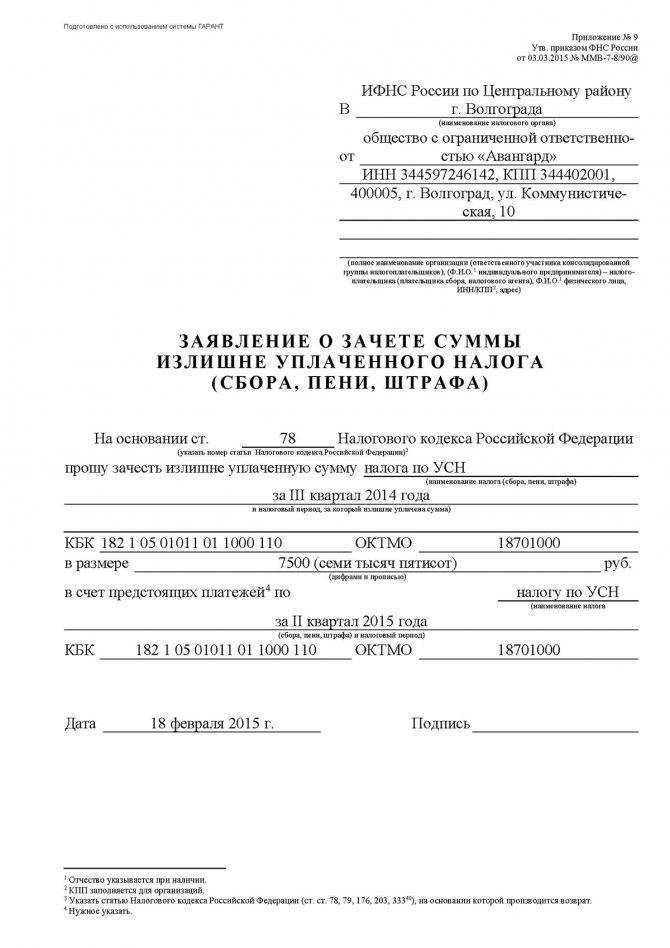

Образец заявления на зачет излишне уплаченного налога

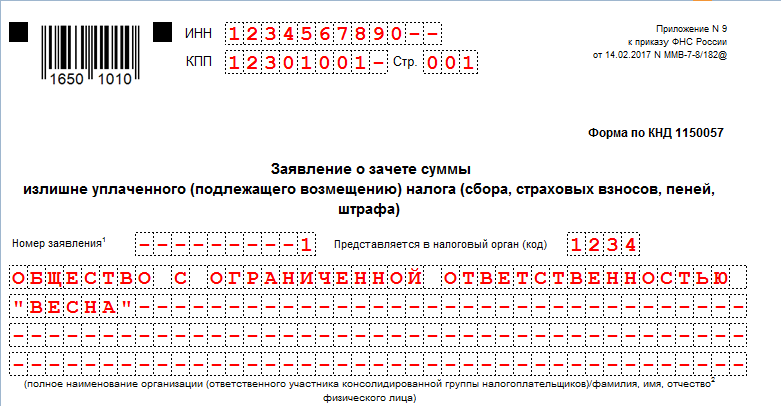

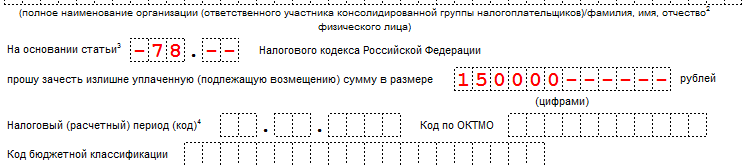

Формируйте документ о зачете в унифицированном бланке КНД 1150057. Учтите, что ИП и организации заполняют только первую страницу документа, вторая часть предусмотрена для обращений от физических лиц, которые не являются индивидуальными предпринимателями.

Бланк КНД 1150057

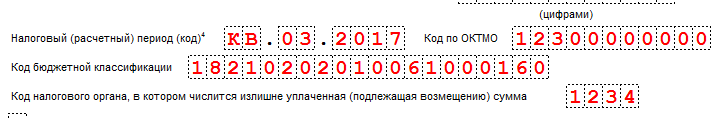

Рассмотрим, как правильно заполнить бланк, на конкретном примере: ООО «Весна» при перечислении страховых взносов за сентябрь 2017 года допустило ошибку 10.10.2017: платеж по обязательному медицинскому страхованию был отправлен на пенсионное страхование в сумме 150 000 рублей. Бухгалтер приступил к заполнению заявления о зачете образовавшейся переплаты по ОПС в счет задолженности по ОМС:

- Заполняем ИНН, КПП и полное наименование организации. Указываем номер заявления и код территориального отделения налоговой инспекции, в которую предоставляется обращение. Если заявление составляет индивидуальный предприниматель, следует указать его фамилию, имя и отчество (при наличии). В пустых клетках ставим прочерки.

- Указываем номер статьи НК РФ, являющейся основанием для письменного обращения за зачетом, и сумму переплаты цифрами. Допустимы следующие значения статей-оснований:

- Ст. 78 — для зачета излишков средств по страховым взносам, сборам, пеней, штрафам.

- Ст. 79 — для зачета излишне удержанных (взысканных) сумм в пользу ФНС.

- Ст. 176 — для распоряжения переплатой по НДС.

- Ст. 203 — для зачета излишков по акцизам.

- Ст. 333.40 — для возврата переплат по государственным пошлинам.

- Заполняем налоговый период, ОКТМО и КБК.

Для налогового периода устанавливаем значение расчетного (отчетного) периода, установленное для конкретного налога, сбора. Поле содержит 8 ячеек, первые две из которых имеют буквенное обозначение: «МС» — месяц, «КВ» — квартал, «ПЛ» — полугодие, «ГД» — год. В остальных ячейках указываем числовой показатель расчетного периода. Например, сентябрь 2017 года — «МС.09.2017». Допустимо и указание конкретной даты платежа или декларации без буквенного обозначения — «10.10.2017». В нашем примере отчетный период для страховых взносов — третий квартал 2017 года — «КВ.03.2017».

КБК указываем на основании Приказа Минфина России от 01.07.2013 № 65н. Посмотреть ОКТМО и КБК можно в платежном поручении на перечисление налогового обязательства.

Прописываем код налогового органа, в котором числится переплата.

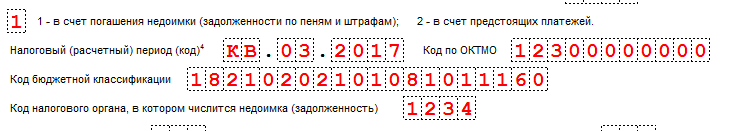

- Указываем код, обозначающий решение налогоплательщика, как распорядиться переплаченными в бюджет деньгами. Для зачета в счет других платежей, укажите «1», в счет будущих периодов – «2». Теперь пропишите налоговый период, ОКТМО и КБК налога, на который планируете перевести переплату. Прописываем код налогового органа, в котором числится задолженность.

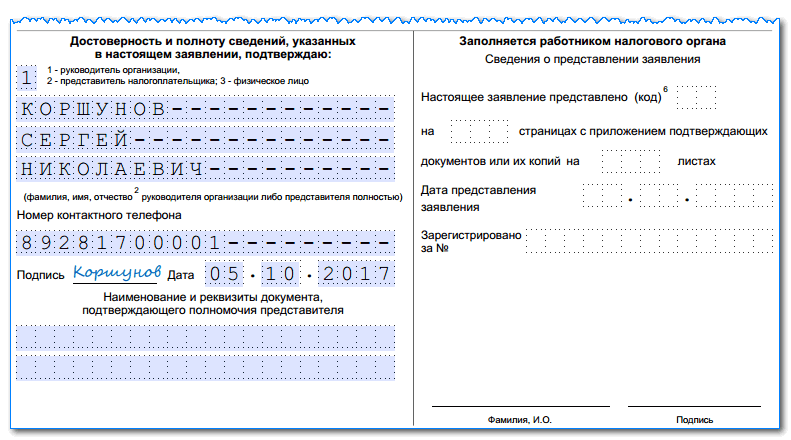

- Указываем количество заполненных страниц заявления, число листов приложений, сведения о руководителе и номер контактного телефона. Ставим дату составления и заверяем готовый документ у руководителя.

Если инспекция отказала

Отказ в возврате бывает редко, и обычно его причина связана с тем, что излишне уплаченной суммы нет. Например, налогоплательщик ошибся или же вся сумма переплаты была направлена на погашение задолженностей. Еще одна возможная причина — пропущен трехлетний срок, в течение которого можно обратиться за возвратом. В любом случае основание для отказа будет содержаться в решении, которые ИФНС направит компании или ИП.

Если налогоплательщик посчитает, что отказ неправомерен, он сможет обжаловать его в вышестоящем налоговом органе, а затем обратиться в суд. При нарушении месячного срока возврата суммы ИФНС она обязана возместить не только ее, но и проценты в соответствии с пунктом 10 статьи 78 НК РФ.

Как можно узнать о переплате по налогам

Переплата налогов может быть обнаружена как самой компанией, так и налоговыми органами.

Если ее нашли в ИФНС, то инспектор, который ведет компанию, должен сообщить об этом хозяйствующему субъекту. Он может позвонить, написать письмо и т. д.

Если информация о возникшей переплате поступила по телефону, нужно принять меры, чтобы зафиксировать данные собеседника, время и дату звонка, по какому налогу возникли излишне уплаченные суммы и т. д.

Порой чтобы выяснить ситуацию инспектор ИФНС может попросить предоставить дополнительные документы. Однако, налоговики часто игнорируют эту обязанность, так как не хотят возвращать деньги из бюджета.

Узнать о переплате можно с помощью личного кабинета, который находится на сайте ФНС (nalog.ru). Для этого нужно иметь в наличии квалифицированную подпись компании или ИП. Сервис сразу же при входе в кабинет сообщает, что у налогоплательщика есть переплата по налогу.

Внимание! Однако, не всегда переплата по налогу соответствует действительности. Так как многие обязательные платежи закрываются по итогу за год, и тогда авансовые платежи, пока не сдана годовая декларация, система расценивает как переплату.. Еще одним способом выявления переплаты является сдача годовой декларации по налогу

Большинство налоговых отчетов содержит информацию о перечисляемых в течение периода авансах, а также расчет годового налога. Заполняя их, можно выявить суммы налога к возврату

Еще одним способом выявления переплаты является сдача годовой декларации по налогу. Большинство налоговых отчетов содержит информацию о перечисляемых в течение периода авансах, а также расчет годового налога. Заполняя их, можно выявить суммы налога к возврату.

Аналогично обстоят дела с переплатой, которая возникает из-за уточнения деклараций, приводящих к снижению налога. Чаще всего переплата по налогу может возникнуть из-за совершения ошибок в платежных документах. Узнать об этом можно путем проведения периодических сверок с бюджетом по расчетам.

Как зачесть или вернуть переплату в 2020 году

Чþñà÷ðÃÂõÃÂÃÂàøûø òõÃÂýÃÂÃÂàÿõÃÂõÿûðÃÂõýýÃÂù ýðûþó, ýÃÂöýþ ÿþôðÃÂàò ýðûþóþòÃÂàøýÃÂÿõúÃÂøà÷ðÃÂòûõýøõ ÿþ ÃÂþÃÂüõ, ÃÂÃÂòõÃÂöôõýýþù ÿÃÂøúð÷þü äÃÂá àþÃÂÃÂøø þà14 ÃÂõòÃÂðûà2017 óþôð â ÃÂÃÂÃÂ-7-8/182. ÃÂóþ üþöýþ ÿþôðÃÂàò ÃÂõÃÂõýøõ ÃÂÃÂõàûõàÃÂþ ôýàÃÂÿûðÃÂàôðýýþù ÃÂÃÂüüà(ÿ. 7 ÃÂÃÂ. 78 ÃÂààä).

ÃÂñÃÂðÃÂøÃÂõ òýøüðýøõ

áÃÂþú ÿþôðÃÂø ÷ðÃÂòûõýøù ø ýð ÷ðÃÂõÃÂ, ø ýð òþ÷òÃÂðàÿõÃÂõÿûðÃÂÃÂ, þôøý â ÃÂÃÂø óþôð àôðÃÂàø÷ûøÃÂýõù ÃÂÿûðÃÂàýðûþóð. ÃÂÃÂûø ÃÂõÃÂàøôõàþ òþ÷òÃÂðÃÂõ ÿõÃÂõÿûðÃÂàø÷-÷ð ÿÃÂõòÃÂÃÂõýøàðòðýÃÂþòÃÂàÿûðÃÂõöõù ú ÃÂÃÂüüõ ýðûþóð ÷ð óþô, ÃÂÃÂø óþôð þÃÂÃÂÃÂøÃÂÃÂòðÃÂàÃÂþ ôýàÿþôðÃÂø óþôþòþù ôõúûðÃÂðÃÂøø (ÿ. 7 ÃÂÃÂ. 78 ÃÂààä).

àõÃÂõýøõ þ ÷ðÃÂõÃÂõ ýðûþóþòðàøýÃÂÿõúÃÂøàôþûöýð ÿÃÂøýÃÂÃÂàò ÃÂõÃÂõýøõ 10 ôýõù àüþüõýÃÂð ÿþûÃÂÃÂõýøà÷ðÃÂòûõýøÃÂ. áÃÂþú ÿÃÂøýÃÂÃÂøàÃÂõÃÂõýøàþ ÷ðÃÂõÃÂõ ÿõÃÂõÿûðÃÂàÿÃÂø ÿÃÂþòõôõýøø úðüõÃÂðûÃÂýþù ÿÃÂþòõÃÂúø ñÃÂôÃÂàþÃÂÃÂÃÂøÃÂÃÂòðÃÂÃÂ:

- ÿþ øÃÂÃÂõÃÂõýøø 10 ôýõù ÃÂþ ôýÃÂ, ÃÂûõôÃÂÃÂÃÂõóþ ÷ð ôýõü ÷ðòõÃÂÃÂõýøàÿÃÂþòõÃÂúø, øûø ôýÃÂ, úþóôð þýð ôþûöýð ñÃÂûð ÷ðúþýÃÂøÃÂÃÂÃÂÃÂ;

- ÃÂþ ôýÃÂ, ÃÂûõôÃÂÃÂÃÂõóþ ÷ð ôýõü òÃÂÃÂÃÂÿûõýøàò ÃÂøûàÃÂõÃÂõýøàÿþ ÿÃÂþòõÃÂúõ, òÃÂÃÂòøòÃÂõù ýðÃÂÃÂÃÂõýøÃÂ.

àòþàòþ÷òÃÂðÃÂð ýðûþóð ÿÃÂøôõÃÂÃÂàöôðÃÂàôþûÃÂÃÂõ â ýðûþóþòÃÂü øýÃÂÿõúÃÂþÃÂðü ýð ÃÂÃÂþ ôðõÃÂÃÂàüõÃÂÃÂààüþüõýÃÂð ÿþûÃÂÃÂõýøà÷ðÃÂòûõýøÃÂ. ÃÂÃÂûø ÿõÃÂõÿûðÃÂð òÃÂÃÂòûõýð ÿþ ÃÂÃÂþÃÂýõýýÃÂü ôõúûðÃÂðÃÂøÃÂü, öôøÃÂõ ôõýõó ò ÃÂõÃÂõýøõ üõÃÂÃÂÃÂð ÿþÃÂûõ þúþýÃÂðýøàúðüõÃÂðûÃÂýþù ÿÃÂþòõÃÂúø (ÿ. 6 ÃÂÃÂ. 78 ÃÂààä).

ÃÂðûþóþòðàøýÃÂÿõúÃÂøàüþöõàø þÃÂúð÷ðÃÂàò òþ÷òÃÂðÃÂõ ýðûþóð. àÃÂÃÂþü ÃÂûÃÂÃÂðõ þýð ôþûöýð ÃÂþþñÃÂøÃÂàþ ÃÂòþõü ÃÂõÃÂõýøø, ÃÂúð÷ðò ÿÃÂøÃÂøýàþÃÂúð÷ð.

ÃÂÃÂúð÷ ò òþ÷òÃÂðÃÂõ øûø ÷ðÃÂõÃÂõ üþöýþ þñöðûþòðÃÂàÃÂýðÃÂðûð ò òÃÂÃÂõÃÂÃÂþÃÂÃÂõü ýðûþóþòþü þÃÂóðýõ, ð ÷ðÃÂõü ò ÃÂÃÂôõ (ÃÂÃÂ. 137, ÿÿ. 1, 2 ÃÂÃÂ. 138 ÃÂààä). ÃÂðûþñàüþöýþ ÿþôðÃÂàò ÃÂõÃÂõýøõ óþôð àüþüõýÃÂð, úþóôð òàÃÂ÷ýðûø øûø ôþûöýàñÃÂûø ÃÂ÷ýðÃÂàþ ýðÃÂÃÂÃÂõýøø ÃÂòþøàÿÃÂðò.

Особенности зачета переплаты по НДФЛ

В отношении переплаты по НДФЛ есть особенности. Зачет излишне уплаченных сумм НДФЛ у налогового агента в счет будущих платежей по НДФЛ не производится. В связи с тем, что не допускается уплата НДФЛ за счет средств налогового агента (за исключением взыскания НДФЛ с налогового агента по итогам налоговой проверки) (п. 9 ст. 226 НК РФ, письмо ФНС от 06.02.2017 N ГД-4-8/2085 «О проведении зачетов»). Суммы, ошибочно перечисленные налоговым агентом по реквизитам уплаты НДФЛ возможно зачесть в счет погашения задолженности по другим налогам (кроме НДФЛ). При этом после 01.10.2020 вид налога, в счет которого будет производиться зачет (федеральный, региональный, местный), не будет иметь значения.

Сроки

Налогоплательщик вправе подать заявление на возврат или зачет переплаты в течение 3 лет с того дня, как он перевел в бюджет данную сумму.

Принять решение о возврате излишне уплаченных налогов и сборов сотрудники налоговой должны в течение 10 дней со дня получения заявления от налогоплательщика или с того дня, как был подписан акт сверки платежей между предприятием и ИФНС (если такая процедура проводилась).

Важно! Если у компании налоговиками была выявлена недоимка, то переплата в первую очередь пойдет на ее погашение. Недоимка может быть и не по тем налогам, по которым налогоплательщик хочет вернуть переплату

Условия возврата

Вернуть можно излишек, который уплачен не более трех лет назад. Главное правило — у налогоплательщика не должно быть недоимок, пеней и штрафов по соответствующему налогу. Если имеются долги, то за счет переплаты они будут погашены автоматически. После этого можно будет обратиться за возвратом остатка суммы, если он будет.

По этой причине, если имеются непогашенные задолженности, целесообразно сначала провести сверку с ИФНС на предмет расчетов с бюджетом. В итоге будет уточнена оставшаяся сумма, которую можно вернуть.

Важное значение имеет причина, по которой образовалась переплата. Если налог первоначально был исчислен неверно, сначала нужно подать в ИФНС уточненную декларацию

Будет проведена камеральная проверка, и только после этого налогоплательщик может обращаться за возвратом суммы.

Бесплатная консультация по налогам

Порядок возврата переплаты

Как в любом другом случае взаимодействия налогоплательщика и Федеральной налоговой службы (ФНС), правила возврата переплат строго регламентированы:

Подтверждение факта переплаты. Прежде чем запускать процесс по возврату излишне уплаченного налога, следует первым делом задуматься о том, как его подтвердить документально. Тут все зависит от того, в результате каких действий образовалась переплата. Если это произошло из-за банальной бухгалтерской ошибки, которая была впоследствии обнаружена, то нужно подать в налоговую уточненную декларацию; Можно составить акт сверки с налоговой службой. Инициатором его могут быть как представители налоговой службы, так и бухгалтерия второй заинтересованной стороны. Если акт сверки был составлен в установленном законом порядке и подписан налоговым специалистом, то уточненку можно уже и не подавать; Еще один способ установить излишне переплаченные налоги – пойти путем судебных разбирательств. Дело это долгое, хлопотное и непростое, но если сумма налоговой переплаты значительная, а налоговики отказываются ее признавать, то игра стоит свеч. Если факт переплаты судом будет установлен, то избежать возврата переплаченной суммы налоговикам не удастся. Переплата налогов может обнаружиться и в итоге выездной камеральной проверки. Это не самая приятная процедура для всех организаций и ИП, тем не менее, наличие переплаты лучше, чем обнаружение налоговых недоимок. В данном случае специалисты налоговой службы обязаны будут направить налогоплательщику письменное извещение о переплате и ее размере.

После того, как переплата доказана, с ней нужно обязательно что-то сделать. По закону, здесь есть также несколько направлений: Первый и самый очевидный вариант – просто вернуть налоги на расчетные счета налогоплательщика; Второе что можно предпринять – перенаправить эту сумму к уплате недоимок, пеней, штрафов и т.п. сборов. Причем, что касается недоимки, то покрывать ею можно только тот тип налога, по которому она образовалась. То есть, если переплата была в федеральный бюджет, то перекрывать ею можно только федеральные налоги. Перенаправлять переплату из общей государственной казны в региональный карман нельзя. Точно также дело обстоит и с местными налогами – перекидывать переплату по ним в федеральный бюджет невозможно. Тритий путь – отложить излишек на предстоящие налоговые выплаты

Схема при этом здесь та же, что и в предыдущем варианте

Внимание! Закон никоим образом не обязывает налогоплательщика распоряжаться всей суммой переплаты каком-либо одним определенным способом. Вполне можно распределить ее по частям на разные цели

Следующий этап по возврату налога: написание заявления в налоговую службу

Здесь обязательно нужно указать точный размер переплаченных средств, привести подтверждения, а также прописать намерения по дальнейшему распоряжению ими. Заявление можно подать либо: Лично в налоговой инспекции по месту регистрации предприятия или ИП; Отправлением письма с уведомлением о вручении через почту России. В этом случае нужно обязательно сделать опись вложения; Через представителя налогоплательщика при предоставлении нотариально заверенной доверенности.

К сведению! Заявление нужно обязательно писать в двух экземплярах, один из которых остается на руках налогоплательщика. При принятии заявления о переплате, специалист налоговой оба должен проштамповать.

После получения заявления, налоговики обязаны рассмотреть его не дольше чем в десятидневный срок. В результате на свет должно появиться решение либо о зачете налога в счет других платежей, либо о его возврате.

Важно! На расчетный счет налогоплательщика, переплата должна вернуться не позднее месяца с момента передачи соответствующего заявления в налоговый орган