Что такое косвенный налог?

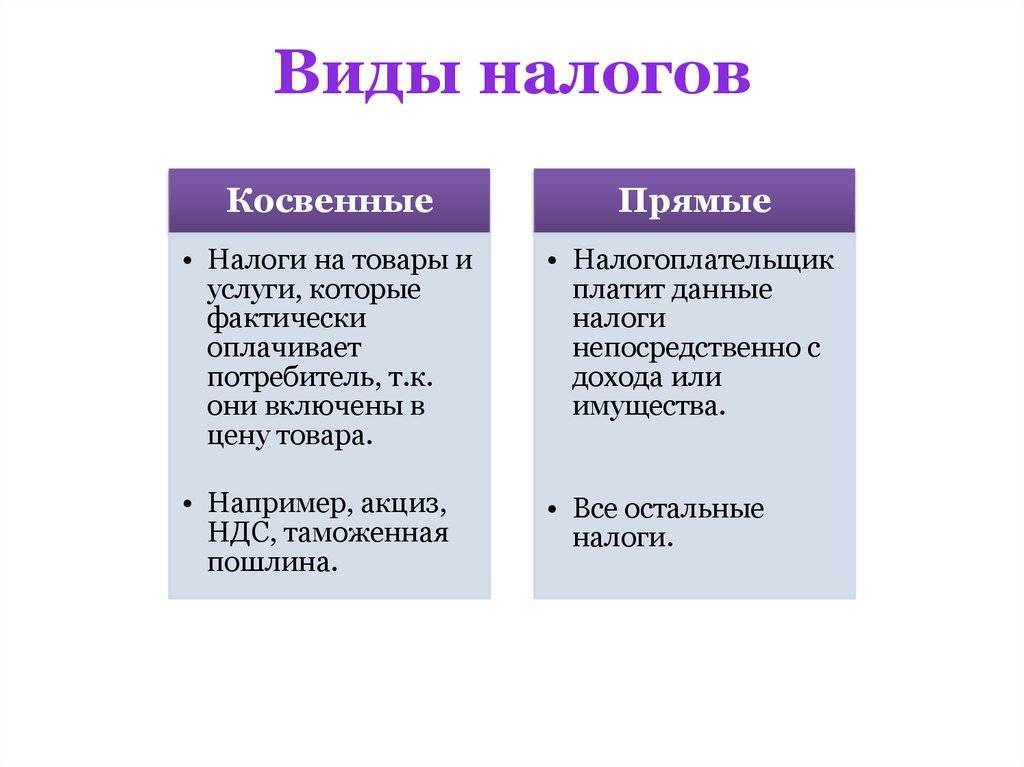

Непрямые налоги — это обязательные платежи, которые взимаются с прибыли на определенные товары, услуги. Основная их особенность заключается в том, что эта сумма изначально входит в конечную цену. Поэтому, покупая товар или услугу, часть денег направляется продавцом в государственную казну.

Обратите внимание! Добавочные налоги приносят гораздо больший доход бюджету страны, по сравнению с прямыми. Поэтому они являются неотъемлемой составляющей экономики страны

Другие особенности добавочного налога:

- оперативность передачи средств в госбюджет;

- повышенная доходность для государства, поскольку основная масса товаров, услуг в Российской Федерации облагается именно косвенным налогом;

- простой и понятный расчет, основанный на паре формул;

- закрытый тип отчисления;

- промежуточным звеном между потребителем и государством считается продавец, то есть, при передачей денег в казну выступает посредник.

Особенности косвенных налогов

Каковы ключевые особенности налогов, причисляемых к косвенным? Прежде всего это оперативность перечисления в казну. Как только предприниматель продал товар или оказал услугу, в скорейшие сроки положенная сумма налога оказывается на счетах ФНС. Если брать НДС, то в зависимости от размера выручки периодичность перечисления — один квартал или месяц.

В сопоставлении со сроками, в рамках которых переводятся в бюджет косвенные налоги, налог на прибыль перечисляется в казну, как правило, реже. Различаются также и сроки отчетности для каждого из типов сборов. Например, налоговая декларация по косвенным налогам некоторых типов (того же НДС) сдается раз в квартал. Аналогичный документ для УСН, к примеру — раз в год.

Хотя, как отмечают многие эксперты, этот фактор, по мере модернизации российского законодательства в последние годы, понемногу становится все менее значимым, так как фактические сроки уплаты всех типов сборов унифицируются. В определенных случаях тот же налог на прибыль бизнес обязан перечислять столь же часто, что и НДС, то есть раз в месяц.

В свою очередь, суммы многих прямых налогов, исчисляемых бизнесами, часто занижаются (а то и вовсе сводятся к нулю). Многие бизнесы включают в базу издержек (которая во многом влияет на итоговый налог на прибыль) «косвенные» расходы. Они с точки зрения закона полностью попадают под критерии ФНС. Как результат, чистая прибыль бизнеса минимизируется. Получается, что прямой налог брать не с чего. В результате собираемость ниже, чем для НДС.

Косвенные налоги, как правило, взимаются с продаж товаров или оказания услуг массового характера. А именно: с реализации продуктов питания, электроники, парикмахерских сервисов, салонов и т.д. Бизнесы, ведущие работу в этих сферах, как правило, всегда имеют клиентов и финансовый оборот вне зависимости от экономической обстановки в стране и на мировых рынках.

Преимущества и недостатки прямых налогов, примеры

Прямые сборы имеют преимущества, а также недостатки. Для бюджета большой плюс этих налогов состоит в том, что они выступают определенным и стабильным источником дохода. Расходы государства, связанные с взимание налогов, небольшие.

Преимущества:

- Экономические: возможность установить зависимость между доходами человека и его платежами в бюджет.

- Социальные: прямые налоги позволяют распределить налоговые расходы таким образом, чтобы более обеспеченные слои общества платили в казну больше, чем малоимущие.

Недостатки:

1. Методика ведения бухгалтерского учета и доходности по этому налогу достаточно сложная. Отсюда возникают организационные недочеты данного налога.

2. Надзорные – необходим жесткий контроль, связанный с поступлением прямых платежей. Он требует существенного совершенствования налогового механизма, а также разработки мер учета, контроля плательщиков.

3. Прямые — связаны с уклонением от уплаты налогов, связанных с несовершенством финансового контроля и наличия коммерческой тайны.

Страховые взносы

Дискуссионным остается вопрос: каким же фискальным сбором являются страховые взносы — прямым или косвенным. Взносы на социальное страхование, уплачиваемые ИП за себя, являются классическим вариантом прямого фискального платежа. А вот классификация страховых взносов, уплачиваемых работодателями, достаточно сложна. Проблема в том, что в РФ плательщиком страховых взносов является работодатель, но высчитывает их из выплачиваемой зарплаты работкам.

С одной стороны, они уплачиваются непосредственно с выплачиваемой заработной платы работникам. Но с другой стороны, если бы работодатели не уплачивали данные взносы сами, то, вероятнее всего, эти суммы стали бы частью выплачиваемой заработной платы.

В тех налоговых системах, где плательщиком на социальное страхование (в том числе пенсионное) является работник — получатель дохода, такое противоречие отсутствует. В этом случае либо отчисления на пенсионное и медицинское страхование вообще исключено из системы налоговых сборов (они перечисляются в страховые компании), либо такой сбор классифицируется как прямой.

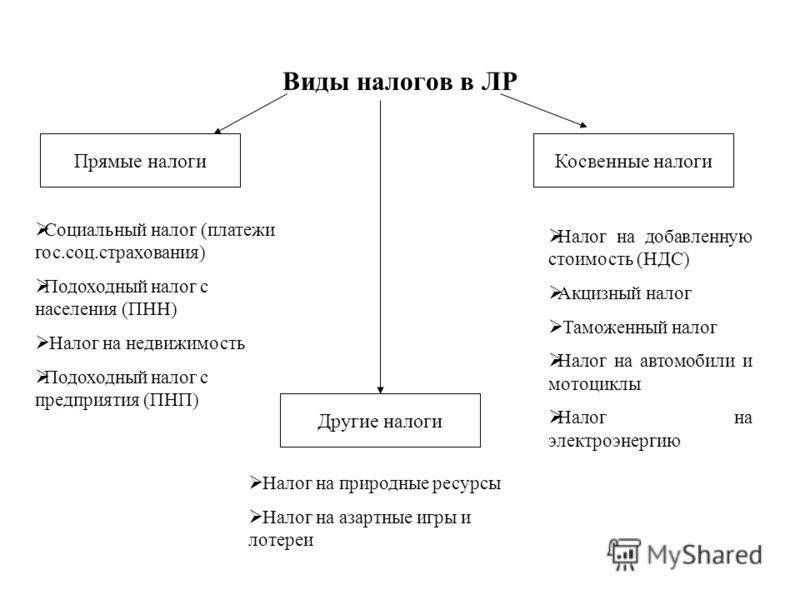

Современная система налогов в РФ

Основу налоговой системы государства представляет соотношение прямых и косвенных налогов

Для оптимального соотношения важно, чтобы их доли выступали равноценными. Размер налогов должен строго соответствовать реальным доходам юридических и физических лиц

Путем уравнивания прямых и косвенных налогов происходит стабилизация ситуации и достигается равновесие среди различных сегментов рынка.

На сегодняшний день налоговые сборы, подлежащие уплате физическими лицами меньше, чем сборы для предприятий. Прямые налоги почти в два раза меньше, чем косвенные

Для того, чтобы фискальная система была наиболее оптимальной, учитывающей интересы всех сторон, важно добиться равноценного вклада каждого вида налогов

В мировой практике существует несколько систем, отображающих соотношение прямых и косвенных налогов. Фискальная система РФ в основном представляет собой латиноамериканскую модель (основана на косвенных налогах в государственный бюджет, при росте цен и инфляции увеличиваются размеры налоговых отчислений), имеющую отдельные элементы евроконтинентальной модели (с высоким уровнем отчислений на социальное развитие и страхование). Доля сборов от предпринимательской деятельности составляет 70%.

Требуется консультация по учебной работе? Задай вопрос преподавателю и получи ответ через 15 минут! Задать вопрос

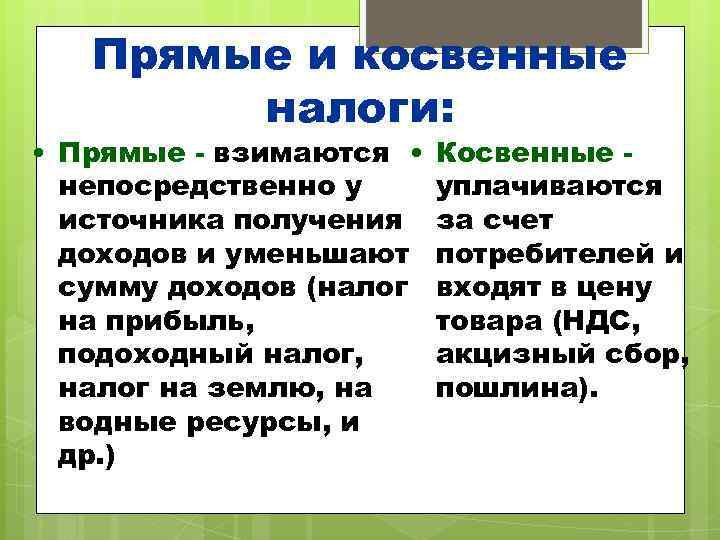

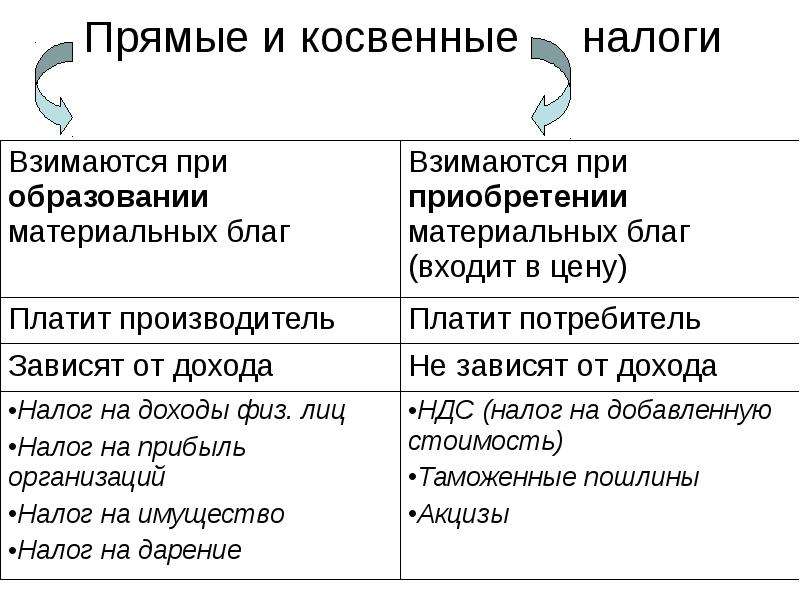

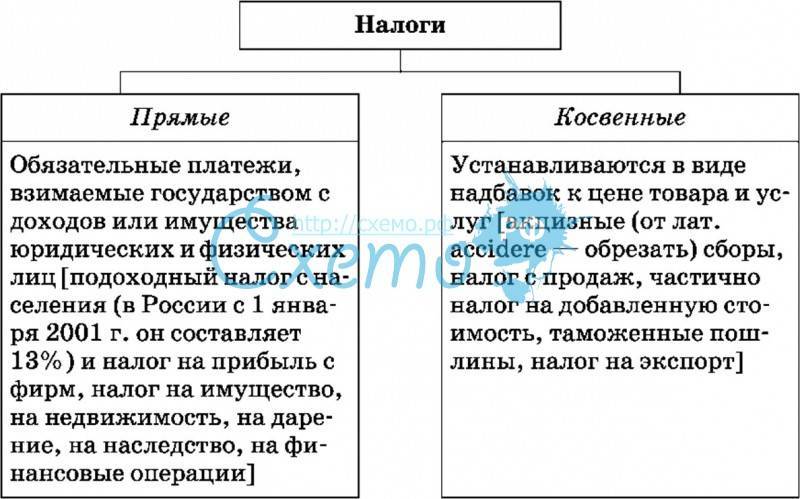

Что подразумевается под прямыми и косвенными налоговыми обязательствами

Чтобы иметь ясное представление об рассматриваемых категориях налогов, следует раскрыть понятия каждой.

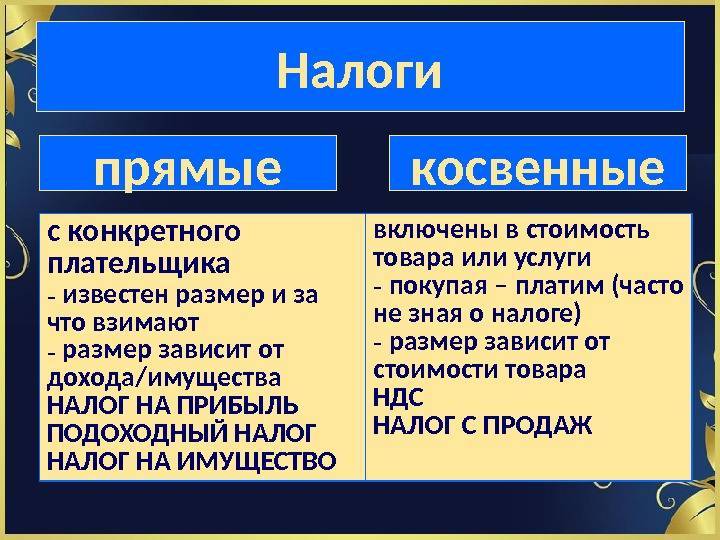

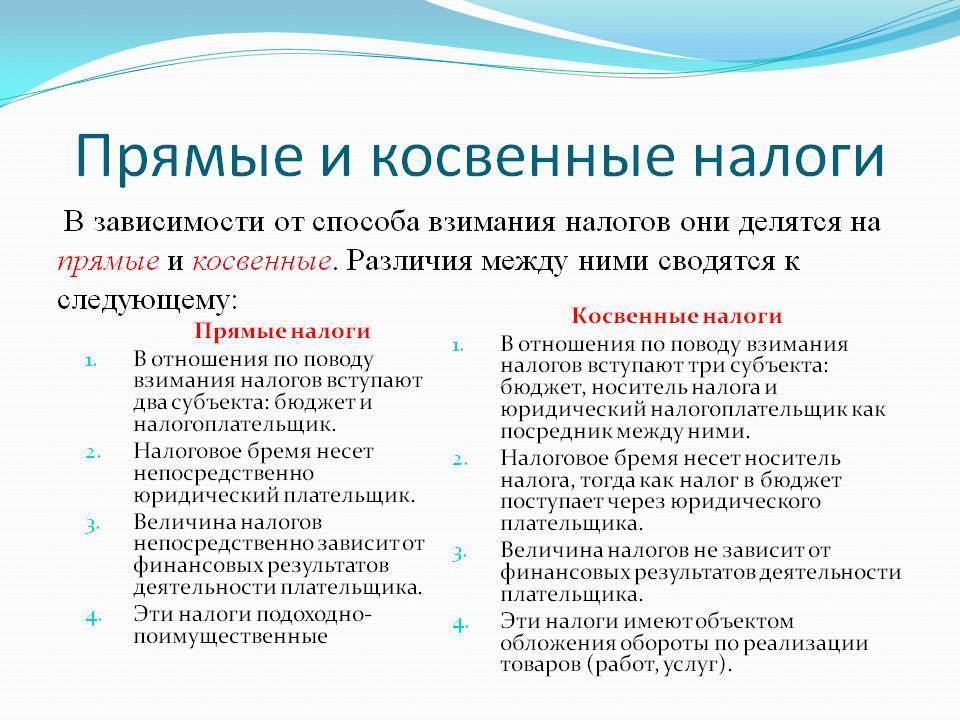

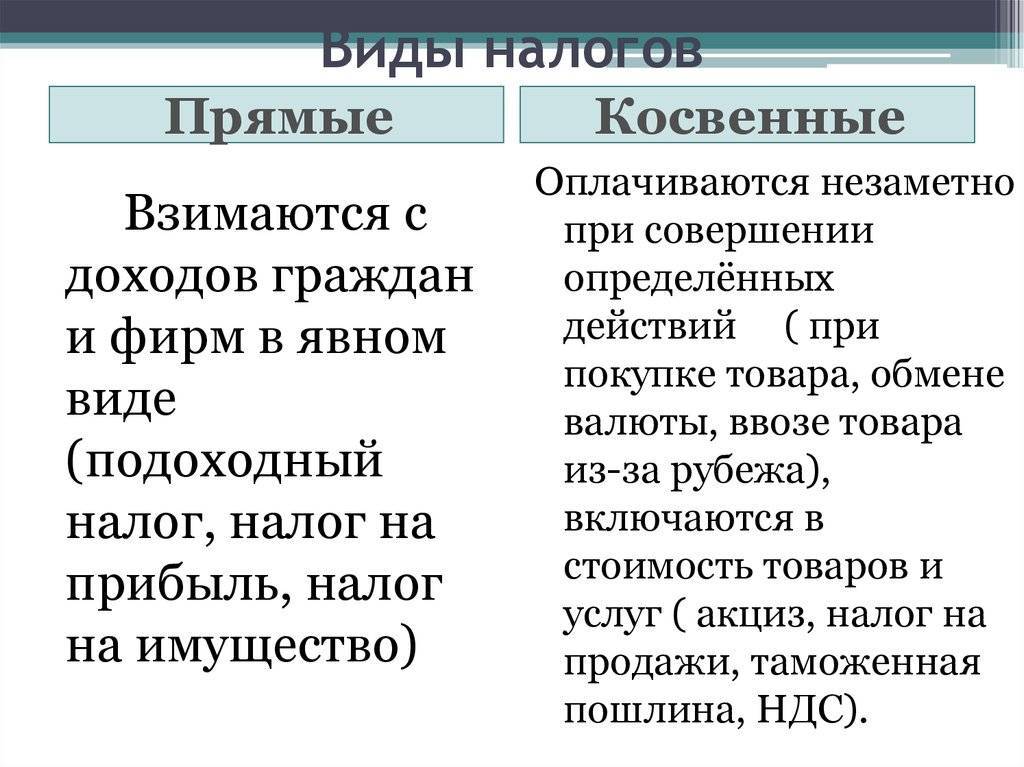

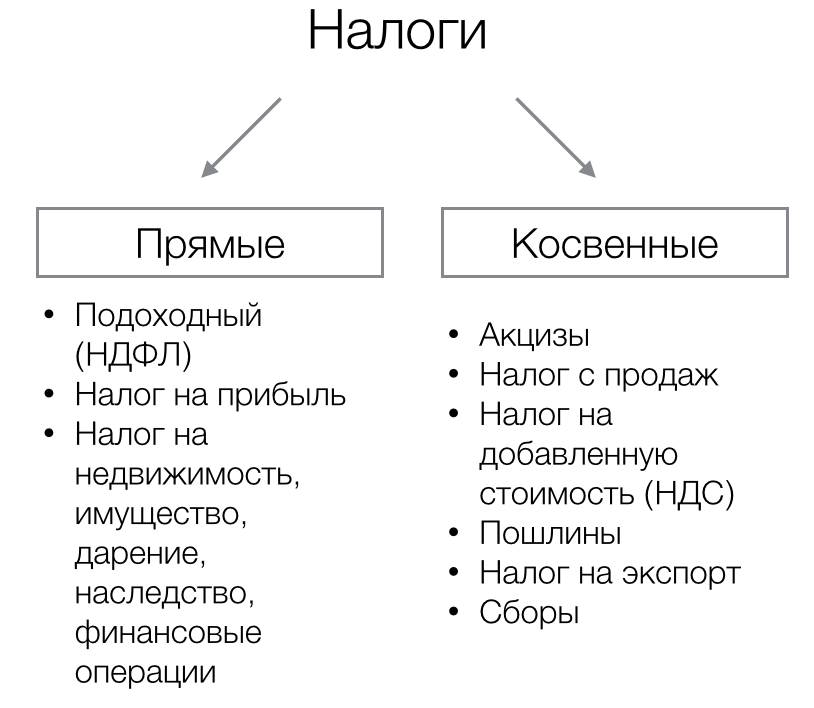

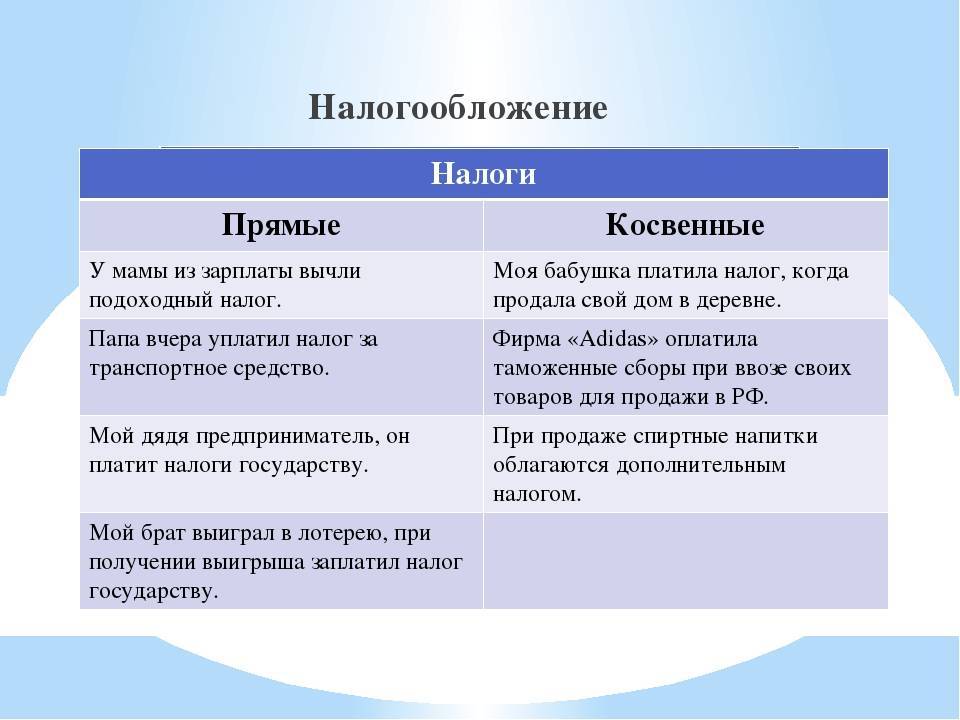

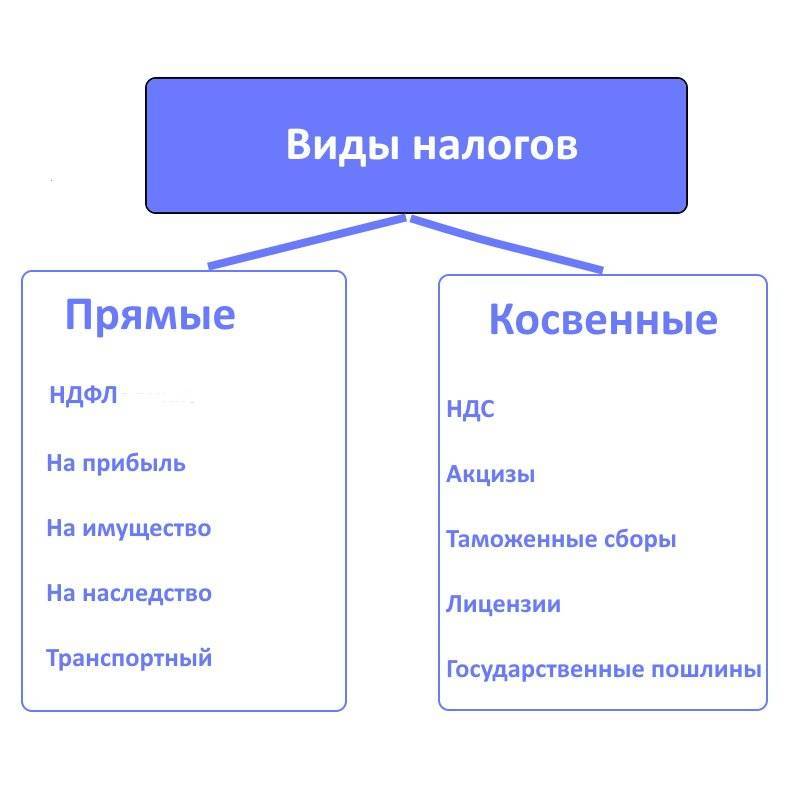

Под прямыми налогами понимаются законодательно установленные обязательства граждан по отчислению в пользу государства определенной мзды от своего имущества и всех доходов. Здесь установлены единые ставки или платежи. При этом налогообязанный субъект сам высчитывает и выплачивает налог из своих средств.

Косвенные налоги не берутся напрямую с граждан, а прибавляются к стоимости продаваемых товаров или предоставляемых услуг. Поэтому налоговая нагрузка падает на потребителей, расплачивающихся с государством через посредника (продавца). Последний и производит отчисление налога в бюджет страны.

Сравнительный анализ

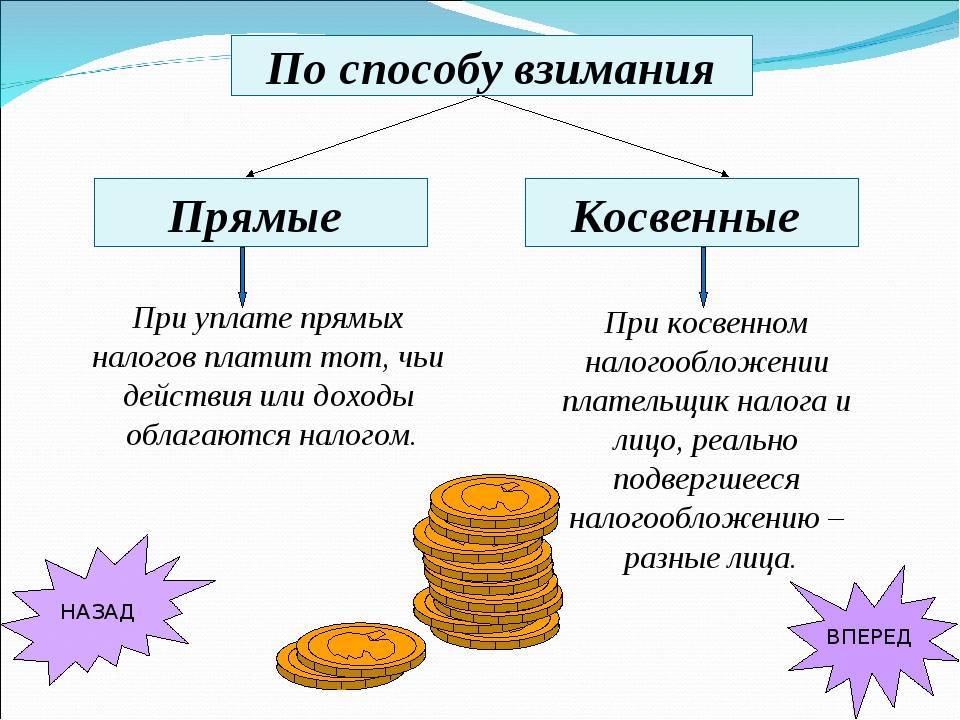

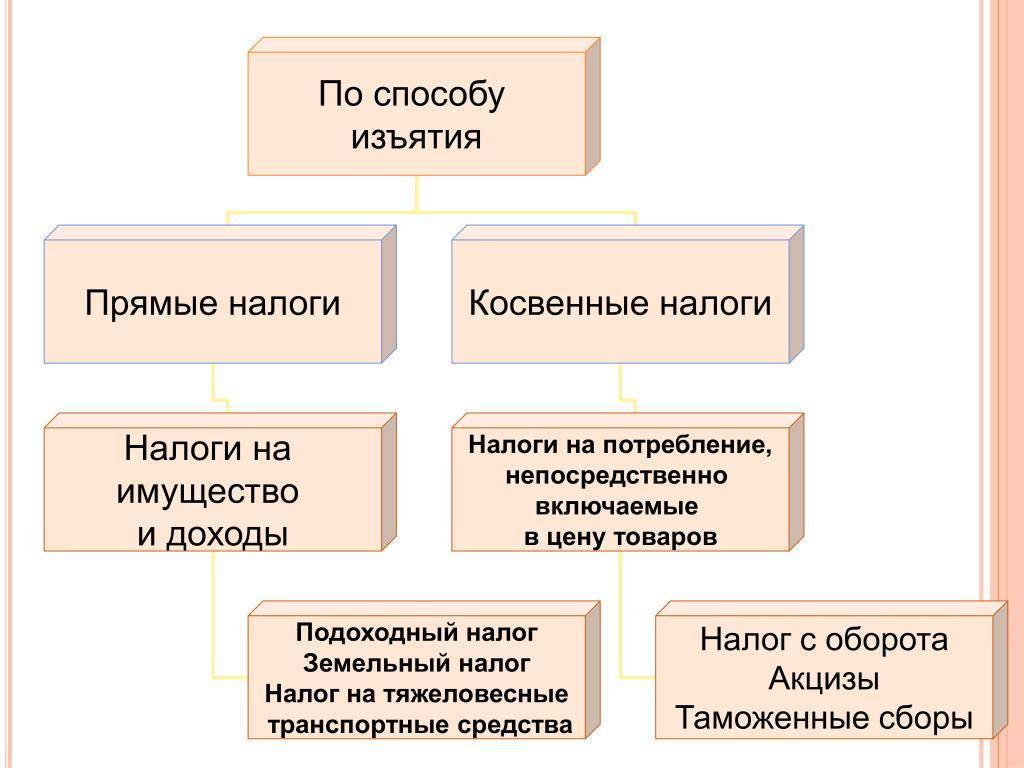

Как мы отметили выше, налоги бывают прямыми и косвенными, то есть разделяются по способу изъятия налоговых обязательств у плательщиков. Однако, помимо особенностей изъятия обязательств, КН и ПН имеют множество дополнительных отличий.

Так, например, ПН собираются в бюджете государства с большими затруднениями. То есть по имущественным и доходным обязательствам имеются большие задолженности за налогоплательщиками. Помимо уклонения от уплаты, некоторые экономические субъекты умышленно занижают налогооблагаемую базу, чтобы снизить размеры платежей.

Однако имущественные и доходные сборы оправданны, так как взимаются с конкретного объекта. Сумма рассчитывается в зависимости от объема налогооблагаемого объекта, выраженного в денежном эквиваленте.

А вот КН не оправданны, они устанавливаются в виде торговой наценки, которой могло и не быть. В то же время проблем с уплатой таких обязательств возникает намного меньше. Следовательно, КН довольно быстро собираются, что позволяет направлять денежные средства на бюджетные расходы. Отметим, что объем и процентное соотношение прямых и косвенных налогов регулируются на законодательном уровне. Это позволяет своевременно сокращать разницу между доходной и расходной частями бюджета.

Виды косвенных налогов

Косвенные налоги бывают нескольких видов, о каждом из которых будет написано ниже.

Акциз

Налог, включаемый в цену товаров из списка, утвержденного государством. Он обычно представляет собой фиксированную величину для какого-то конкретного товара, например, единицы, литра и т. п. В нашей стране акциз включается в стоимость сигарет, алкоголя и топлива, причем единой ставки не существует – она устанавливается на группы товаров в отдельности.

НДС (налог на добавленную стоимость)

Является самым часто встречающимся косвенным налогом в России. Обложению данным налогом подвержены практически все товары и услуги, продаваемые на российской территории. Кроме того НДС используется и для ввоза продукции из-за границы.

Этот сбор играет ключевую роль в формировании казны государства и, согласно статистическим данным, доходы от сбора НДС составляют примерно 40% от общих поступлений в государственный бюджет.

Важно, что уплату НДС должен производить каждый субъект российского предпринимательства и бизнеса, который занимается реализацией товаров и услуг с учетом данного налога. Статьей 149 НК РФ утверждено, что НДС не облагаются такие виды товаров и услуг:. Статьей 149 НК РФ утверждено, что НДС не облагаются такие виды товаров и услуг:

Статьей 149 НК РФ утверждено, что НДС не облагаются такие виды товаров и услуг:

- Некоторые товары медицинского назначения и услуги по осуществлению медицинского ухода за гражданами, утратившими работоспособность.

- На услуги, которые предоставляются компаниями по дошкольному воспитанию.

- Когда помещения предоставляются в аренду зарубежным компаниям.

- На пассажирские перевозки в городе и ритуальные услуги.

Весь список товаров и услуг, облагаемых НДС, утверждены в п.п. 1-34 п. 2 статьи 149 НК РФ. На все остальные категории устанавливается НДС трех видов:

- 0% – для льготных групп, таких как, операции экспорта, международные перевозки, осуществление транспортировки газа и нефти, космическая сфера.

- 10% – для некоторых типов продукции, таких как продукты питания, детские товары, лекарства, периодическая печать, авиаперевозки.

- 20% – на все остальные товары и услуги.

Стоит отметить, что с начала 2019 года базовая ставка НДС была увеличена с 18 до 20% до настоящего времени. НДС подразделяется также на:

- Исходящий – это когда продавец закладывает налог для потребителя в стоимость товара.

- Входящий – когда продавцы расплачиваются за товар с поставщиками.

При верно оформленной отчетности входящий НДС принимают к вычету, то есть снижают за счет него сумму исходящего НДС. Таким образом, в госбюджет необходимо внести только разницу – сбор с добавленной стоимости той или иной продукции.

Таможенные сборы

Этот тип налогообложения применяется в отношении предпринимателей и организаций, которые занимаются ввозом товаров в нашу страну из-за границы. Для таможенных сборов не предусматривается фиксированной ставки тарифа, поскольку суммы выплат в государственный бюджет зависит от условий международных договоров, которые заключает Российская Федерация с зарубежными странами. Налоговые декларации, заполняемые импортерами, являются основанием для налогового вычета.

Государственные пошлины

Представляют собой непрямые отчисления в государственную казну. Они взимаются как плата за оказание тех или иных услуг государственными ведомствами, если у потребителя возникает необходимость в пользовании этими услугами. Сюда относятся: регистрация брака, оформление паспорта гражданина, постановка транспортного средства на учет в ГИБДД и т. п.

Помимо этого, косвенные налоги имеют такую классификацию:

- Индивидуальные (акцизы) – облагается продукция, обладающая повышенным спросом, для того, чтобы в бюджет страны мог поступить определенный процент от сверхприбыли продавцов или производителей. Ими же происходит обложение продукции, которая способна нанести вред здоровью людей при злоупотреблении, например, табак и алкоголь. Сюда же относятся и предметы роскоши. Эти сборы представляют собой определенный процент от стоимости реализуемой продукции.

- Универсальные, начисление которых происходит с учетом установленной наценки на товар или услугу на различных стадиях ее производства и продажи. Например, НДС, которым облагаются многие товары, за исключением некоторых категорий.

- Фискальные, представляющие собой взнос, уплату которого производит физическое лицо или компания за оказание определенных услуг в рамках законодательства. Например, налог на выдачу лицензии, разрешения, регистрацию и оформление документов и налог с оборота.

налоги и их сущность. прямые и косвенные налоги.

Например, предприятие (субъект налогообложения) реализует товар (объект налогообложения) и уплачивает с него НДС. Но при этом этот же НДС включается в цену товара, которую платит предприятию покупатель. То есть, несмотря на то, что налог заплатило предприятие, косвенно он перекладывается на его клиентов.

Фактически косвенные налоги представляют собой некую надбавку к стоимости товара или услуги, которая ложится на плечи потребителя. Косвенные налоги можно разделить на 4 группы: Группа 1. Универсальные налоги. Сюда относятся надбавки, которые включаются в стоимость всех товаров и услуг (возможно, за некоторыми исключениями).

Самым типичным (и во многих странах единственным) примером универсального косвенного налога является налог на добавленную стоимость (НДС). Этот же налог традиционно является самым проблемным и спорным: вокруг него постоянно возникают различные дискуссии и прения.Выдать увольняющемуся работнику копию СЗВ-М нельзя Согласно закону о персучете работодатель при увольнении сотрудника обязан выдать ему копии персонифицированных отчетов (в частности, СЗВ-М и СЗВ-СТАЖ).

Налогии их сущность

Духовныелица освобождаются от уплаты налогов.

Взиманиеналогов регулируется налоговымзаконодательством(см.налоговоеправо).Совокупность установленных налогов, атакже принципов,формиметодових установления, изменения, отмены,взимания и контроля образуютналоговуюсистемугосударства.

Подналогом понимается принудительноеизымание государственными налоговымиструктурами с физических и юридическихлиц, необходимое для осуществлениягосударством своих функций[

Налогне является начальной формой аккумуляцииденежных средств бюджетом.

Существоваломного видов поступлений в казну: даньс побежденных; контрибуции; домены -государственные имущества, приносящиедоход (земля, леса, вещные права, капиталы);регалии – промысловые источники доходамонопольного характера (казенныефабрики; железная дорога; таможенная,судебная, монетная и другие регалии);пошлины с вывоза и ввоза. Введение женалогов предполагает более высокийуровень развития правосознания иэкономики.

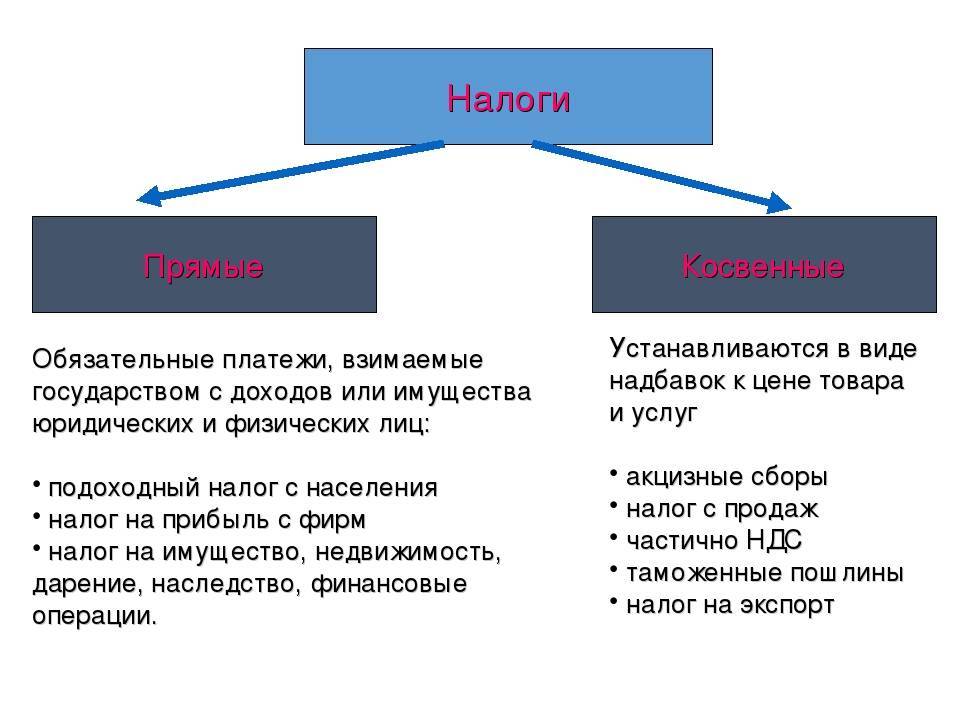

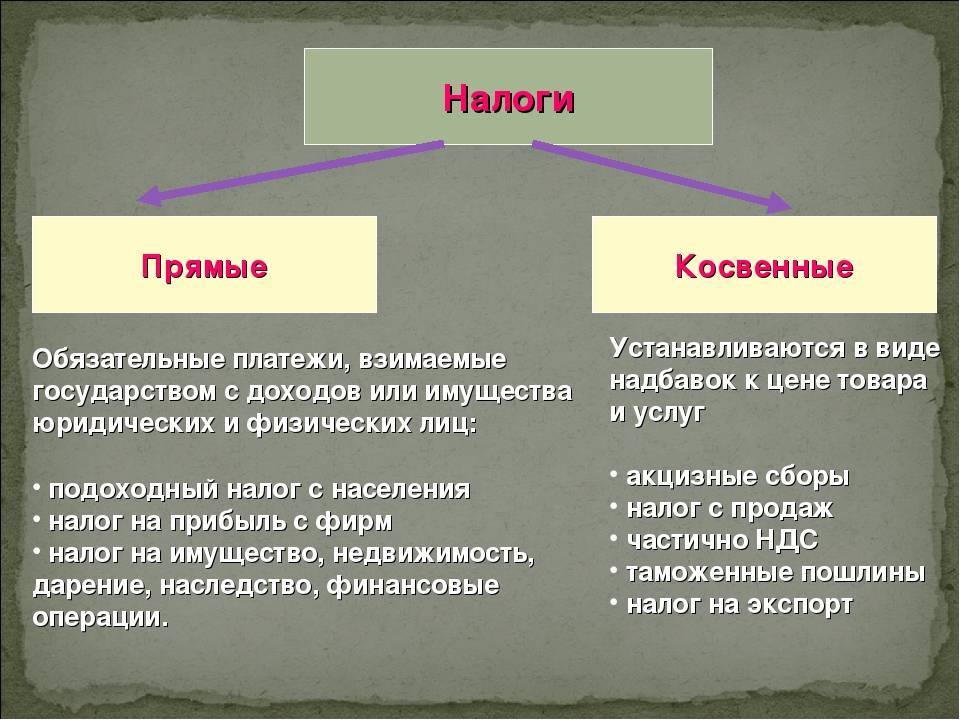

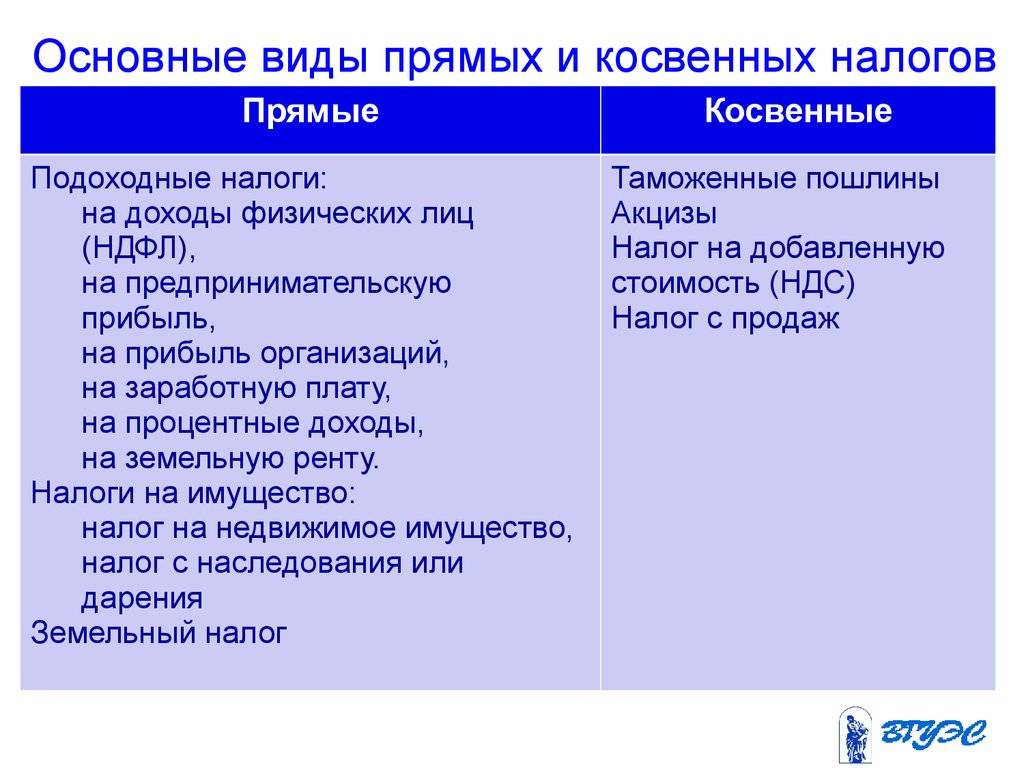

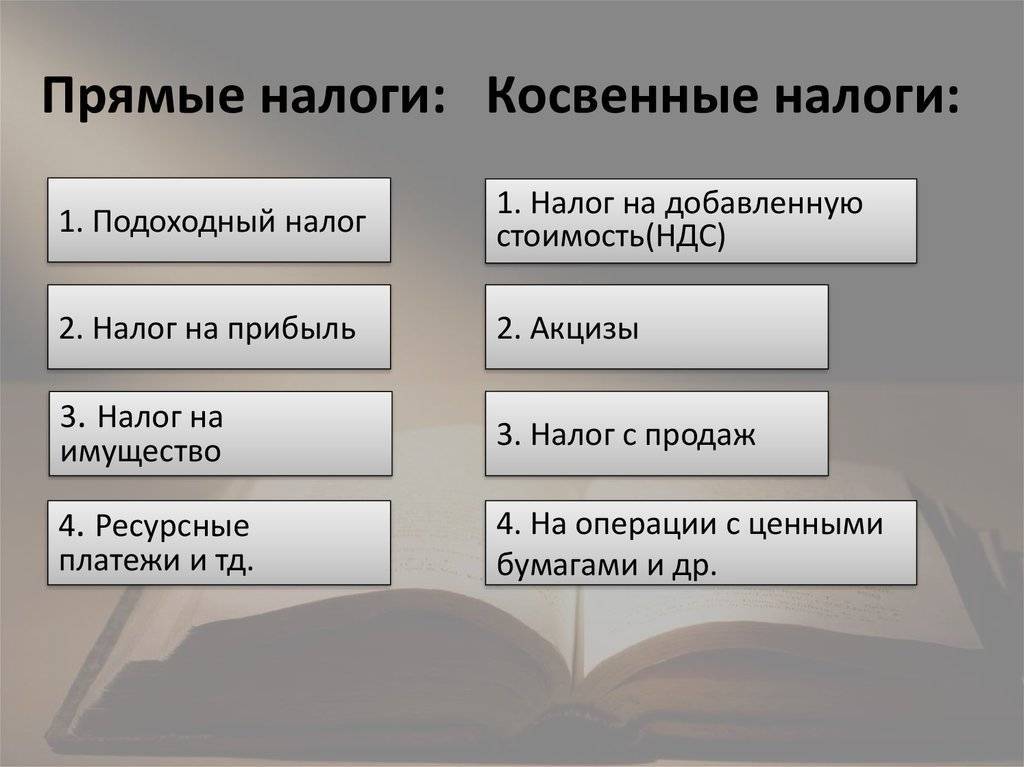

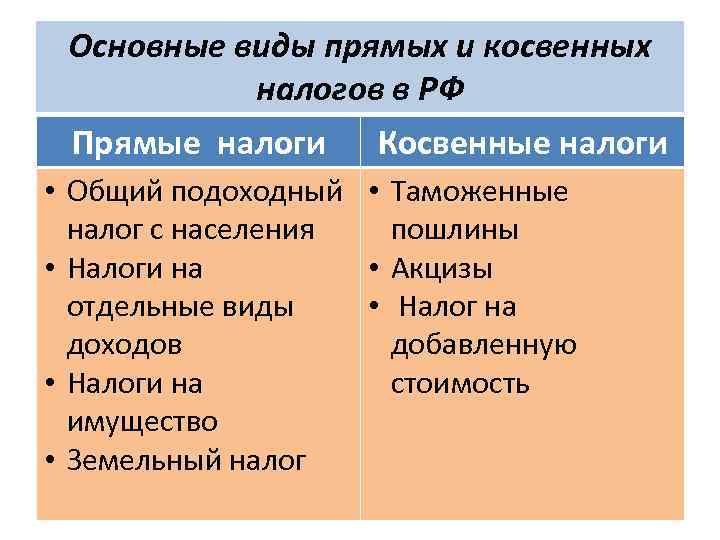

Прямые и косвенные

Ко́свенныйнало́г —налогна товары и услуги, устанавливаемый ввиде надбавки кценеилитарифу,в отличие отпрямыхналогов, определяемыхдоходомналогоплательщика.

]Основныевиды косвенных налогов

- Акциз— вид косвенного налога, устанавливаемый преимущественно на предметы массового потребления (табак, вино и др.) внутри страны, в отличие оттаможенных платежей, несущих ту же функцию, но на товарах, доставляемых из-за границы, а также коммунальные, транспортные и другие распространённыеуслуги.

- Налог на добавленную стоимость— вид косвенного налога; форма изъятия вбюджетчастидобавленной стоимости, которая создаётся на всех стадиях процесса производства товаров, работ и услуг и вносится в бюджет по мере реализации.

- Таможенная пошлина— вид косвенного налога в виде взноса (платежа) на импортные, экспортные и транзитные товары, поступающие в доход государственного бюджета.

- Экологический налог— вид косвенного налога, связанный сохраной окружающей среды.

Прямо́йнало́г —налог,который взимается государствомнепосредственно с доходов или имуществаналогоплательщика.

Применительно к прямому налогу юридическиеи фактические налогоплательщикисовпадают. Фактический плательщик —получатель налогооблагаемого дохода,владелец налогооблагаемого имущества.

Прямые налоги представляют собойисторически наиболее раннюю формуналогообложения.

Прямыеналоги делятся на реальныеиличныеналоги.

Прямые налоги устанавливаютсянепосредственно на доход и имущество.Между субъектом и государством существуетпрямая связь: налогоплательщик сразучувствует налоговый гнет.

Отличительнаяособенность данного налога — относительносложный расчет его суммы. Прямые налоги— налог на прибыль; налог на имущество;налог на доходы физического лица. Налогна прибыль — налогом облагается прибыль,полученная налогоплательщиком.

Налогна имущество организаций — облагаетсяналогом движимое, недвижимое имущество,учитываемое на балансе в качествеобъектов ОС.

Объектомпрямого налога являются доход (заработнаяплата, прибыль, процент, рента и т.п.) истоимость имущества (земля, дом, ценныебумаги и т.п.) налогоплательщика, которыйодновременно выступает и сборщиком, иконечным плательщиком налога.

Косвенные налоги

К ним относят платежи, начисляемые на потребление, реализацию услуг, товаров и фактически уплачиваемые покупателем (потребителем).

К косвенным, а не к прямым налогам относятся акцизы. Перечень товаров, облагаемых ими, определяется Правительством. Наиболее распространенным объектом обложения считается алкогольная и табачная продукция.

Не относятся к прямым налогам таможенные пошлины. Они представляют собой специальный взнос на транзитные, импортные и экспортные изделия.

Предприниматели и организации, деятельность которых негативно отражается на состоянии окружающей среды, обязаны отчислять экологический взнос. Он является косвенным отчислением.

Факты о косвенных налогах

К косвенным сборам относятся суммы, подлежащие выплате в казну государства на основе устанавливаемых непосредственно налогоплательщиком надбавок к основной стоимости какого-либо актива. Самые распространенные виды такого типа денежных обременений — акцизы, таможенные пошлины, а также НДС.

Сборы такого типа называются косвенными потому, что фактически их оплату производит не сам субъект перечисления сборов, а некоторое третье лицо. Как правило — покупатель товара. НДС, пошлины и акцизы — это издержки, которые закладываются предпринимателем в отпускную стоимость товара (можно сказать, что наравне с расходами на транспорт, погрузку, закупку у производителя, рекламу и т.д.).

Этим-то и отличаются налоги прямые и косвенные: в случае с первыми, плательщик сознательно переводит денежные средства государству, а при уплате вторых — за него это делают третьи лица. Которые, в свою очередь, могут и не быть осведомленными об этом (все-таки нюансы начисления того же НДС, а также определения его доли в себестоимости товара — как правило, закрытая для покупателей информация).

Особый вид платежа

Не относится к прямым налогам налог с продаж. В настоящее время он в России не действует, однако вводился в практику дважды.

Налог с продаж взимался с покупателя при приобретении им товара или услуги. Обычно его рассчитывали как доля от их стоимости, определенная в %. В законодательстве может предусматриваться возможность освобождения части услуг/товаров от этого налога. В настоящее время этот платеж отчисляется во многих странах.

В России впервые налог с продаж ввели в 1991 г. Ставка была определена в размере 5 %. Но в конце 1991 г. одновременно с распадом Союза налоговое законодательство претерпело существенные изменения. В новой редакции Кодекса этот платеж не был предусмотрен.

Повторно налог с продаж ввели в 1998 г., придав ему статус регионального. В законодательстве было закреплено, что администрация каждого субъекта РФ должна самостоятельно принять решение о введении платежа. Региональные власти должны были также определить его ставку, в пределах максимальной (5 %). При этом в случае введения налога взимание части местных отчислений должна была прекратиться. Правительством также был утвержден перечень услуг и товаров, на которые налог не распространяется.

В период 1998-1999 гг. платеж был установлен практически во всех регионах. В большинстве субъектов была установлена максимальная ставка 5 %. С 2004 г. налог с продаж не взимается в РФ.

Что делает налог косвенным?

Косвенным налог делает единственное: то, что субъект хозяйственной деятельности платит его не сам, а фактически предъявляет в установленном законом порядке другим лицам.

На юридического плательщика косвенного налога — юрлицо или физлицо — также возлагается обязанность по сбору косвенного налога, поскольку фактический его плательщик, как правило, не должен в данном случае исчислять и уплачивать что-либо из собственных средств.

Но, как мы уже отметили выше, плательщик косвенного налога может задействовать механизмы ограничения налоговой нагрузки. К таким механизмам, которые устоялись в российской правовой системе, относятся :

- Включение хозяйствующим субъектом НДС и акциза в отпускную стоимость товара и, как следствие, перекладывание фактической налоговой нагрузки на покупателя товара.

Косвенный налог может и «доплачиваться» покупателем. Например, по такой схеме работает налог на операции с ценными бумагами в некоторых странах Запада. Отметим еще, что в розничных магазинах США цена указывается без НДС, а потом, расплатившись, клиент по чеку узнает о фактической доплате налога.

- Включение НДС и акциза, уплачиваемых при покупке товаров у других поставщиков (то есть когда сам субъект становится покупателем), в вычет по НДС и акцизам, которые должен заплатить сам субъект со стоимости проданных товаров.

То есть осуществляется уменьшение величины НДС и акцизов с проданных товаров на величину НДС и акцизов с купленных товаров.

Рассмотрим, как работает данная схема, на простом примере.

Что относят к косвенным налогам

Косвенные налоги относятся к таковым потому, что взимаются они не с производителя, а с конечного покупателя. Косвенный налог включают в стоимость товара или услуги. Применение этих налогов позволяет собирать значительные средства на государственные расходы. Косвенные налоги используют для обложения товаров повышенного спроса.

К косвенным налогам относятся:

- налог на добавленную стоимость;

- акцизы.

Косвенные налоги в виде НДС обеспечивают более 35% всех поступлений в бюджет страны. Это федеральный налог, суть которого заключается в том, что им облагается не вся стоимость произведенного товара или услуги, а только добавленная, появляющаяся на разных стадиях производства.

Данным налогом облагают реализацию большинства товаров и услуг. Налог не взимается со следующих категорий товаров и услуг (ст. 149 НК РФ):

- с некоторых товаров и услуг медицинского назначения (подп. 1 п. 2);

- при предоставлении в аренду помещений для иностранных организаций (п. 1);

- с услуг по медицинскому уходу за гражданином, имеющим соответствующее медзаключение (подп. 3 п. 2);

- с услуг организаций, осуществляющих дошкольное воспитание детей (подп. 4 п. 2);

- с продуктов питания столовых в организациях медицинского и образовательного характера (подп. 5 п. 2);

- с услуг, оказываемых архивными учреждениями (подп. 6 п. 2);

- при перевозке пассажиров в городе или другом поселении (подп. 7 п. 2);

- при оказании ритуальных услуг (подп. 8 п. 2);

- с других видов услуг (подп. 9–34 п. 2).

Список товаров, реализация которых освобождена от НДС, приведен в п. 3 ст. 149 НК РФ. При наличии операций, облагаемых и не облагаемых НДС, фирма обязана осуществлять их раздельный учет. Это же необходимо и в случае использования различных ставок обложения НДС. Используемые для обложения НДС ставки (ст. 164 НК РФ) следующие: 0, 10 и 20%.

Льготную ставку 0% применяют при экспортных операциях, международных перевозках, в космической отрасли, при транспортировке нефти и газа (п. 1).

Ставка 10% предназначена для обложения реализации товаров и услуг:

- продуктового назначения (подп. 1 п. 2);

- для детей (подп. 2 п. 2);

- медицинского назначения (подп. 4 п. 2);

- периодической печати (подп. 3 п. 2);

- при перевозке самолетами и другим воздушным транспортом;

- при приобретении племенного скота.

Реализацию всех остальных товаров и услуг (кроме вышеупомянутых) облагают налогом по ставке 20%.

При доходе за квартал ниже 2 000 000 руб. фирма или ИП имеет право подать заявление и получить освобождение от уплаты НДС .

О том, как получить освобождение от НДС, читайте здесь.

Косвенные налоги в виде НДС самые сложные и противоречивые в применении. Поэтому по ним достаточно много судебных исков.

Косвенные налоги в виде акцизов первоначально предполагали использовать только для обложения товаров, спрос на которые отрицательно сказывается на здоровье приобретающих их людей. Это относится к табачным изделиям и алкоголю. Введением этого налога хотели уменьшить потребление вредных продуктов. Дополнительно его предполагали распространить и на предметы роскоши.

В настоящее время акцизы включены в стоимость следующих товаров (ст. 181 НК РФ):

- алкогольные напитки;

- табачные изделия;

- легковые автомобили;

- мотоциклы;

- бензин и дизельное топливо;

- различные масла для двигателей;

- керосин для заправки самолетов;

- газ природный;

- топливо для печей.

Способы и формулы для расчета величины акцизов см. здесь.

Налоговые ставки на каждый вид подакцизного товара закреплены в ст. 193 НК РФ. В настоящий момент ставки в Налоговом кодексе указаны до 2022 года включительно. Косвенные налоги в виде акциза исчисляют по налоговой базе каждого из подакцизных товаров. Сумма акциза исчисляется по итогам каждого месяца реализации (ст. 192 НК РФ).

Что входит в прямые и косвенные налоги, рассмотрим в таблице.

С экономической точки зрения

Прямой налог

Косвенные налоги собираются с кого-то или какой-либо организации, кроме физического или юридического лица, которое обычно отвечает за налоги.

Налог с продаж, например, не будет считаться прямым налогом, потому что деньги собирают у торговцев, а не с потребителей. В этом экономическом контексте, закон фактически может определить лицо или лица, из которых будут собираться налог, но не имеет ничего общего с тем, как налоговая нагрузка распределяется на рынке. Кто несет экономическое бремя самого налога, будет определяться рыночными силами и может быть рассчитана путем сравнения цены товара.