Налоги ИП на ОСНО в 2020 году: какие и как?

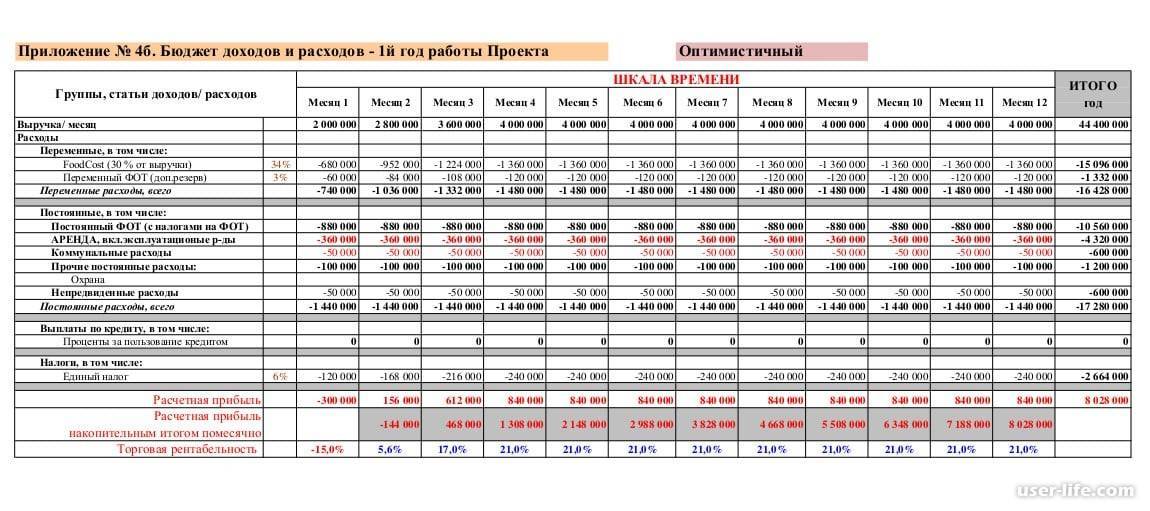

Какие придется платить налоги ИП на ОСНО в 2020 году? Для сравнения, приведем налоги организаций в формате АО и ООО, это:

- налог на прибыль организаций по ставке 20%. Это основной размер ставки, а есть еще специальные: от 0 до 30%.

- налог на имущество организаций, размер — до 2,2%.

- НДС со ставками 0%, 10%, 20%.

Для ИП предусмотрены следующие категории налогов:

- НДС в размере 0%, 10%, 20%.

- НДФЛ, если в отчетном году предприниматель был резидентом РФ, 13%.

- 2-процентный налог на имущество физических лиц.

Каков механизм перехода на общую систему налогообложения для ИП? В этом-то и «фокус», что никаких специальных усилий прилагать не придется. Не нужно бежать в налоговую инспекцию, если вы не выбрали некий особый вид налогообложения: ЕНВД, патент, ЕСХН, УСН. Просто в момент регистрации организации либо ИП как физического лица вас автоматически поставят на данный режим.

Аналогично — при уходе с других систем налогообложения. Вы можете перейти с ранее выбранного формата сознательно, но есть и иной вариант — при нарушении предписанных требований. Скажем, ИП превысил планку доходов или нанял больше сотрудников, чем разрешено данным алгоритмом. И тогда местный орган налоговой самостоятельно произведет перевод на ОСНО.

Добровольный перевод ИП на ОСНО с других систем налогообложения возможен при подаче соответствующего уведомления в ИФНС до 15 января года, в котором планируется отказ от специальных систем налогообложения. Он состоит не в том, что вы подаете специальное уведомление на применение ОСНО, а в том, что вы подаете уведомление о снятии вас с учета в качестве налогоплательщика УСН, ЕНВД или ЕСХН. Никаких препятствий и ограничений налоговая в этом случае не предъявляет.

Способы передачи деклараций и отчетов

Декларации ИП может сдавать в отделение ФНС разными способами. К ним относится:

- личное посещение отделения службы, для чего с собой надо иметь не только правильно заполненную отчетность, но и паспорт, подтверждающий личность гражданина;

- использование услуг доверенного лица, у которого должна иметься доверенность и паспорт;

- отправка документации по почте, для чего используется заказное письмо с уведомлением о вручении и описью вложенных документов;

- отправка декларации и других отчетностей в электронном виде, для чего необходимо зарегистрироваться в личном кабинете на сайте ФНС, а также у предпринимателя должна иметься электронная подпись.

Когда подавать отчет в налоговую? ИП должен сдавать разные отчеты и декларации в строго установленные периоды времени, которые определяются в зависимости от выбранного режима налогообложения.

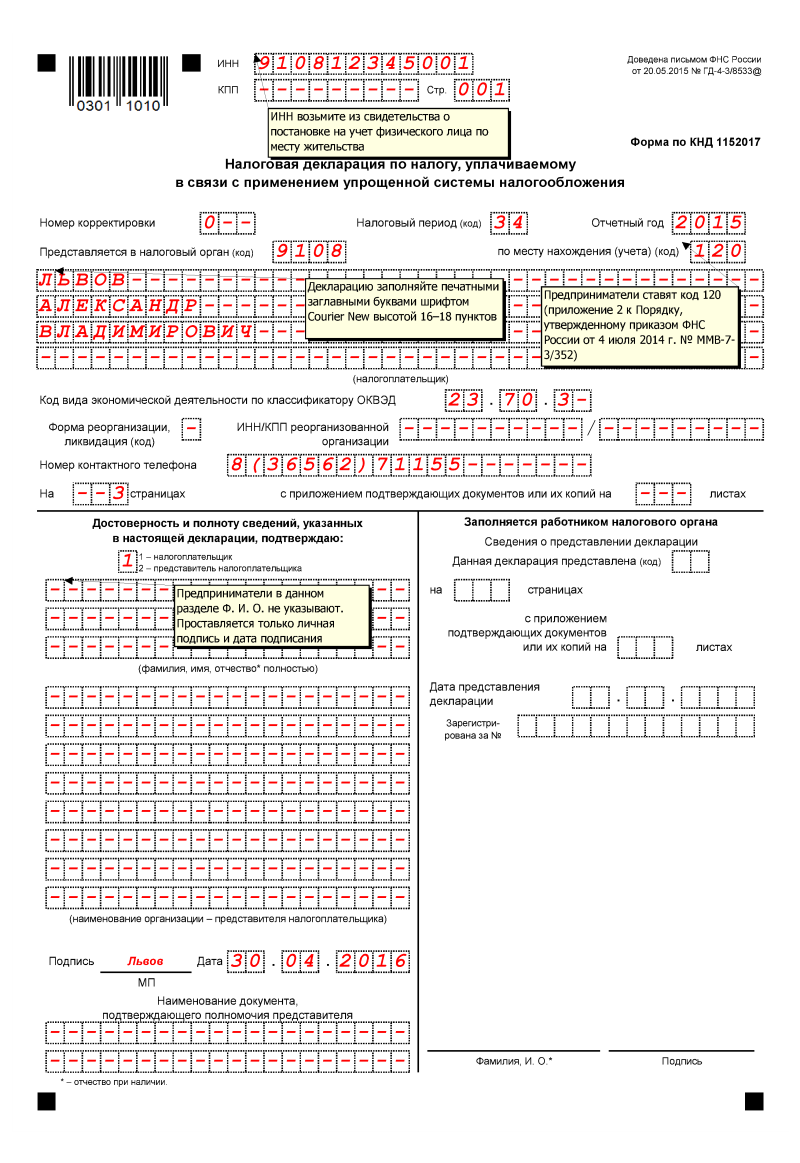

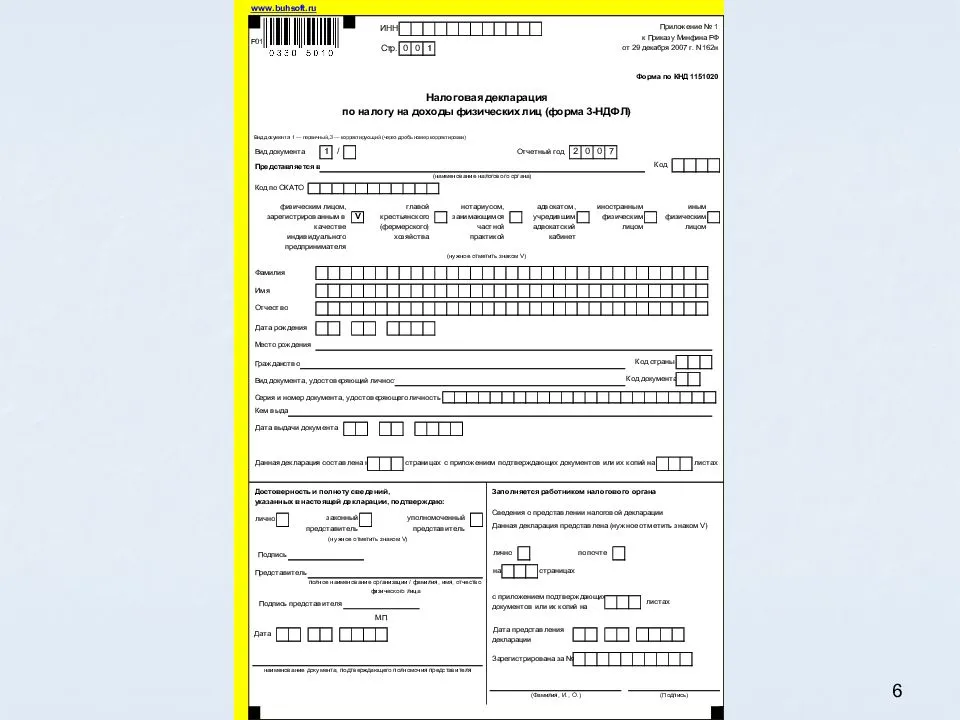

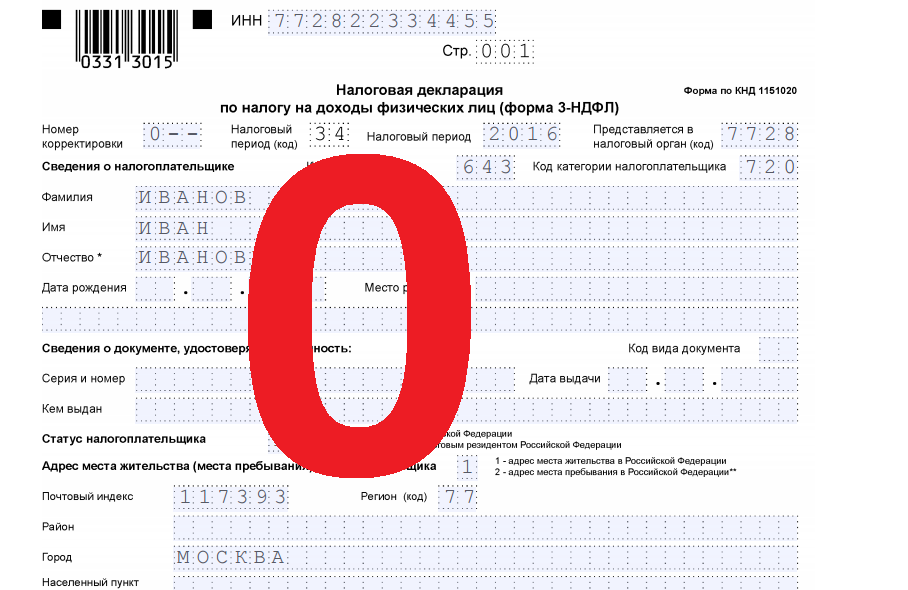

Как заполнить нулевую 3-НДФЛ для ИП

При заполнении бумажного бланка руководствуйтесь следующими принципами:

все отчеты проверяют автоматизированные системы сканирования, поэтому важно соблюдать графические нормы заполнения;

нужно пользоваться черной или синей ручкой;

писать строго печатными и заглавными буквами и цифрами;

вручную графы заполняются слева направо (в компьютерной версии значение записывается по правому выравниванию);

для знаком пунктуации и любых символов использовать отдельные клетки;

допускаются сокращения слов;

не записываются копейки — они округляются до рублей;

неприемлемы исправления;

в строках, которые не заполняются, ставятся прочерки; сюда не включаются «нулевые» строки.

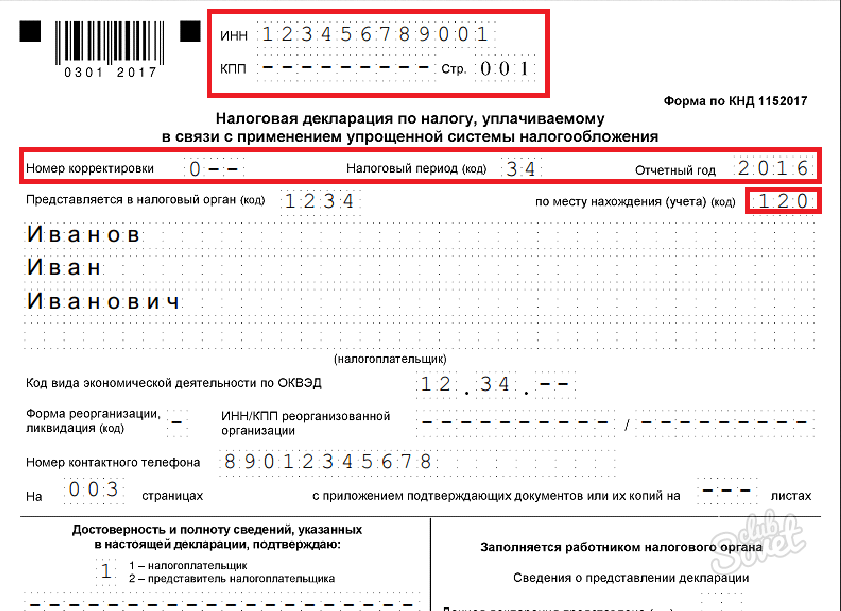

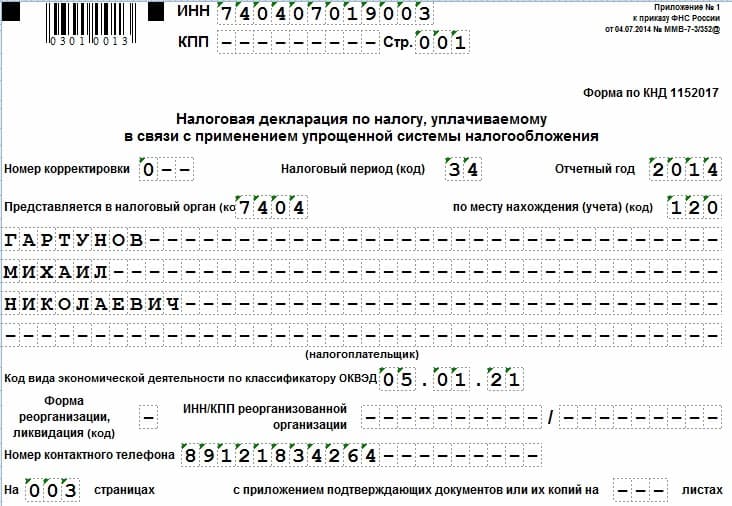

Образец заполнения нулевой 3-НДФЛ для ИП на ОСНО в 2019 году:

- Как будет выглядеть Приложение 3:

- Предприниматели, в отличие от обычных граждан, обязаны указывать свой ИНН.

- Далее записывается фамилию — можно прописью.

- Несмотря на отсутствие финансовых результатов, нужно указать код деятельности и ОКВЭД.

- Далее — в графах 030, 050, 060 поставьте нули.

- Раздел 2 — все расчеты нулевые.

- В графе 002 выберите «иное».

- Ставка — 13%.

- Раздел 1 — по итогам нет налога ни к уплате, ни к возврату. Поэтому в строке 010 выбирайте «3».

- КБК перепишите с нашего образца.

- ОКТМО — территориальный код вашего муниципалитета.

- Титульная страница — классическая.

Это минимальное количество страниц, когда у лица за весь год не было ни объектов по НДФЛ, ни прав на вычеты.

Готовую декларацию нужно подписать на всех листах, указать свою фамилию и сдать:

- лично;

- через доверенное лицо;

- по почте.

Скачать этот бланк вы можете отсюда.

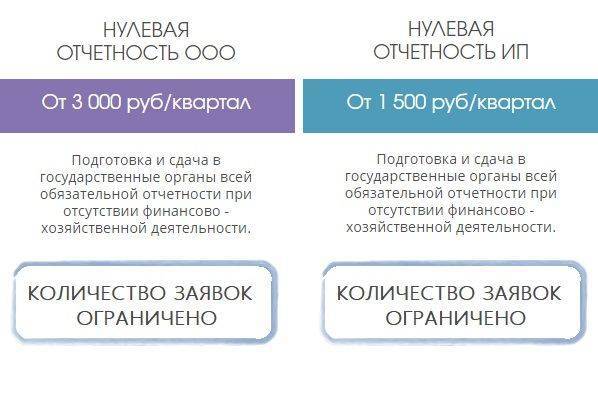

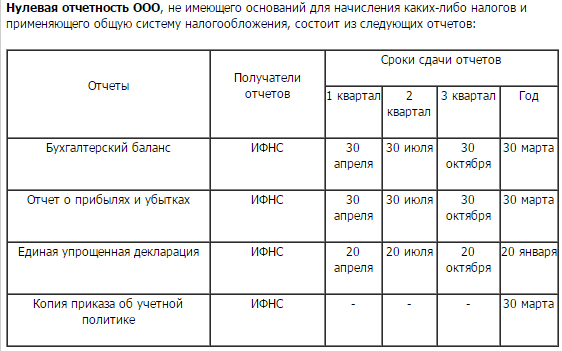

Когда ИП и ООО сдают нулевую отчетность

Даже без доходов и расходов вы должны отчитаться перед налоговой службой. Получив нулевые отчеты, ФНС поймет, что вы приостановили деятельность и не должны платить налоги.

В каких случаях ИП и ООО нужно сдать нулевую отчетность:

Вы зарегистрировали ИП или ООО и пока еще не начали деятельность. Например, зарегистрировались 15 октября, значит уже за 4 квартал и по итогам года нужно будет отчитаться.

Бизнес на паузе – сезонный спад, ограничения из-за карантина, кризис в отрасли

Причина приостановки деятельности не важна, важно – сдать нулевую отчетность вовремя.

Планируете закрыть ИП или ликвидировать ООО, уже не занимаетесь этим бизнесом, но пока официальная регистрация действует, сдавайте нулевую отчетность.

Если проигнорируете желание налоговиков увидеть ваши декларации с нулями, ждите штрафные санкции. Что именно и когда сдавать, и какие штрафы за несвоевременную сдачу нулевой отчетности могут “прилететь”, рассказываем дальше.

Важно! Даже минимальной выручки или затрат достаточно для подготовки полноценных документов. Никто не запрещает сдать «нулевки», но это чревато вопросами налоговиков

Вас попросят дать объяснения и, скорее всего, выпишут штрафы.

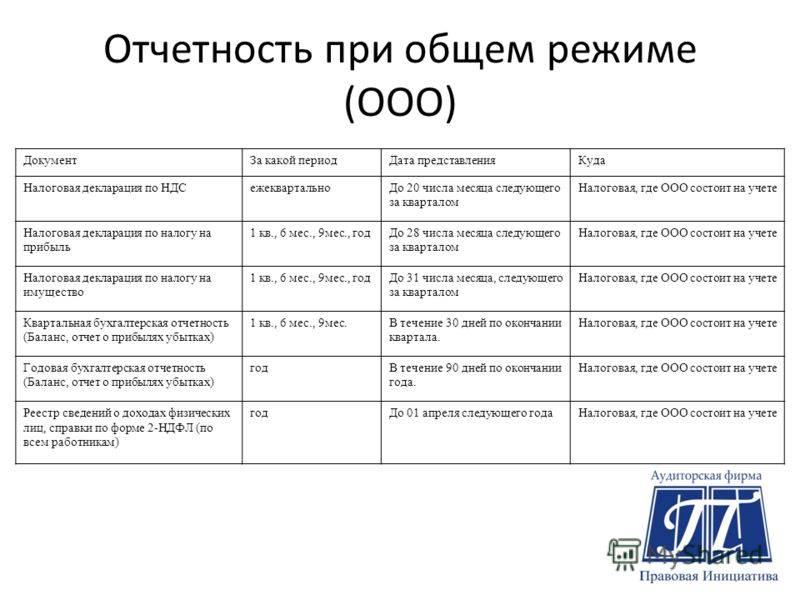

Отчётность при общем режиме (ОСН)

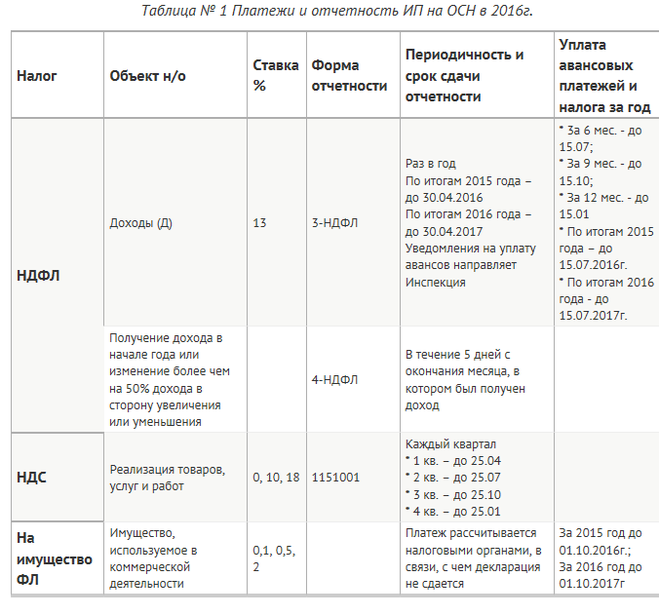

ОСН — общая система налогообложения. Для предпринимателя она предполагает, что доходы от деятельности облагаются налогом на доходы физлиц (НДФЛ) по ставке 13%. Расчёт налоговой базы выглядит как разница между доходом от бизнеса и налоговым вычетом ИП. Вычет — это документально подтверждённые расходы на ведение деятельности ИП (чеки, счета-фактуры, накладные и прочее).

Если у ИП нет возможности подтвердить документами свои расходы, доход может быть сокращён на т. н. норматив затрат. Он составляет 20% от всех доходов предпринимателя. Этот норматив не касается физических лиц, у которых нет регистрации в качестве ИП (нет записи в ЕГРИП).

Ещё один важный пункт ведения бизнеса по общему режиму — учёт и начисление НДС.

Налог на добавленную стоимость — федеральный косвенный налог, который производится продавцом при продаже услуг или товаров покупателю. Если выручка за квартал составляет два и более миллиона рублей, ИП обязан включать налог на добавленную стоимость.

В России действуют 3 варианта ставки налога на добавленную стоимость (НДС):

- Ставка 0% применяется при обращении товаров в свободных таможенных зонах, международных транспортных перевозках, внешнеэкономических сделкам по реализации нефти и (или) нефтепродуктов, добыче или производстве драгоценных металлов (все детали указаны в пункте №1 статьи 164 НК РФ).

- НДС 10% накладывается при реализации продовольствия, товаров для детей, печатных изданий, книжной продукции и медицинских товаров (по всем товарам есть отдельный перечень, утверждённый Правительством РФ).

- Ставка 18% НДС используется во всех остальных случаях.

Обязанности ИП при работе в рамках общего режима:

- Регулярно вносить данные в книгу учёта доходов и расходов.

- Сдать до 30 апреля в ИФНС по месту прописки налоговую декларацию о доходах за прошедший год по форме 3-НДФЛ.

- Предоставлять декларацию о предполагаемом доходе физического лица по форме 4-НДФЛ. Если частник планирует получать доходы, он самостоятельно их рассчитывает и указывает в документе.

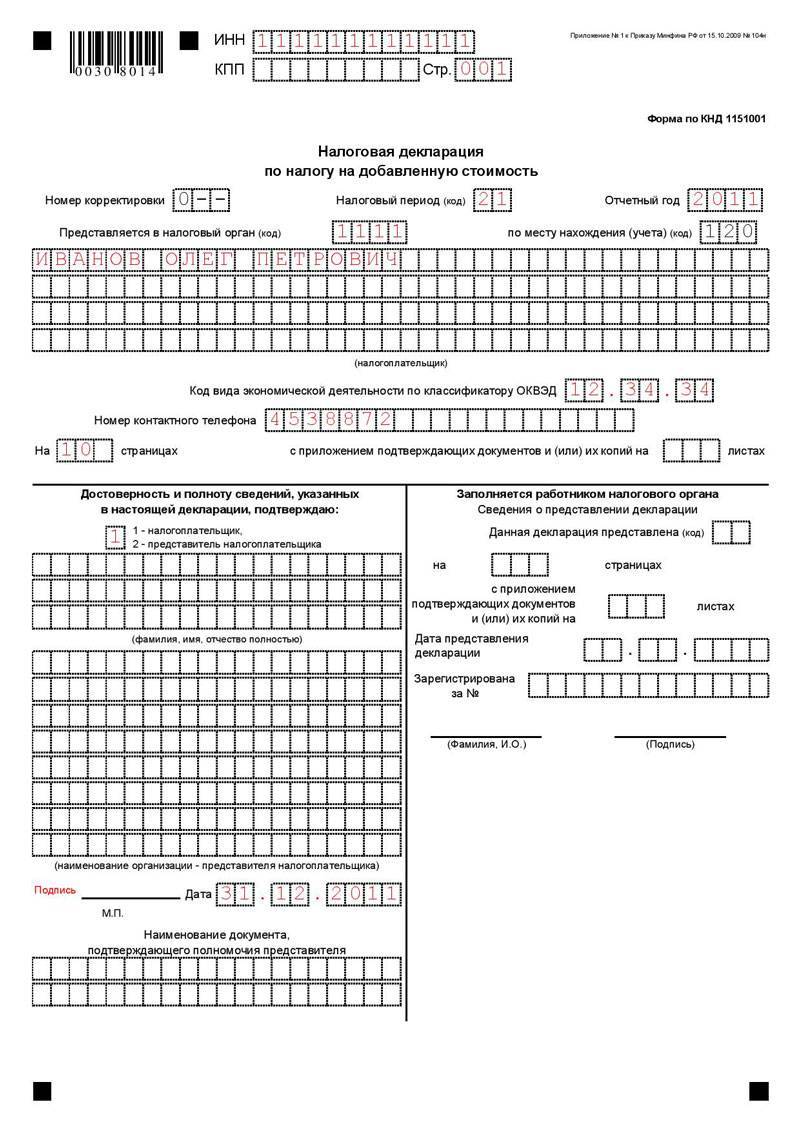

- Отчитаться по декларации НДС.

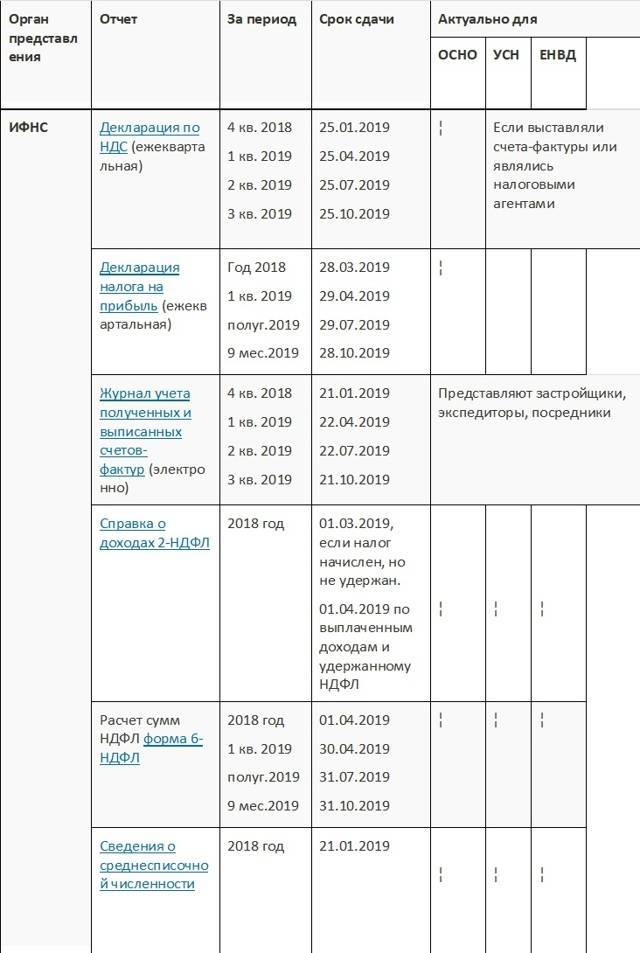

Таблица: регламент предоставления отчётности по ОСН

| Регулярность | Вид | Крайний срок | Куда |

| Ежеквартально | Декларация по НДС по итогам каждого квартала | до 25 числа первого месяца следующего квартала | ИФНС по месту прописки |

| Ежегодно | Декларация 3-НДФЛ по итогам календарного года | до 30 апреля следующего года | ИФНС |

| Отдельно | Декларация 4-НДФЛ | Не позже 5 дней после месяца со дня получения дохода | ИФНС |

ИП без наемных сотрудников платит в ПФР, но не отчитывается

ИП отчетность в ПФР как таковую не предоставляет по взносам за самих себя (нет наемных работников). Бизнесмены должны просто уплатить фиксированный взнос до конца текущего года в следующих размерах: если величина доходов (не прибыли!) у предпринимателя (индивидуального) не превышает триста тысяч рублей, то по действующему законодательству он должен взять МРОТ, действующий на начало года, и умножить на тариф взноса, установленный Пенсионным Фондом, увеличенный в двенадцать раз.

Если же сумма превышает 300 тыс. рублей в год, то нужно доплатить один процент от суммы, превышающей вышеуказанную цифру, в срок до первого апреля следующего года. По состоянию на начало 2015 года пенсионное страхование ИП с доходом менее 300 тыс. рублей в год обойдется минимум в 18,6 тыс. руб. Нужно помнить, что наличие убытков у предпринимателя в расчет не берется, то есть он должен сделать перечисления в ПФ в любом случае.

Выберите удобный тариф и забудьте о штрафах

1С:Нулевка LightПодготовка документов

Бесплатно

- Формирование нулевой отчетности для самостоятельной подачи

- Автозаполнение реквизитов по ИНН или наименованию

Подготовитьотчетность бесплатно

1С:НулевкаОтчетность без очередей

от 249 руб. в месяц

подписка от 1 месяца

- Формирование нулевой отчетности

- Автозаполнение реквизитов по ИНН или наименованию

- Отправка отчетности через Интернет, не выходя из дома

1С:БизнесСтартВаша онлайн-бухгалтерия

от 150 руб. в месяц

подписка от 6 месяцев

- Бесплатно 30 дней!

- Расчет налогов и взносов

- Расчет зарплаты

- Формирование отчетности

- Сдача отчетности через интернет

- Поддержка «Самозанятых»

- Онлайн-обмен информацией с банками

- Управление финансами и товарами

- Отчёты для анализа бизнеса

- Автозаполнение реквизитов по ИНН

- Внесение изменений в ЕГРЮЛ (ЕГРИП)

- Интеграции с ЕГАИС, ГИСМ и ФГИС Меркурий

- ИС МП (маркировка обуви)

- Материалы ИТС (ограниченный доступ) *

* На тестовом периоде, Вам предоставляется полный доступ к материалам ИТС

Подробнее

Бухгалтерскоесопровождение

От 890 руб. в месяц

- Доверьте учет бизнеса нам.

- 1С:БухОбслуживание — крупнейшая в России сеть профессионального ведения учета и отчетности.

Подробнее

Какие штрафы за несвоевременную сдачу нулевой отчетности ждут ИП и ООО

За несдачу нулевой отчетности вас оштрафуют, а налоговая служба до выяснения обстоятельств заблокирует расчетные счета. Это испортит репутацию в глазах банков и отнимет время на восстановление доступа.

Штраф за несвоевременную сдачу нулевой отчетности — 1 000 рублей за каждый документ. Например, если не предоставите декларацию по налогу на прибыль и НДС, заплатите 2 000 рублей. Дополнительно на 300-500 рублей оштрафуют сотрудника, который отвечает за подготовку документов.

Если не отправите в ПФР СЗВ-М и СЗВ-СТАЖ, получите штраф в размере 500 рублей за каждого сотрудника. Например, если у вас в штате 25 работников, ждите штраф на 25 000 рублей.

Самые крупные штрафы — за несдачу статистической отчетности. Если у вас ООО, придется заплатить 20-70 тысяч рублей. Предпринимателей и должностных лиц штрафуют на 10-20 тысяч рублей. За повторное нарушение вас оштрафуют на 100-150 тысяч и 30-50 тысяч соответственно.

Если сдаете «нулевки» ООО или ИП, налоговая служба может запросить разъяснения отсутствующих показателей. Сообщите в ФНС, что приостановили деятельность, и укажите причину.

Воспользуйтесь помощью экспертов Профдело в подготовке «нулевок», чтобы не тратить время на заполнение нулевой отчетности и избежать неприятных штрафов.

Подробнее об услуге

Какие налоги платит ИП на ПСН

Налогообложение и отчетность ИП на ПСН имеет свои особенности. НДФЛ за сотрудников и страховые взносы за себя и сотрудников уплачиваются на общих основаниях.

Также нужно оплачивать патент. Срок оплаты зависит от того, на какой период получен патент. Если он выдан на период с 1 до 6 месяцев, его надо оплатить одной суммой до конца его действия. Если срок больше, можно разбить платеж на две суммы:

- ⅓ стоимости патента перечислить в первые 90 дней с момента его получения;

- ⅔ стоимости патента перечислить до конца его действия.

Подавать декларации на патенте не нужно, если предприниматель ведет только деятельность, подпадающую под патент. Но чтобы избежать проблем с налоговой, мы рекомендуем одновременно с патентом перейти на УСН и сдавать по упрощенке нулевые декларации (если в них нечего отражать).

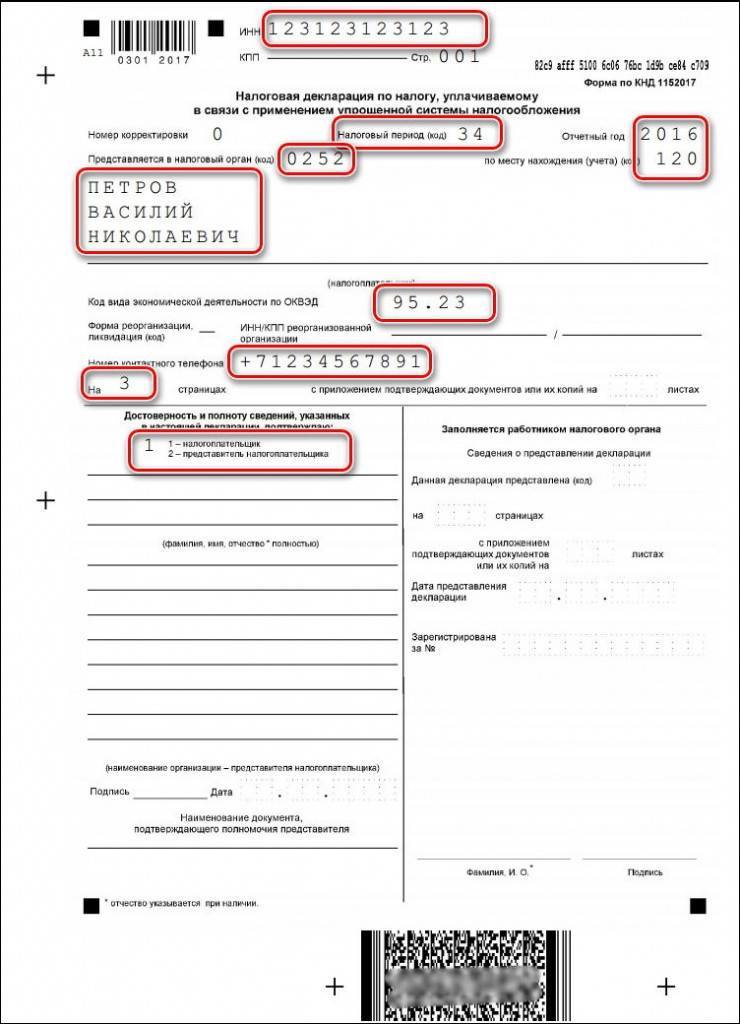

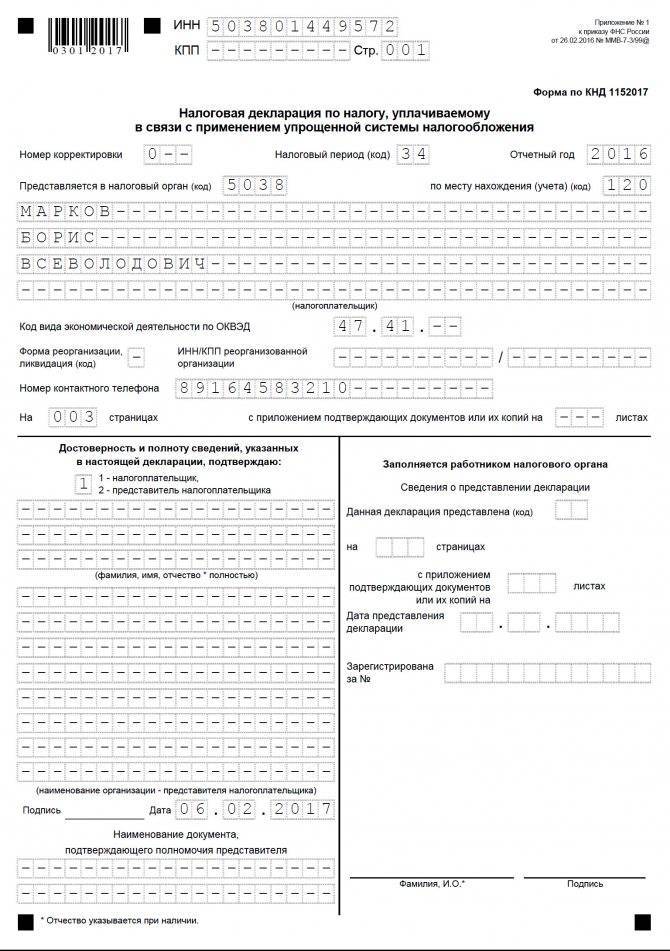

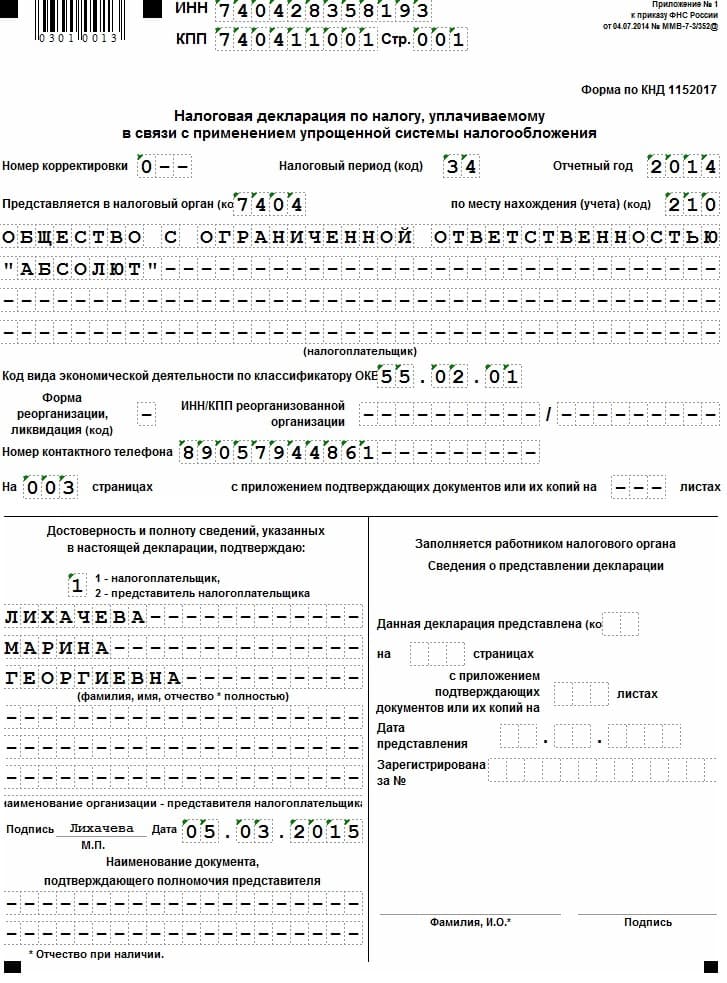

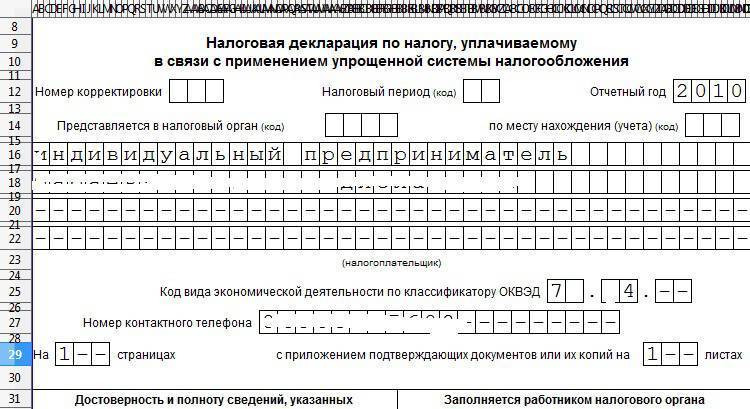

Как заполнить декларацию на разных объектах УСН

Как заполнить декларацию при использовании УСН: Доходы

В стандартной ситуации ИП заполняют только пару разделов (1.1 и 2.1.1), а также титульную страницу. Плательщики сбора за торговлю в Москве дополнительно вносят информацию в подраздел 2.1.2, а ИП, получавшие целевое финансирование, должны указать эти данные в 3-ем разделе.

Разобраться с заполнением титульного листа просто: правила стандартные для всех. Не забудьте указать код периода 50 при заполнении графы “Налоговый период”, а пункт “Форма ликвидации” трогать не нужно – он предусмотрен для компаний.

Далее рассмотрим, что заполнять в разделах.

В 1.1 подразделе ИП отражают данные за срок работы в отчетном году, начиная с 1 января и заканчивая датой ликвидации. Здесь отражаются налоги и авансы ИП, уплаченные раньше даты закрытия и по формуле рассчитывается итоговая задолженность в бюджет.

В 1.2 подразделе указываются доходы ИП, ставка налога и вычеты за счет уплаченных страховых отчислений (уже перечисленных в фонды за работников/за себя.)

Обратите внимание на заполнение новых полей в декларации при закрытии ИП на УСН:

- В графе 101 проставляется значение “1” при использовании стандартной ставки 6% или сниженной ставки УСН. Если же предприниматель вышел за лимиты УСН и рассчитывал налог по ставке 8%, он проставляет в графе значение “2”.

Как заполнить декларацию на УСН: Доходы – расходы

Закрывающая отчетность на данном объекте состоит из титульного листа, двух основных разделов (1.2 и 2.2), и раздела 3 для предпринимателей, получивших целевое финансирование.

В 1.2 подразделе бизнесмен указывает свои авансы, которые он внес до даты закрытия и рассчитывает сумму оставшегося налога для уплаты.

В 2.2 подразделе вносятся суммы доходов и расходов. Для формирования ликвидационной декларации при закрытии ИП на УСН берется период с 1 января до дня исключения из реестра.

Обратите внимание на новые поля на данной странице:

- 201: для указания кода ставки. Значение 1 ставят ИП, работающие на стандартной ставке УСН 15% или на региональной сниженной ставке. Значение 2 должны указывать бизнесмены, перешедшие за границы лимитов по работникам или доходам – в данном случае код означает применение ставки 20%.

- 264: поле необходимо, чтобы ИП мог обосновать, почему использует в расчетах пониженную ставку. Код нужно взять из инструкции ФНС и записать после него номер статьи регионального закона, которым установлены льготы ИП на УСН.

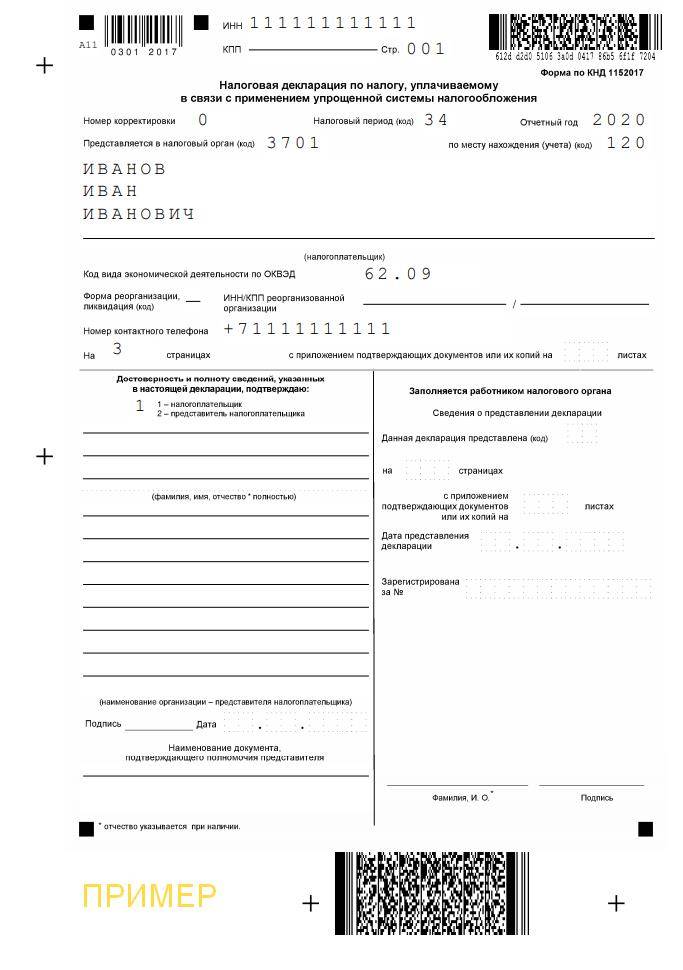

Как заполнить декларацию с нулевым доходом

Если доход ИП в отчетном периоде был равен нулю, но он не подавал заявление на исключение из реестра, значит – ему все равно придется подавать декларацию и платить страховые отчисления за себя. Отчетность в этом случае называют “нулевой декларацией”.

Принципы заполнения титульной страницы аналогичны стандартной ликвидационной декларации при закрытии ИП на УСН, а выбор страниц осуществляется, исходя из применяемого объекта УСН.

При использовании объекта “Доходы”, ИП должны записать:

- Код ОКТМО в разделе 1.1;

- Признак плательщика налога, размер ставки и ее код в разделе 1.2.

При использовании объекта “Доходы – расходы” ИП вносят данные:

- ОКТМО в разделе 1.1;

- Код и размер ставки налогообложения в 1.2

Поможем закрыть ИП

С нашим сервисом вам не придется беспокоиться о соблюдении новых правил ФНС, которые меняются периодически. Сервис сам заполнит заявление по форме Р26001 с учетом всех требований. Вы сможете подать документы для ликвидации удаленно, не посещая ИФНС лично. Это самый удобный вариант закрытия ИП.

Закрыть ИП удаленно

Закрыть ИП удаленно

Читайте еще:

- Закрытие ИП пошагово

- Инструкция: как быстро ликвидировать ИП

Отчетность ИП без работников

Предприниматели, не имеющие сотрудников, отчитываются по результатам своей деятельности в зависимости от применяемой системы налогообложения.

ИП на ОСНО

Предприниматель, применяющий общую систему налогообложения, ежеквартально сдает декларацию по НДС, 1 раз в год — декларацию 3-НДФЛ. Декларацию 4-НДФЛ о предполагаемом доходе ИП с 01.01.2020 г. отменили (п. 7 ст. 1 Закона от 15.04.2019 № 63-ФЗ).

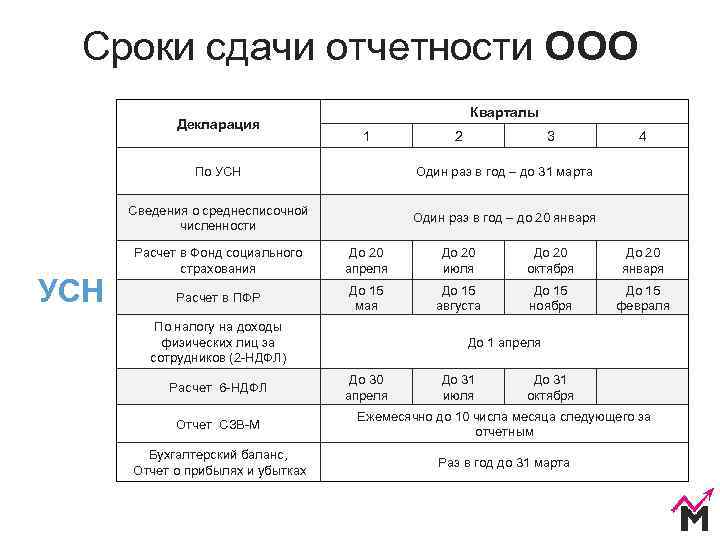

Отчетность ИП на УСН

Ожидается отмена деклараций по УСН для упрощенцев с объектом «доходы»: если изменения в ст. 346.23 НК РФ примут, при наличии зарегистрированной онлайн-кассы такие налогоплательщики сдавать декларацию не будут. Но пока такой поправки нет, отчетность все ИП на УСН в 2020 году представляют в прежнем порядке – 1 раз год.

Регионам дано право вводить льготы для впервые зарегистрировавшихся предпринимателей на УСН, занимающихся бизнесом в производственной, научной или социальной сфере (п. 4 ст. 346.20 НК РФ). Отчетность ИП на УСН в 2020 г. обязаны сдать даже при льготной нулевой ставке налога.

Если предприниматель на УСН (или ином спецрежиме) выставлял в течение квартала счета-фактуры с выделенным НДС, или исполнял обязанности налогового агента, то за прошедший период заполняется декларация по НДС.

Сдача отчетности ИП на ЕНВД

С 2021 года «вмененный» спецрежим заканчивает свое действие. В ряде субъектов РФ ЕНВД уже отменили. В оставшихся регионах налогоплательщики применяют его последний год. Продлять действие закона власти не планируют. В течение 2020 года плательщики единого «вмененного» налога отчитываются, как и раньше, ежеквартально.

Нулевая отчетность ИП

Неполучение доходов, отсутствие расходов не являются основанием для непредоставления отчетности. Если предприниматель, не ведущий деятельность, не снялся с учета в ИФНС – сдать соответствующую декларацию в налоговый орган он все равно обязан. Штраф за несданный нулевой отчет составит 1 тыс. руб. (п. 1 ст. 119 НК РФ).

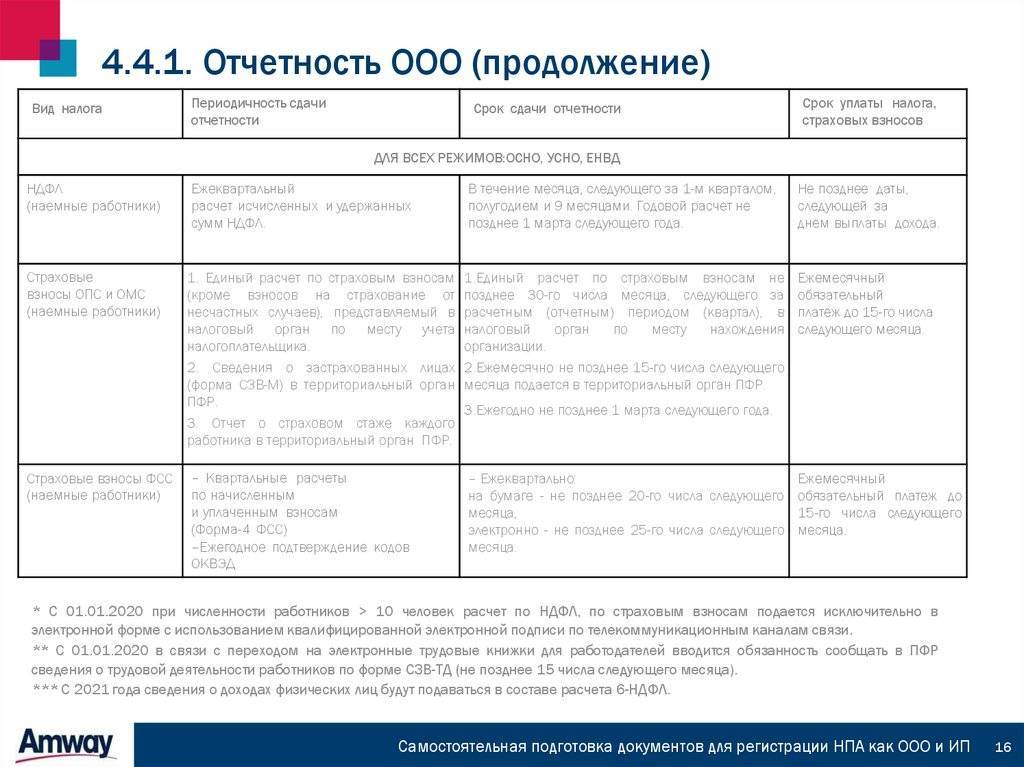

Нулевая отчетность для работодателей

Для ИП и ООО, у которых есть наемные работники, количество нулевых отчетов увеличивается. Вам дополнительно нужно будет сдать:

расчет по страховым взносам (РСВ) — раз в квартал до 30 числа месяца, следующего за отчетным периодом;

отчет 4-ФСС — раз в квартал до 20 (если бумажный документ) или 25 (если электронный документ) числа месяца, следующего за отчетным периодом;

форму 6-НДФЛ — раз в квартал до 31 числа месяца, следующего за отчетным периодом;

СЗВ-М — раз в месяц до 15 числа;

СЗВ-ТД — до 15 числа месяца, следующего за отчетным периодом, если происходили кадровые перестановки. При расторжении трудового договора с работником подать сведения по этой форме в ПФР нужно не позднее дня, следующего за днем увольнения.

СЗВ-СТАЖ — до 1 марта года, следующего за отчетным периодом.

Примечание: Если последний день сдачи документов выпадает на выходной, можете отправить отчеты из этой группы в ближайший рабочий день.

Если вы ИП и решили остановить деятельность на неопределенный срок, расторгните трудовые договоры с сотрудниками. Тогда не придется тратить время и силы на подготовку большого объема нулевых отчетов, связанных с наемными работниками. В этом случает предварительно подайте в Фонд социального страхования уведомление о снятии с учета в качестве работодателя.

Если вы ООО, то это не сработает. Юридические лица всегда сдают отчеты 4-ФСС, РСВ, СЗВ-М и СЗВ-Стаж.

Пример:

Компания остановила деятельность на неопределенный срок, прекратила трудовые отношения с работниками и перестала отчитываться в ФНС, ФСС и Пенсионный фонд. Через несколько месяцев пришло уведомление с требованием заплатить штраф за непредставление сведений.

У фирмы СЗВ-М и СЗВ-СТАЖ не может быть нулевым. Всегда есть как минимум один учредитель, выполняющий функции директора. А это — наличие сотрудника, которое даже при отсутствии заработной платы необходимо отражать в отчетах.

Есть еще один вариант. Если временно прекращаете деятельность (например, на 1-2 месяца), отправьте работников в неоплачиваемый отпуск. Вам не нужно будет платить зарплату и страховые взносы. Но сохранится обязанность по сдаче отчетности, потому что трудовые договоры продолжают действовать.

Уже рябит в глазах от сроков и названий отчетов? Боитесь, что вместо того, чтобы заниматься развитием бизнеса, погрязнете в рутине “нулевок”? Эксперты Профдело решат эти задачи за вас в рамках услуги “Нулевая отчетность”.

Подробнее об услуге

Нужно ли сдавать нулевую 3-НДФЛ для ИП

Индивидуальные предприниматели обязаны сдавать декларацию 3-НДФЛ в 2 случаях:

- в качестве физических лиц — по обычным доходам, не связанным с ведением бизнеса; тогда как экономическая деятельность осуществляется по специальному налоговому режиму;

- в качестве предпринимателей, которые облагаются по общей системе налогообложения, т. е. на ОСНО.

ИП, работающий на ОСНО, — большая редкость, т. к. большинство представителей малого бизнеса предпочитают спецрежимы, ведь вместо 3 налогов платится один — специальный, замещающий НДФЛ, НДС и налог на имущество. Однако в практике встречается и комбинирования режимов — специального и общего, когда ИП ведет раздельный учет доходов и доходов доли бизнеса на спецрежима и доли — на общем. В таком случае тоже нужно платить НДФЛ в части, попадающей под ОСНО.

Распространенная причина применения ОСНО — НДС, ведь крупные поставщики работают по системе возмещения этого налога, и для сотрудничества с ними так же нужно быть плательщиком НДС. Но нужно ли сдавать 3-НДФЛ для ИП без доходов? Например, за календарный год предприниматель не вел ту часть деятельности, которая попадала под ОСНО, либо понес расходы и не имел доходов?

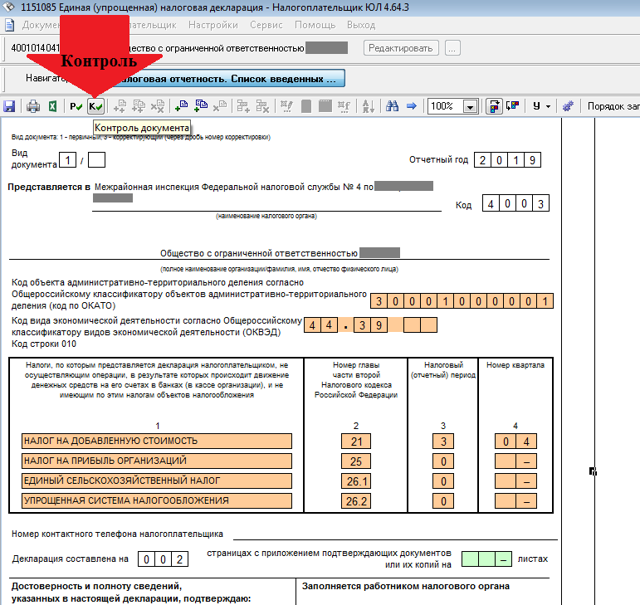

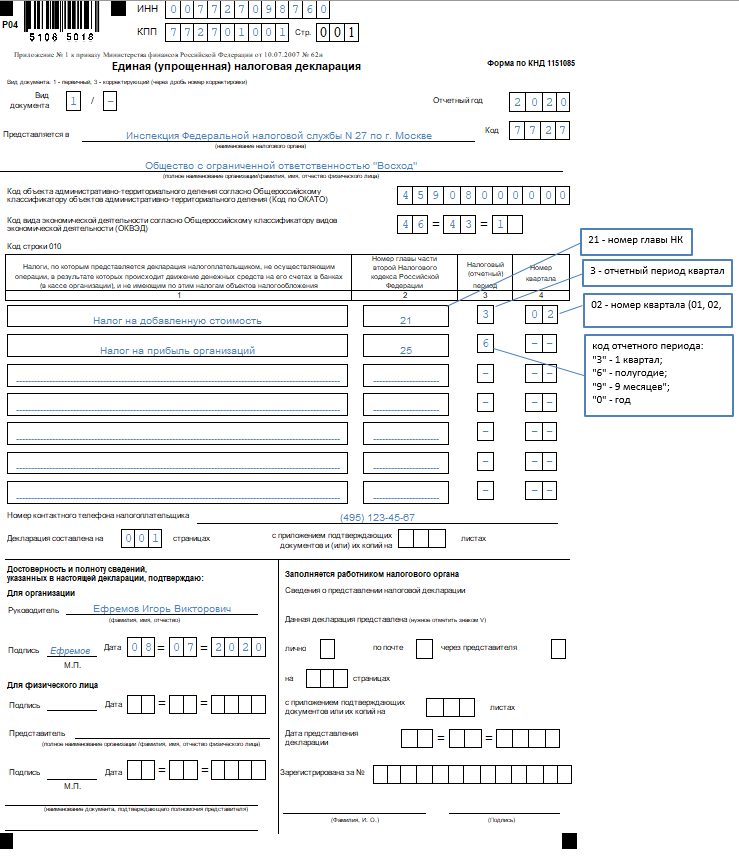

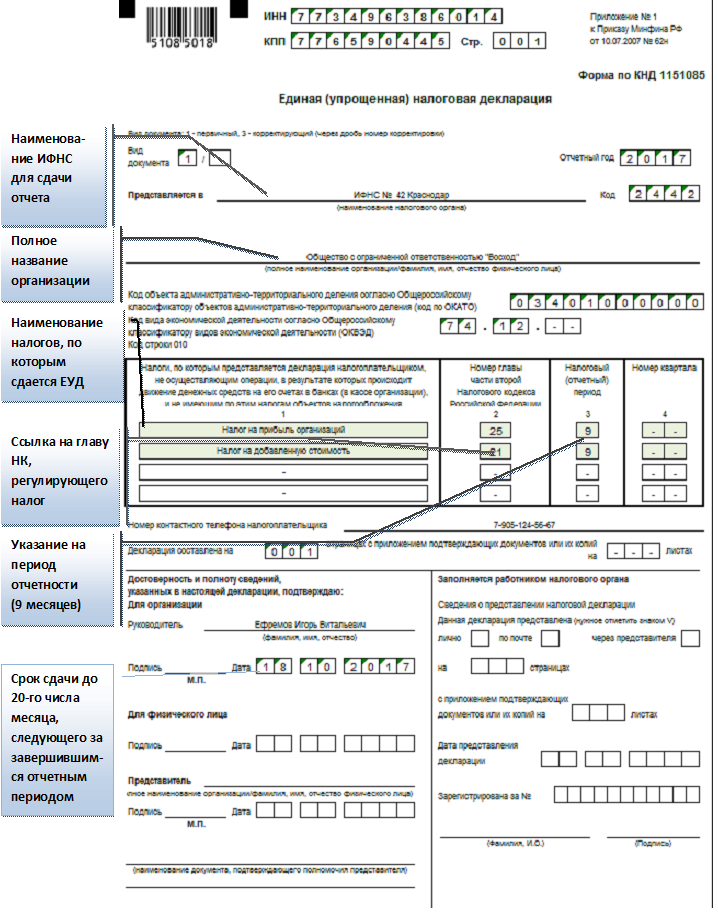

По п.2 ст.80 НК РФ если хозяйственный субъект не ведет деятельность, будучи плательщиком НДФЛ, НДС и имущественных налогов, и по его счетам и кассам нет движения финансов, и нет объектов обложения в налоговом периоде, то он подает одну упрощенную декларацию вместо разных.

Важно! Упрощенная декларация из п.2 ст.80 НК РФ и нулевая декларация по 3-НДФЛ — разные отчеты, подаваемые в разных ситуаций. В первом случае у лица нет вообще ведения бизнеса, при том что ИП остается действующим, а во втором — нет облагаемых доходов: были расходы или ИП воспользовался вычетами, уменьшившими базу до нуля.. Нулевая форма 3-НДФЛ для ИП за 2018 год подается по общим правилам:

Нулевая форма 3-НДФЛ для ИП за 2018 год подается по общим правилам:

срок — до 30 апреля, крайний срок — первый рабочий день мая;

нужно пользоваться актуальной версией — вы может скачать последнюю утвержденную форму здесь;

отчет можно заполнить в бумажном виде и компьютерном формате;

сдать бланк можете вы, а может — ваш представитель, имеющий нотариальную доверенность; также можно подать документы через портал «Госуслуги», через «Личный кабинет налогоплательщика» и в МФЦ; можно отправить комплект почтой — с описью вложения и заверенными копиями всех документов;

электронный формат можно сдать онлайн либо принести на внешнем носителе в ИФНС;

при использовании для заполнения программы также важно применять версию, соответствующую году, за который вы отчитываетесь; так, за 2018 год действует эта версия;

нарушение срока для представления отчетности влечет взыскание штрафа в размерах, утвержденных ст.119 НК РФ, а также начисление пени за каждый пропущенный день.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

Зарплатные отчеты для ИП: когда сдаются и что в них входит

Индивидуальный предприниматель может затеять бизнес и самостоятельно вести все дела. Однако часто случается, что человек в одиночку перестает справляться с работой и ему приходится нанимать людей по трудовым договорам или договорам гражданско-правового характера. В этом случае ИП начинает выступать в роли работодателя, что связано с выплатой заработной платы, расчетом и удержанием НДФЛ, начислением страховых взносов со всех выплат, произведенных в пользу наемных работников. В подобных ситуациях состав отчетности ИП на ОСН значительно расширяется. Что она в себя включает, расскажем далее.

Отчеты в налоговую инспекцию

Отчетность, предназначенная для сдачи ИП-работодателем в налоговые органы, будет состоять:

- Из расчета 6-НДФЛ, введенного в оборот приказом ФНС от 14.10.2015 № ММВ-7-11/ Он содержит общие сведения о начисленных работникам доходах и суммах НДФЛ, рассчитанных и удержанных с таких доходов. Отчетными периодами являются: 1 квартал, полугодие, 9 месяцев и год. Оформить и сдать расчет за первые три перечисленных периода нужно до последнего числа месяца, следующего за отчетным периодом. Годовой расчет сдается до 1 марта следующего года.

- Справок 2-НДФЛ, форма которых обновлена начиная с отчетности за 2019 год. Представить их нужно на бланках, утвержденных приказом ФНС России от 02.10.2018 № ММВ-7-11/ Составляются они отдельно по каждому работнику с указанием всех начисленных доходов и рассчитанного налога. Справки сдаются раз в год до 1 марта года, следующего за отчетным.

ВНИМАНИЕ! Срок сдачи годовой 6-НДФЛ И 2-НДФЛ сокращен на 1 месяц. За 2020 год нужно отчитаться не позднее 02.03.2020, т.к

01.03.2020 — воскресенье. Подробности см. здесь. Кроме того изменился порядок сдачи формуляров: отчитаться на бумаге смогут налоговые агенты, списочный состав персонала которых не превышает 10 человек. Подробнее мы рассказывали здесь.

Отчетность в Пенсионный фонд

Основные отчеты, которые ждет Пенсионный фонд от работодателей, и ИП в том числе, это:

- Ежемесячная СЗВ-М— направляется в ПФР по окончании каждого месяца до 15-го числа следующего. Бланк этого отчета утвержден постановлением Правления ПФР от 01.02.2016 № 83п. Он содержит информацию о лицах, с которыми у работодателя были заключены договоры (трудовые и гражданско-правовые). Здесь приводятся Ф.И.О., СНИЛС, ИНН по каждому работнику.

- Ежегодная СЗВ-СТАЖ совместно с формой ОДВ-1 — сдается по окончании года до 1 марта следующего. За 2020 год нужно отчитаться по форме, утвержденной постановлением Правления ПФР от 06.12.2018 № 507п. Отчет предназначен для представления сведений о стаже застрахованных лиц. Он также должен быть сдан предпринимателем при выходе его работников на пенсию.

ВНИМАНИЕ! С января ИП работодатели должны сдавать новые формы: СЗВ-ТД и СЗВ-И. Подробнее о формулярах читайте здесь

Помимо перечисленных существуют еще такие отчеты, как СЗВ-КОРР, СЗВ-ИСХ, ДСВ-3 и СЗВ-К, которые подаются при обнаружении ошибок или при представлении дополнительных сведений.

Отчет в Фонд соцстрахования

Вся отчетность, которую надлежит передать в Фонд соцстраха предпринимателям, использующим наемный труд, состоит из одной-единственной формы 4-ФСС по страховым взносам от несчастных случаев на производстве и профзаболеваний. Бланк указанного отчета был закреплен приказом ФСС РФ от 26.09.2016 № 381 и отредактирован приказом от 07.06.2017 № 275. Форма включает титульник и 6 таблиц, но обязательно нужно сдавать лишь титульный лист и таблицы 1, 2, 5. В них содержатся сведения:

- о выплатах, образующих базу для начисления взносов НС и ПЗ;

- выплатах, с которых взносы не начисляются;

- тарифах взносов, присваиваемых Фондом соцстрахования на основании видов деятельности, включенных в выписку из ЕГРИП;

- величине исчисленных взносов;

- прохождении работниками предпринимателя медосмотров и проведении у ИП специальной оценки условий труда.

Таблицы 1.1, 3 и 4 оформляются и сдаются лишь при наличии данных.

Представляется отчет по итогам отчетных периодов: 1 квартала, полугодия, 9 месяцев, года. Сроки для сдачи отчета зависят от формы представления. Если отчет сдается на бумаге, то отчитаться надо до 20-го числа месяца, следующего за отчетным периодом; если отчет передается электронным способом — то до 25-го числа.