Плюсы и минусы патентной системы налогообложения в 2018 году

ПСН – удобный инструмент ведения отчетности для представителей малого бизнеса. Главное преимущество в том, что нет необходимости постоянно отправлять декларации. Достаточно лишь оформить патент.

Патентный режим позволяет не тратить время на бухгалтерский учет. Предприниматели избавлены от большинства налогов, что также говорится в пользу оформления патента.

К минусам налогового режима относят необходимость единовременной оплаты стоимости патента, а также то, что при использовании разных видов деятельности придется оформлять разные документы.

Патентный режим налогообложения удобен и прост в использовании для бизнесменов, которые делают первые шаги. Россия – не единственная страна, где могут быть оказаны услуги по ПСН. Патент, полученный на оказание услуг программирования, может применяться при работе с заказчиками из других государств.

Покупать НОВЫЙ патент: Смена арендатора, уменьшились объекты, ИП прекратил деятельность ?

Смена арендатора не повод для покупки предпринимателем нового патента

Если сменился арендатор одного из объектов недвижимости, сдаваемых в аренду ИП на ПСН, то получать новый патент в данной ситуации не придется. Главное, чтобы эта недвижимость была указана в уже имеющемся патенте.

Письмо ФНС России от 05.12.2014 N ГД-4-3/25127@.

Минфин и раньше придерживался такого же мнения.

Письмо Минфина от 07.10.2013 № 03-11-11/41513

Совсем другой расклад был бы, если бы недвижимость электросталь вы сдавали сначала одному арендатору, а затем решили «заселить» на эту площадь еще нескольких. Тогда бы пришлось получать новые патенты. Ведь количество объектов для ПСН-целей определяется именно количеством договоров аренды.

В каком случае происходит утрата права применения ПСН

- Превышен предел доходов от продажи товаров либо услуг – 60 млн. руб.;

- Превышено разрешенное число наемных работников – до 15 человек.

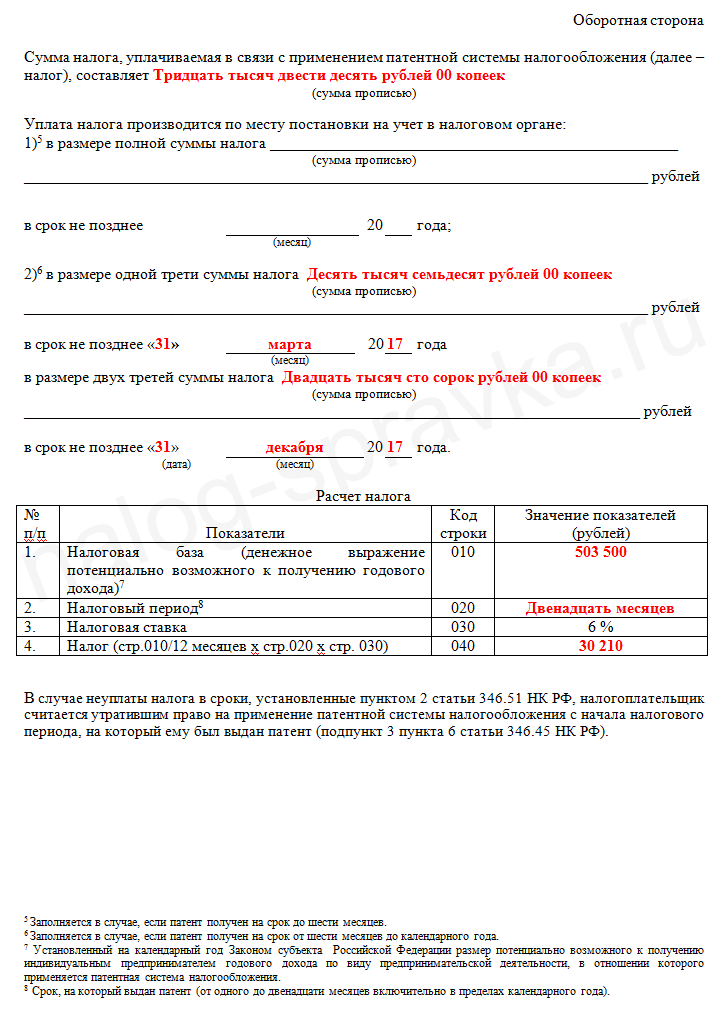

Кроме этого, до 2017 года существовал еще один критерий – при неоплате патента. Так, если предприниматель не выплачивать стоимость патента в установленный для этого срок, он автоматически считался применяющим общую систему с начала налогового периода, на который он получал патент.

Однако сейчас он отменен. Патент при нарушении сроков оплаты продолжит действовать, но ФНС рассчитает и выставит требования по уплате пеней и штрафов.

В случае утраты права на использование патента предпринимателю необходимо:

- Перейти на общий режим, упрощенку либо сельхозналог;

- За весь период, в котором он лишился права на патент, нужно произвести расчет и уплату всех налогов, присущих новой системе. Однако размер налога, уплачиваемого с доходов, можно уменьшить на выплаченную стоимость патента.

Совмещение ПСН с другими системами налогообложения

НК не содержит запрета на то, чтобы использовать вместе с патентом другие налоговые системы, так ПСН можно совмещать с:

любого типа: по системе доходы либо по системе доходы уменьшенные на величину расходов;

Если предприниматель производит совмещение, то по НК он обязан обеспечить учет имущества, обязательств и поступлений денежных средств так, как это принято на этих системах, и делать это необходимо отдельно друг от друга, для избежания двойного обложения.

Однако в совмещении патента есть некоторые нюансы. Так, при совмещении ПСН и ЕНВД для определения численности работников нужно учитывать всех, занятых как на патентных видах, так и на вмененных. При превышении лимита ИП лишится права на патент, и будет обязан пересчитать все по условиям ОСН (УСН).

При совмещении ПСН и УСН для контроля размера доходов по патенту нужно учитывать реализацию, полученную в рамках обеих систем. Однако необходимо также помнить, что отдельно в УСН нужно вести контроль за доходами, с целью соответствия критериям применения УСН.

По отношению контроля за числом работников при использовании ПСН и УСН, для целей патента берутся только те сотрудники, которые заняты по «патентным» направлениям. В то же время, для контроля соответствия критерию применения УСН нужно учитывать полностью всех работников, принятых на все системы.

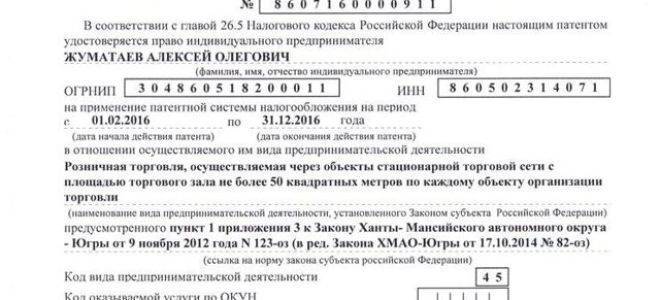

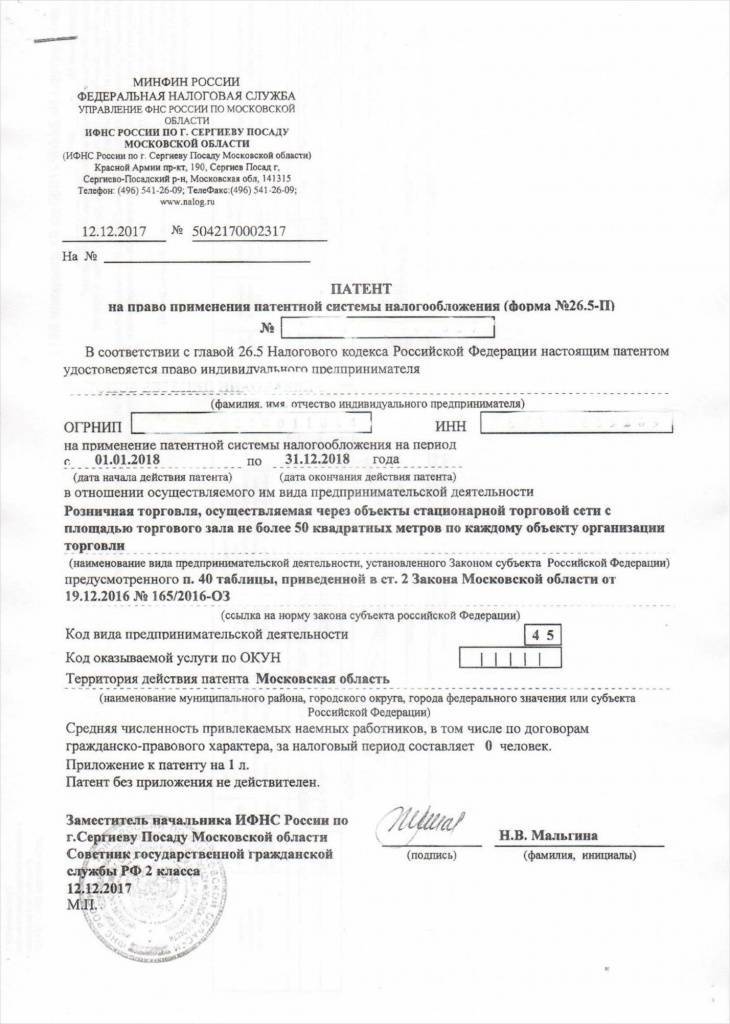

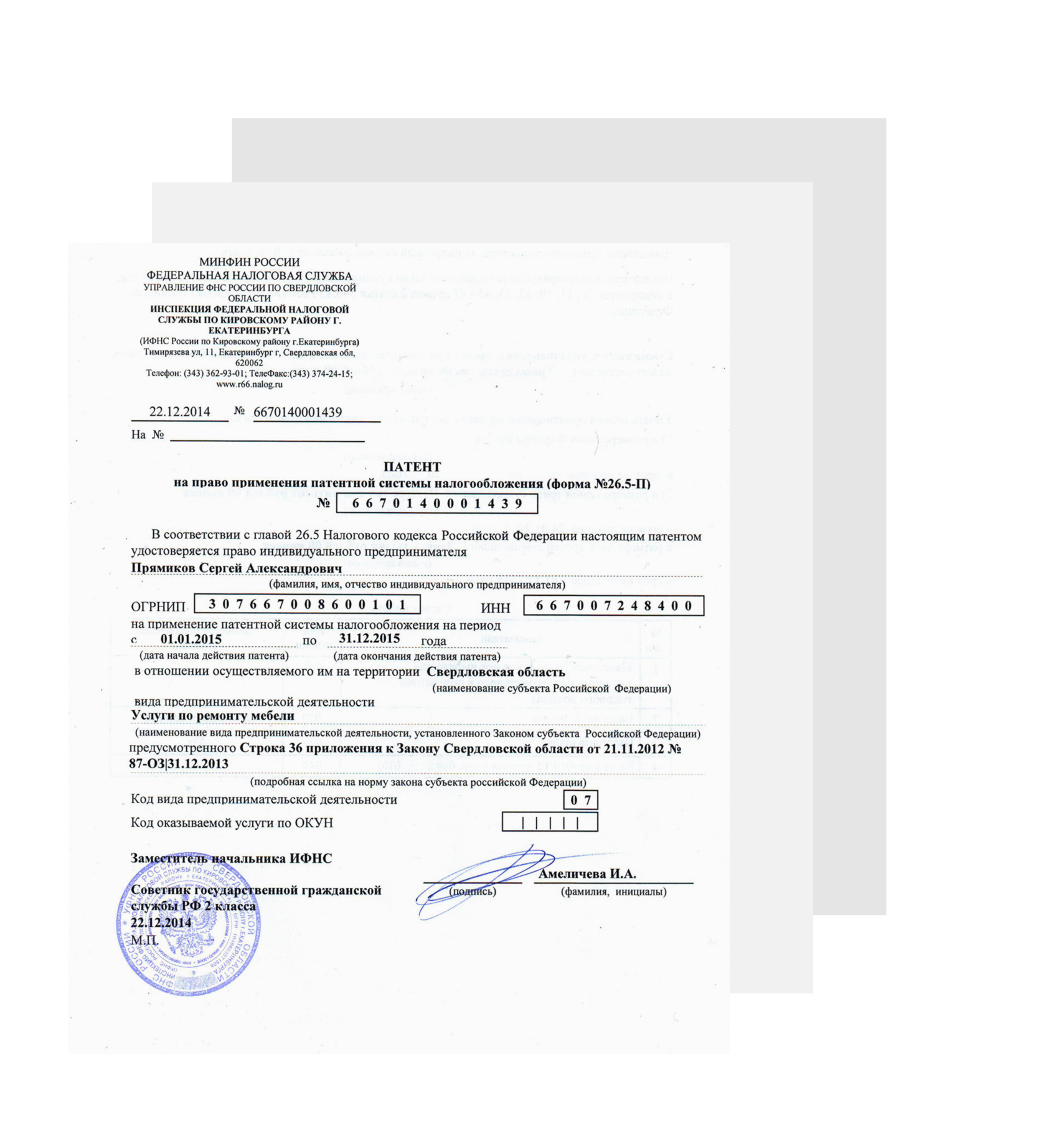

Налоговый период патента для индивидуального предпринимателя

Один год по календарю и является для индивидуального предпринимателя налоговым периодом действия патента. Патент может выдаваться на срок менее одного года, в таком случае в документе будет указаны термины его актуальности. Если предпринимательская деятельность прекращается, то налоговый период будет исчисляться от начала срока действия патента и до прекращения ведения бизнеса.

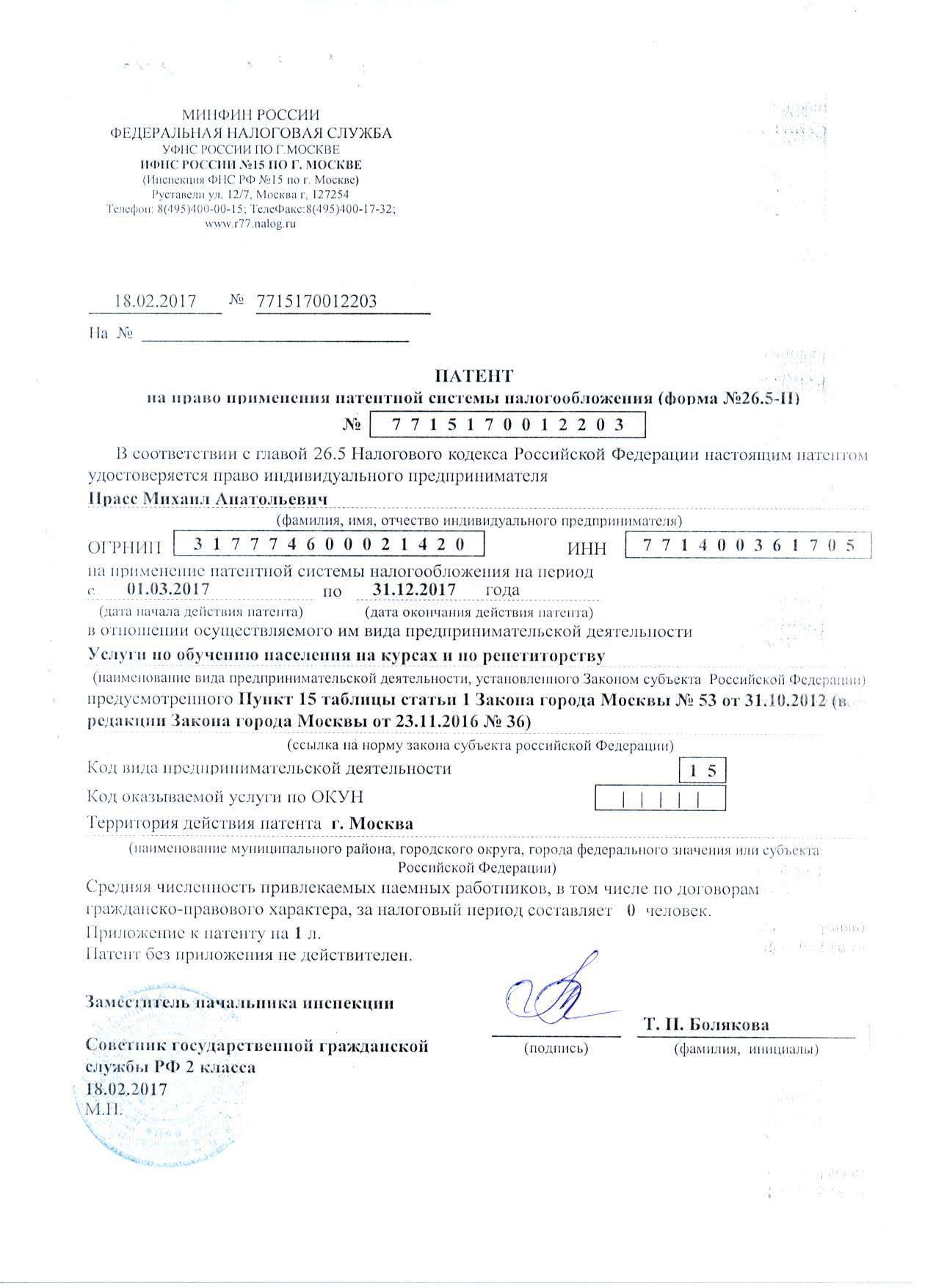

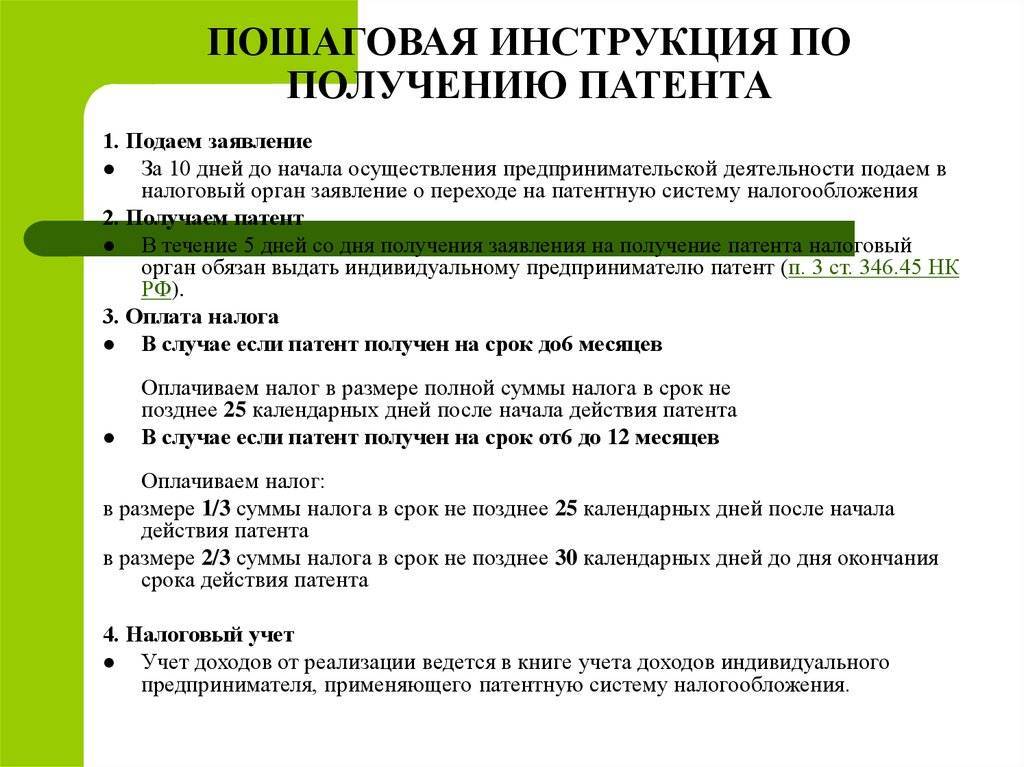

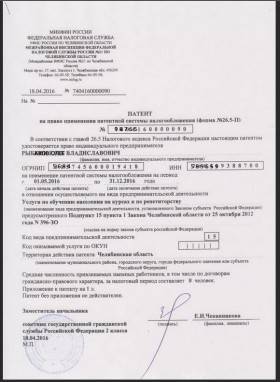

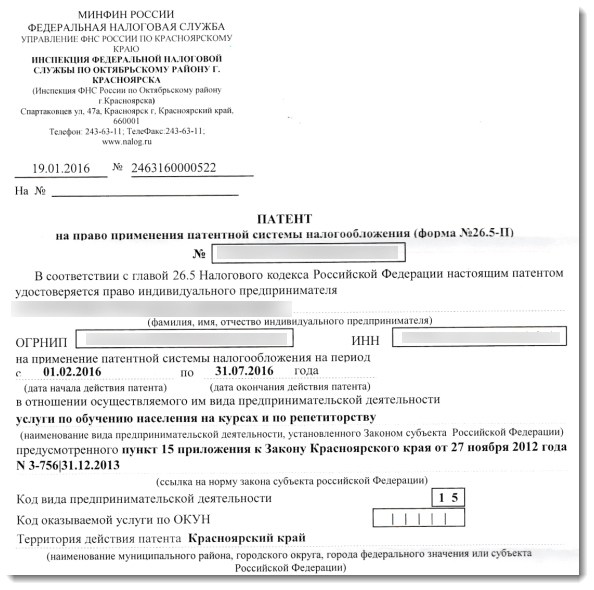

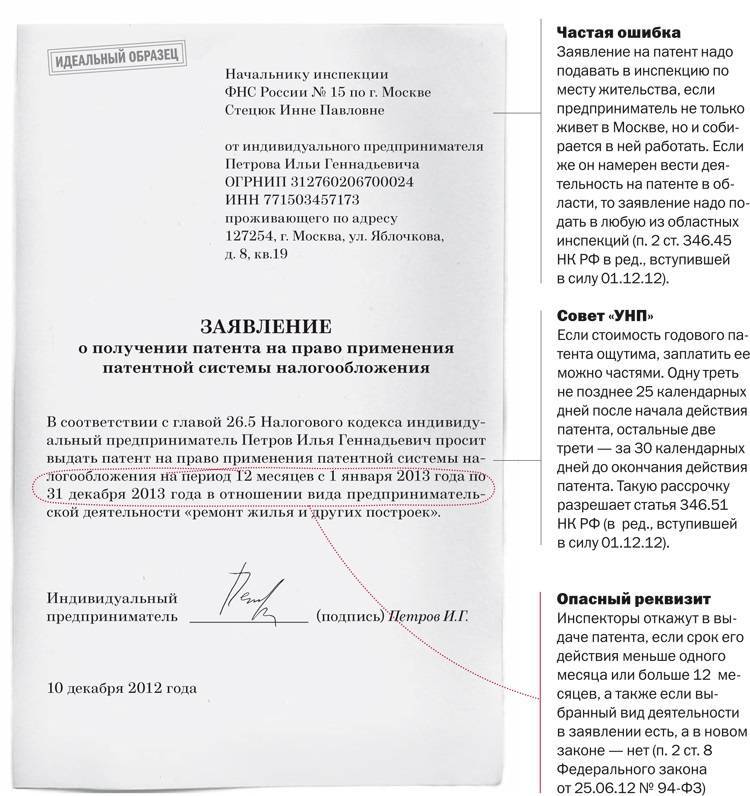

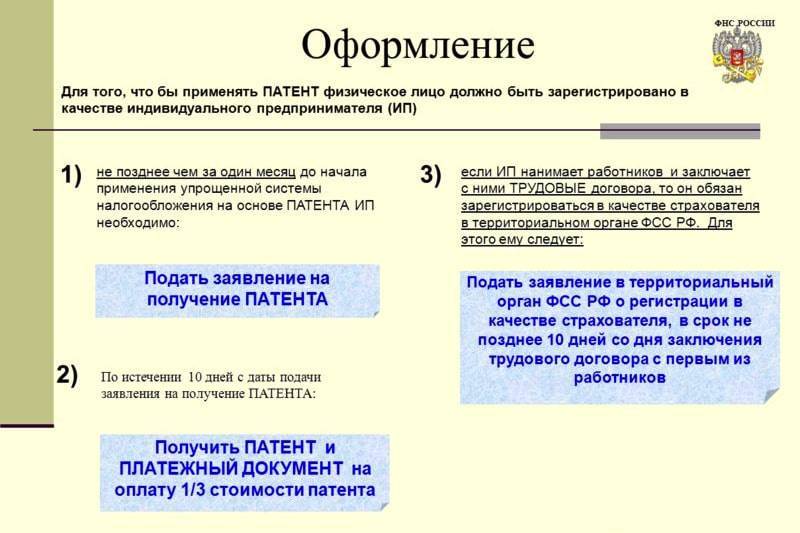

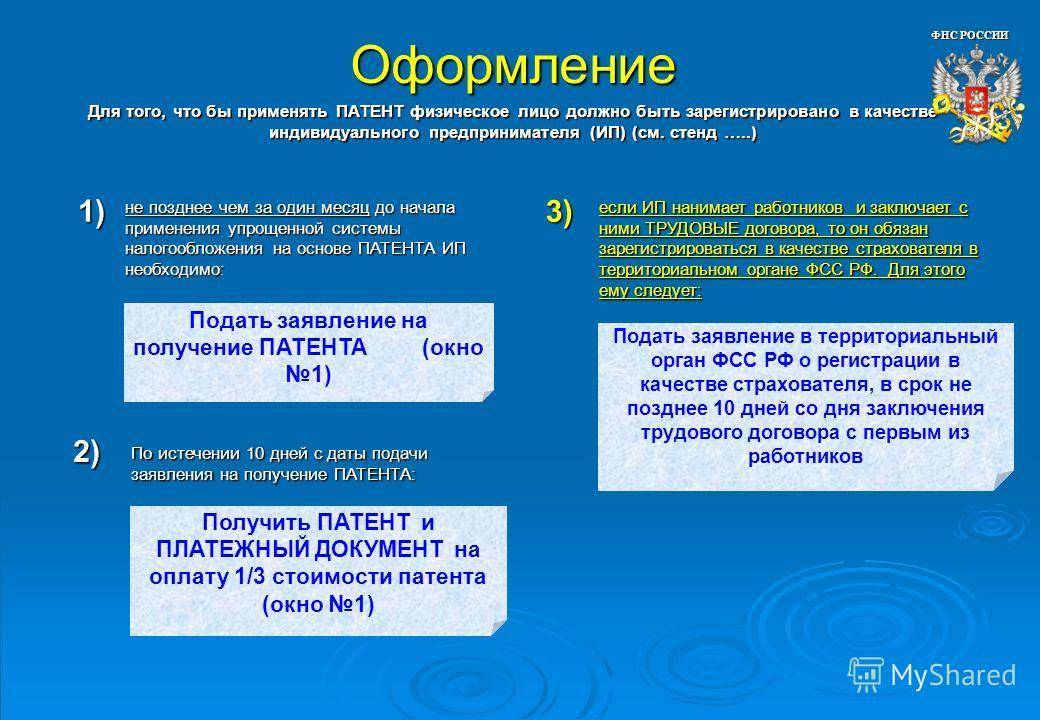

Заявление на патент ИП подает в налоговую службу того региона, где будет вестись предпринимательская деятельность. Сделать это можно одновременно с регистрацией ИП, либо не позднее чем за 10 дней до начала применения патентной системы налогообложения.

Имеется в виду, если предприниматель собирается открыть фотостудию в Москве, но он зарегистрирован в каком-нибудь другом регионе Российской Федерации, то ему следует обратиться в налоговую службу города Москвы.

Патентная система налогообложения в 2017 году для ИП: плюсы и минусы

У этой системы есть как свои плюсы, так и минусы, по сравнению с другими льготными режимами.

К положительным сторонам патента относятся:

- Относительно небольшая цена патента;

- Можно выбрать, на какой период покупать патент — от 1 месяца до 1 года;

- Патенты можно приобрести в разных субъектах или на разные типы деятельности;

- Не нужно сдавать налоговую декларацию;

- Взносы за наемных работников на большинстве типов деятельности предприниматель платит только в ПФ и медстрах. Однако есть несколько направлений работы, где перечислять средства в соцстрах все же придется;

- Виды деятельности попадающие под патент в 2017 году для ИП включают в себя более 60 наименований. При этом власти региона могут только расширять этот список по своему усмотрению, но не сокращать его.

В отрицательных сторонах системы ПСН присутствуют:

- Основная часть видов деятельности — это разного рода ремесленные и производственные услуги;

- Предприниматель может нанять не более 15 человек, при этом считаются все работники, независимо от видов деятельности;

- Для розничной торговли или услуг по питанию размер зала для торговли ограничен 50 кв. м, и это в три раза ниже, чем допускает единый налог на вмененный налог;

- Даже несмотря на то, что патент рассчитывается из максимального дохода, ИП все равно должен оформлять книгу учета доходов. Это необходимо для контроля за размером полученных доходов, которые не должны быть выше 60 млн. руб. С 2017 года разрешено вести одну книгу для всех приобретенных патентов;

- Стоимость патента нужно оплатить еще до его фактического окончания (авансом);

- Размер налога нельзя уменьшать на суммы взносов, выплаченных как за себя, так и нанятых сотрудников.

Плюсы и минусы патентной системы налогообложения

Прежде чем подавать заявление на применение ПСН, рекомендуем сделать предварительный расчёт налога на сайте ФНС по каждому виду деятельности и оценить достоинства и недостатки этого режима для вас.

Плюсы:

- Невысокая цена в зависимости от величины предельного дохода в регионе.

- Отсутствие налога на доход, имущество, НДС.

- Любой срок действия от одного до 12 месяцев.

- Возможность купить патент в любом регионе.

- Быстрый и безболезненный переход на другую систему налогообложения.

- Возможность покупки неограниченного числа патентов на разные виды деятельности.

- Уменьшение стоимости патента за счёт уплаченных страховых взносов.

Минусы:

На какие виды деятельности можно купить патент

В Налоговом кодексе перечислено 80 видов деятельности, разрешённых для ПСН. Это общепит и розничная торговля, различные услуги населению, автосервисы и автостоянки, гостиницы и т.д. Но окончательное решение остаётся за региональными властями.

По новым правилам, под патент не попадают только следующие виды деятельности:

- деятельность по договорам простого товарищества или договорам доверительного управления имуществом Производство подакцизных товаров, добыча и реализация полезных ископаемых.

- оптовая торговля и торговля по договорам поставки.

- грузовые и пассажирские перевозки, если в собственности или аренде больше 20 автомобилей.

- сделки с ценными бумагами, кредитные и финансовые услуги.

В связи с изменениями в патентную систему и отменой ЕНВД местные законы будут обновлять и дополнять, поэтому важно следить за нововведениями

Получение патента ИП на ремонтные работы и обслуживание населения

Многие сферы деятельности, на которые распространяется действие патентного режима налогообложения, относятся к области бытовых услуг населению либо ремонтным работам. Получить патент на предоставление услуг и ремонтных работ несложно, главное четко указать в заявлении на патент тот вид деятельности, который планируется оказывать. При этом, если ИП имеет желание предоставлять населению разные виды услуг или ремонтные работы, то по каждому из них придется приобретать отдельный патент. Стоит отметить, что стоимость патентов по разным услугам и работам может существенно отличаться.

Внимание! Чаще всего отказ на выдачу патента происходит по причине того, что заявитель претендует работать по патентной системе в том виде деятельности, который к ней не относится. Другие возможные причины для отказа в выдаче патента:

Другие возможные причины для отказа в выдаче патента:

- в заявлении указан срок, не соответствующий законодательно разрешенному действию патента (больше года);

- условия деятельности не соответствуют разрешенным для перехода на патентную систему (персонал свыше 15 человек, годовой оборот средств превышает 60 млн. руб.);

- имеется недоимка по налогу, который платится в связи с переходом на патент.

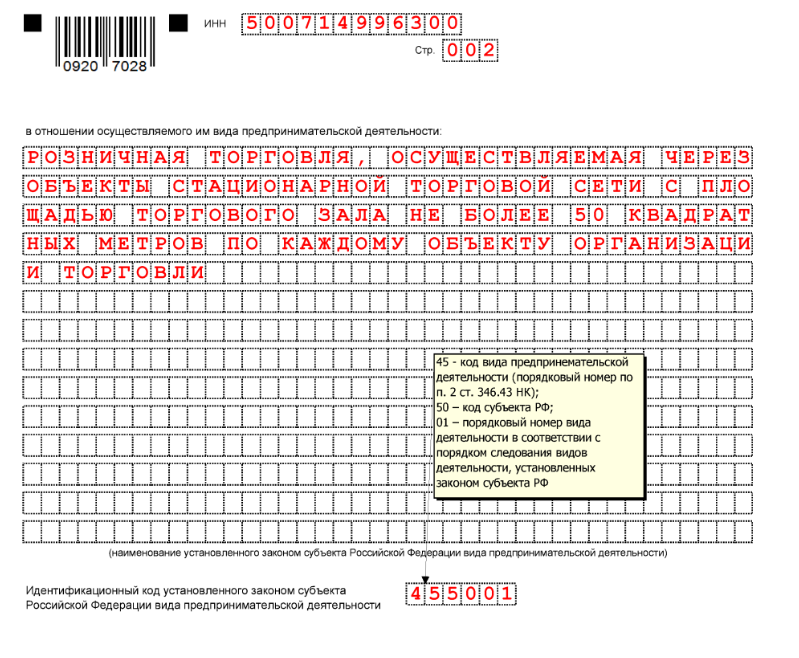

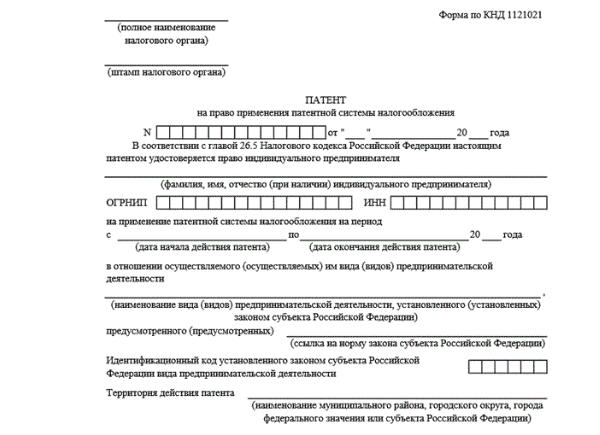

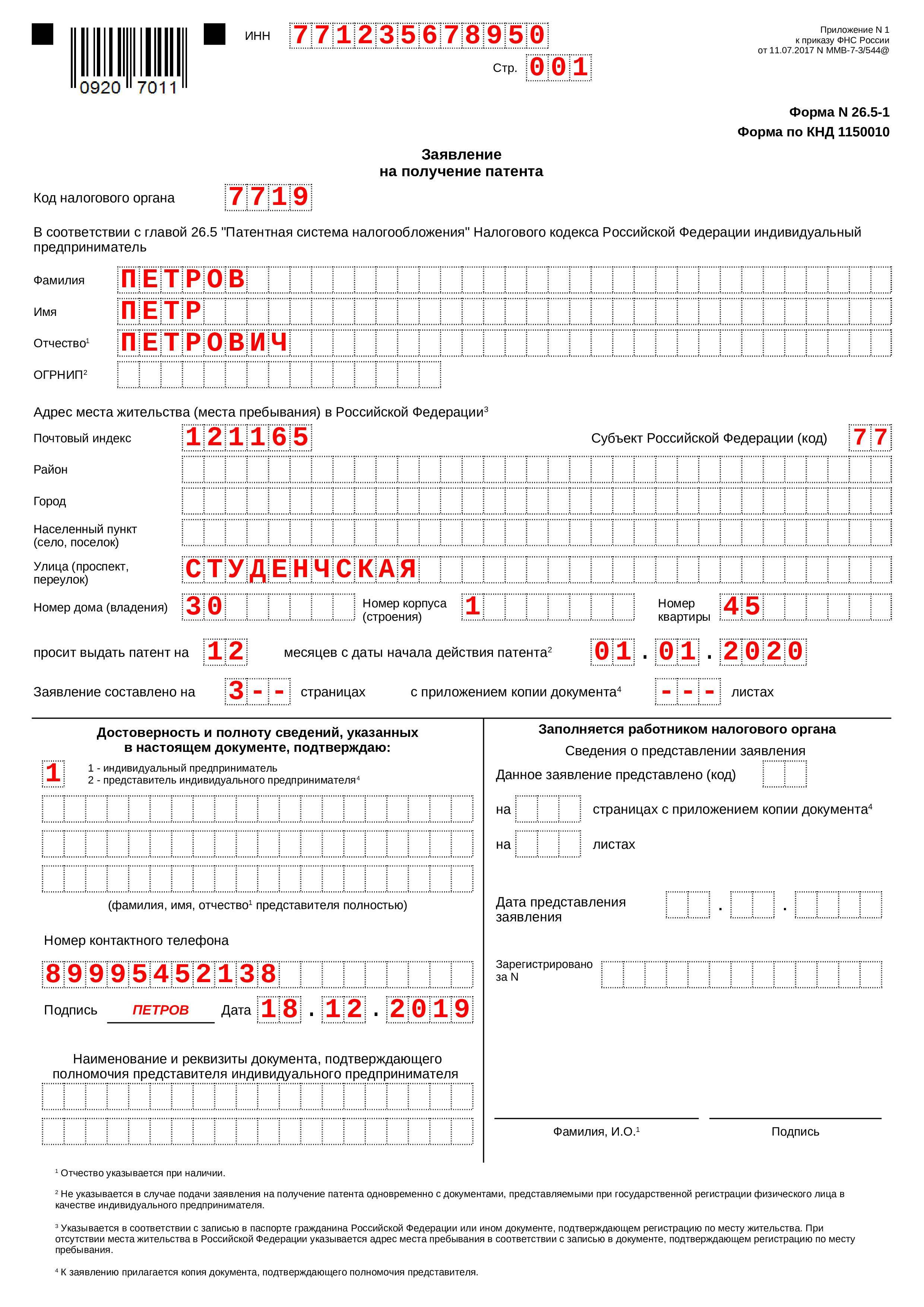

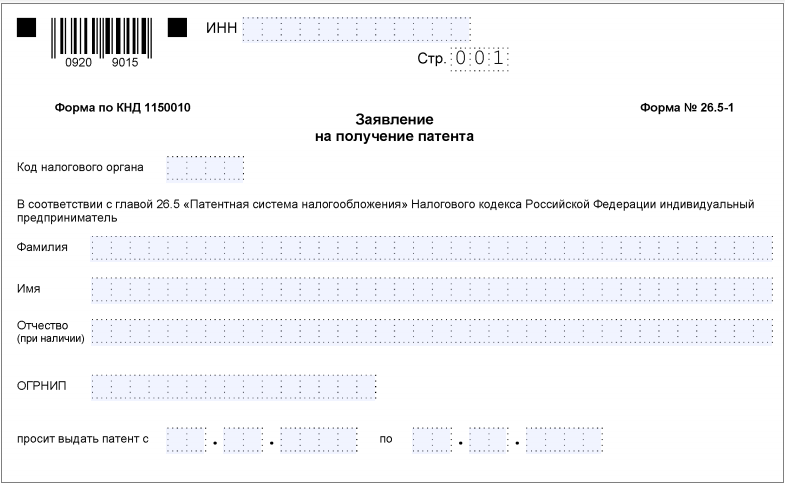

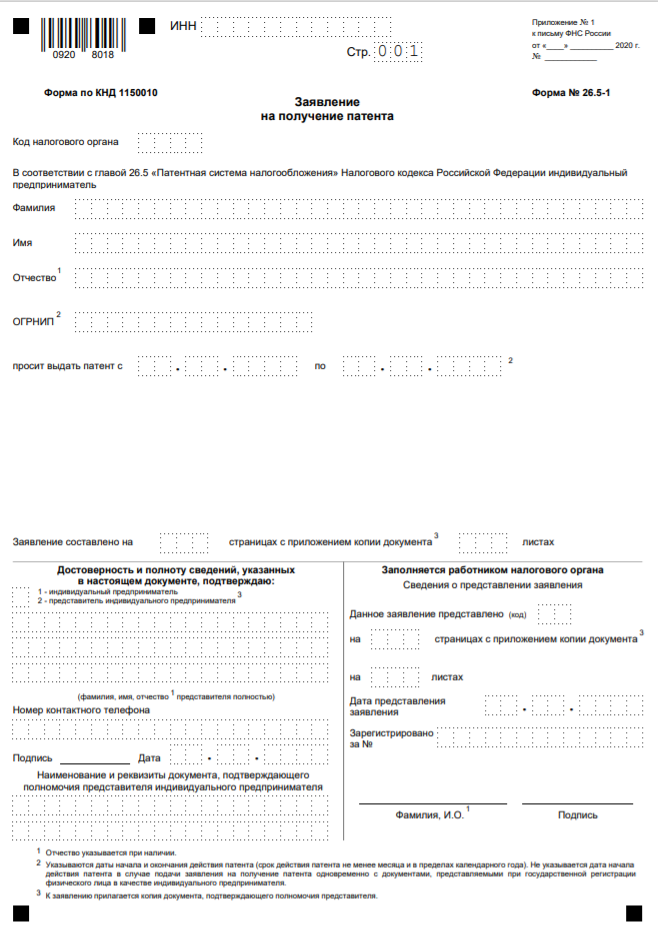

Как оформить патент

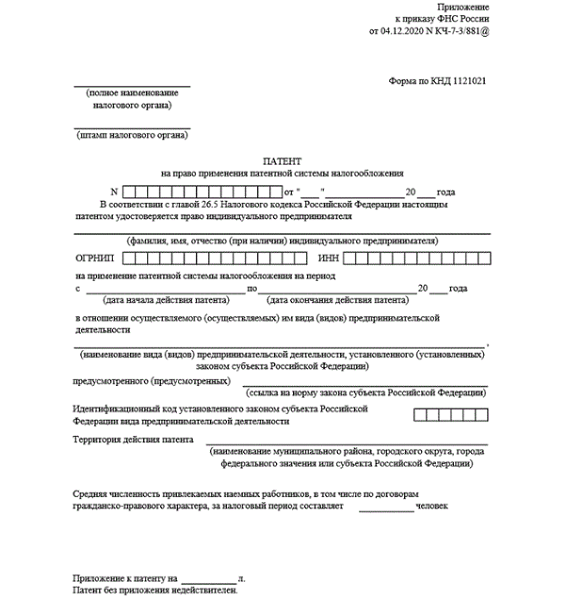

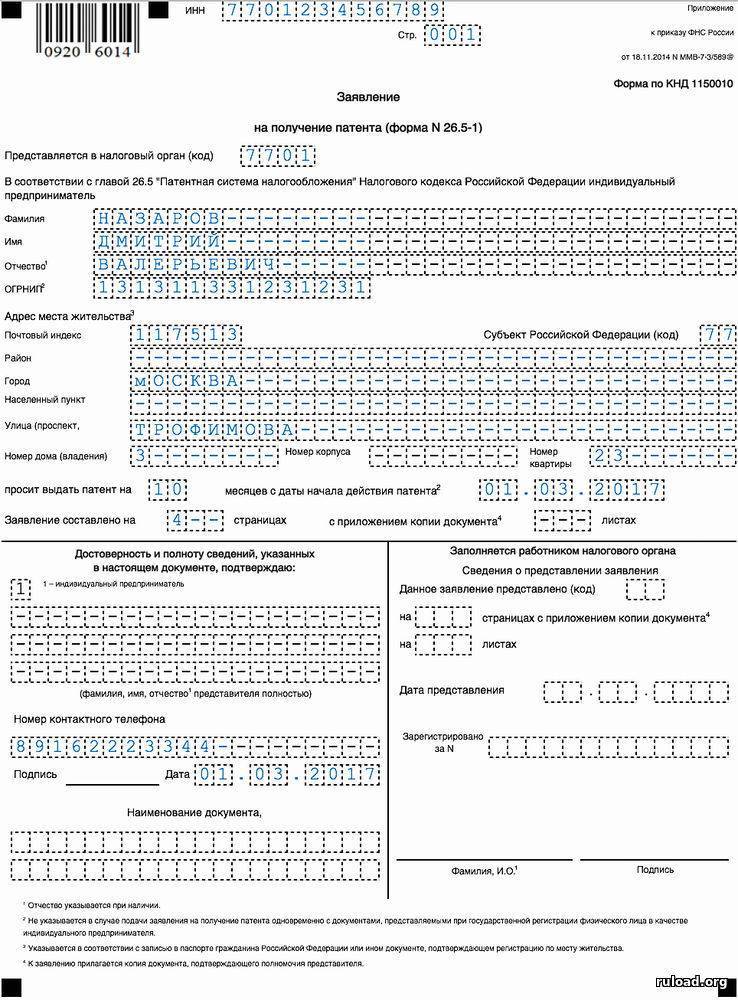

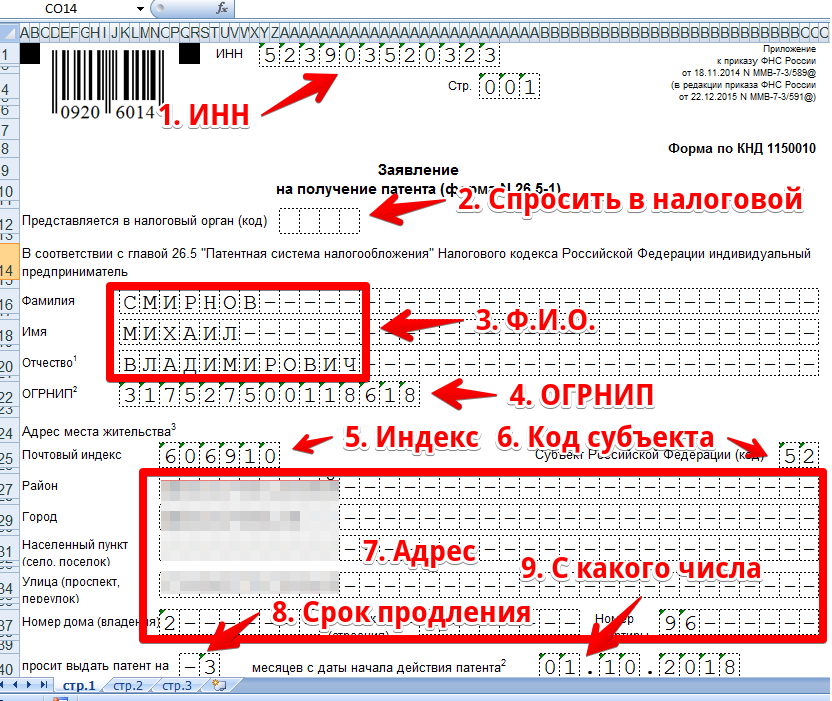

Чтобы получить право применять патентную систему, нужно заранее написать заявление по одной из следующих форм:

- по форме 26.5-1, утверждённой приказом ФНС РФ от 11.07.2017 №ММВ-7-3/544@;

- по форме рекомендованной письмом ФНС РФ от 18.02.2020 № СД-4-3/2815@.

Подготовить и отправить в ФНС заявление на патент поможет наш сервис.

Для этого необходимо указать четыре параметра.

- Вид деятельности по патенту.

- Адрес ведения деятельности.

- Ставку налога.

- Срок, на который приобретается патент.

После этого останется только отправить заявление в ФНС в один клик.

Отправка заявления о переходе на ПСН через сервис «Моё дело»

А наши клиенты могут подать заявление прямо из интернет-бухгалтерии «Моё дело».

По общему правилу заявление нужно отправить за 10 дней до начала применения патентной системы. Но для тех, кто переходит на ПСН с 1 января 2021 года, сделали исключение — заявление можно подать вплоть до 31 декабря 2020 года (письмо ФНС России от 09.12.2020@ № СД-4-3/20310@).

Если будете вести деятельность в своём же регионе, отправьте заявление на патент в налоговую инспекцию, где состоите на учёте.

Если ваш бизнес не по месту прописки, а в другом регионе, заявление отправьте в любую налоговую инспекцию субъекта РФ, в котором будете вести деятельность. Например, если вы прописаны в Самаре, а бизнес в Оренбурге, заявление нужно подать в ИФНС Оренбургской области.

Заявление можно отправить любым удобным способом: передать лично, в электронном виде с ЭЦП, через МФЦ, обычной почтой или через представителя.

Если планируете вести два вида деятельности и применять в отношении них ПСН, нужно подать два заявления (письмо Минфина России № 03-11-11/4189 от 27 января 2017 г.).

Ещё бывает, что вид деятельности один, но подвиды разные. Тогда количество патентов для предпринимателя зависит от регионального законодательства. Например, в законе региона может быть прописан патент на розничную торговлю в целом. Тогда вы берёте один патент на один или несколько магазинов и можете торговать чем угодно в розницу. А если в законе есть разделение, например, торговля запчастями, торговля предметами одежды, торговля продуктами питания, и для каждого подвида разный потенциальный доход — тогда придётся брать отдельный патент для каждого случая.

В течение пяти рабочих дней вам выдадут патент лично в руки, в электронном виде, по почте или через МФЦ. Вместе с патентом ИП выдадут и платёжный документ на уплату налога, то есть стоимости патента.

Если вы кроме патентной деятельности не ведёте бизнес на ОСНО, и ещё не переходили на УСН, параллельно с покупкой патента рекомендуем подать заявление и на УСН. Иначе любая операция, которая не подпадает под патент, будет облагаться по общей системе, а это сложно и дорого. Если вы забудете вовремя подать заявление на следующий патент, иметь в запасе УСН 6% тоже выгодно — так за промежуток времени между двумя патентами вы заплатите всего 6% с доходов, а на ОСНО придётся платить НДФЛ и НДС.

Онлайн-касса на патенте

После перехода на патент надо открывать онлайн-кассу. Однако, согласно разъяснениям Минфина РФ из Письма № 03-01-15/39082 от 29 мая 2019 г., это нужно делать только при ведении бизнеса по деятельности ИП, приведенной в:

- пп. 3;

- пп. 6;

- пп. 9-11;

- пп. 18;

- пп. 28;

- пп. 32;

- пп. 33;

- пп. 37;

- пп. 38;

- пп. 40;

- пп. 45-48;

- пп. 53;

- пп. 56;

- пп. 63 п. 2 ст. 346.43 НК РФ.

Однако, и здесь есть свои особенности. Причем такие правила действовали только до 1 июля 2021 г.

Так, при оказании услуг, продаже товаров или выполнении работ ИП вправе не применять кассу. Такое возможно при соблюдении 2 условий:

- Реализации (продаже) товаров собственного производства (а не перепродаже купленного товара).

- При отсутствии наемного персонала.

В остальных же случаях, будучи на патенте, ИП вправе отказаться от использования онлайн-кассы. Главное при этом выдавать своему клиенту документ, удостоверяющий факт расчетов с ним (п. 2.1 ст. 2 Закона РФ № 54-ФЗ). В таком документе должны быть указаны:

- наименование;

- порядковый номер;

- реквизиты, указанные в абз. 4-12 п. 1 ст. 4.7 Закона РФ № 54-ФЗ.

В итоге, ИП, имеющий не более 15 работников, вправе получить патент на розничную торговлю, выполнение работ или оказание услуг населению. Причем патент может быть оформлен на 1-12 мес. Однако, на ПСН можно заниматься только теми видами деятельности, которые установлены в НК РФ и в региональном законе того субъекта РФ, где прописан ИП.

Проверка долга перед налоговой

Бесплатная онлайн налоговой задолженности по ИНН

Узнать задолженность

https://youtube.com/watch?v=7ja8Lwgebpo

Мне нравитсяНе нравится

Плюсы и минусы патентной системы

ПСН – это довольно популярный среди начинающих предпринимателей вариант благодаря своим преимуществам. Но у такого режима есть и определённые недостатки, которые я предлагаю учитывать.

Преимущества патента:

Относительно не большая стоимость (далеко не всегда!). Вообще понять, плюс это или минус, можно только при расчётах. Иногда выгоднее перейти на УСН при небольшом обороте. Иногда это удобнее в плане формирования отчётности, если предприниматель занимается несколькими видами деятельности, а патент, напоминаю, можно получить далеко не по всем. Количество совмещающих, к примеру, в 2018 году увеличилось.

Можно самостоятельно выбирать срок действия патента. Это объективно преимущество, поскольку позволяет попробовать конкретные виды деятельности на короткий период, понять, какие есть перспективы, если не получится, заняться чем-то ещё, не связываясь с бумажной волокитой.

Можно купить патенты на целый список видов деятельности, то есть ограничивать себя не придётся. Правда, расходы возрастают, что делает этот плюс спорным.

Не нужно сдавать налоговую декларацию

То есть к ИП будет меньше приковано внимание ФНС РФ, снижается риск наделать ошибок или опоздать со сроками сдачи, получить за это штраф. Не нужно платить за работников медицинские и страховые взносы, только пенсионные в размере 20% от начисленных сумм

Это справедливо на конец 2018 года

Не нужно платить за работников медицинские и страховые взносы, только пенсионные в размере 20% от начисленных сумм. Это справедливо на конец 2018 года

Учтите, что данная льгота не касается отдельных видов предпринимательской деятельности: аренда недвижимости, розничная торговля и общепит.

Местные власти не могут ограничивать предпринимателей. Они вправе только расширить список видов предпринимательской деятельности по патенту, но не сократить его. Точное количество можно узнать в классификаторе, который регулярно публикуется для каждого региона.

Можно спрогнозировать свои расходы на налоги. Предпринимателям так часто легче контролировать денежные потоки.

Как видите, преимуществ хватает. Но есть и недостатки:

Этот налоговый режим распространяется исключительно на предпринимателей, организации воспользоваться им не могут. С 2019 года планируется сделать доступными определённые виды деятельности на патенте при самозанятости, но реализация самой идеи всё ещё обсуждается.

Существуют конкретные требования к индивидуальным предпринимателям, указанные выше. Причём налоговые органы начинают строго проверять уже тех, кто подошёл к граничным показателям.

Такой налоговый режим возможен только при конкретных занятиях. И хотя список видов деятельности для ИП на патенте в 2019 году увеличивается, всё равно многое остаётся неохваченным.

Несмотря на то, что при выборе этого налогового режима количество документов, которые нужно оформлять, заметно сокращается, избавиться от волокиты в целом всё равно не получится. Надо вести специальную книгу учёта доходов, причём по всем видам деятельности в принципе, а не только по тем, на которые выдан патент. Подобным образом налоговая следит за тем, чтобы суммарный годовой доход не оказался больше 60 миллионов.

Выплаты по патенту для начинающих предпринимателей иногда оказываются большими. Причём их нельзя уменьшить в связи со страховыми взносами (только на выплаты «на себя» и только при совмещении с другими режимами). В итоге бизнесмен уже на старте оказывается перед необходимостью выложить довольно крупную сумму.

Как можно увидеть, преимуществ и недостатков хватает. Патент – достаточно интересный вариант для начинающих. Но для тех, кто планирует активно заниматься бизнесом, такой режим может оказаться неудобным.

К тому же нельзя сказать, что к ИП на патенте приковано меньше внимания со стороны ПФР РФ в целом. Налоговая служба довольно пристально следит за такими предпринимателями, поскольку некоторые недобросовестные бизнесмены пользуются льготным режимом, чтобы не отчислять положенное в казну.

В итоге большие суммы доходов, активная деятельность как таковая, подозрительные контрагенты или же жалоба от уволенного сотрудника могут стать причинами налоговой проверки. И если по её итогам станет понятно, что у предпринимателя не было права использовать патент, потому что его доход превысил установленный лимит или же на него по факту работало больше 15 человек одновременно, то ИП ждут крупные неприятности.

Виды деятельности, по которым применяется ПСН для ИП в 2021 году

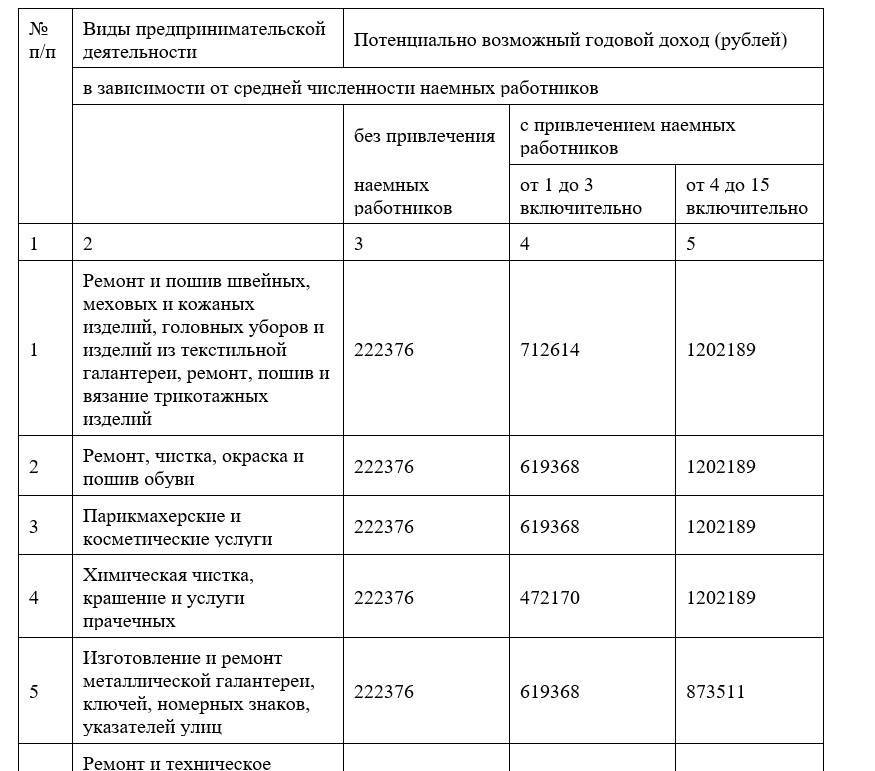

1. Пошив и ремонт меховых, кожаных и швейных изделий, трикотажных и вязаных изделий, текстильной галантереи и головных уборов. 2. Пошив, ремонт, чистка и окраска обуви. 3. Услуги косметолога и парикмахера. 4. Услуги прачечных, окрашивание и химчистка. 5. Изготовление металлической галантереи, номерных знаков, ключей, указателей уличных, ее ремонт. 6.Технические и ремонтные услуги техники бытового характера, часов. 7. Услуги по ремонту мебели. 8. Фото и кино – услуги. 9. Ремонт и обслуживание автотранспорта и мототранспорта, оборудования и прочих машин. 10. Автотранспортные услуги по перевозке грузов. 11. Автотранспортные услуги по перевозке пассажиров. 12. Услуги по ремонту жилья и прочих построек. 13. Услуги по производству электромонтажных, монтажных, сварочных и санитарно – технических работ. 14. Остекленение лоджий, балконов, нарезка и обработка зеркал и стекла. 15. Предоставление услуг по репетиторству и обучению на курсах. 16. Присмотр за больными и детьми. 17. Прием вторсырья и стеклотары, кроме металлолома. 18. Услуги ветеринара. 19. Наем нежилых и жилых помещений, аренда дач, земельных наделов, которые принадлежат предпринимателю. 20. Изготовление изделий народного творчества. 21. Услуги, носящие производственный характер: переработка продуктов сельского и лесного хозяйства, уборка и хранение зерновых и прочих культур, колбасная промышленность, обработка шерсти, выделка шкур, стрижка домашних питомцев, изготовление керамической посуды и прочих изделий, защита садовых и огородных насаждений от вредителей, изготовление обуви из вяленой шерсти, изготовление подручного инвентаря для сельскохозяйственных работ, граверные работы на изделиях, ремонт и изготовление лодок, изготовление игрушек, услуги оптики, полиграфическое производство визиток и прочих продуктов, зарядка сифонов и баллонов, замена питания в приборах и электронных часах. 22. Изготовление ковров и ковровых изделий, ремонт. 23. Услуги по ремонту ювелирных изделий, прочей бижутерии. 24. Гравировка и чеканка ювелирных изделий. 25. Стереофоническая и монофоническая запись речи, музыки, литературных произведений на диск или ленту. 26. Уборка помещений и ведение домашнего хозяйства. 27. Услуги дизайнера жилых помещений. 28. Проведение занятий по физкультуре и спорту. 29. Предоставление услуг носильщиков на вокзалах и портах. 30. Предоставление платных услуг туалетов. 31. Услуги повара на дому. 32. Перевозка водным транспортом пассажиров. 33. Перевозка груза водным транспортом. 34. Услуги по сбыту, хранению и реализации продукции сельского хозяйства 35. Обслуживание сельскохозяйственной отрасли (техническое, аграрное, химическое, мелиоративное). 36. Услуги декоративного цветоводства. 37. Охотничье хозяйство и охота. 38. Фармацевтика и медицина, при условии наличия лицензии на деятельность. 39. Частная детективная деятельность, при наличии лицензии. 40. Услуги проката. 41. Услуги экскурсоводов. 42. Услуги сферы обрядов. 43. Услуги ритуальной сферы. 44. Охранные услуги, патрулирование и вахта. 45. Торговля в розницу через стационарные точки продаж, при условии наличия торгового зала, размер которого не превышает 50 кв.м. 46. Торговля в розницу без торговой площади и через нестационарные торговые объекты47. Услуги общественного питания, при наличии зала, размером не более 50 кв.м., для каждого объекта. 48. Услуги общественного питания без зала обслуживания посетителей;49. Услуги по забою, транспортировке, перегонке, выпасу скота;50. Производство кожи и изделий из нее;51. Сбор и заготовка растений, в том числе лекарственных;52. Сушка и переработка фруктов и овощей;53. Производство молочной продукции, хлебобулочных изделий;54. Производство плодово-ягодных посадочных материалов, выращивание рассады овощных культур и семян трав;55. Производство хлебобулочных и мучных кондитерских изделий;56. Товарное и спортивное рыболовство и рыбоводство;57. Лесоводство и прочая лесохозяйственная деятельность;58. Деятельность по письменному и устному переводу;59. Деятельность по уходу за престарелыми и инвалидами;60. Сбор, обработка и утилизация отходов, а также обработка вторичного сырья;61. Резка, обработка и отделка камня для памятников;62. Оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации;63. Ремонт компьютеров и коммуникационного оборудования;

Может ли ФНС отказаться выдать патент для ИП на 2022 год?

Налоговым Кодексом предусмотрен ряд факторов, влияющих на принятие решения в пользу получения патента. Есть некоторые факторы, по которым соискатель может получить отказ. Все относительно несложно:

- если деятельность, регистрируемая как основная, не включена в список, подразумевающий использование ПСН, получение патента невозможно;

- не соблюдается ряд обязательных требований (длительность, срок действия и прочие);

- просрочена выплата ранее полученного патента;

- имеются ошибки в подаваемом заявлении.

По той или иной причине налоговый орган может отказать в выдаче патента. При этом исправление ошибок, выплата задолженности или иные исправления ситуации могут привести предпринимателя к желаемому результату. Вопрос в том, действительно ли новая система налогообложения действеннее всех предыдущих в отношении ИП?