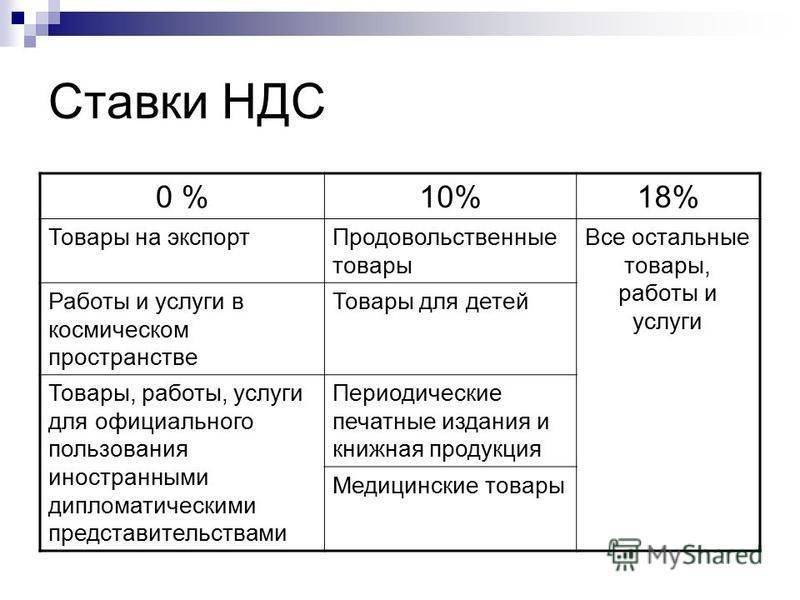

Ставки НДС в 2022 году

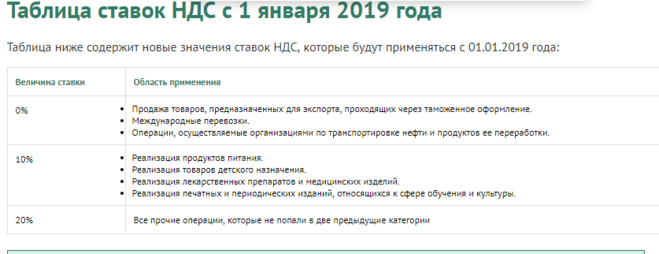

В 2022 году расчет НДС зависит не только от налогооблагаемой базы, но также и от ставок. На данный момент он исчисляется по прямым ставкам — 0%, 10%, 20%, а также по расчетным. От их размера зависит сумма НДС к уплате по налоговой декларации. Ставки установлены на основании гл. 21 НК.

Ставка 20%

Стандартная ставка по НДС — 20%, и она применяется в ситуациях, не подпадающих под применение пониженных или расчетных ставок.

Согласно гл. 21 НК ставку по НДС в размере 20% в 2022 году применяют по таким операциям как:

- отгрузка имущества в РФ;

- выполнение облагаемых работ или услуг в РФ;

- внутрироссийские строительно-монтажные работы для своих нужд;

- импорт имущества, по которому не установлен пониженный размер НДС.

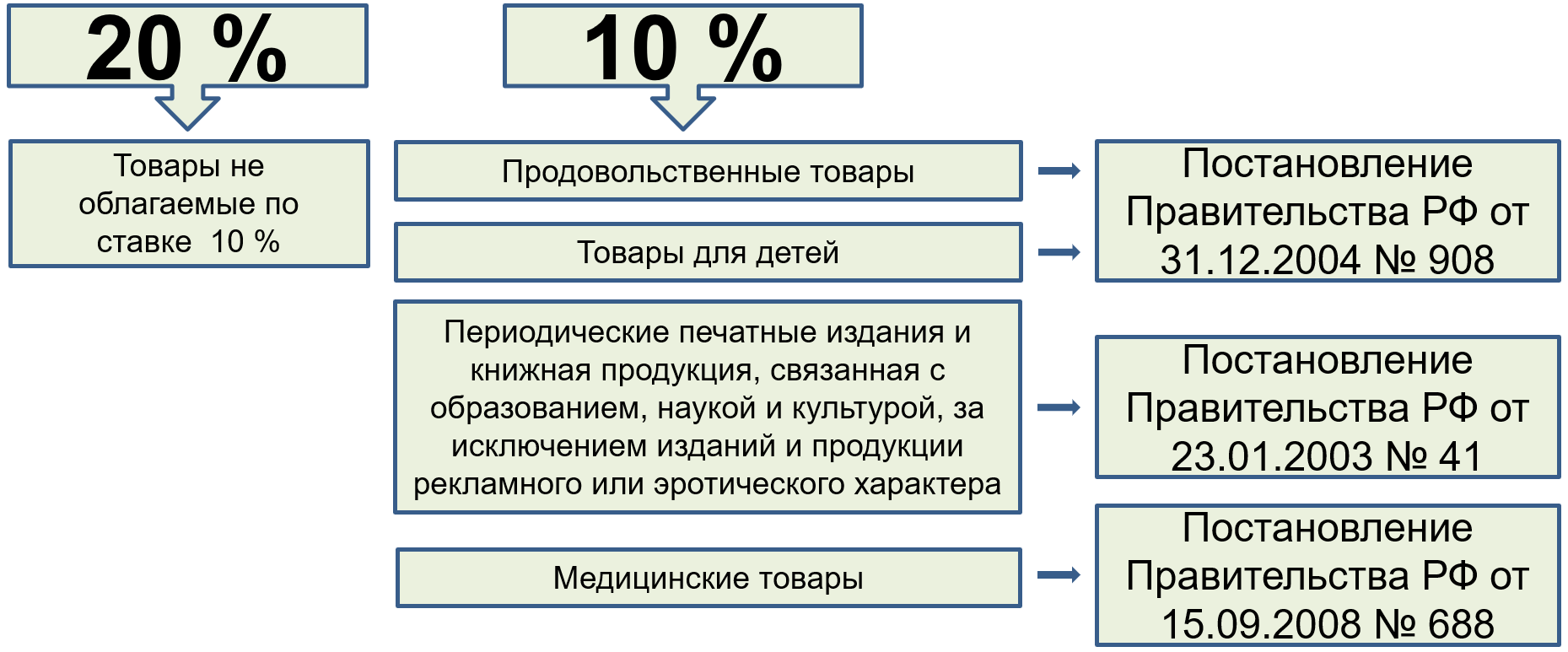

Ставка 10%

Указанная ставка применяется на основании п. 2 ст. 164 НК.

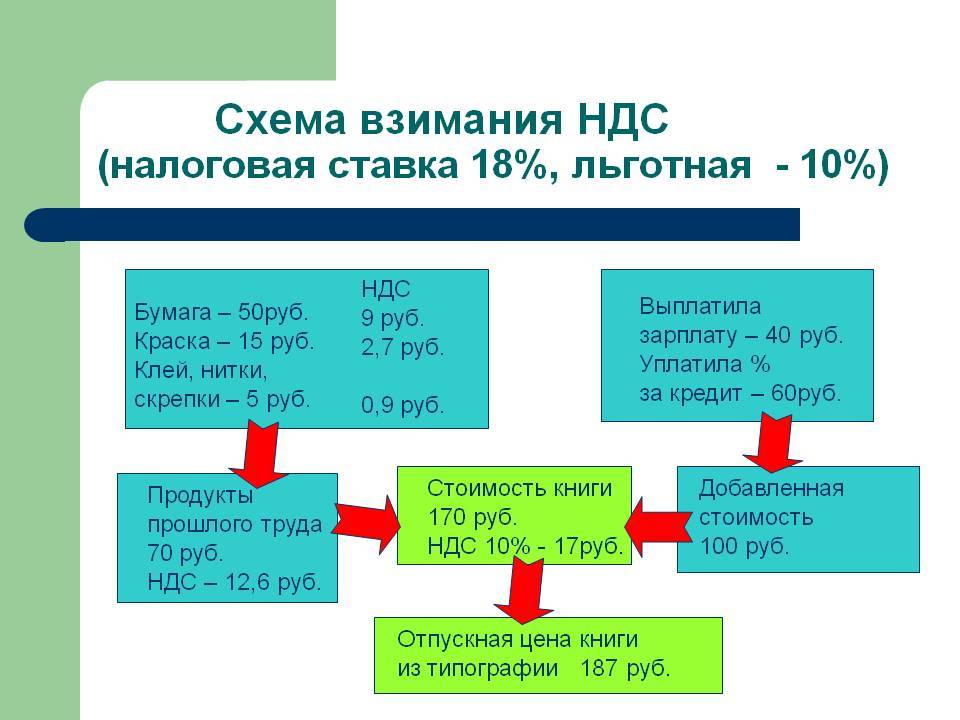

Льготное налогообложение в размере 10% применяется в отношении реализации или импорта имущества согласно установленным перечням, продовольственных и детских товаров, периодических изданий, книг, лекарств, медицинских изделий. Кроме того, в 2022 году это относится к внутренним воздушным перевозкам пассажиров и багажа (исключения — сообщение с Крымом, Севастополем, Калининградом, Дальневосточным федеральным округом, в обход Москвы и Московской области).

Ставку 10% можно применять в том случае, если коды товаров указаны в соответствующих Постановлениях Правительства:

- от 31.12.2004 г. № 908 (по мясу, колбасе, консервам, молоку, маслу, детским товарам, верхней одежде, пеленкам, носкам, одеялам и т.д.):

- от 23.01.2003 г. № 41 (по газетам, журналам, книгам, альбомам, атласам и т.д.);

- от 15.09.2008 г. № 688 (по лекарствам и медицинской продукции — сывороткам, вакцинам, морской соли, вате, медицинской одежде и т.д.).

Коды в постановлениях указываются на основании ОКПД2 и ТН ВЭД ЕАЭС (решение Совета Евразийской экономической комиссии от 16.07.2012 г. № 54).

Ставка 0%

Льготное налогообложение в размере 0% применяется в ситуациях, которые относятся к п. 1 ст. 164 НК. К примеру, это экспорт продукции, международные перевозки, услуги ж/д перевозчиков при экспорте товаров и др. Международными считаются перевозки, при которых точка отправления или назначения находятся за границей.

Кроме того, к операциям по ставке 0% относится вывоз мусора с территории РФ в таможенном режиме экспорта или свободной таможенной зоны. Об этих таможенных процедурах указано в ТК ЕАЭС, а также в Законе от 03.08.2018 г. № 289-ФЗ.

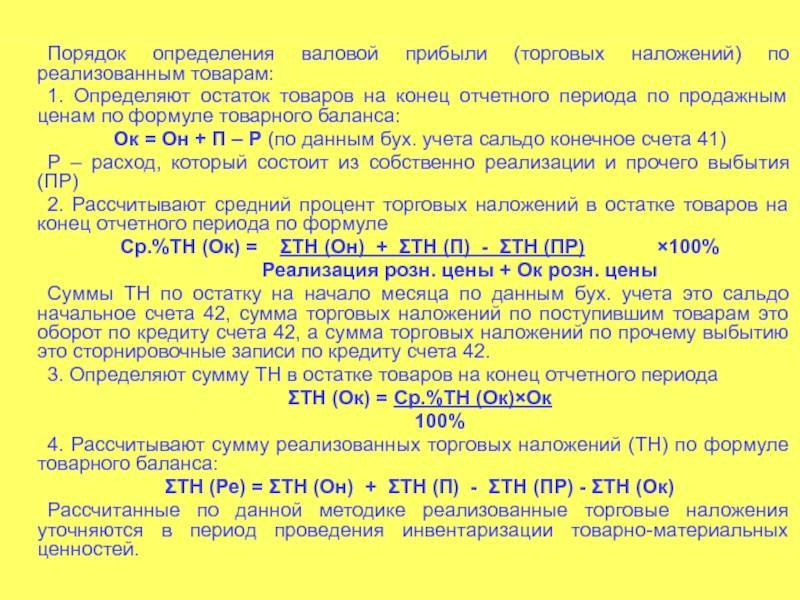

Расчетные ставки

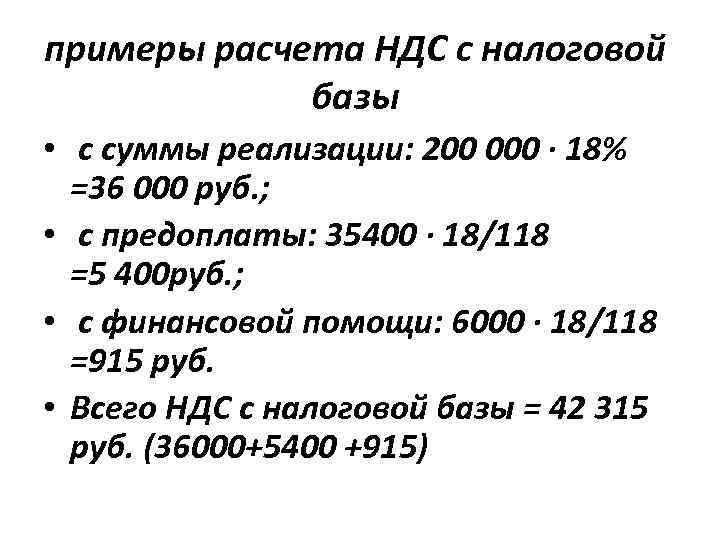

Расчетные величины 20/120 или 10/110 применяются при операциях по п. 4 ст. 164 НК, например, когда от партнера поступает предоплата за активы, которые облагаются по ставкам 10% или 20% или если требуется исполнить обязанности налогового агента по размеру аренды за арендованное госимущество.

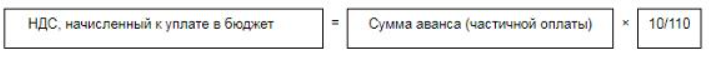

Расчетные ставки используются, если требуется выделить НДС из стоимости поставки. К примеру, чтобы рассчитать налог при полной или частичной предоплате, выделив его из общей суммы, используется формула:

Продавец начислит НДС в этой сумме, а покупатель заявит вычет.

Например, компания перечислила поставщику предоплату за детские товары в размере 60% — 44 тыс. руб. НДС рассчитывается по ставке 10%, соответственно, поставщик применяет расчетную ставку 10/110.

НДС к начислению 2,4 тыс. руб. (44 тыс. * 60% *10/110).

Покупатель выставит эту же сумму к вычету.

Или, к примеру, компания арендует госпомещение и платит аренду ежемесячно — 18 тыс. руб. (включая НДС 20%). Компания как арендодатель должна рассчитать НДС по расчетной ставке 20/120, удержать его из платежа по аренде и заплатить в бюджет. Размер налога составит 3 тыс. руб. (18 тыс. руб. * 20/120).

Иногда бывает непонятно, по какой ставке указывать НДС в счете-фактуре. Чтобы было понятно, в п. 1 ст. 164 НК указаны дополнительные условия. К примеру, имеются пояснения, при каких условиях требуется облагать ставкой 0% работы и услуги российских компаний по хранению грузов в морских или речных портах.

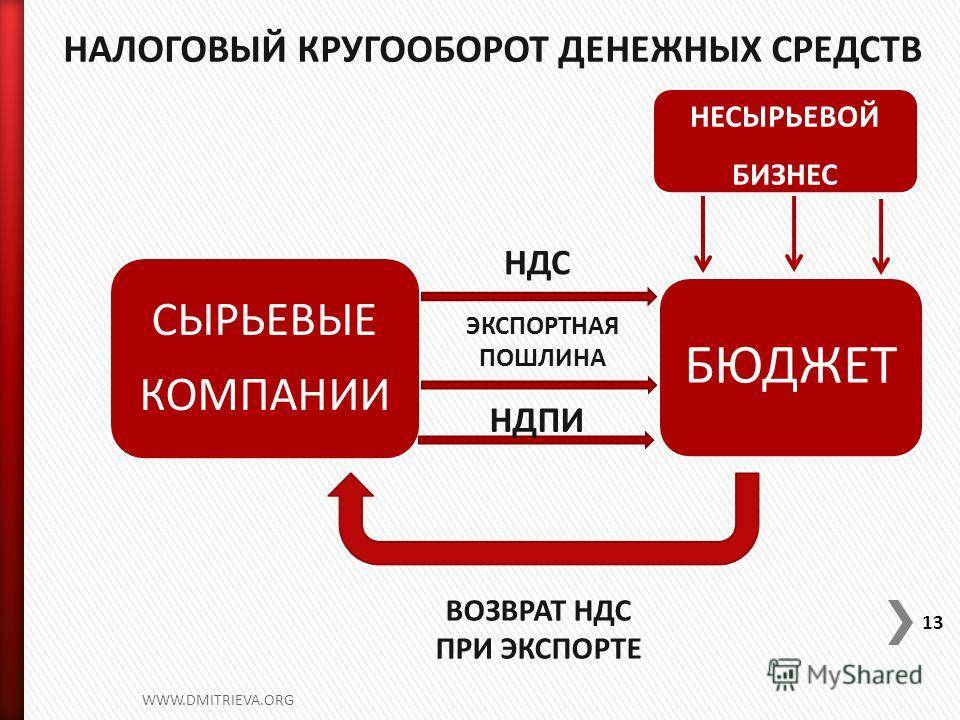

Как расходуется НДС?

Скандальный налог — один из основных столпов федерального бюджета, на его долю приходится третья часть всех поступлений в государственную казну. Как и другие бюджетные средства, доход от НДС используется для развития социальной политики, национальной безопасности, культуры, образования, здравоохранения. На наши с вами кровные 18 % от добавленной стоимости государство финансирует науку и искусство, содержит армию и полицию. Материнский капитал, субсидирование ипотечной ставки, детские санатории и лагеря — эти и другие блага возможны только потому, что народная «копилка» ежегодно пополняется, в том числе и за счет вливания НДС.

При нехватке денег от многих важных и нужных социальных программ пришлось бы отказаться. Повышение ставки на 2 % принесет в казну дополнительные 620 миллиардов рублей. Если распределить эту сумму на всех жителей России, получится 360 рублей с каждого ежемесячно. Не так и много, если учесть, что эти взносы позволят открывать театры и музеи, обустраивать новые парки, развивать передовые технологии, сохранять льготы для социально уязвимых граждан.

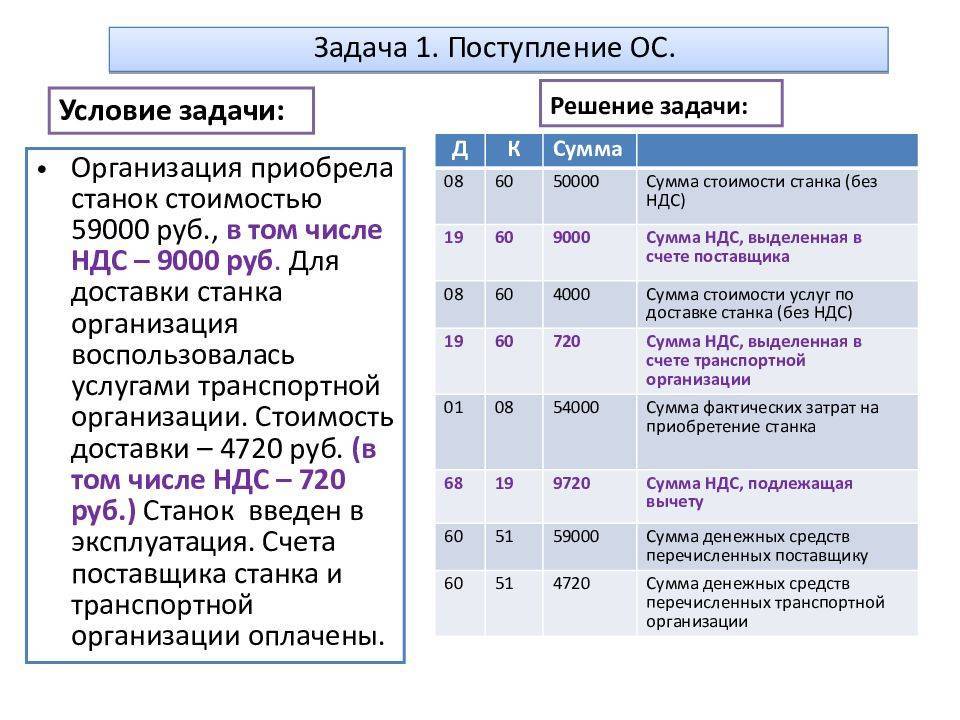

Как и когда платить НДС (пример)

Для ответа на вопросы, как и когда платить НДС за 2 квартал 2019 года, рассмотрим пример по наиболее встречающейся ситуации — в условиях регулярной поквартальной уплаты налога плательщиком НДС.

Применяющее традиционную систему налогообложения ООО «СтартКом» ежеквартально исчисляет подлежащий уплате НДС. По результатам работы за 2 квартал эта сумма составила 883 603 руб. Специалисты компании разделили полученную сумму на 3 равные части: 294 534 руб. (883 602 руб. / 3).

Перед оформлением первого платежа (25.07.2019) был составлен платежный календарь по уплате НДС за 2 квартал 2019года:

Составляя платежный календарь специалисты, ООО «СтартКом» использовали следующие подходы:

Составляя платежный календарь специалисты, ООО «СтартКом» использовали следующие подходы:

- Каждый очередной срок уплаты НДС за 2 квартал 2019года планировался на дату, предшествующую крайнему платежному сроку (не менее чем за 7 дней).

- Основной вариант уплаты НДС — равными долями по 1/3 части от исчисленной квартальной суммы налога. Другие варианты применяются в том случае, если основной вариант не подходит (неравномерное поступление денежных средств на расчетный счет и иные причины). При этом первый платеж должен поступить в бюджет в сумме, не менее 1/3 квартального налога, по второму платежному сроку уплате подлежит не менее 2/3 от суммы НДС, остаток (при его наличии) вносится в бюджет с учетом уже уплаченных по первым двум срокам сумм.

Каждая компания или ИП вправе сами разрабатывать для себя платежные НДС-графики, но с учетом требований, установленных налоговым законодательством: не позднее крайней платежной даты в сумме не ниже минимально допустимой (при оплате налога частями).

История изменения ставок:

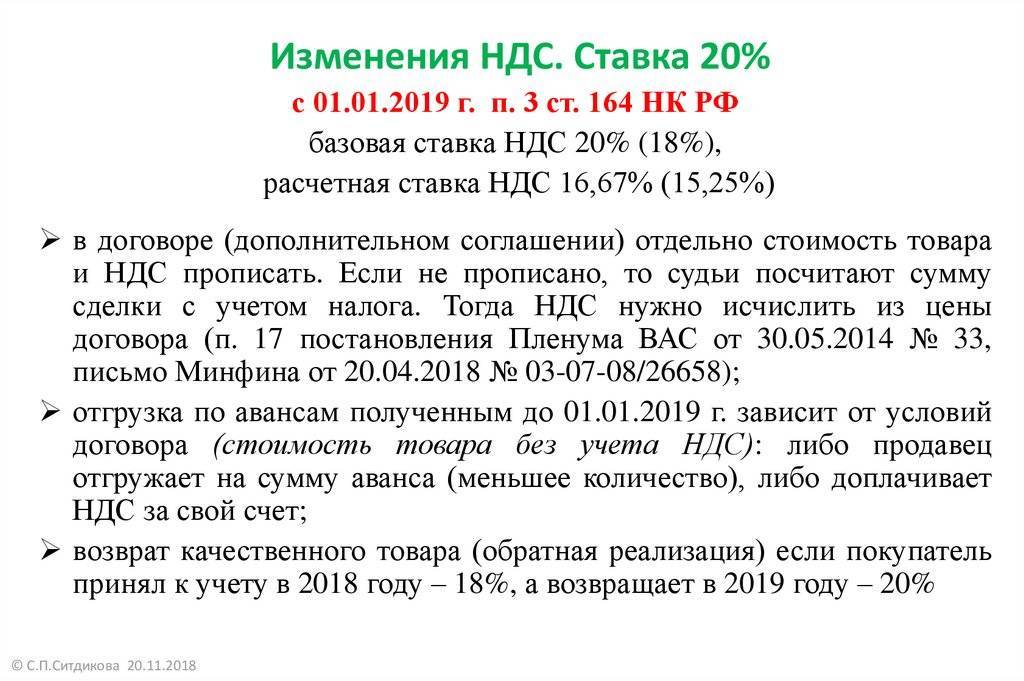

С 1 января 2019г. ставка НДС с 18% вырастет на 20%. Но это не первое ее изменение.

Впервые налог на добавленную стоимость был введен в России 1 января 1992 года. Его ставка составляла 28%. В 1993 году ставку снизили до 20%, а льготную ставку -до 10%.

В 2004 году основная ставка НДС была снижена до 18%. Буквально в этом же году возникло предложение понизить ставку еще на 5% с 2006 года, но эту идею так и не поддержали, ссылаясь на немалые потери в бюджете.

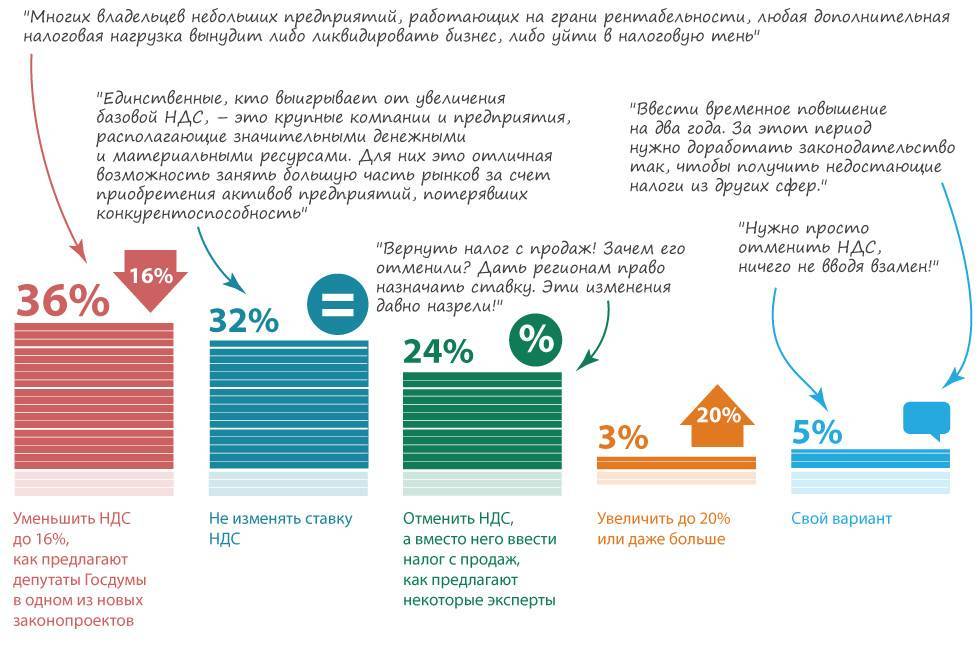

С 2008 года вносились предложения понижения ставки НДС с возможными вариантами от 15% до 10%, а также ввести вместо НДС налога с продаж. Предложения так не были реализованы, а в 2017 году министр финансов А. Силуанов предложил повысить НДС до 22%, но при этом снизить страховые взносы до 22%.

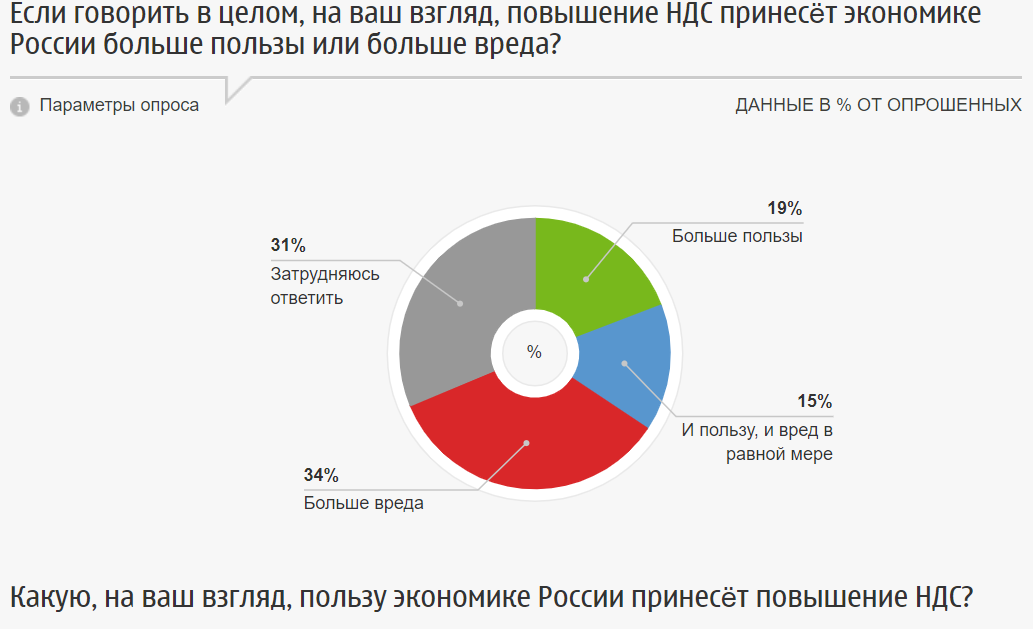

Занятно, что Алексей Кудрин при обсуждении возможности повышения НДС в 2018 году, высказался против любого повышения налогов на протяжении шести лет, акцентируя внимание на другие альтернативные экономические рычаги. Указанные данные отображены в инфографике:

Указанные данные отображены в инфографике:

Также, скачать инфографику вы можете и в других форматах:

| «Инфографика — История изменения ставки НДС в России» Скачивайте файл в формате PDF. Можете использовать как угодно. Требование лишь одно — при использовании оставить ссылку на главную страницу нашего сайте — https://bankstoday.net | |

| «Инфографика — История изменения ставки НДС в России»Скачивайте файл в виде картинке. Можете использовать как угодно. Требование лишь одно — при использовании оставить ссылку на главную страницу нашего сайте — https://bankstoday.net |

Организации и ИП: плюсы и минусы работы с НДС

| Достоинства | Недостатки |

|---|---|

|

|

В плане снятия наличных средств с расчетного счета: с ужесточением правил закона 115 ФЗ (Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма») снимать наличность становится проблематичным не только организациям и ИП на ОСНО, но и на иных режимах налогообложения.

Стоит ли ожидать роста цен

Конечно, стоимость товаров вырастет. Но это не означает, что виной тому окажется НДС. Приведем простой пример: НДС не увеличивался уже 14 лет, но стоимость товаров все равно росла.

- ставка Центрального банка стала меньше, а цены увеличивались;

- предпринимательские кредиты оказались доступнее, а цены увеличивались;

- НДС на бензин остался на том же уровне, а цена на него выросла.

Стоимость товара рассчитывается достаточно сложно, и один лишь НДС ничего не решит.

НДС на социально значимую группу товаров останется прежним. Лекарства, обувь, продукты, подгузники, детская одежда так и будут облагаться НДС в размере 10%. Однако увеличение НДС на них отразится. Дело в том, что при росте НДС доставка станет дороже. Но наибольшее влияние окажут новые сборы ОСАГО и подорожание бензина.

Возьмем другой пример. Существует ряд товарных категорий, не облагаемых данным налогом. Но они также станут дороже, причем независимо от того, примут законопроект или нет. Например, вырастет аренда, зарплаты сотрудников, либо предприниматель захочет иметь большую выручку.

Наиболее заметным увеличение НДС окажется для дорогостоящих товаров. Это в первую очередь автомобили.

Таким образом, семьи, основными расходами которых являются затраты на товары с пониженной ставкой НДС или без нее, данный законопроект, скорее всего, вообще не затронет.

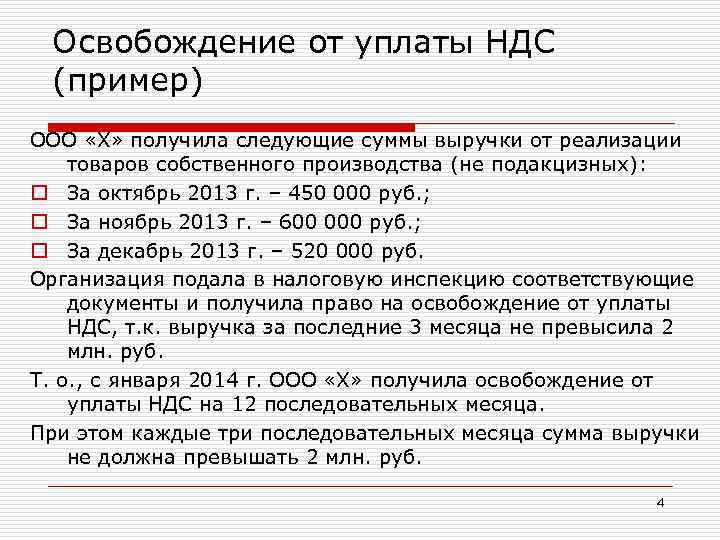

Можно ли совсем не платить НДС?

Совсем НДС не платят компании и предприниматели на упрощёнке, патенте или ЕНВД. В отдельной статье мы подробно рассказали о том, как Индивидуальному предпринимателю самостоятельно перейти на упрощённые налоговые режимы. Перейти с ООО немного сложнее, но тоже возможно 🙂

Для некоторых бизнесов есть льготные условия по ставке на НДС — 10% или 0%. 10% платят торговые компании и магазины первой необходимости, выше приводили пример подходящих товаров. НДС 0% доступен экспортёрам. Для таких компаний с 2019 года по уплате налога ничего не меняется, ставки остаются прежними.

Ещё от НДС освобождены некоторые виды деятельности. Например, продажа лицензий и патентов, грузоперевозки общественным пассажирским транспортом, медицинские услуги, продажа почтовых марок и Duty Free. Если занимаетесь чем-то из этого списка, даже если вы на ОСНО — платить НДС вам не нужно.

Есть ещё один способ освободиться от уплаты НДС на ОСНО. Для этого ваш оборот должен быть не больше 2 миллионов рублей за три месяца. Подтверждаете оборот документами и подаёте уведомление в налоговую — год не платите НДС и не сдаёте декларации. Правда продавать товары с НДС в таком случае тоже не получится.

—

Подсказала — Ксения Ущаповская, бухгалтер в Кнопке.

Рассказала всем — Марина Шиляева, маркетолог.

Все статьи мы анонсируем в Телеграме. Ещё там найдёте новости, советы и лайфхаки для предпринимателей. Присоединяйтесь 🙂

На что расходуют НДС

Это очень важный налог, поступающий в Федеральный бюджет. Его часть в бюджете составляет 1/3, а величину сборов перекрывают только доходы от газа и нефти.

Как известно, средства Федерального бюджета расходуются на социальную поддержку:

- армию и безопасность,

- развитие спорта,

- культуру,

- научные исследования,

- реабилитацию инвалидов,

- программы государственной поддержки,

- медицину,

- защиту окружающей среды,

- поддержку в сельскохозяйственной области,

- санаторный отдых для детей, лагеря,

- молодежную поддержку,

- образование,

- ЖКХ,

- содержание музеев.

Таким образом, выплачивая НДС, мы вносим свой вклад в общую цель.

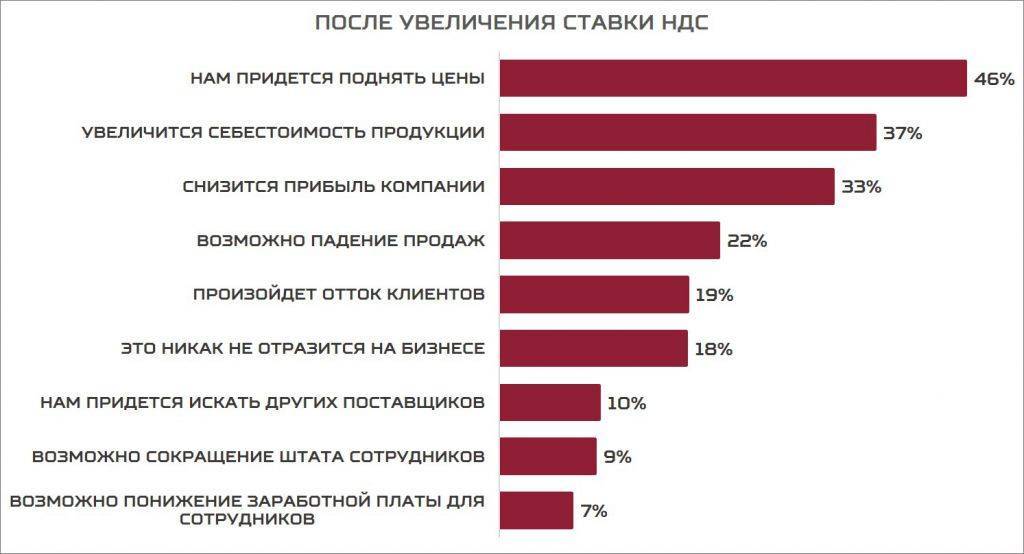

Как увеличение НДС до 20 процентов отразится на вашем бизнесе?

1. Если вы работаете на спецрежиме — никак

Повышение НДС до 20% не повлияет на стоимость вашей продукции или услуг, если вы являетесь предпринимателем или владельцем фирмы на УСН, ЕСН или ЕНВД. Кроме того, ИП и ООО освобождаются от уплаты налога, если работают по ОКВЭД, которые не связаны с НДС.

2. Вам придется выбрать между маржой и социалкой

Этот пункт касается всех остальных компаний и предпринимателей, например, тех, кто работает на ОСНО. Если вы сохраните цены для своих клиентов, рентабельность бизнеса уменьшится на размер увеличения НДС — примерно на 2%. Но если вы не можете пойти на такой шаг и хотите сохранить размер чистой прибыли с каждой продажи, придется увеличить стоимость товара (услуги) в диапазоне от 0,7% (по мнению экспертов «АКРА») до 2% (по мнению бывшего главы ЦБ Сергея Дубинина).

3. Льготная ставка по взносам ОПС станет фиксированной

С 2021 года страховые взносы на обязательное пенсионное страхование должны были повысить с 22% до 26%. Если бы это произошло, себестоимость товаров (услуг) выросла бы как минимум на 4%. С увеличением НДС до 20 процентов этого не произойдет — льготная ставка была временной, а станет постоянной.

4. При зарплате свыше 85 000 ₽ придется платить больше взносов

Если нанятый сотрудник получает больше 1 021 000 ₽ в год, вам как работодателю приходится переводить 10% от суммы превышения на пенсионное страхование уже сейчас. Раньше это была временная мера, действующая до 31 декабря 2019 года. Правительство хочет сделать это условие постоянным, однако зарплатный лимит для взносов также вырастет.

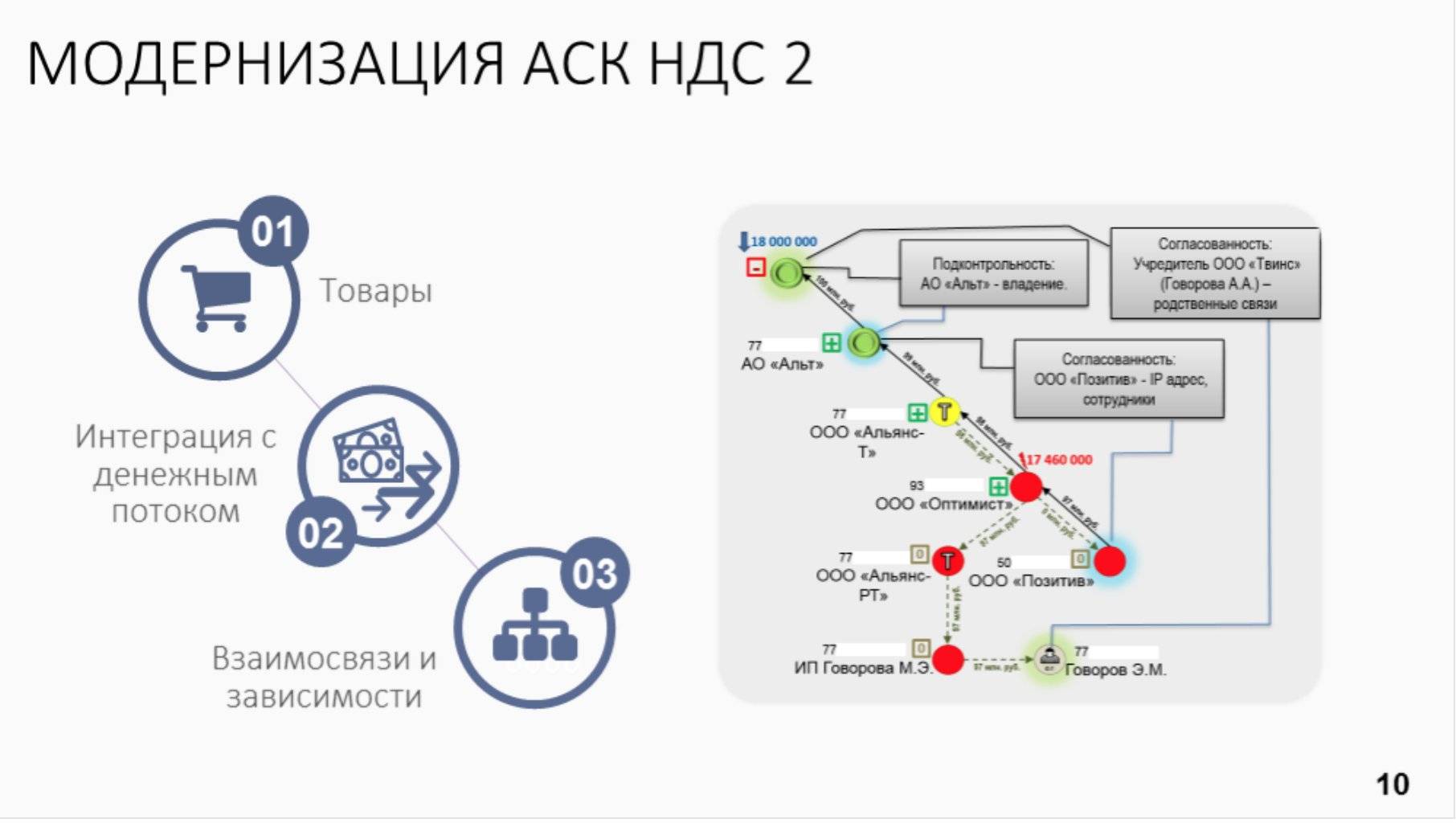

5. Сократятся сроки проведения камеральных проверок ФНС

Благодаря уменьшению числа аудитов бухгалтерия для ИП и небольших компаний, вероятно, станет менее затратной. Вместе с повышением НДС до 20% правительство РФ предлагает налоговикам сократить количество и сроки заочных проверок документации предприятий.

6. Крупные предприятия будут возмещать НДС быстрее и с меньшей суммы

Предполагается расширить список организаций, которым НДС будет возмещаться быстрее обычного. Сейчас возмещением НДС могут воспользоваться крупные предприятия, которые за три года перечислили в бюджет 7 млрд ₽ налогов. Этот порог будет снижен в ближайшие 2–3 года до 2 млрд ₽.

7. Вероятно, увеличатся проценты по кредитам и депозитам

Увеличение стоимости займов — самое неприятное, чем грозит повышение НДС до 20% малому бизнесу. Минфин ожидает ускорения инфляции до 4–4,5% в 2019 году. Рост налога разгонит инфляцию на 1–1,5 п.п.

Антон Табах, управляющий директор по макроэкономике и прогнозированию «Эксперт РА», предполагает повышение ключевой ставки ЦБ из-за роста инфляции. Тем самым, банки ухудшат условия по кредитам и улучшат по депозитам.

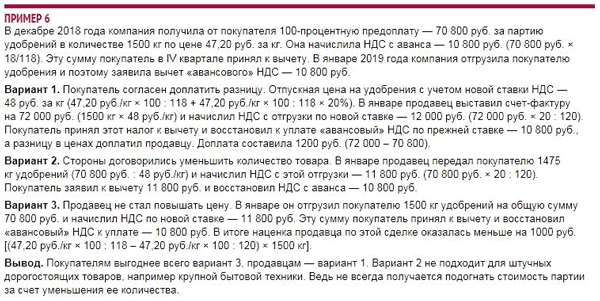

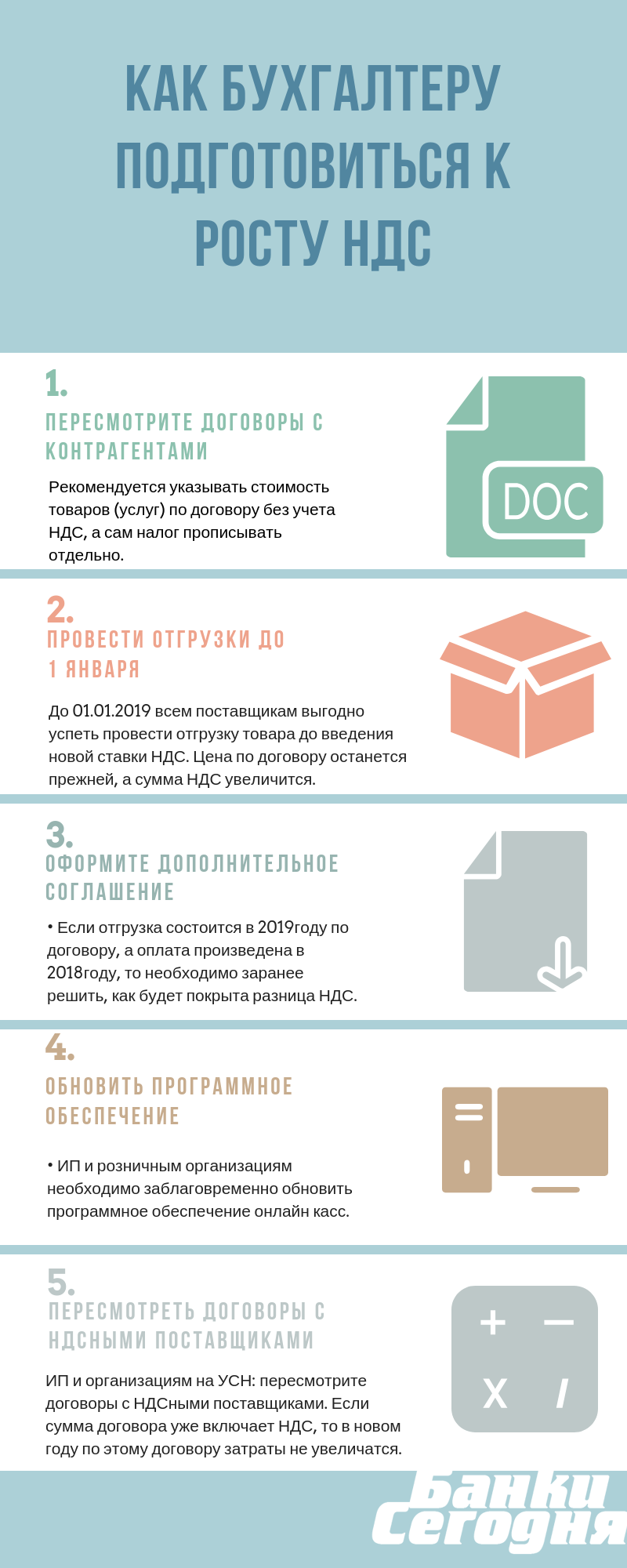

Как организациям и ИП подготовиться к повышению ставки

- Пересмотрите договоры с контрагентами. Рекомендуется указывать стоимость товаров (услуг) по договору без учета НДС, а сам налог прописывать отдельно. В этом случае зависимость от изменения ставки становится меньше. НДС пусть фиксируется поверх цены (укажите ее ставку и сумму налога).

- До 01.01.2019 всем поставщикам выгодно успеть провести отгрузку товара до введения новой ставки НДС. Цена по договору останется прежней, а сумма НДС увеличится, ведь на дату отгрузки поставщик выделит аванс расчетным методом по ставке 20%.

- Если отгрузка состоится в 2019году по договору, а оплата произведена в 2018году, то необходимо заранее решить, как будет покрыта разница НДС. Оформите дополнительное соглашение к договору с контрагентом.

- ИП и розничным организациям необходимо заблаговременно обновить программное обеспечение онлайн касс. С 2019г. в чеке необходимо указывать новую ставку НДС.

- ИП и организациям на УСН: пересмотрите договоры с НДСными поставщиками. Если сумма договора уже включает НДС, то в новом году по этому договору затраты не увеличатся. Если сумма НДС не включена, то сумма договора увеличится на 2%. Заранее решите, как можно минимизировать эти затраты.

Пример: в 2018 году был заключен договор организации с покупателем на сумму 118 000 (в том числе НДС 18 000,00 руб.) Покупатель заплатил в 2108 году 118 тыс. руб. Товар был отгружен в 2019г. Сумма НДС будет оплачена в бюджет поставщиком в 2019 году по новой ставке 20% в размере 19 667,00 руб. Получается, что вместо планируемых 100 тыс. руб., поставщик получит выручки в размере 98 333,00 рубля.

При заключении договора без учета НДС эту разницу переплаты налога поставщику удалось бы избежать: если изменилась ставка, сумму налога пересчитываем от фиксированной цены. Сумму разницы НДС покупатель покроет в 2019 году и примет ее к вычету.

Если же договор составлен с указанием суммы (НДС в том числе), образуется разница суммы НДС. При разнице начисленных сумм НДС у покупателя появляется право на возмещение не 18 000,00 руб., а 19 667,00 руб. Грубо говоря, в рассмотренном примере покупатель получает дополнительно 1 667,00 руб. и не обязан ее оплачивать поставщику.

Налог на добавленную стоимость – один из самых значимых налогов, влияющих на пополнение бюджета. Согласно информации Федеральной налоговой службы, в 2017 году поступление НДС в бюджет составило 69,7 млрд. руб., что на 19,2% (+11,2 млрд. руб.) больше 2016 года. Рост поступления налога, в целом, обусловлен увеличением выручки от реализации товаров (работ, услуг), в том числе в связи с ростом цен на внутреннем рынке, а также заключением новых договоров. Параллельно увеличился рост инфляции с 9,2% до 10,6%

НДС также называют хитрым налогом, ведь, как сказано выше, он ложится на плечи конечного потребителя. Это еще один из примеров, доказывающих, что любому человеку недостаточно просто зарабатывать и экономить деньги, но и понимать, как то, или иное экономическое изменение влияет на его личные финансы.

| «Инфографика Как бухгалтеру подготовиться к росту НДС» Скачивайте файл в формате PDF. Можете использовать как угодно. Требование лишь одно — при использовании оставить ссылку на главную страницу нашего сайте — https://bankstoday.net | |

| «Инфографика Как бухгалтеру подготовиться к росту НДС»Скачивайте файл в виде картинке. Можете использовать как угодно. Требование лишь одно — при использовании оставить ссылку на главную страницу нашего сайте — https://bankstoday.net |

Специальные режимы налогообложения в 2020 году

Детально объяснить порядок уплаты НДС не представляется возможным без упоминания специальных режимов налогообложения. Так, некоторые из них позволяют вообще не уплачивать НДС. Другие обязуют делать это только при определенных обстоятельствах.

Всего существует четыре специальных режима налогообложения:

- Единый сельскохозяйственный налог (ЕСХН).

- Упрощенная система налогообложения (УСН).

- Единый налог на вмененный доход (ЕНВД).

- Патентная система налогообложения (ПСН).

Разберем порядок уплаты НДС в 2020 году для каждого из режимов отдельно.

ЕСХН

Организации и ИП, которые уплачивают единый сельскохозяйственный налог, с 1 января 2019 года признаны налогоплательщиками НДС. Другими словами, налог на добавленную стоимость такие лица теперь платят на общих условиях. Внесены эти изменения Федеральным законом от 27.11.2017 №335-ФЗ. Если быть точнее, то в этом законопроекте было сказано, что уплачивающие единый сельскохозяйственный налог освобождались от НДС до 31 декабря 2018 года. Следовательно, начиная с 1 января 2019 года это послабление закончилось.

Однако есть и положительный момент. Согласно второму абзацу пункта 1 статьи 145 НК РФ, налогоплательщики ЕСХН освобождаются от уплаты НДС, если:

- переход на единый сельскохозяйственный налог и реализация прав по освобождению от НДС происходят в одном календарном году;

- за предшествующий налоговый период сумма дохода по ЕСХН без его учета не превышает 100 млн. рублей за 2018 год, 90 млн. рублей за 2019 год, 80 млн. рублей за 2020 год, 70 млн. рублей за 2021 год, 60 млн. рублей за 2022 и последующие годы.

Таким образом, если доход от предпринимательской деятельности, в отношении которой применяется ЕСХН, в 2018 году превысил 100 млн. рублей, то НДС в 2019 году платить нужно.

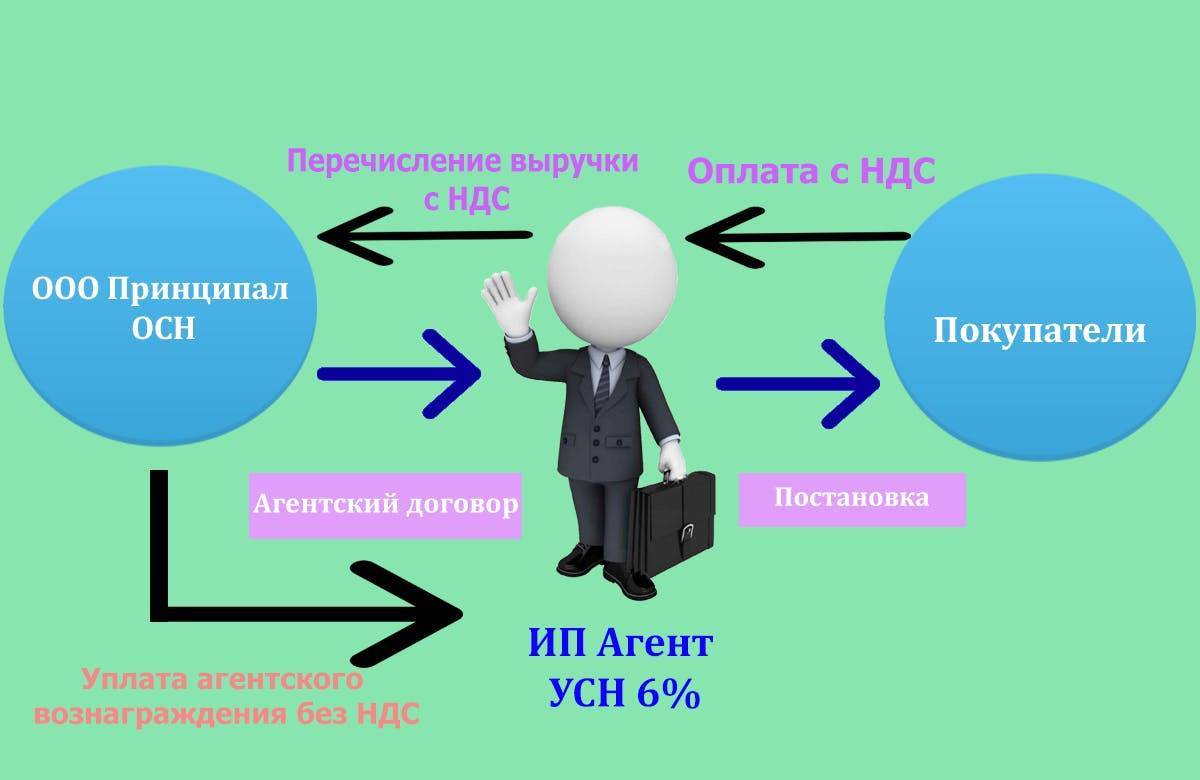

УСН, ЕНВД и ПСН

Организации и индивидуальные предприниматели, являющиеся налогоплательщиками УСН, ЕНВД и ПСН, освобождаются от уплаты НДС. Тем не менее, существуют и исключения, когда налог на добавленную стоимость уплатить все же придется:

- ввоз товаров на территорию РФ;

- ввоз товаров на территорию, находящуюся под юрисдикцией РФ;

- завершение таможенного процесса свободной таможенной зоны (Особая экономическая зона в Калининградской области);

- сделки по договорам простого товарищества и доверительного управления (ст. 174.1 НК РФ);

Ко всему прочему, налог на добавленную стоимость необходимо уплачивать налогоплательщикам УСН, ЕНВД и ПСН, которые являются налоговыми агентами (ст. 161 НК РФ):

- приобретение товаров или услуг у иностранных партнеров, не состоящих на учете в налоговых органах;

- аренда федерального имущества у государственной и муниципальной власти. Налоговая база в данном случае определяется для каждого арендованного объекта отдельно;

- реализация государственного и муниципального имущества, входящего в состав государственной казны и не закрепленного за каким-либо государственным или муниципальным предприятием. Налоговая база определяется для каждой операции по реализации отдельно;

- реализация на территории РФ конфискованного имущества, кладов, бесхозных, скупленных и перешедших государству по наследству ценностей;

- реализация товаров, оказание услуг и передача имущественных прав иностранным партнерам, не состоящим на учете в налоговых органах, если соглашение подкреплено договором комиссии, договором поручения или агентским договором;

- реализация судна, если по истечению 45 дней с момента получения на него прав оно не было зарегистрировано в Российском международном реестре судов.

Чем обернется для граждан

В целом для государства картина складывается довольно радужная. Другой вопрос — как отразится эта налоговая реформа на жизни обычных граждан. О том, что повышение НДС ударит по карману индивидуальных предпринимателей и владельцев крупных торговых предприятий, говорить не стоит — это понятно “по умолчанию”.

За повышение НДС россияне будут платить 360 руб. в месяц, coinradar.ru

Последствия повышения НДС коснутся и обычных граждан. Очевидно, что производителям необходимо будет каким-то способом компенсировать рост налога, а сделать это можно лишь посредством повышения итоговой цены товара, которую ощутят на себе покупатели.

Неизменной останется только стоимость льготных товаров. В эту категорию входят детские товары, предметы первой необходимости, хлеб, молоко, лекарства и прочее. НДС для производителей и реализаторов таких товаров составляет 10%. Эта льгота сохранится даже в 2019 году. По крайней мере, в законопроекте не говорится о ее повышении.

Базовые ставки НДС в странах мира, rg.ru

Повышение цен на товары может привести к неплатежеспособности населения, а она в свою очередь к инфляции. Из-за инфляции, по мнению некоторых экспертов, может прекратить снижаться ставка по ипотеке. Хотя покупка недвижимости не облагается налогом, цены на дома и квартиры тоже вырастут вместе с повышением стоимости строительных материалов.

Как подсчитали эксперты Journal.Tinkoff, в среднем повышение НДС обойдется каждому россиянину в 360 руб. в месяц. Эти подсчеты, разумеется, сильно усреднены.

Как и на кого повлияет повышение НДС?

Потребители

Именно мы с вами почувствуем повышение налога в первую очередь. Производством и поставкой многих продуктов и других товаров в магазины занимаются компании на ОСНО, которые теперь должны будут включать в стоимость товара повышенный НДС — 20% вместо 18%. Этот налог включен в конечную цену многих товаров, которые мы каждый день покупаем в магазинах — его размер и ставку можно увидеть в обычных чеках. Это значит, что стоимость некоторых товаров вырастет до 2%, а то и больше — продавец бывает разный.

Но не все товары вырастут в цене. На многие повседневные товары положен льготный НДС 10%, который не меняется с нового года. Это, например: хлеб, яйца, сыр, молоко, макароны, мука, сосиски, колбаса, креветки, рыба, детское питание, школьные товары и прочие товары ежедневного пользования. На такие товары стоимость в магазинах не должна стать выше. Даже если транспортная компания, которая поставляет эти продукты, платит 18% — изменение в цене будут минимальные. Если вам говорят, что креветки подорожали из-за повышения НДС — это неправда.

Индивидуальные предприниматели

Примерно так же изменения повлияют на ИП и компании на УСН Доходы, фрилансеров и тех, кто занимается домашним хозяйством. Они тоже являются конечными потребителями, а значит, теперь придётся покупать товары для своей деятельности с высокой добавленной стоимостью

Средний и малый бизнес

Пострадает больше всех, ведь для них вырастет налоговая нагрузка. Чтобы хоть как-то компенсировать снижение прибыли, затраты на налоги придётся закладывать в финальную стоимость товаров и услуг, а это может повлечь снижение спроса. Всё это может привести к тому, что такой бизнес подвинут крупные компании со своим производством, логистикой и сбытом. Понимаем, перспектива не из приятных. Но время и выход есть. Рекомендуем вместе с бухгалтером сесть и хорошо всё посчитать. Если ваши покупатели физлица или ИП, кому без разницы, есть ли у вас НДС — возможно, с нового года вам будет выгоднее перейти на Упрощённую систему налогообложения.

Крупный бизнес

Пострадает меньше всех. Причина в том, что закупаются они чаще всего так же у крупных компаний на ОСНО, а значит, будут закупать и продавать товары с одинаковым размером НДС — 20%. Потом этот НДС можно будет уменьшить на сумму входящего налога. Как и прежде, будет невыгодно только в том случае, если поставщики перейдут на упрощённую систему налогообложения, что сейчас очень даже логично и возможно. Тогда не станет входящего НДС, а значит, свой НДС крупный бизнес уменьшить не сможет.

Кто может не менять условия договоров

В первую очередь — это льготники, которые платят НДС по ставкам 0% или 10%.

Нулевая ставка относится в основном к экспортерам и тем, чей бизнес связан с экспортом, например, к международным перевозчикам (п. 1 ст. 164 НК РФ).

Льготная ставка 10% распространяется, в частности, на продукты питания и детские товары (п. 2 ст. 164 НК РФ).

В обоих случаях, если договор относится только к льготным категориям, то менять его не нужно. Повышение ставки коснулось только тех, кто платит налог на общих основаниях.

Также не нужно ничего менять, если цена указана без учета налога. Здесь важна формулировка в договоре, она должна прямо включать в себя словосочетания «без НДС» или «без учета НДС».

Пример

В договоре указано: «цена за единицу товара — 1000 рублей без учета НДС». В этом случае по всем отгрузкам до 31.12.2018 года включительно будет начисляться 180 руб. НДС в расчете на единицу, а начиная с 01.01.2019 — 200 руб. на единицу.

Также договор может остаться неприкосновенным, если он вообще не включает в себя цену. Подобный тип контрактов предусматривает, что стоимость по каждой отгрузке согласуется отдельно. Для этого стороны подписывают приложение к договору или спецификацию. Здесь тоже все понятно — все подобные документы, начиная с 01.01.2019 года, нужно оформлять с учетом ставки 20%, а текст базового контракта останется неизменным.

Есть еще один «экзотический» вариант, при котором можно не изменять ранее заключенные контракты. Речь идет о ситуациях, когда в договоре закреплено право продавца повышать цену при росте НДС. Но так как последний раз ставка НДС в России менялась в 2004 году (причем — в сторону уменьшения), то вряд ли таких предусмотрительных бизнесменов оказалось слишком много.

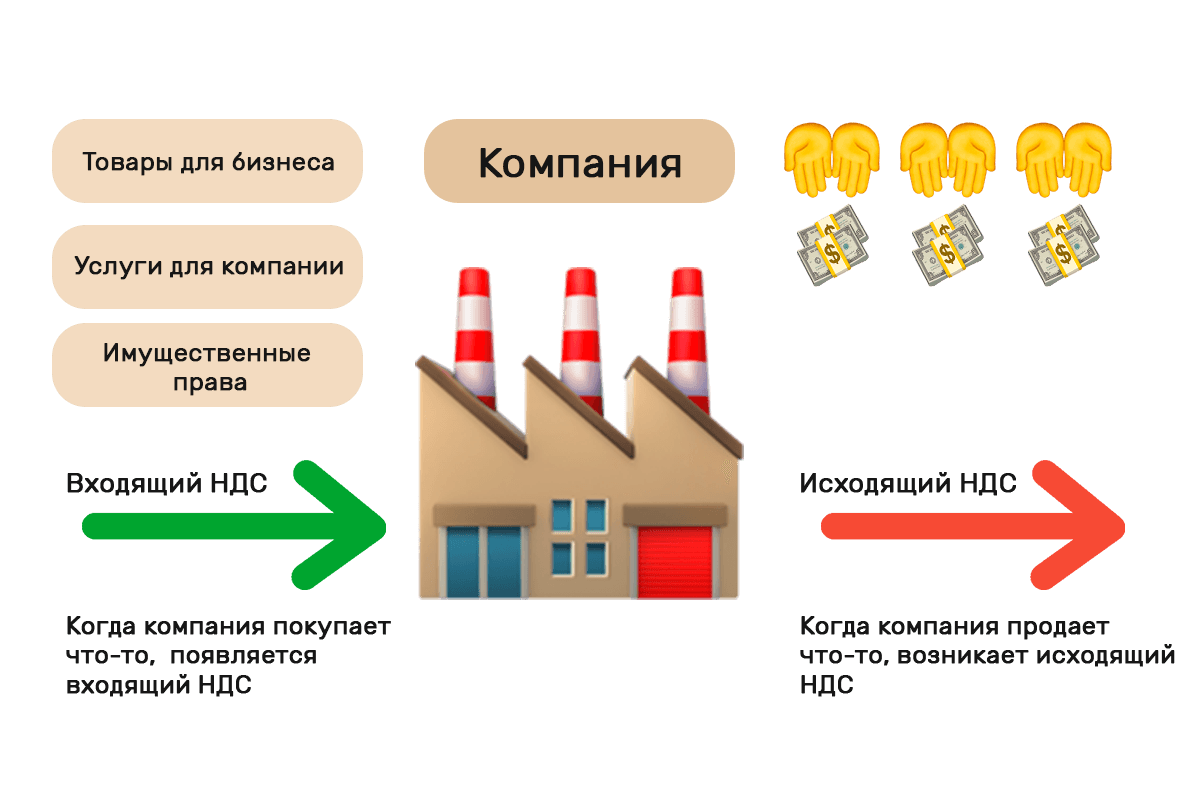

Подробнее об НДС

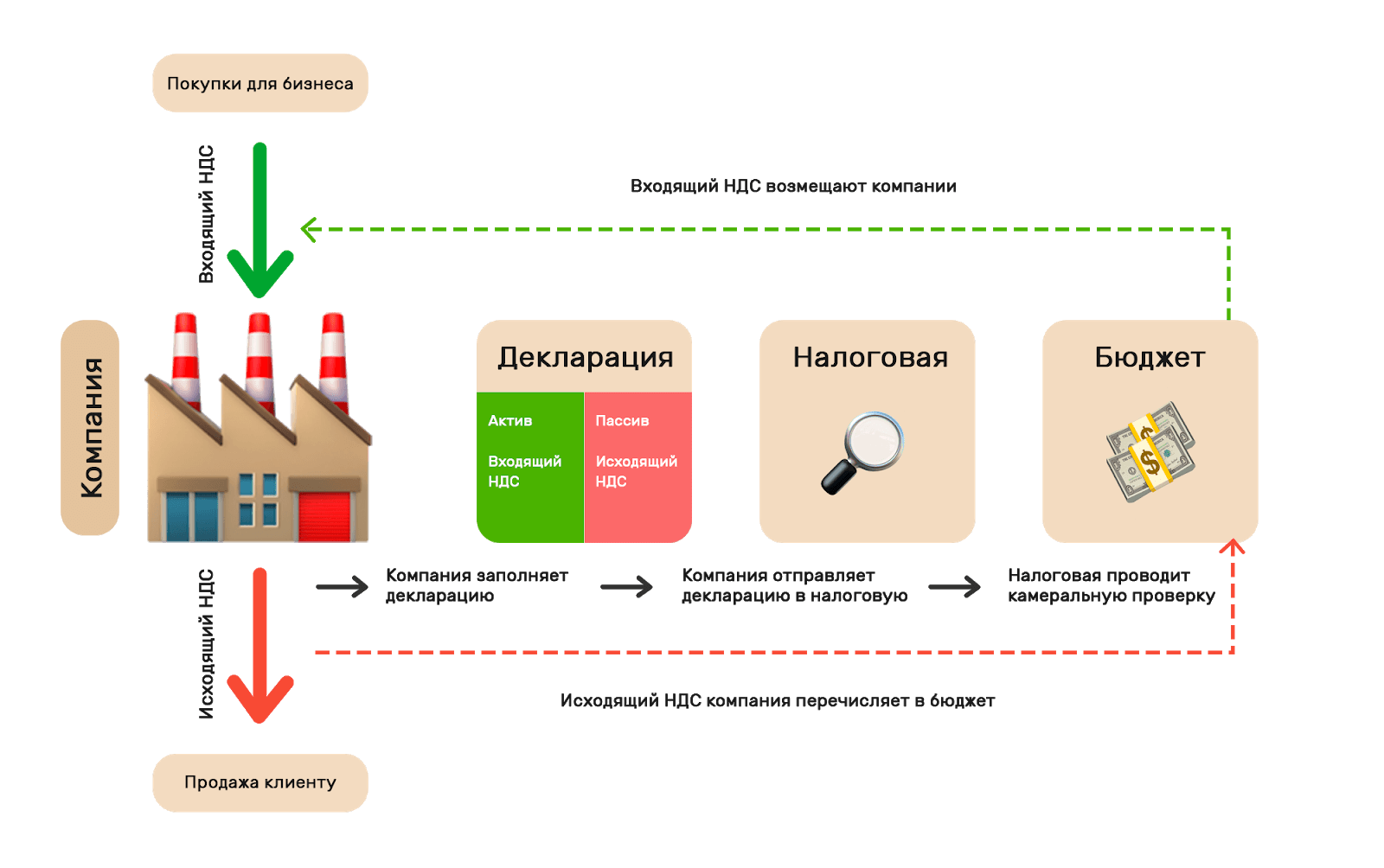

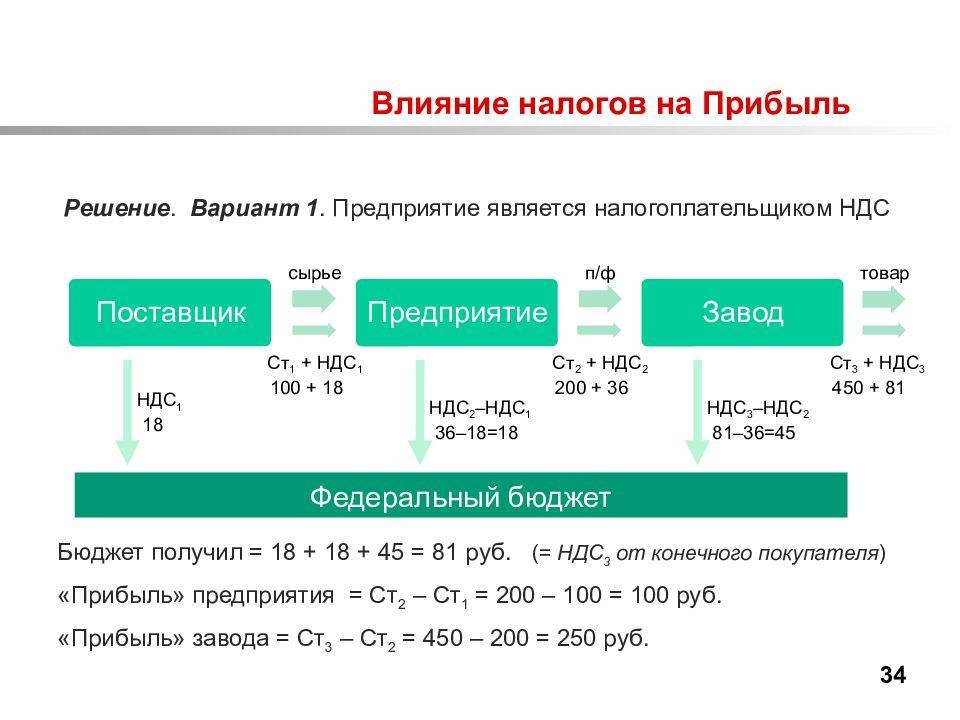

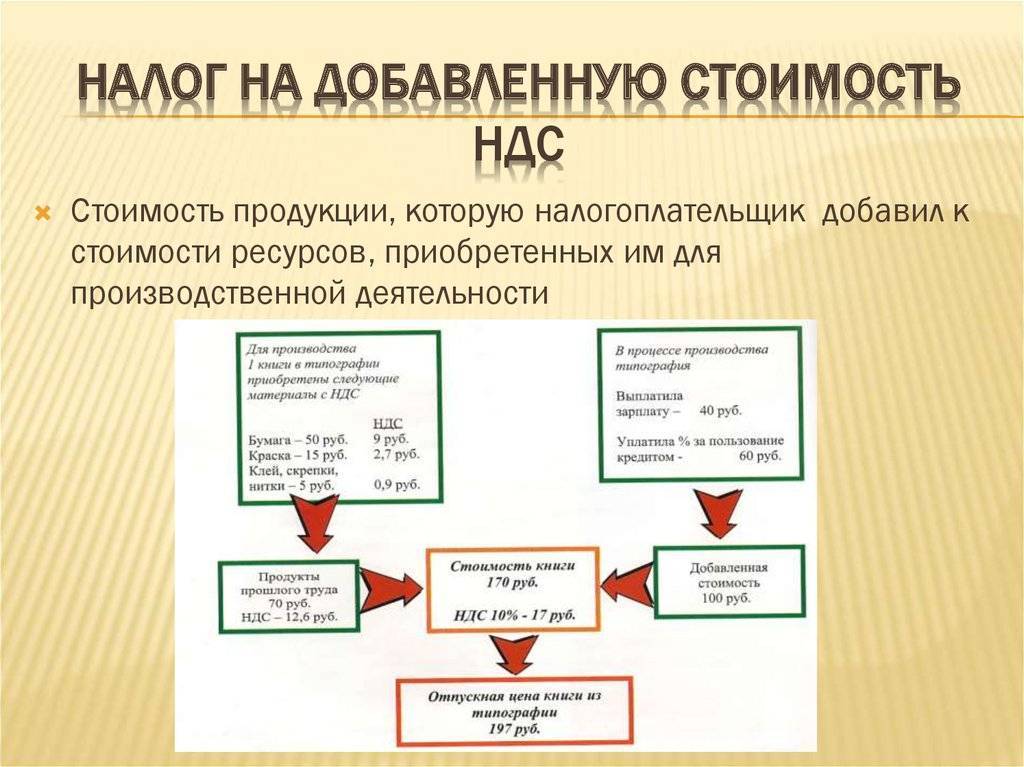

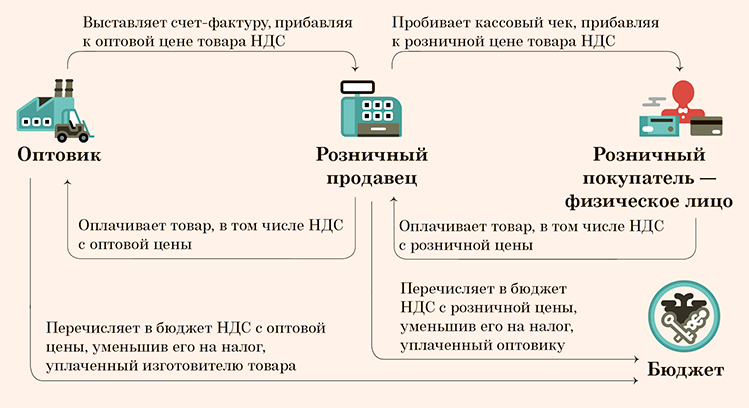

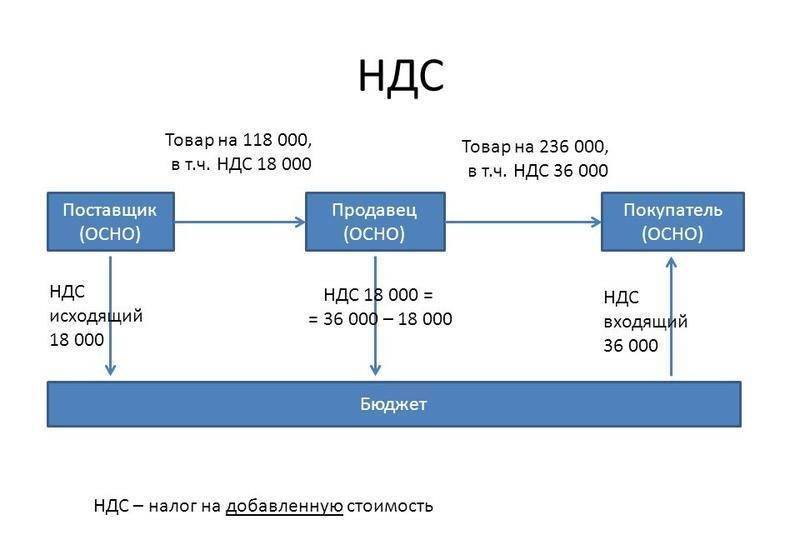

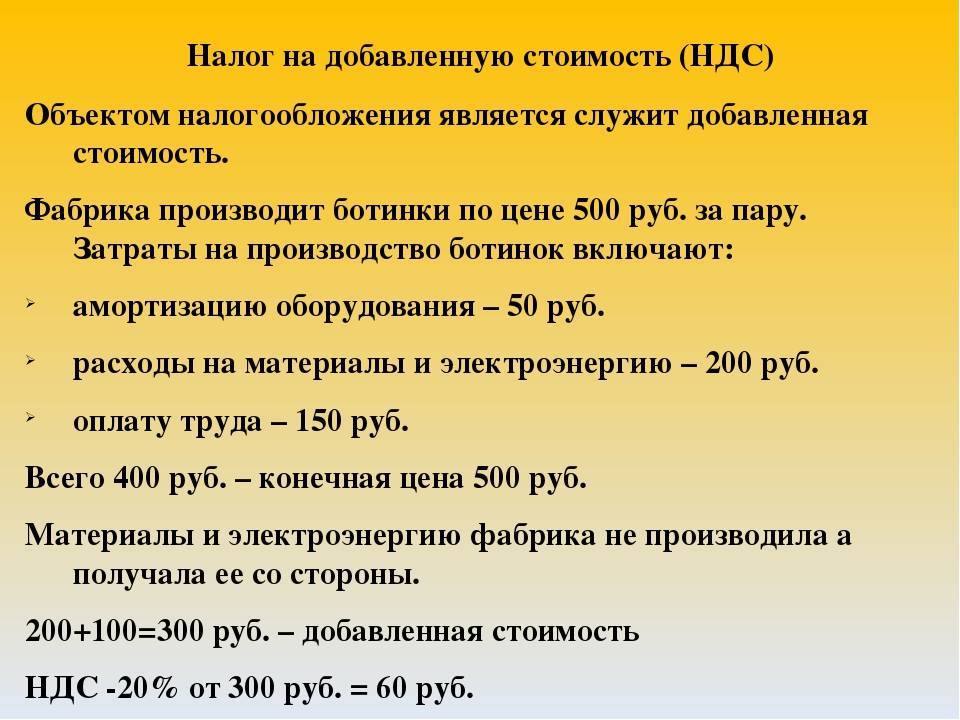

Когда какое-либо юридическое лицо осуществляет торговые действия, оно приобретает (либо производит) товар дешевле, чем его потом продает. Разница в цене и является добавленной стоимостью, с которой необходимо уплачивать налог.

Теоретически НДС должен касаться только людей, имеющих свой бизнес. Однако ввиду нюансов, связанных с особенностями его уплаты, практически полную цену уплачивает конечный потребитель товара либо услуги. Бизнесмены стараются заранее заложить величину НДС в цену своих услуг и товаров.

Обратите внимание! В нашей стране НДС появился в начале девяностых годов. Тогда ставка равнялась 28%, затем в 1994 году упала до 20%, а еще через 10 лет до 18%

Таким образом, ставка 20% — уже была.

Какие договоры нужно было исправлять?

- В договоре прописано, что ставка НДС 18%Как исправляли: В дополнительном соглашении прописывалась стоимость без учета НДС, а также сумма и ставка НДС сверху.

- В договоре прописано, что стоимость указана без учета НДС, значит, НДС начисляется сверх стоимости товара или услугиКак исправляли: В принципе договор в этом случае можно было не изменять. Но мы рекомендовали нашим клиентам все же составить допсоглашения, чтобы точно избежать споров с покупателем.

В договоре о НДС не сказаноКак исправляли: В дополнительном соглашении надо было четко зафиксировать, что цена не включает НДС, а НДС начисляется сверху.

Негативные последствия для бизнеса

Казалось бы, снижение страховых взносов является позитивом, однако оно не будет иметь столь выраженного эффекта. Сейчас в России действует регрессивная ставка страховых тарифов, то есть чем выше зарплата, тем меньше доля уплаченных страховых взносов. Ставка 30% действует для заработной платы, не превышающей 55 тыс. рублей. А в среднем по стране эффективная ставка взносов составляет 27%. Таким образом, при установлении единого тарифа в 22% средняя ставка уменьшится всего на 5%.

К тому же маневр предполагает отмену пороговых значений оплаты труда и установление единой ставки для всех. Снижение страховых тарифов на условиях, предложенных Минфином, реально приведет к росту нагрузки на тех работодателей, которые выплачивают высокие заработные платы.

К чему приведет повышение НДС? Для части компаний это вызовет негативный эффект. Причем, как ни странно, преимущественно для тех, кто этот налог не платит. Ведь плательщики НДС принимают входной налог к вычету, а в некоторых случаях и возмещают его из бюджета. А вот неплательщики зачесть входной налог не могут — они включают его в состав расходов. Соответственно, повышение ставки НДС приведет к росту их расходов.

Когда примут закон о повышении НДС до 20%

Итак, в России принят закон о повышении НДС во втором чтении. В первом чтении Госдума приняла документ 3 июля, при этом тогда депутаты заявили, что законопроект не повысит НДС на 2%, а просто вернет его к уровню 2004 года.

Дмитрий Медведев, golos-buryatyi.ru

Как правило, по каждому законопроекту Госдума проводит три чтения. На этапе второго чтения идет детальное обсуждение проекта, депутаты вносят некоторые правки и корректировки, дополнения. Третье чтение является контрольным, члены Госдумы голосуют за законопроект в целом и принимают (или не принимают) его. После этого документ отправится на подпись к президенту России Владимиру Путину.

Стоит отметить, что повышения НДС в 2018 году ожидать не стоит. Если закон будет принят, он вступит в юридическую силу лишь с 1 января 2019 года.