Исполнение обязанностей налогоплательщиком (плательщиком сборов)

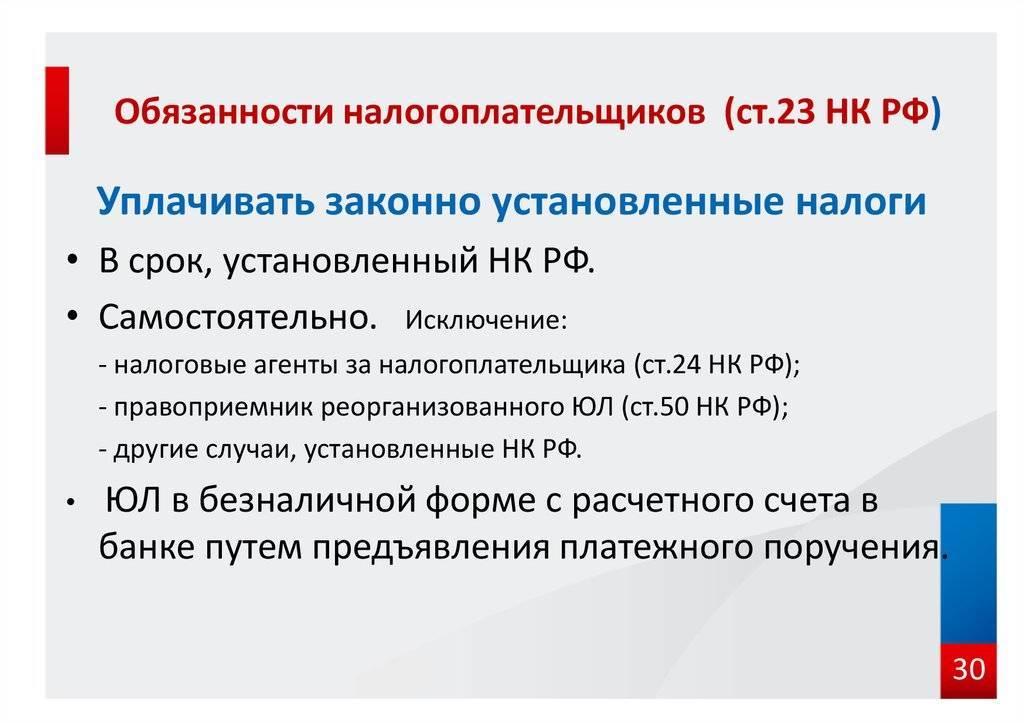

Налогоплательщик должен исполнять порядок по уплате в сроки, которые установило законодательство. Исполнение обязательств должно сопровождаться контролем за наличием документов, полученных от контрагентов (для предпринимателя, организации).

Так, например, уплата НДС в бюджет должна быть произведена строго по периодам – раз в месяц или квартал, в зависимости от категории плательщика НДС. Ставки, установленные Кодексом, также должны соблюдаться.

Налогоплательщики должны самостоятельно и систематически производить оценку рисков своей деятельности и своевременно оценить налоговые проблемы и уточнять возникающие обязательства по уплате налогов и сборов.

Если налогоплательщик не указывает личные контакты руководства, документально не подтверждает полномочия руководителя организаций-контрагентов, не прилагает копии документов, удостоверяющих личность и фактическое местонахождение, то служба налоговых органов квалифицируют его как проблемного (сомнительного), и у плательщика возникают проблемы с открытием счетов в банке.

Поскольку деятельность предпринимателя – это рискованная деятельность, и для уменьшения величины налогов путем получения льгот, вычетов, налогоплательщик не должен бездействовать.

Таким образом, любой плательщик налогов и сборов должен осуществлять исполнение своих обязанностей, и осознавать риски, вызываемые бездействием. Кроме того, не проверив должные документы и информацию, все неблагоприятные последствия лягут на плечи индивидуального предпринимателя.

Налоговые агенты

Они также рассматриваются в качестве участников соответствующих правоотношений. К налоговым агентам относят лиц, на которых, согласно НК, возлагаются обязанности по начислению, удержанию у плательщика и перенаправлению в бюджет (внебюджетный фонд) налогов. К примеру, в качестве таких субъектов выступают работодатели. Они осуществляют начисление и удержание, а также перечисление во внебюджтеный фон ли бюджет соответствующего уровня (федеральный/региональный/муниципальный) сборов, взимаемых с зарплаты и прочих доходов сотрудников предприятия. Налоговым агентам предоставляются те же права, которые предусмотрены для плательщиков, если другое не устанавливается Кодексом.

Комментарий

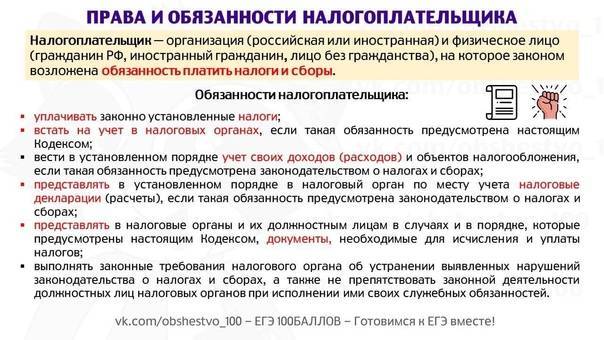

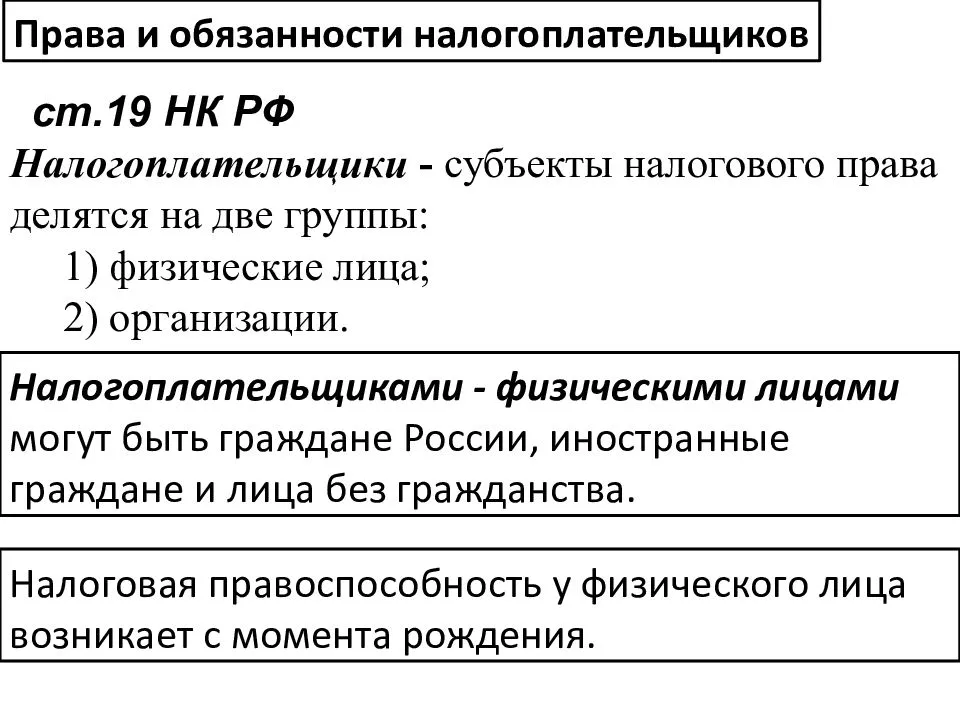

Налогоплательщик это тот, кто юридически обязан уплачивать налог, исполнять иные обязанности налогоплательщика – представлять налоговые декларации, вести налоговый учет и т.д. Во второй главе Налогового кодекса Российской Федерации (НК РФ) определены все российские налоги. Для каждого налога указывается, кто является его налогоплательщиком.

Плательщиками сборов называются организации и физические лица, на которых в соответствии с НК РФ возложена обязанность уплачивать сборы.

Плательщиками страховых взносов признаются организации и физические лица, на которых в соответствии с Налоговым кодексом России возложена обязанность уплачивать страховые взносы.

Понятия “Налогоплательщик”, “Плательщик сборов”, “Плательщик страховых взносов” определены в статье 19 Налогового кодекса Российской Федерации (НК РФ):

“Налогоплательщиками, плательщиками сборов, плательщиками страховых взносов признаются организации и физические лица, на которых в соответствии с настоящим Кодексом возложена обязанность уплачивать соответственно налоги, сборы, страховые взносы.”

Следует отметить, что если у организации есть

филиалы, представительства и иные обособленные подразделения, то

такие подразделения самостоятельными налогоплательщиками не

являются. Как указывается в статье 19 НК РФ “филиалы и иные обособленные подразделения российских организаций исполняют обязанности этих организаций по уплате налогов и сборов по месту нахождения этих филиалов и иных обособленных подразделений”.

Помимо налогоплательщиков, НК РФ использует понятие Налоговый агент – лицо, на которое законодательством возложена обязанность по перечислению (и удержанию) налога за налогоплательщика.

Пример

Организация приняла на работу работника. При выплате заработной платы организация удерживает из доходов работника НДФЛ.

В этой ситуации организация признается налоговым агентом, а работник – налогоплательщиком.

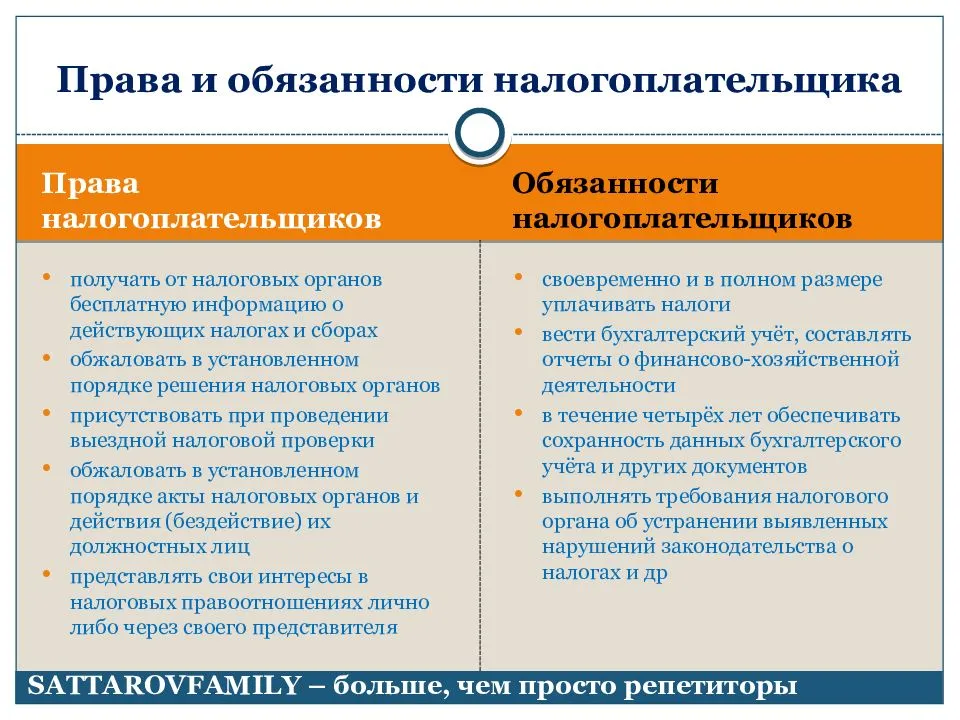

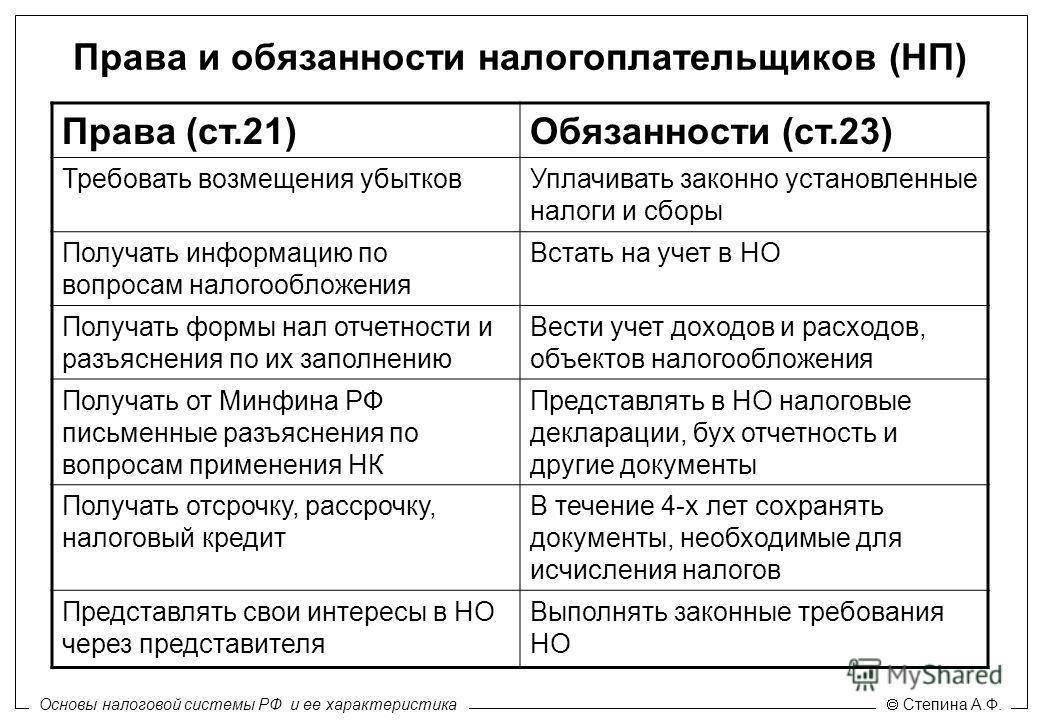

Права налогоплательщиков указаны в , а обязанности в Налогового кодекса Российской Федерации (НК РФ).

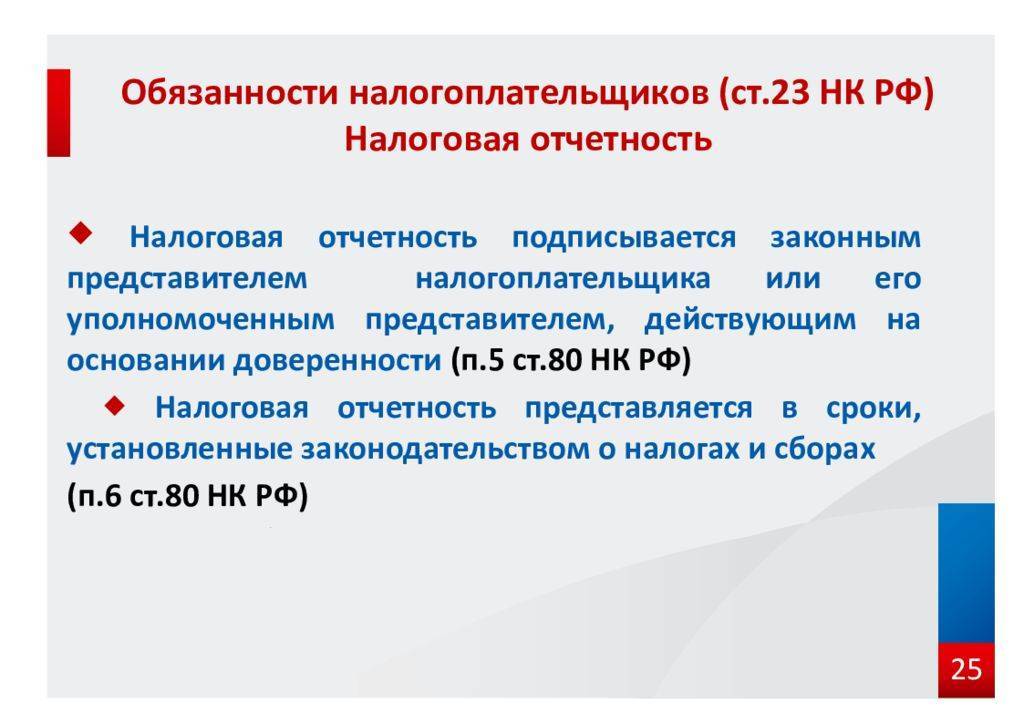

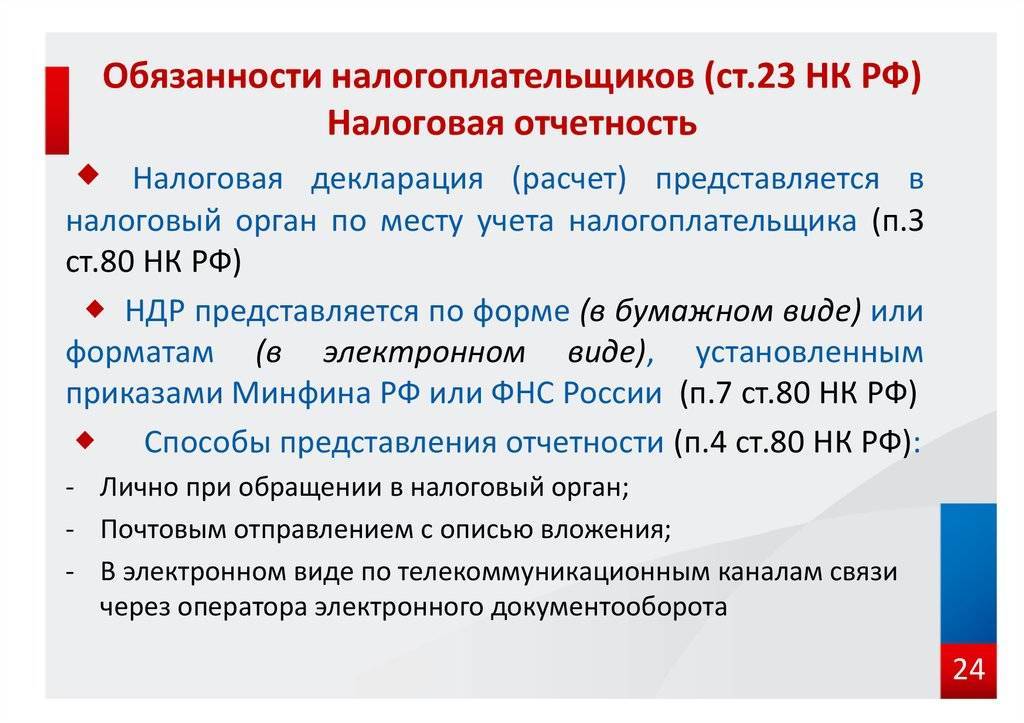

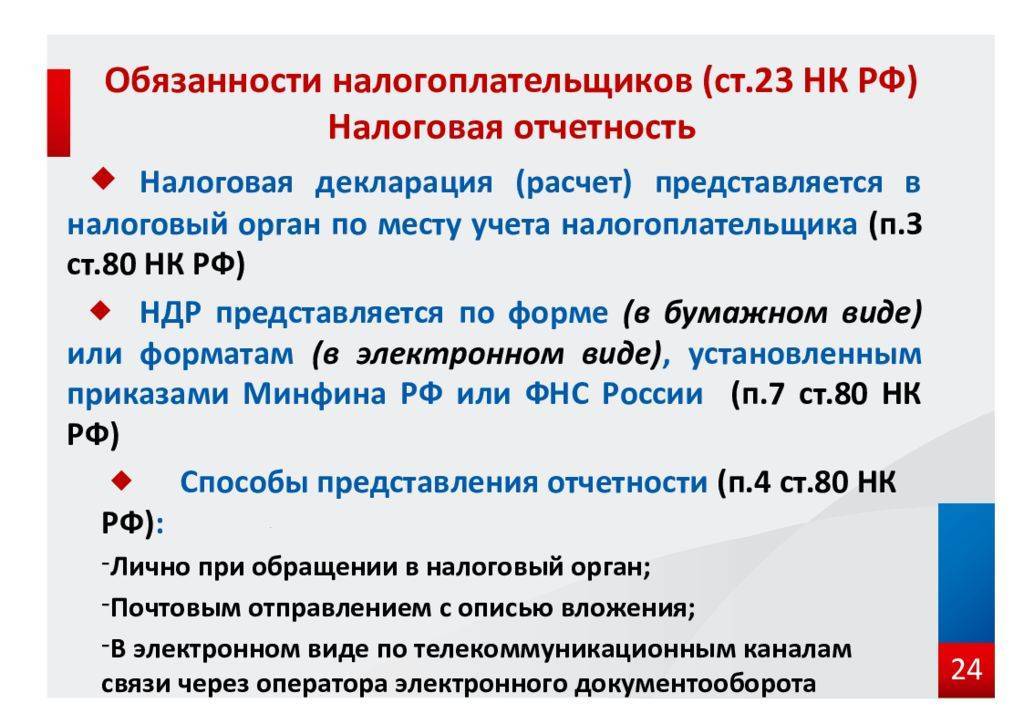

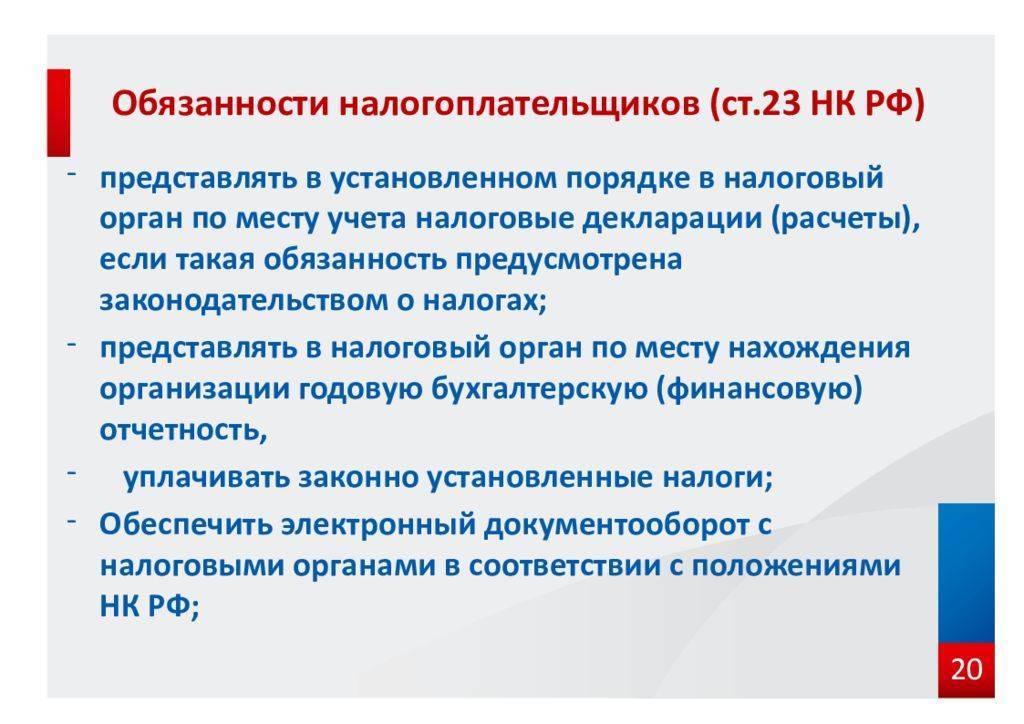

Так, к примеру, пп. 4 п. 1 ст. 23 НК РФ

устанавливает обязанность представлять в установленном порядке в

налоговый орган по месту учета налоговые декларации (расчеты), если

такая обязанность предусмотрена законодательством о налогах и

сборах.

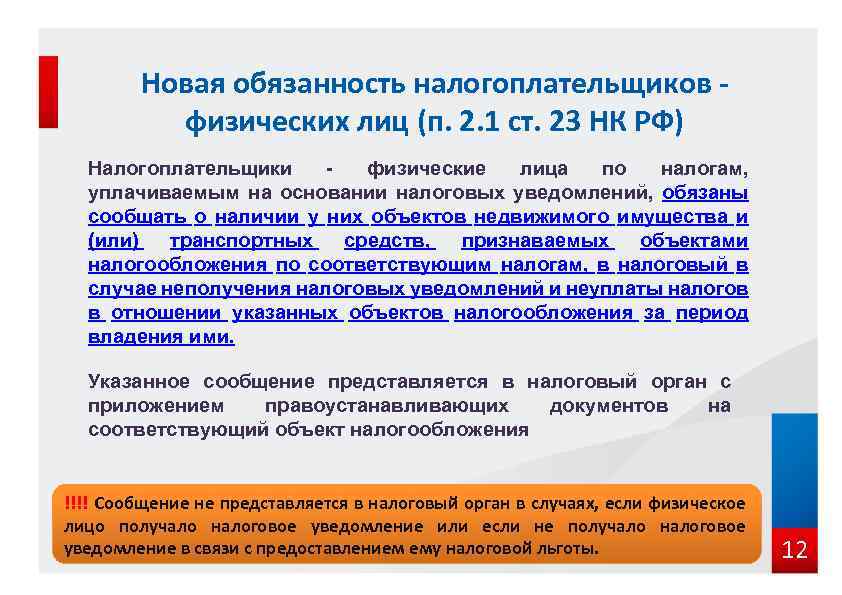

Иностранная структура без образования юридического лица признается налогоплательщиком в случаях, указанных в НК РФ (ст. 19 НК РФ).

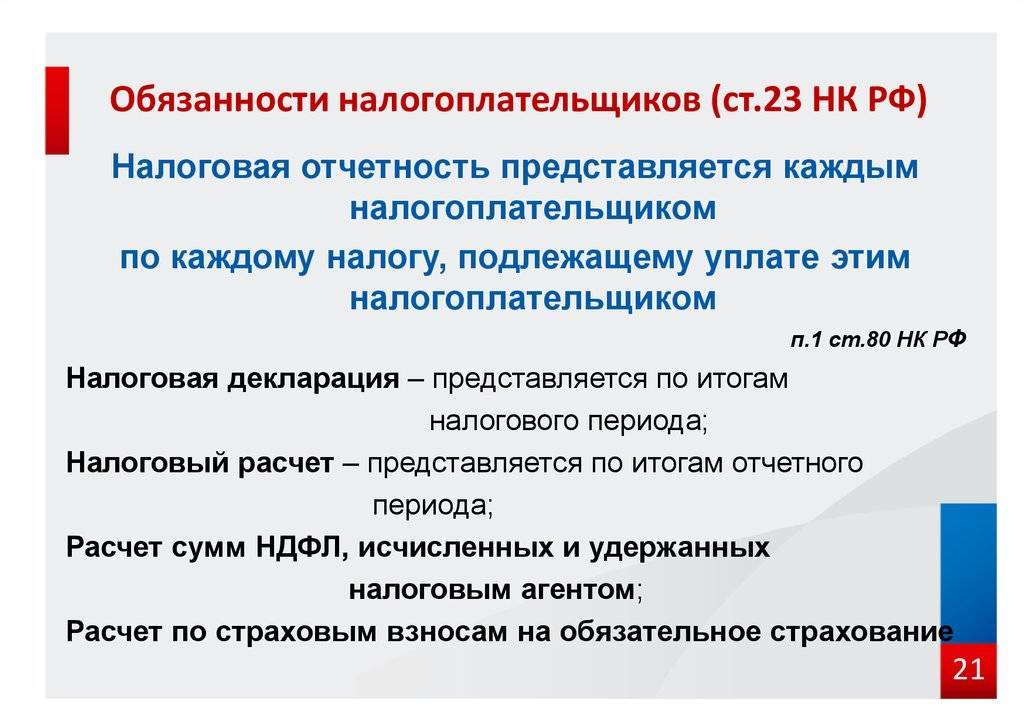

Если налогоплательщик по итогам налогового

периода не должен уплачивать налог в связи с отсутствием налоговой

базы, то он все равно обязан

представить налоговую декларацию, в которой отразить расчет налога

(в этом случае его отсутствие). Статья 119 НК РФ устанавливает

ответственность за непредставление налоговой декларации.

Пример

Налоговый орган обратился в арбитражный суд с

заявлением о взыскании с общероссийской общественной организации

инвалидов штрафа за несвоевременное представление налогового расчета

по авансовым платежам по налогу на имущество организаций.

Организация требование не признала, полагая, что наличие у нее права

на льготу по налогу на имущество освобождает ее от обязанности

представления налоговой декларации и налоговых расчетов по

названному налогу.

Высший судебный орган отметил, что лицо,

являющееся плательщиком налога на имущество организаций, обязано

представлять в налоговый орган налоговую декларацию и налоговый

расчет по авансовым платежам и в том случае, когда оно пользуется

льготой по названному налогу и в связи с этим не уплачивает его в

бюджет.

п. 2 Информационного письма Президиума ВАС РФ

от 17.11.2011 N 148 «Обзор практики разрешения арбитражными судами

дел, связанных с применением отдельных положений главы 30 Налогового

кодекса Российской Федерации».

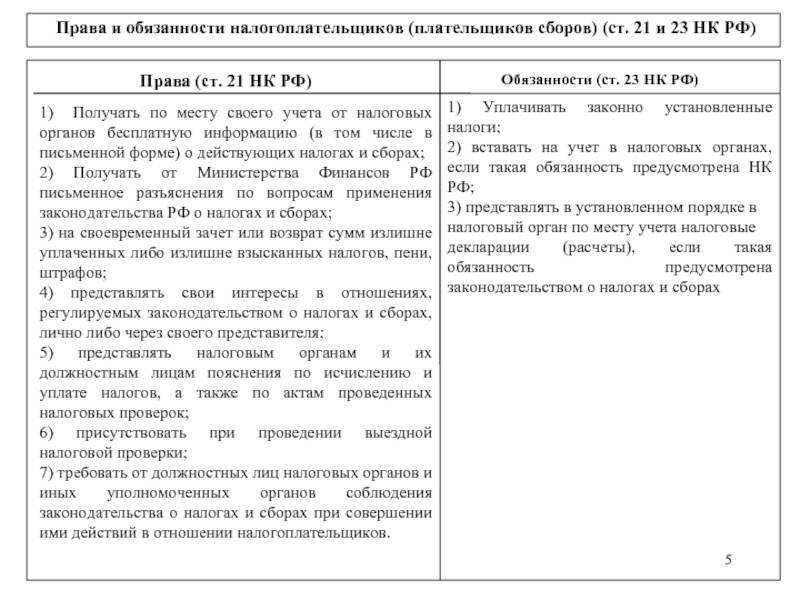

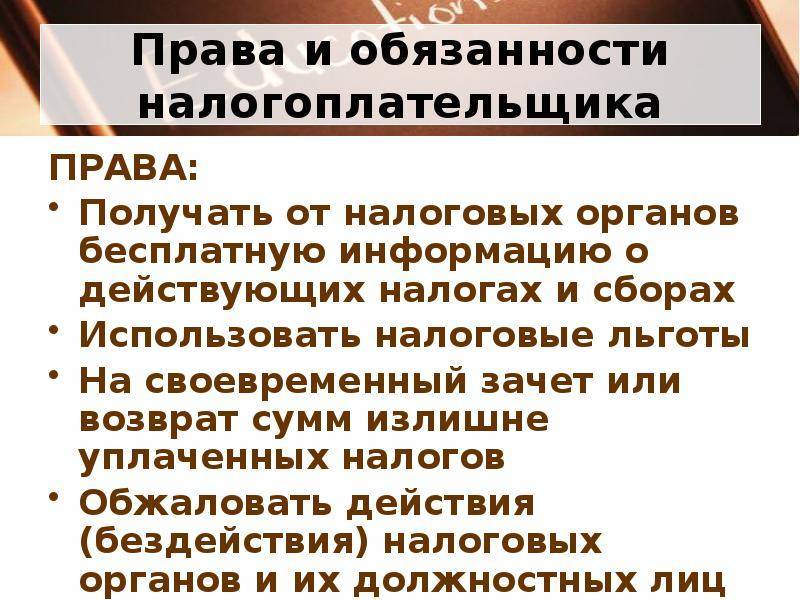

Статья 21. Права налогоплательщиков (плательщиков сборов, плательщиков страховых взносов)

(в ред. Федерального закона от 03.07.2016 N 243-ФЗ)

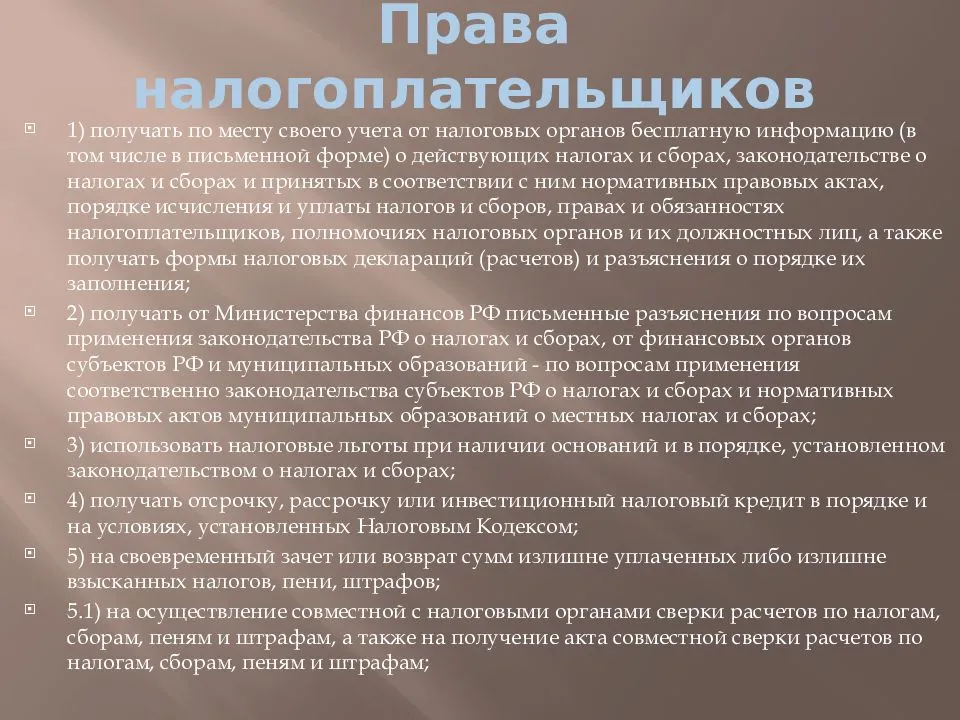

1. Налогоплательщики имеют право:

1) получать по месту своего учета от налоговых органов бесплатную информацию (в том числе в письменной форме) о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также получать формы налоговых деклараций (расчетов) и разъяснения о порядке их заполнения;

(в ред. Федеральных законов от 29.06.2004 N 58-ФЗ, от 27.07.2006 N 137-ФЗ)

2) получать от Министерства финансов Российской Федерации письменные разъяснения по вопросам применения законодательства Российской Федерации о налогах и сборах, от финансовых органов субъектов Российской Федерации и муниципальных образований – по вопросам применения соответственно законодательства субъектов Российской Федерации о налогах и сборах и нормативных правовых актов муниципальных образований о местных налогах и сборах;

(в ред. Федеральных законов от 29.06.2004 N 58-ФЗ, от 27.07.2006 N 137-ФЗ)

3) использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах;

4) получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных настоящим Кодексом;

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

5) на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов;

(в ред. Федерального закона от 09.07.1999 N 154-ФЗ)

5.1) на осуществление совместной с налоговыми органами сверки расчетов по налогам, сборам, пеням и штрафам, а также на получение акта совместной сверки расчетов по налогам, сборам, пеням и штрафам;

(пп. 5.1 введен Федеральным законом от 27.07.2010 N 229-ФЗ)

6) представлять свои интересы в отношениях, регулируемых законодательством о налогах и сборах, лично либо через своего представителя;

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

7) представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведенных налоговых проверок;

8 ) присутствовать при проведении выездной налоговой проверки;

9) получать копии акта налоговой проверки и решений налоговых органов, а также налоговые уведомления и требования об уплате налогов;

(в ред. Федерального закона от 09.07.1999 N 154-ФЗ)

10) требовать от должностных лиц налоговых органов и иных уполномоченных органов соблюдения законодательства о налогах и сборах при совершении ими действий в отношении налогоплательщиков;

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

11) не выполнять неправомерные акты и требования налоговых органов, иных уполномоченных органов и их должностных лиц, не соответствующие настоящему Кодексу или иным федеральным законам;

(в ред. Федерального закона от 29.06.2004 N 58-ФЗ)

12) обжаловать в установленном порядке акты налоговых органов, иных уполномоченных органов и действия (бездействие) их должностных лиц;

(в ред. Федеральных законов от 09.07.1999 N 154-ФЗ, от 29.06.2004 N 58-ФЗ)

13) на соблюдение и сохранение налоговой тайны;

(пп. 13 в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

14) на возмещение в полном объеме убытков, причиненных незаконными актами налоговых органов или незаконными действиями (бездействием) их должностных лиц;

(пп. 14 в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

15) на участие в процессе рассмотрения материалов налоговой проверки или иных актов налоговых органов в случаях, предусмотренных настоящим Кодексом.

(пп. 15 введен Федеральным законом от 27.07.2006 N 137-ФЗ)

2. Налогоплательщики имеют также иные права, установленные настоящим Кодексом и другими актами законодательства о налогах и сборах.

3. Плательщики сборов, плательщики страховых взносов имеют те же права, что и налогоплательщики.

(в ред. Федерального закона от 03.07.2016 N 243-ФЗ)

4. Любой из участников договора инвестиционного товарищества имеет право обжаловать в установленном порядке акты налоговых органов и действия (бездействие) их должностных лиц.

(п. 4 введен Федеральным законом от 28.11.2011 N 336-ФЗ)

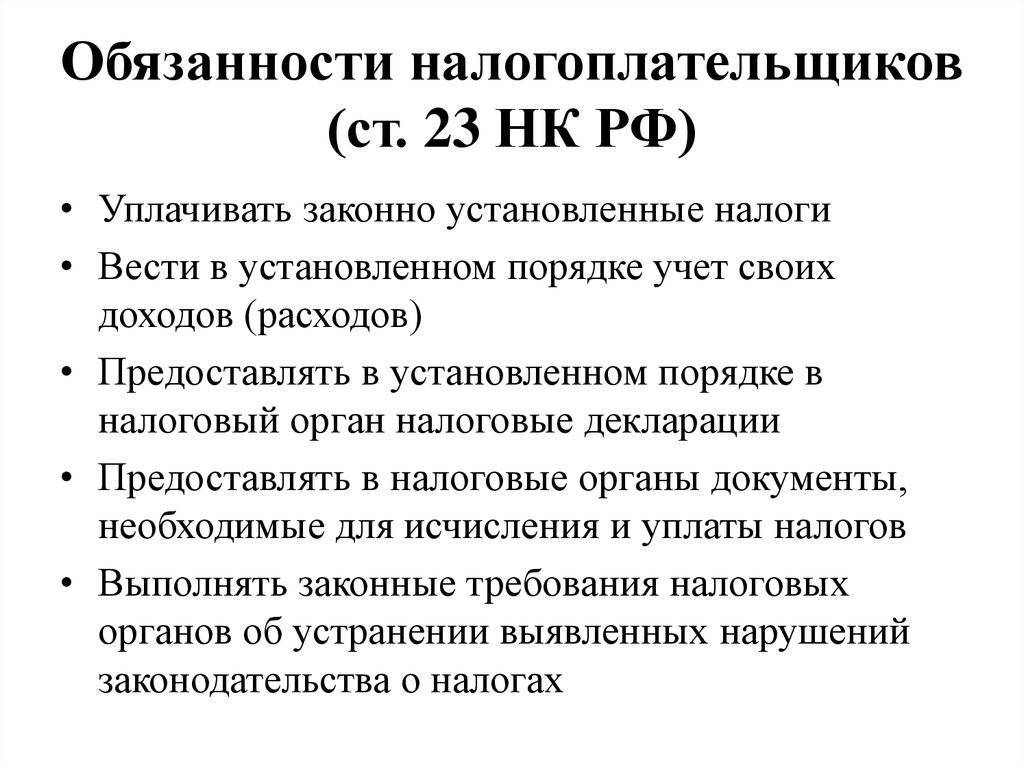

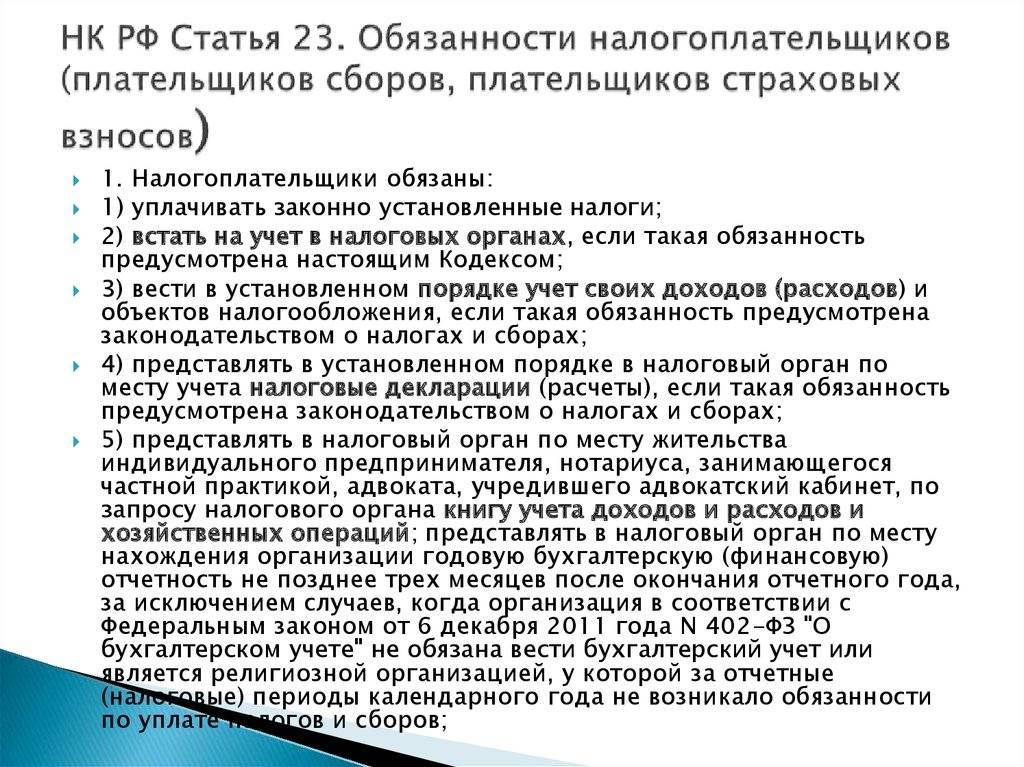

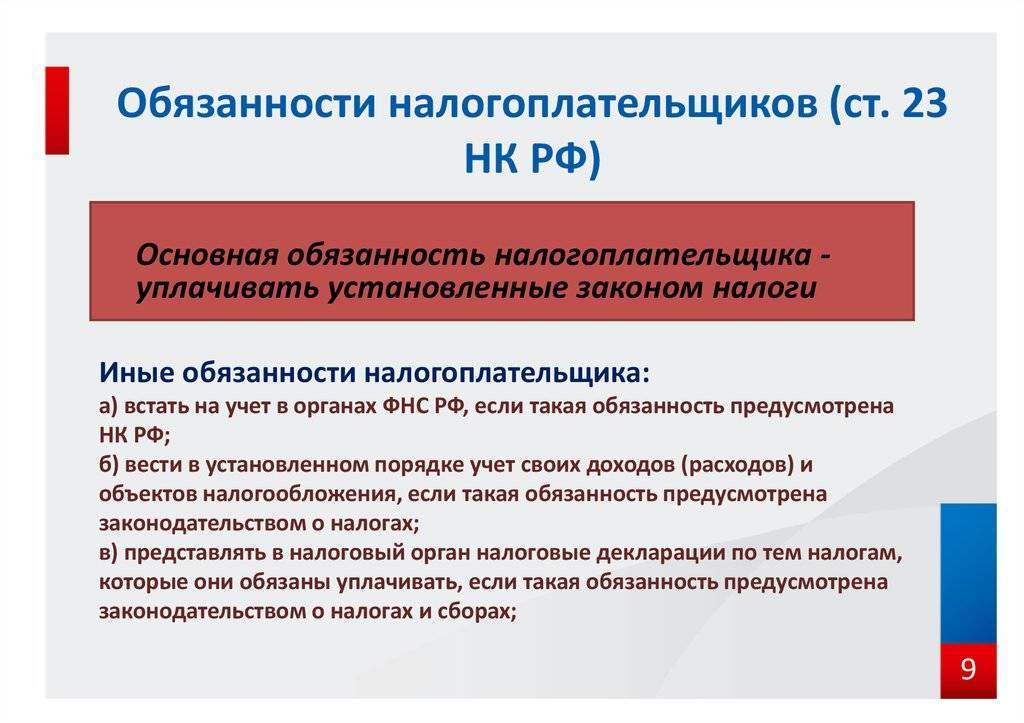

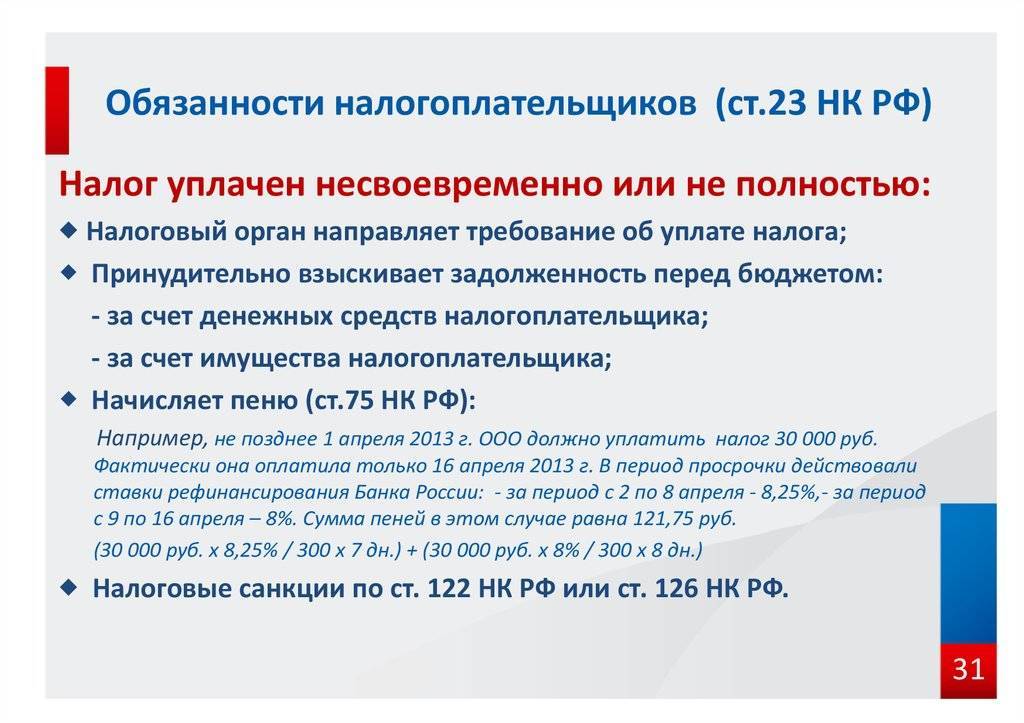

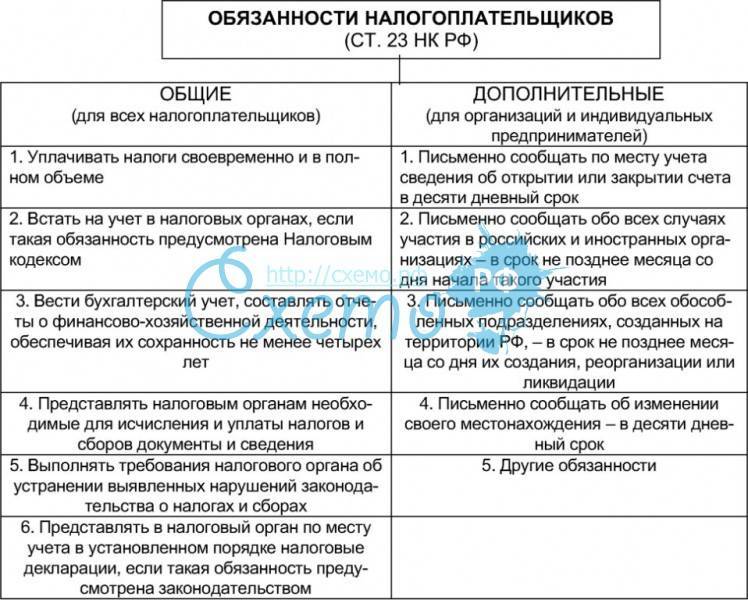

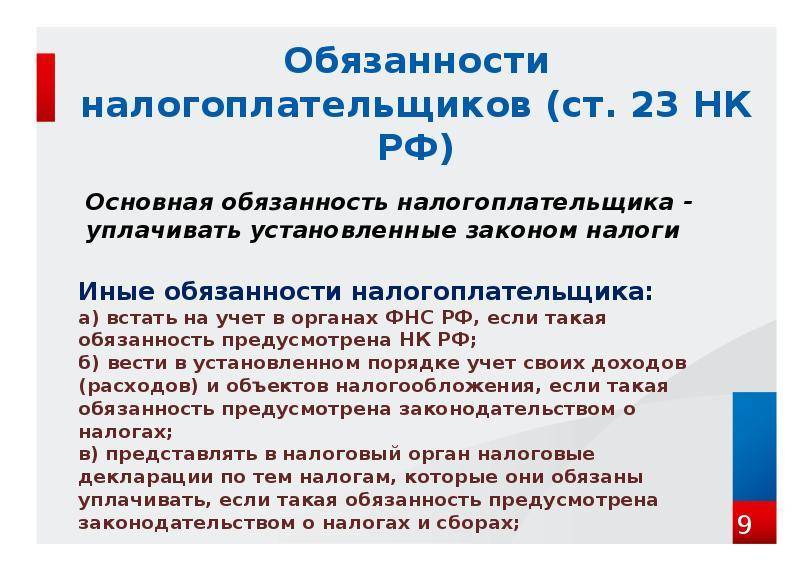

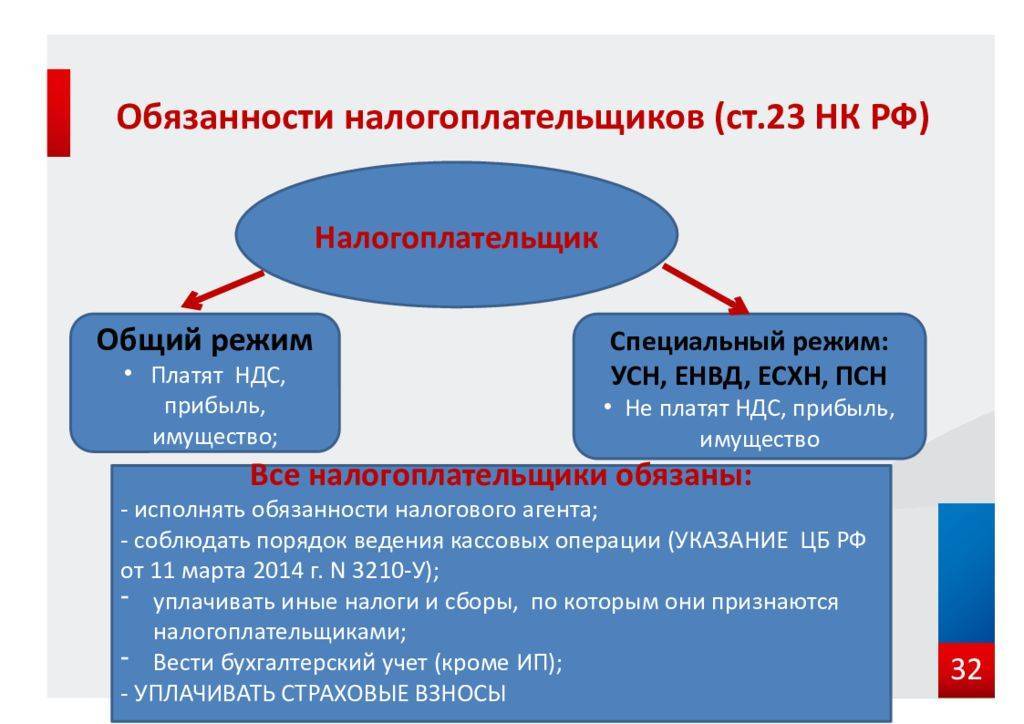

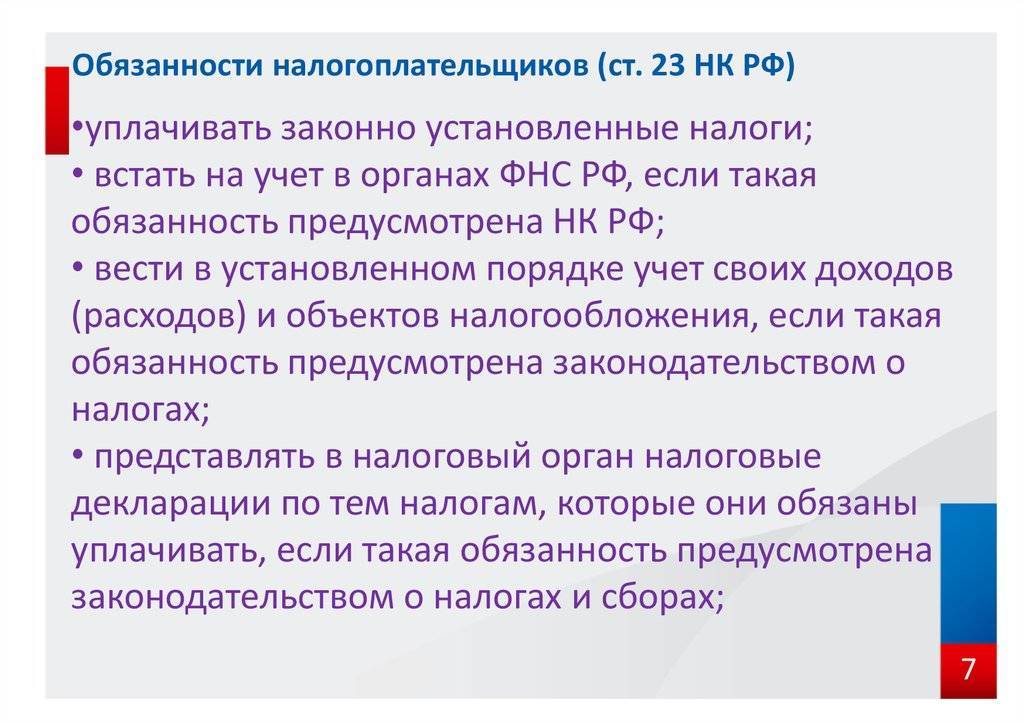

Ст. 23 НК РФ (действующая редакция)

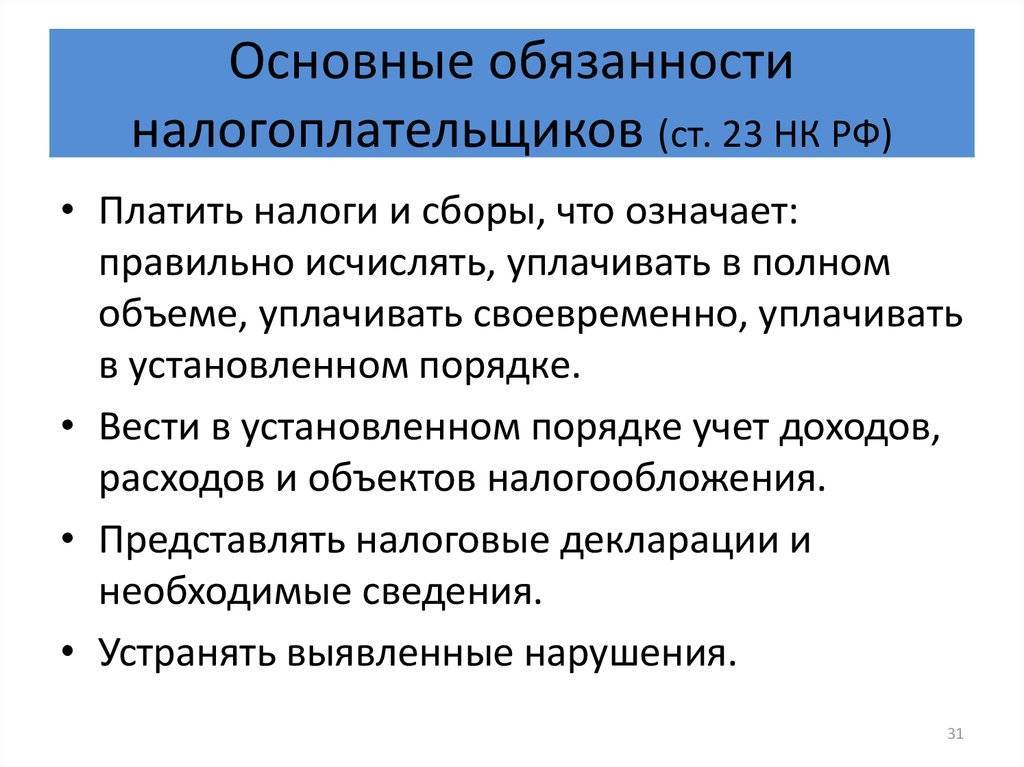

В первом пункте указаны основные обязанности плательщиков:

- Отчислять установленные законом налоги.

- Вставать на учет в уполномоченных органах, если это предусматривается иными статьями кодекса.

- Осуществлять учет своих расходам/доходам в установленном порядке, если это предписывается законодательством.

- Предоставлять контрольному органу по месту учета декларации (расчеты), если это предусмотрено в кодексе.

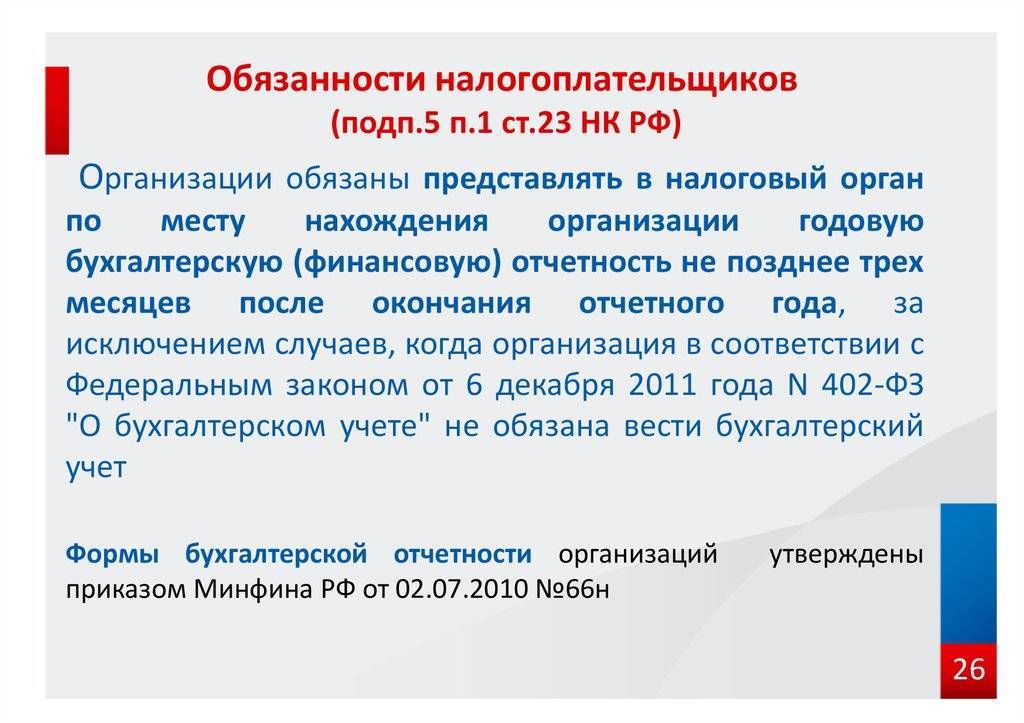

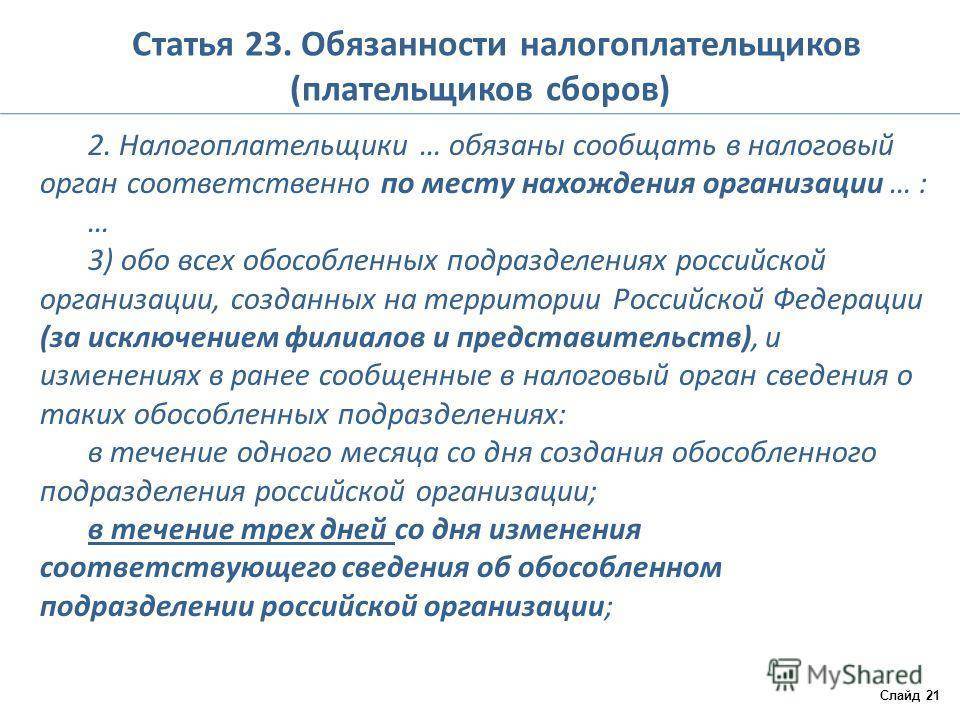

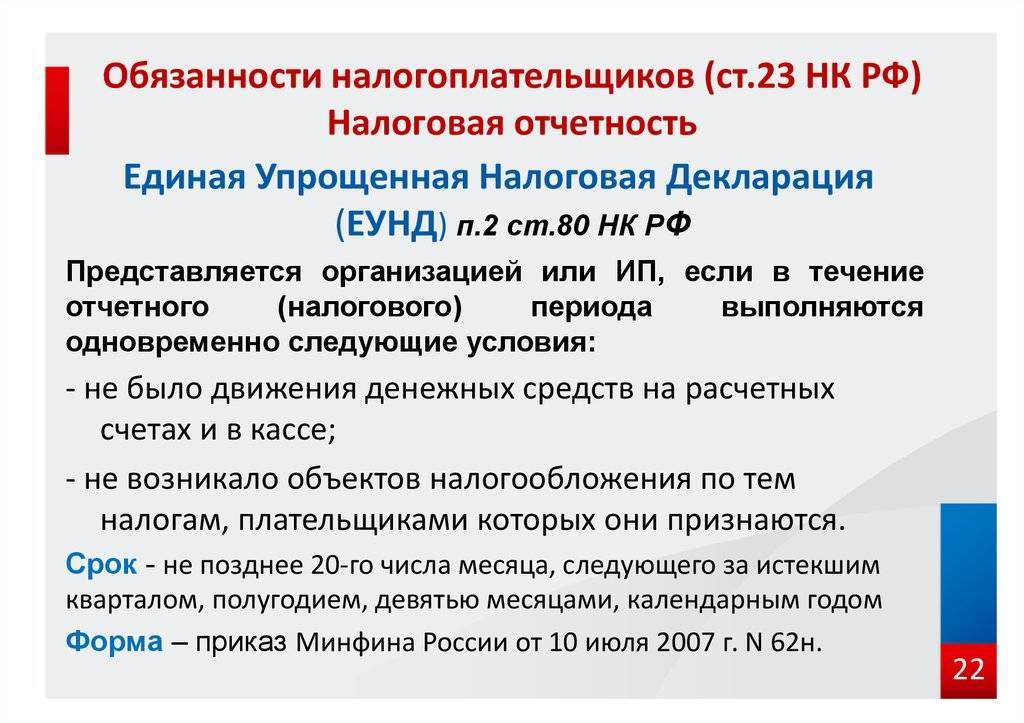

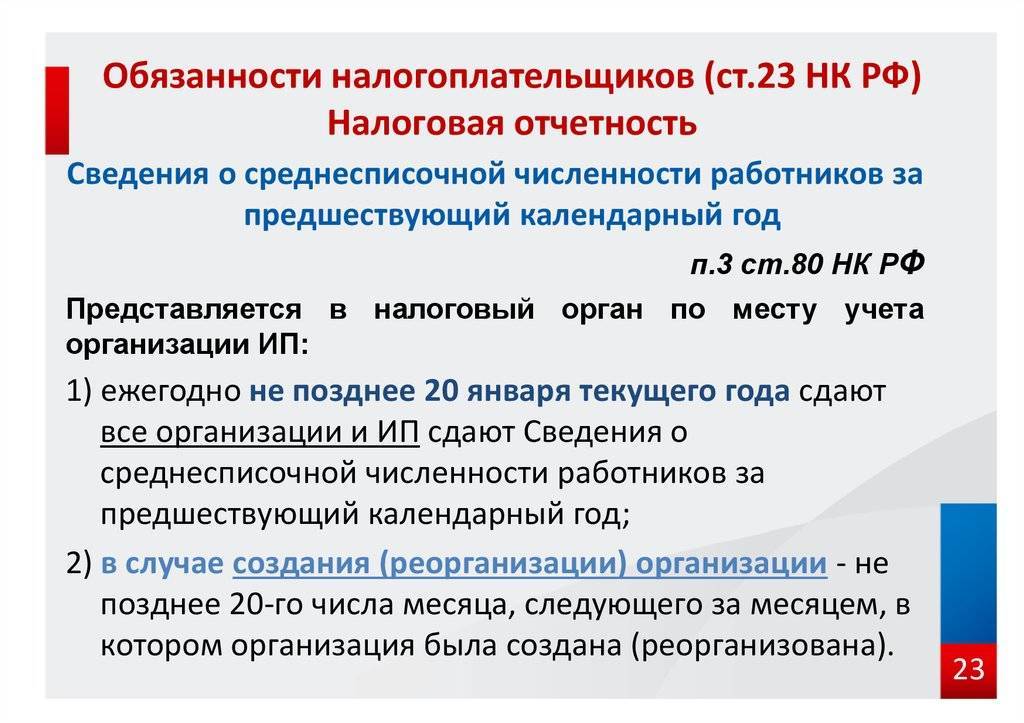

- Направлять в налоговую инспекцию по адресу проживания частнопрактикующего нотариуса, индивидуального предпринимателя, адвоката, учредившего кабинет, по запросу КУДР и хозяйственных операций; по месту расположения юрлица представлять финансовую (бухгалтерскую) отчетность не позже 3-х мес. со дня окончания года. Исключением в последнем случае выступают организации, которые по ФЗ № 402 не обязаны вести бухучет либо являются религиозными объединениями, на которые за отчетные периоды не возлагалось налоговое бремя.

- Направлять в налоговые инспекции и должностным лицам документы, необходимые для расчета сборов, в установленном порядке и в случаях, которые предусмотрены в кодексе.

- Исполнять требования уполномоченной инстанции об устранении обнаруженных нарушений положений законодательства о налогах, не создавать препятствия для служащих контрольных структур исполнять их должностные обязанности.

- Обеспечивать на протяжении 4-х лет сохранность сведений налогового и бухгалтерского учетов, прочих документов, которые требуются для исчисления бюджетных платежей. К ним, в числе прочего, относят бумаги, подтверждающие расходные операции и поступление доходов (для ИП и организаций), выплату налогов, если другое не устанавливается кодексом.

- Осуществлять прочие обязанности, предусмотренные отраслевым законодательством.

Права налогоплательщиков (плательщиков сборов, плательщиков страховых взносов) (Статья 21. НК РФ)

1) получать по месту своего учета от налоговых органов бесплатную информацию (в том числе в письменной форме) о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также получать формы налоговых деклараций (расчетов) и разъяснения о порядке их заполнения;

2) получать от Министерства финансов Российской Федерации письменные разъяснения по вопросам применения законодательства Российской Федерации о налогах и сборах, от финансовых органов субъектов Российской Федерации и муниципальных образований – по вопросам применения соответственно законодательства субъектов Российской Федерации о налогах и сборах и нормативных правовых актов муниципальных образований о местных налогах и сборах;

3) использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах;

4) получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных настоящим Кодексом;

5) на своевременный зачет или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов;

5.1) на осуществление совместной с налоговыми органами сверки расчетов по налогам, сборам, пеням и штрафам, а также на получение акта совместной сверки расчетов по налогам, сборам, пеням и штрафам;

6) представлять свои интересы в отношениях, регулируемых законодательством о налогах и сборах, лично либо через своего представителя;

7) представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведенных налоговых проверок;

8) присутствовать при проведении выездной налоговой проверки;

9) получать копии акта налоговой проверки и решений налоговых органов, а также налоговые уведомления и требования об уплате налогов;

10) требовать от должностных лиц налоговых органов и иных уполномоченных органов соблюдения законодательства о налогах и сборах при совершении ими действий в отношении налогоплательщиков;

11) не выполнять неправомерные акты и требования налоговых органов, иных уполномоченных органов и их должностных лиц, не соответствующие настоящему Кодексу или иным федеральным законам;

12) обжаловать в установленном порядке акты налоговых органов, иных уполномоченных органов и действия (бездействие) их должностных лиц;

13) на соблюдение и сохранение налоговой тайны;

14) на возмещение в полном объеме убытков, причиненных незаконными актами налоговых органов или незаконными действиями (бездействием) их должностных лиц;

15) на участие в процессе рассмотрения материалов налоговой проверки или иных актов налоговых органов в случаях, предусмотренных настоящим Кодексом.

1.1. Налогоплательщики – физические лица вправе также представлять в налоговые органы документы (сведения) и получать от налоговых органов документы, используемые налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, через многофункциональные центры предоставления государственных и муниципальных услуг, в которых в соответствии с решениями высших исполнительных органов государственной власти субъектов Российской Федерации организована такая возможность, в случаях, если настоящим Кодексом предусмотрены представление в налоговые органы и получение от налоговых органов таких документов (сведений) через многофункциональные центры предоставления государственных и муниципальных услуг.

При представлении налогоплательщиком – физическим лицом документов (сведений) в налоговый орган через многофункциональный центр предоставления государственных и муниципальных услуг днем их представления считается дата их приема многофункциональным центром предоставления государственных и муниципальных услуг. При этом налогоплательщику – физическому лицу многофункциональным центром предоставления государственных и муниципальных услуг выдается расписка или иной документ, подтверждающий прием документов (сведений).

2. Налогоплательщики имеют также иные права, установленные настоящим Кодексом и другими актами законодательства о налогах и сборах.

3. Плательщики сборов, плательщики страховых взносов имеют те же права, что и налогоплательщики.

4. Любой из участников договора инвестиционного товарищества имеет право обжаловать в установленном порядке акты налоговых органов и действия (бездействие) их должностных лиц.

Материальные ценности иностранной организации

Зарубежные предприятия, а также структуры, действующие без создания юрлица, имеющие имущество, которое относится к объектам обложения по ст. 374 Кодекса, обязаны в предусмотренном отраслевым законодательством порядке извещать налоговую инспекцию данные об участниках указанных хозяйствующих субъектов. Уведомление осуществляется по месту расположения материальных ценностей. Структурам, работающим без создания юрлица, надлежит сообщать данные об управляющих, учредителях и бенефициарах. В случае если у субъекта хозяйствования в наличии имеется несколько объектов, уведомление налогового органа осуществляется по адресу расположения одного из них по выбору плательщика.

Обязанности агентов

Этим субъектам налоговых правоотношений надлежит:

- Своевременно и правильно осуществлять исчисление, удержание из средств, которые выплачиваются плательщиками, направлять во внебюджетные и бюджетные фонды соответствующего уровня налоги.

- Не позже месяца сообщать письменно в контрольную инстанцию по адресу постановки на учет о невозможности осуществить списание с дохода и сумме задолженности.

- Вести учет поступлений налогоплательщика, удержанных и направленных в бюджетные/внебюджетные фонды обязательных платежей, в том числе индивидуально по каждому лицу.

В случае невыполнения указанных обязанностей или ненадлежащего их исполнения налоговые агенты несут ответственность по установленному в законодательстве порядку.

Заключение

Налогообложение представляет собой одну из ключевых сфер государственной деятельности. От того, насколько четко регламентированы обязанности и права субъектов, участвующих в правоотношениях, будет зависеть не только достижение главных целей – полное и своевременное получение средств от организаций и граждан. Регулирование налоговых правоотношений позволяет обеспечить защиту имущественных прав плательщиков. Обязательство по отчислению платежей, более чем другие, содержит противоречие, которое выражается в столкновении общественного и частного интереса.

В этой связи в качестве ключевой задачи на этапе формирования и введения налоговых сборов, законодательных предписаний, регламентации содержания правоотношений выступает поиск оптимального баланса между ними. Именно для этого приняты основы кодекса. В законодательстве четко регламентируется процесс осуществления прав и исполнения обязанностей всех субъектов налогообложения. Жесткая взаимосвязь между юридическими возможностями и обязательствами, четким регулированием вопроса об их реализации обусловили возникновение процедурных предписаний.

Сегодня в действующей редакции кодекса этих норм достаточно много. Вслед за ними в рамках налогового обязательства возникли правоотношения процедурного характера. За счет жесткой регламентации содержания бремени исключается возможность злоупотребления со стороны любого субъекта, участвующего в них

Немаловажно и то, что тщательная проработка предписаний и правил, осмысленное их внедрение в общественную жизнь, сферу хозяйствования позволяет осуществить надлежащий контроль соблюдения законодательства, полнотой и своевременностью направления отчислений в бюджет. Неисполнение предусмотренных нормативными документами обязательств влечет ответственность виновных лиц

Уполномоченные инстанции обладают правом применять меры государственного принуждения, в числе которых, например, блокирование расчетных счетов должника, штрафы, пени. Наложение санкций при этом не избавляет должников от обязанности погасить основную задолженность

Отдельное внимание уделяется в законодательстве предоставлению отчетной документации. Она отражает реальное положение дел на предприятии или у ИП

Декларация также выступает в качестве эффективного контрольного инструмента.