Какой кредит можно рефинансировать в ВТБ банке?

Рефинансирование займа в ВТБ банке позволяет заключить кредитный договор на более выгодных условиях, снижая процентную ставку и уменьшая размер ежемесячного платежа. В учреждении заемщик может рефинансировать такие виды кредитов:

- Потребительский;

- Ипотечный;

- Автокредит.

Заем доступен клиентам учреждения и заемщикам сторонних финансовых организаций. Основная цель данной программы — помочь клиентам погасить текущий заем и избежать штрафов за просрочку. Рефинансирование позволяет снизить финансовую нагрузку, не ухудшая положение кредитной истории. При желании можно изменить срок погашения и размер ежемесячной оплаты ссуды.

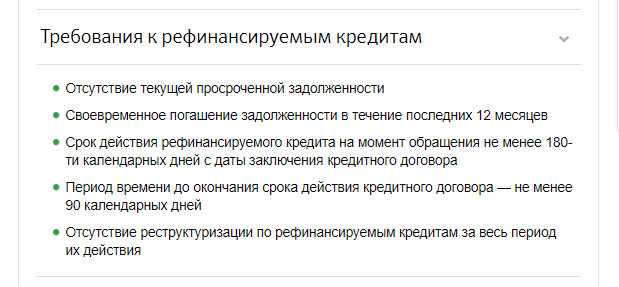

Требования к рефинансируемым кредитам

При помощи рефинансирования можно погасить залоговые и беззалоговые кредиты, а также задолженность по кредитным картам. Чтобы заключение нового соглашения прошло успешно, ВТБ банк предъявляет такие требования к кредитам:

- Остаток срока действия ссуды — не менее трех месяцев;

- Отсутствуют просрочки по платежу;

- Регулярная оплата кредита или погашение долга по кредитной карточке в течение шести месяцев;

- Предыдущий кредит взят в ином банковском учреждении;

- Рефинансировать заем можно только в рублях.

Требования к заемщикам

ВТБ банк предъявляет к заемщику лояльные требования:

- Клиент должен быть гражданином страны и иметь постоянную регистрацию в регионе расположения отделения банка;

- Предоставить справку, подтверждающую финансовое состояние. Размер ежемесячной заработной платы варьируется от 20 000 до 30 000 рублей, в зависимости от региона;

- Стаж работы — не менее одного года на последнем рабочем месте;

- Возрастные рамки: от 21 года до 70 лет;

- Так же в обязательном порядке гражданин должен предоставить полный пакет документов.

Условия

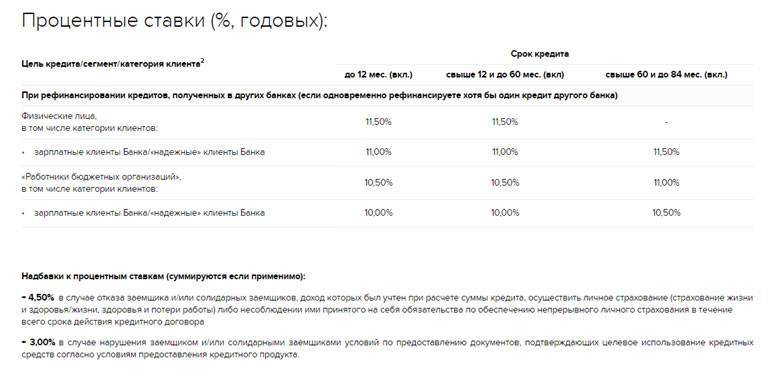

Процентная ставка при рефинансировании в ВТБ Банке зависит от того, какой именно кредит погашается за счет денежных средств нового кредитора.

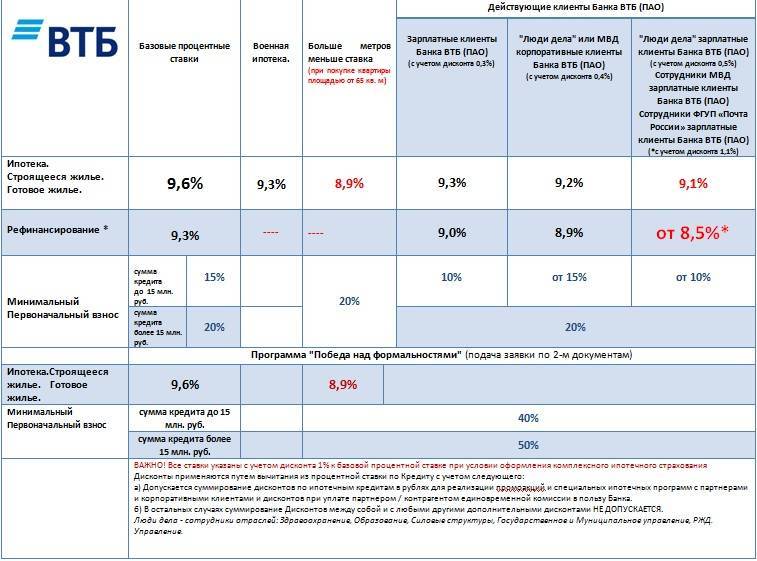

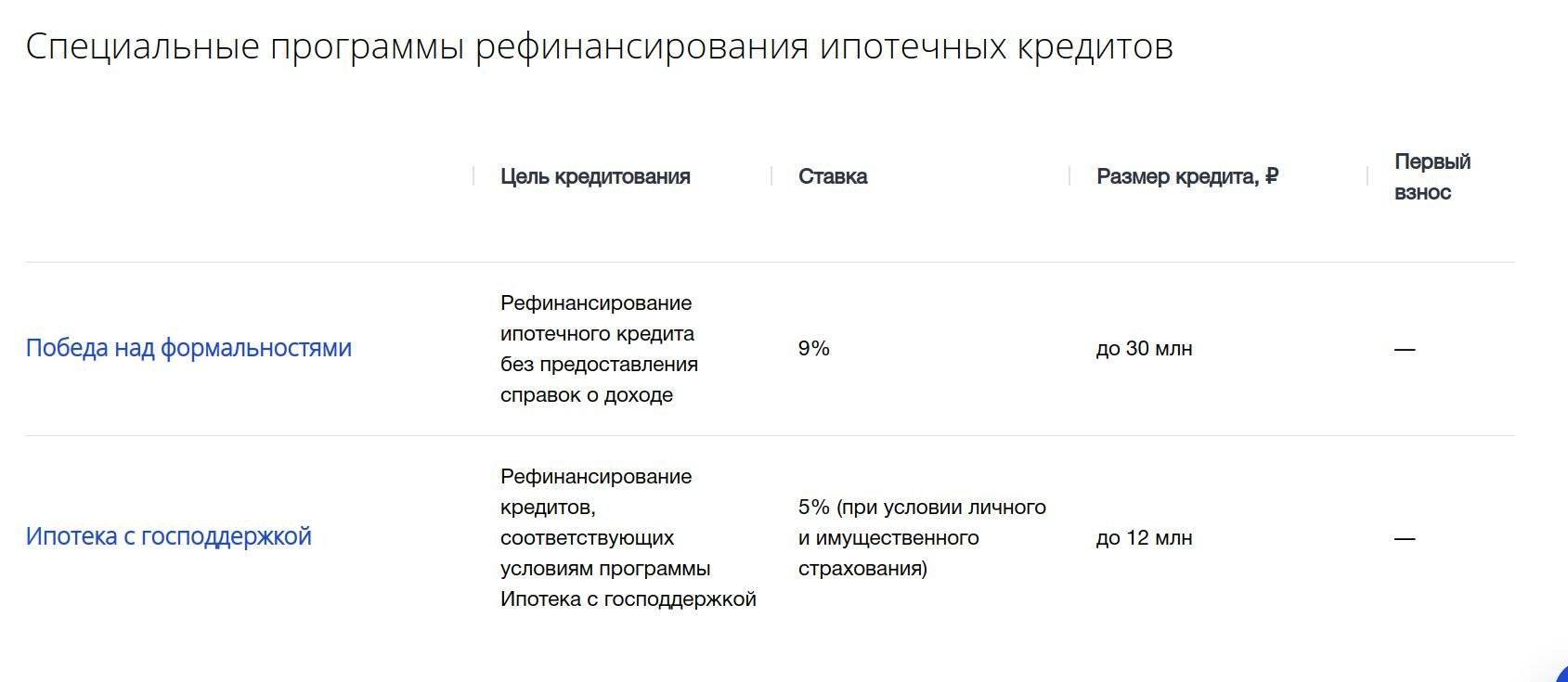

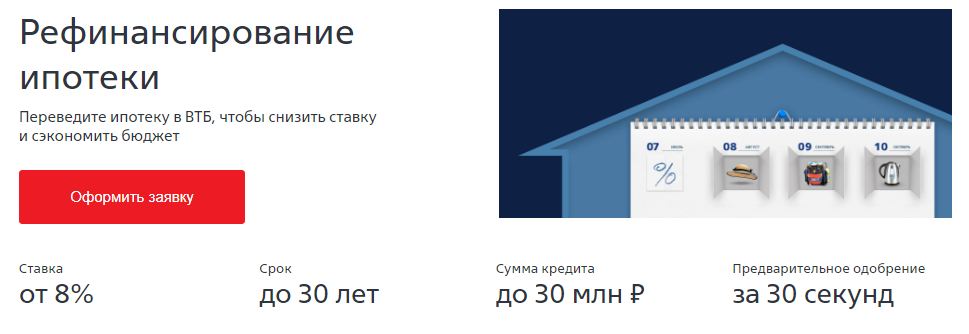

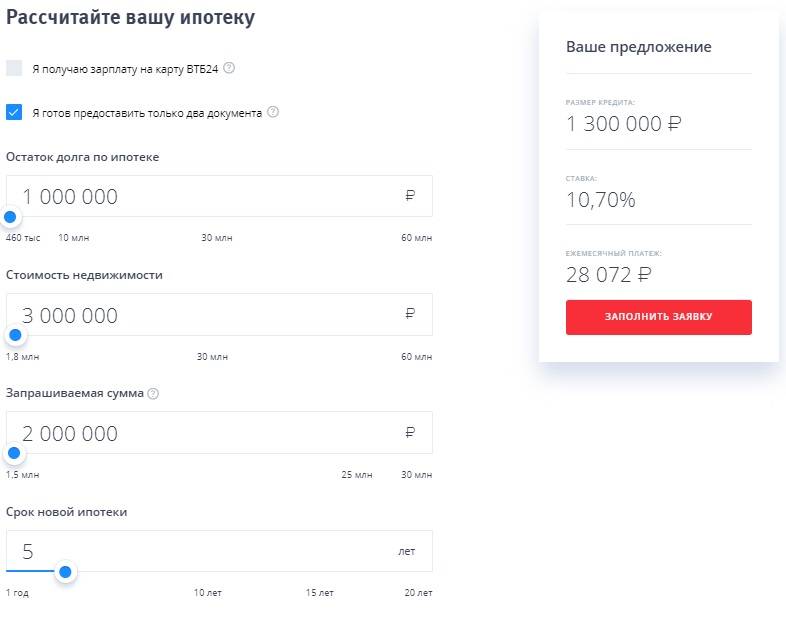

В ВТБ банке рефинансирование ипотечного займа происходит на таких условиях:

- Процентная ставка: от 11,25 до 13,25% годовых. Окончательный размер процентов зависит от подключенных опций, наличия страховки, категории заемщика;

- Срок погашения: 30 лет;

- Клиенту предоставляется до 80% ссуды от стоимости недвижимости, но не больше 30 миллионов рублей.

- При заключении договора по двум документам, заемщик может рассчитывать на получение займа до 50% от стоимости жилья.

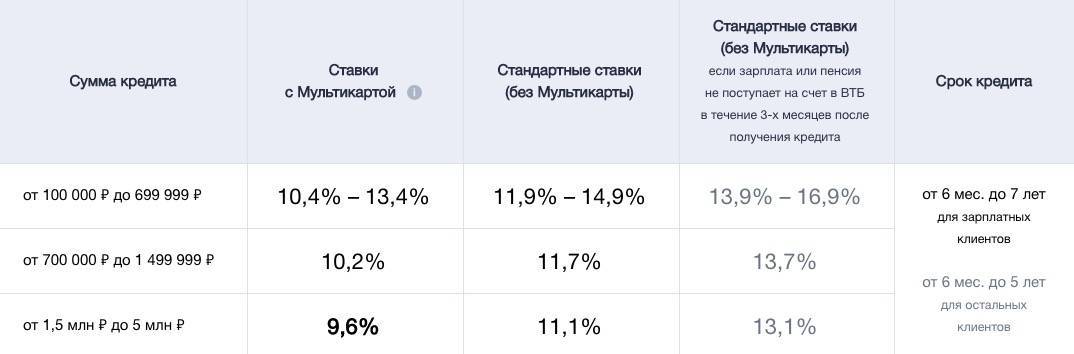

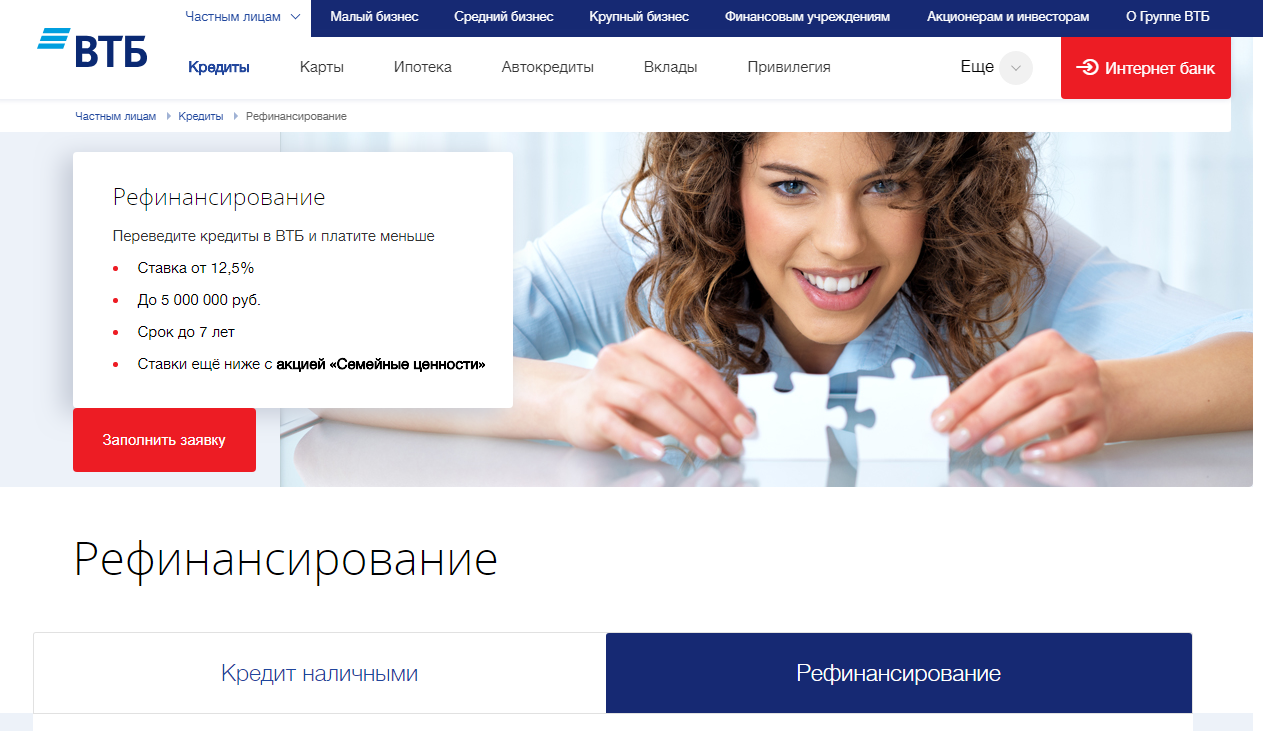

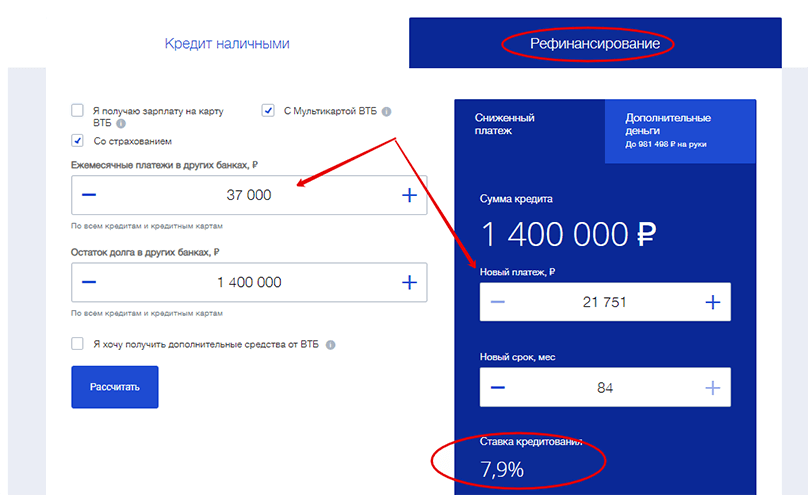

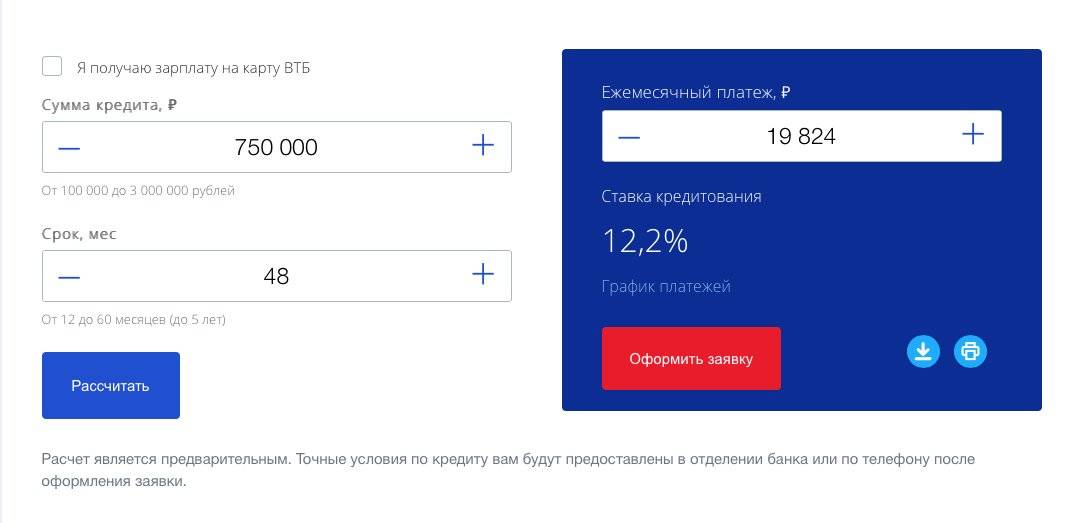

Условия по рефинансированию потребительского кредита следующие:

- Размер средств: от 100 000 до 5 миллионов рублей;

- Процентная ставка зависит от суммы займа:

- 12,5% при сумме от 500 000 до 5 миллионов рублей;

- 12,9-16,9% при сумме от 100 000 до 499 999 рублей;

- Срок погашения: пять лет;

- Без залога и поручительства;

- Возможно объединение до шести кредитов и кредитных карточек в один заем.

Особенности программы: возможность получить средства на любые цели.

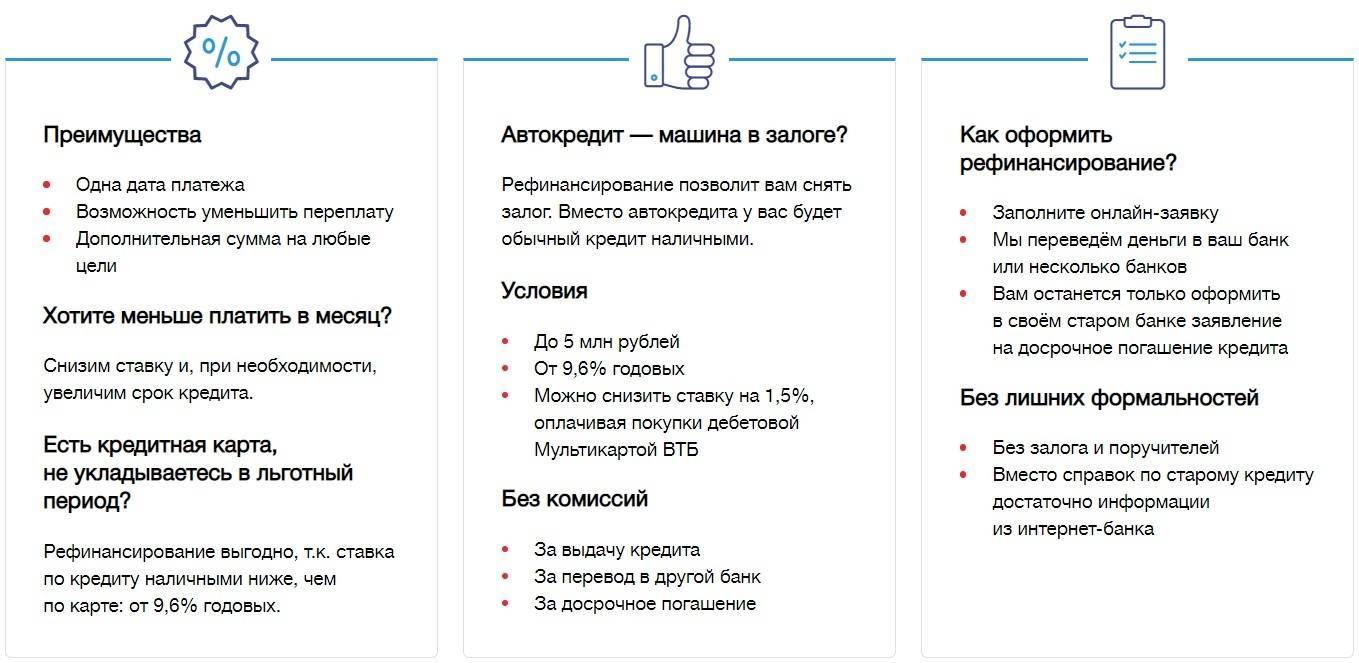

Рефинансирование автокредита имеет такие условия:

- Размер денежных средств варьируется от 30 000 до 1 миллиона рублей;

- Срок выплаты долга: пять лет;

- Ставка по процентам: от 13,95% годовых;

- Автотранспорт подлежит страхованию КАСКО и передается учреждению по договору залога. О том, как оформить автокредит под залог покупаемой машины, читайте здесь:

Документы для рефинансирования кредита в ВТБ банке

В список необходимых документов входят:

- Действующий паспорт РФ;

- Страховое свидетельство государственного пенсионного страхования — СНИЛС;

- Кредитное соглашение или справка об остатке долга у прошлого кредитора;

- Оригинал документа, который подтверждает уровень дохода за последние полгода: справка о доходах по форме

- 2-НДФЛ или образцу учреждения.

- Зарплатные клиенты предоставляют: паспорт, СНИЛС и кредитную документацию на выбор.

Преимущества

Рефинансирование — это одна из популярных услуг банка. Суть ее в оформлении нового кредита для погашения уже имеющейся задолженности.

Цель такой сделки – улучшение условий оформления.

Посредством перекредитования можно решить следующие задачи:

- Улучшить условия;

- Объединить в один несколько займов;

- Быстро оформить заявку и получить ответ в течение нескольких дней;

- Снизить размер регулярной выплаты;

- Получить дополнительные средства.

У программы перекредитования в ВТБ есть преимущества:

- Требования к клиентам очень лояльны, поэтому вероятность того, что заявка будет одобрена, высокая.

- Ставка низкая: от 6,4% для потребительского кредитования от 8% для ипотеки (в каких еще банках можно оформить рефинансирование по самой низкой ставке читайте тут).

- Можно уменьшить переплату и получить более выгодные условия, чем в предыдущем банковском учреждении.

- Можно объединить до девяти разных задолженностей.

- Дополнительно заемщикам, своевременно справляющимся с обязательствами, банк предлагает бонусы.

Услуга рефинансирования кредитов в банке ВТБ будет актуальна, если:

- накопилось много мелких долгов;

- если процентные ставки по старым займам завышены;

- если нет возможности выплачивать долги в текущем объеме;

- или по другим причинам (например, при переезде) нет возможности погасить задолженность.

Порядок оформления

Из документов потребуется паспорт, анкета, подтверждающая доходы справка, копия трудовой книжки, СНИЛС, военный билет (при возрасте младше 27 лет).

При рефинансировании ипотеки надо будет представить данные по остатку задолженности и сведения относительно качества выплаты за весь период.

Для уточнения сведений могут потребоваться и дополнительные бумаги.

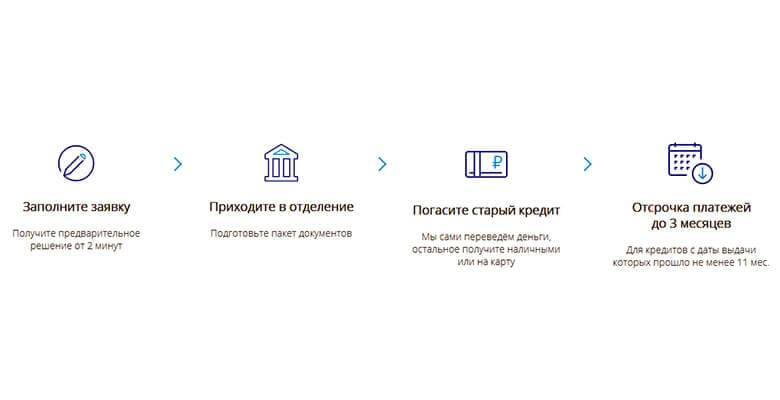

Перекредитование в банке ВТБ происходит в несколько этапов:

- Клиент передает для рассмотрения необходимые документы.

- Предоставляются справки из банковских учреждений, задолженности по которым нужно рефинансировать. В них должна указываться сумма и реквизиты для получения средств.

- Клиент проходит идентификацию и заполняет анкету.

- Анкета подписывается, клиент ожидает ответа от банка. Если кредитная организация соглашается, человек получает бумаги, которые он должен изучить и подписать. Затем средства направляются в другие банковские учреждения для погашения долга.

- У заемщика есть примерно 30 дней, чтобы передать организации справки о том, что долги в других кредитных организациях погашены полностью.

После проверки документов перекредитование считается оформленным. Нужно учесть, что если заемщик задерживает предоставление бумаг о покрытии старых займов, то банк может расторгнуть договор.

Документы для оформления рефинансирования в ВТБ

Документы, подтверждающие доход

| Категория | Необходимые документы | Особенности |

|---|---|---|

| Физические лица | Справка 2-НДФЛ или справка по форме банка | Справка должна отображать доход заемщика не менее чем за 6 месяцев. Срок действия данной справки со дня получения не более 30 дней |

| Зарплатные клиенты | Предоставление документов не требуется при условии, что зарплатный клиент получает зачисления зарплаты ежемесячно на карту ВТБ. Если зачисления прерываются, то предоставление справки необходимо | Если клиент находится на зарплатном проекте, то все сведения операции по счетам клиента ВТБ отслеживает самостоятельно |

| Пенсионеры, получающие пенсию на карту ВТБ | Предоставление справок, подтверждающих доход, не требуется | — |

| Пенсионеры, не получающие пенсию на карту ВТБ | Если пенсионер получает зачисления на пенсионную книжку, то необходимо предоставить в банк выписку из ПФР | Выписка из ПФР должна быть сделана за последний месяц, срок действия справки составляет 30 календарных дней |

| Работающие пенсионеры | Если клиент работает и при этом получает пенсию, отталкиваться стоит от размера зачислений. Если по месту работы клиент получает доход выше, чем пенсионные зачисления, то предоставление справок не отличается от категорий «работающие физические лица» либо «зарплатные клиенты» (зависит от того, каким образом приходит доход), при этом пенсионные зачисления указываются в разделе дополнительный доход | Если требуется 2-НДФЛ, то прописывается доход за последние 6 месяцев, срок действия данной справки календарных 30 дней |

| Индивидуальные предприниматели | Налоговая декларация | В зависимости от вида ведения отчетности декларация предоставляется либо за предыдущий год (в случае сдачи годовой декларации), либо за два последних квартала (если декларация сдается ежеквартально) |

| Военные | 2-НДФЛ, если военный находится на зарплатном проекте, то предоставление справок не требуется | Доход должен быть прописан за последние 6 месяцев, срок действия справки 30 календарных дней |

Справка по форме банка

Документы, подтверждающие трудоустройство

| Категория | Необходимые документы | Особенности |

|---|---|---|

| Физические лица | Копия трудовой книжки | Копию трудовой книжки необходимо правильно заверить. На каждом листе должно быть прописано «копия верна», «ФИО заверяющего лица», «дата», «подпись», все должно быть закреплено печатью организации. На последнем листе необходимо дополнить все вышеуказанные условия фразой «работает по настоящее время» и также поставить печать |

| Зарплатные клиенты | — | — |

| Пенсионеры, получающие пенсию на карту ВТБ | — | — |

| Пенсионеры, не получающие пенсию на карту ВТБ | Предоставить оригинал пенсионной книжки | — |

| Работающие пенсионеры | В зависимости от выбора категории, по которой будет оформляться заемщик, предоставляется либо копия трудовой книжки, либо оригинал пенсионной книжки | Если предоставляется копия трудовой книжки, то необходимо оформить ее в соответствии с требованиями, которые прописаны в графе «физические лица» |

| Индивидуальные предприниматели | ИНН и ОГРН организации | Предоставляются оригиналы документов, а также их копии |

| Военные | Справка о прохождении воинской службы по контракту | В справке обязательно должен быть указан срок службы |

Узнайте, какой банк одобрит рефинансирование

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Как перекредитоваться в ВТБ

Для этого необходимо:

- Обратиться в банк с заявкой, где привести данные по имеющимся кредитам и уточнить возможность рефинансирования. Это обращение носит предварительный характер информирования банка о намерениях и не имеет юридической силы. Подать заявку на рефинансирование кредита можно лично или с помощью онлайн-сервиса. Рассмотрение вопроса занимает от нескольких минут до 1-2 часов.

- Получив предварительное одобрение с помощью SMS-сообщения, необходимо подготовить пакет документации и подать их на рассмотрение банка. Для данного случая рассмотрение может занять до 3-х дней, после чего потенциальный заемщик будет проинформирован о принятом решении.

- При одобрении заявки на рефинансирование кредитов других банков, заявитель должен подписать кредитный договор, после чего ВТБ погасит его задолженность перед прежними кредиторами и предоставит график новых выплат.

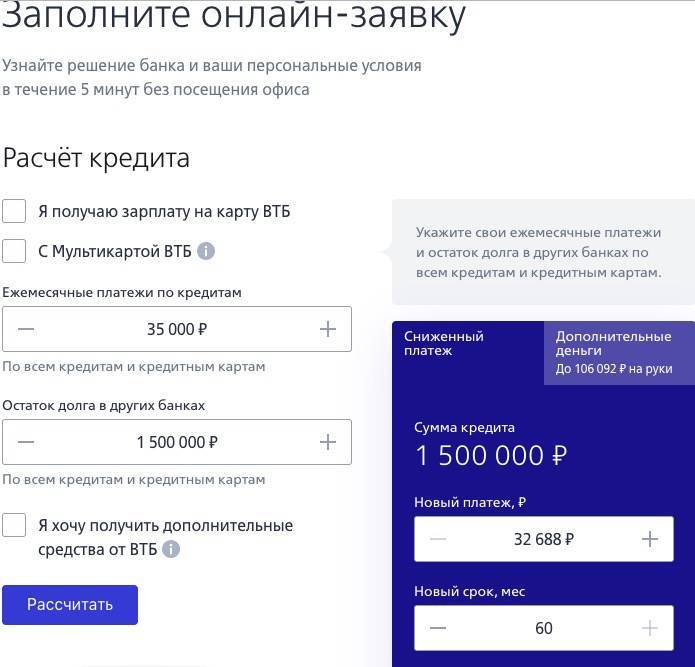

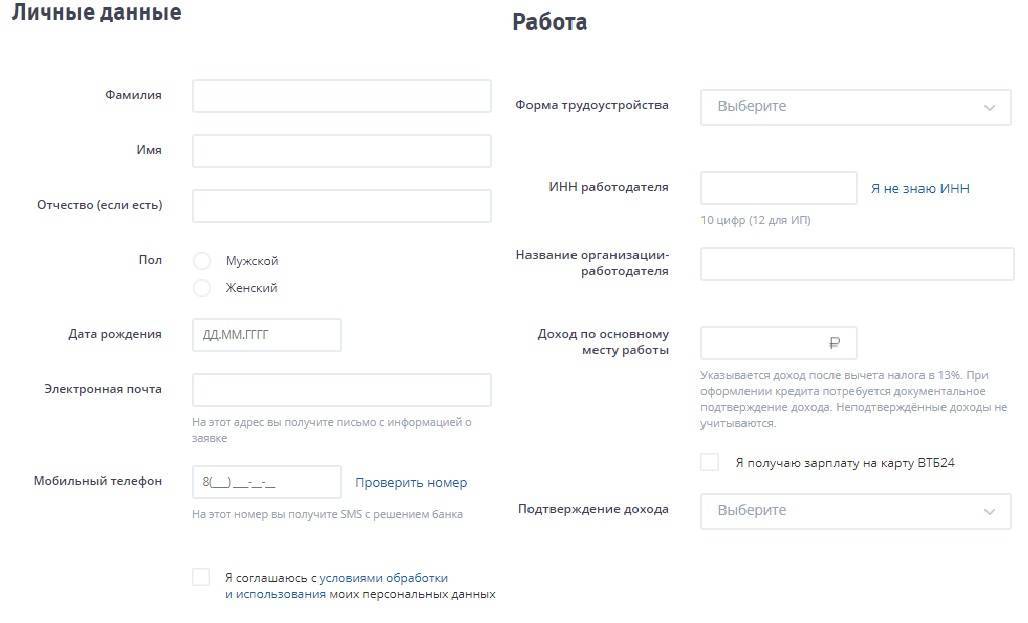

Онлайн-заявка

Онлайн-заявка оформляется на сайте ВТБ в разделе рефинансирования кредитов. От заявителя требуется заполнение следующих полей в онлайн-форме:

- Фамилия.

- Имя.

- Отчество.

- Пол.

- Дата рождения.

- Электронная почта.

- Мобильный телефон.

- Форма трудоустройства.

- Название организации, в которой он работает.

- ИНН работодателя.

- Доход по основному месту работы.

- Способ подтверждения дохода.

Введя необходимую информацию, клиент переводится на следующую страницу, где нужно привести данные текущих банковских кредитов:

- Банк.

- Форма кредитования (потребительский займ, ипотека и др.).

- Дата выдачи.

- Срок.

- Процентная ставка.

Далее требуется указать желаемый срок кредитования в ВТБ, возможность участия в страховых программах и использования дополнительных возможностей. Внесение этих данных завершает заявку. Нажав кнопку отправки, пользователь подает ее на рассмотрение банка.

Документы для рефинансирования

Перед подписание кредитного договора, для общего случая заемщик должен предоставить банку:

- Паспорт гражданина РФ.

- Страховое свидетельство со СНИЛС.

- Сводную справку по рефинансируемым займам. Кредитные договора в этом случае не требуются.

- Справку о доходах. Она может быть составлена по форме банка или 2-НДФЛ.

- Заверенную отделом кадров копию трудовой книжки (или трудового договора) – если сумма перекредитования превышает 500 000 рублей.

Для зарплатных клиентов список будет короче (потому что многие данные о них уже есть у кредитной организации):

- Паспорт гражданина России.

- Сводная справка о рефинансируемых займах, без предоставления кредитного договора.

- Страховое свидетельство со СНИЛС.

Преимущества рефинансирования ВТБ

VTB рефинансирование предлагает заемщикам снизить размер ежемесячных платежей за счет облегчения условий кредитования.

ВТБ банк предлагает:

- Снижения ставки;

- Бесплатную отсрочку платежей;

- Кредитные каникулы без начисления санкций и изменение даты списания средств.

Отсрочка платежей до 3 месяцев

Банк оставляет за клиентом право отложить три первых платежа по кредиту.

Чтобы воспользоваться этим бонусом заемщик, должен обладать положительной кредитной историей.

Подключить данную услугу можно в офисе ВТБ при подписании кредитного договора.

Снижение платежей по кредиту

ВТБ предлагает рефинансирование кредитов сторонних банков по небольшой ставке (от 6,4%), позволяющей уменьшить ежемесячные взносы.

В дальнейшем ставку можно снизить повторно – если заемщик владеет Мультикартой от ВТБ и подключен к программе лояльности.

Платите меньше в первые 3 месяца

Чтобы снизить финансовую нагрузку для клиента, ВТБ ввел «льготный платеж».

В отличие от обычного платежа льготный не включает сумму основного долга – только процентную часть.

Платежом можно воспользоваться в первые три месяца. Услуга оформляется в банковском отделении – ее подключение бесплатно.

Кредитные каникулы без комиссии

Клиент имеет право пропустить платеж – 1 раз в полгода.

При этом банк:

- не сдвигает подтвержденный график выплат;

- не отмечает факт пропуска в кредитной истории;

- не начисляет штрафных санкций.

Заемщику необходимо оповестить банк о своем намерении заранее.

Сделать это возможно любым удобным способом:

- через чат приложения для смартфона;

- через оператора горячей линии ВТБ;

- в любом физическом отделении.

Возможность изменить дату платежа

Клиент сам выбирает дату внесения ежемесячных платежей.

Услуга предоставляется бесплатно в том отделении, где оформлялось перекредитование .

Требования

Рефинансирование кредита в ВТБ для физических лиц — это, в первую очередь, ответственность, ведь банк принимает нового для себя клиента. Отсюда и взялись требования к заемщикам, список которых может отпугнуть еще малоопытных клиентов.

Все эти требования делятся на две категории: требования к заемщику и требования к самим кредитам. И то и другое было введено с целью минимизировать риски банка, а также увеличить его общую доходность.

К заемщику

В данном случае перечень требований невелик:

- Заявитель должен быть гражданином Российской Федерации с постоянной регистрацией в РФ. Возраст заемщика должен быть от 21 года на момент подачи заявления и до 70 лет на момент предполагаемого погашения кредита. Таким образом, перекредитовать займы могут и пенсионеры тоже;

- Штамп о постоянной регистрации должен свидетельствовать, что клиент проживает в том же регионе, где находится территориальное отделение ВТБ 24;

- Необходимо документально подтвердить, что у заемщика имеется постоянный и достаточный для выполнения обязательств доход;

- В обязательном порядке общая кредитная история заемщика должна быть, по крайней мере, хорошей. При плохой кредитной истории в выдаче займа незамедлительно отказывают;

- Нужно выполнить условие и по стажу: не менее 1 года стажа за последние пять лет работы, не менее 3 месяцев стажа на последнем месте работы.

Как видно, взять кредит по программе рефинансирования вполне реально — нужно лишь внимательно отнестись к сбору документов.

К кредиту

Чтобы исключить случаи невозвращения долга, случаи нерентабельных трудозатрат и прочего, банк ввел также ограничения и на сами кредиты, которые клиент желает перекредитовать в ВТБ 24:

- До момента, когда займ в соответствии с договором кредитования должен быть выплачен, должно быть не меньше трех месяцев. Другими словами, если ваш займ должен быть отдан в августе, то обращаться в ВТБ 24 следует не позже мая. Это касается как потребительских, ипотечных и автозаймов, так и кредитных карт;

- Необходимо предоставить документы, подтверждающие, что вы в течение последнего полугодия исправно платили по кредиту без каких-либо эксцессов (например, просроченных платежей);

- Все объединяемые кредиты должны были быть изначально взяты в российских рублях;

- На момент подачи заявления в ВТБ 24 по всем займам должны отсутствовать неисполненные обязательства, то есть: просроченные платежи, неоплаченные пеня и комиссии и т.д.

Виды рефинансируемых в ВТБ 24 кредитов

Перекредитование в ВТБ 24 — это процедура передачи долговых обязательств от другого банка к ВТБ 24. Другими словами, заемщик перестает быть должен, например, Сбербанку, а вместо этого становится должен ВТБ 24.

Банк от этого выигрывает: буквально переманиваются чужие клиенты, что увеличивает рентабельность компании. Клиент тоже выигрывает: нередко банки по программе рефинансирования предлагают взять кредит под меньший процент, чем это было в предыдущем банке. Таким образом, сумма переплаты уменьшается и общая выгода от кредита увеличивается.

По состоянию на 2021 год, ВТБ 24 рефинансирует далеко не все займы. Физическому лицу недоступны следующие виды перекредитования, как бы он ни пытался убедить сотрудников банка в обратном:

- Если займ был ранее реструктуризован в предыдущем банке. В таком случае банк попросту не видит смысла предлагать еще одну программу, очень схожей с реструктуризацией, ведь клиент ей уже пользовался. А это означает, что, видимо, у клиента не все в порядке с платежеспособностью, иначе он бы не пытался второй раз сменить структуру своих долговых обязательств;

- Если займ был взят в самом ВТБ 24. Перекредитоваться можно только на те кредиты, что были взяты в других банковских организациях.

В остальном же ВТБ 24 не устанавливает никаких ограничений. Передать банку можно займы с обременением (залогом) или без него, с поручительством или без него, с привлечением созаемщиков или же без них. Это означает, что рефинансировать в ВТБ 24 можно:

- Ипотечный займ, размер которого не превышает порог по ипотечному кредитованию в самом ВТБ 24;

- Автокредит;

- Потребительский займ;

- Кредитную карту.

Что любопытно, так это возможность объединить все эти займы в один.

Максимальное число объединяемых кредитов не может быть больше шести. Виды займа при этом не имеют значения: можно запросить рефинансирование двух потребительских кредитов в ВТБ 24, двух кредитных карт, один автокредит и один ипотечный займ.

Если с доходами у клиента все в порядке, займ может быть объединен в один-единственный. Правда, отдельными процедурами будут походы в государственные органы с целью передать право на обременение от предыдущего банка к ВТБ 24.

Стоит ли рефинансироваться

На сайте все написано красиво. Но в чем подвох, думают люди, читая о радужных перспективах перекредитования. Ведь банк ничего не будет делать из альтруизма и себе в ущерб. Наверняка есть и подводные камни.

На самом деле, у банка своя выгода. По сути, он приобретает нового клиента, ничего при этом не теряя. Если вы посмотрите на ставки по классическим кредитам ВТБ 24, которые он в данный момент предлагает получить, то увидите те же цифры, что и для услуги рефинансирования. То есть банк ничего не теряет, напротив, приобретает заемщика. Если вы будете исправно платить по кредиту и вам все понравится, не исключено, что когда-нибудь вы станете постоянным клиентом этого банка, что будет ему только на руку.

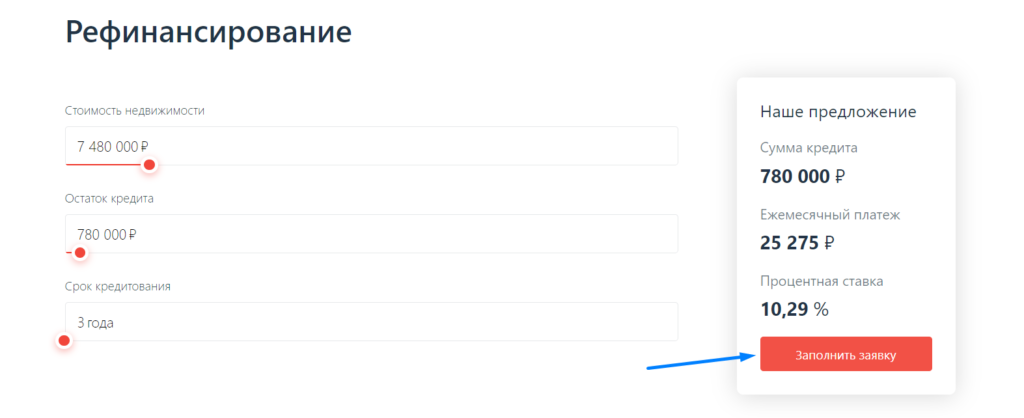

Так стоит ли рефинансироваться? Это зависит от того, чего вы хотите добиться. Для наглядности калькулятор на сайте банка показывает, что в некоторых случаях переплата по кредиту вырастет. Зато сократится размер ежемесячного платежа. Или наоборот. В любом случае, всегда можно подобрать тот вариант, который вас устроит больше чем текущий.

Чтобы ответить на вопрос, «рефинансируй, не рефинансируй, выгодно ли это», стоит почитать отзывы как происходит данная процедура у реальных людей.

Рефинансирование от ВТБ 24: в чем подвох

Предложение от банковской структуры является очень заманчивым – низкие ставки, длительный период кредитования, возможность объединить сразу 6 различных продуктов в один. Все это вызывает желание у заемщика быстрее проходить все этапы оформления и сделать как можно раньше все оформление, забыв о бывших проблемах. Но при этом клиент в процессе данного мероприятия может узнать для себя печальную новость, которая практически является крахом для всех его солнечных мечтаний. Подвох рефинансирования от ВТБ банка 24 заключен в размере дохода обязательного для получения средств – 20 000 рублей, при этом данную новость можно услышать только от менеджера банка в процессе общения.

Заемщик должен подготовить очень объемный пакет документов, соответствовать большому перечню условий. Еще одним отрицательным фактором является страховка, которую банковские сотрудники просто навязывают, хотя, огласно законодательству,клиент вправе не только проигнорировать ее, но и отказаться в течение 5 рабочих дней после оформления. При этом законодательно вопрос со страховкой регулируется только в отношении физических лиц, к подписавшим коллективный договор он отношение не имеет, так как это уже юрлицо.

Многие пользователи в своих отзывах указывают на то, что основной подвох, это очень жесткие условия, выставленные в отношении потенциальных заемщиков. Кроме этого, чтобы получить большую сумму, необходимо происходить из столицы или Санкт-Петербурга.

Продукт от данного учреждения имеет множество положительных сторон, он обеспечивает клиентам с несколькими займами возможность оформить все в один продукт и рассчитываться на определенное число. При этом можно получить длительный период кредитования и возможность воспользоваться низкими ставками. Но наряду с этими положительными критериями существуют такие, как жесткие требования к личности заемщика, его финансовому положению и наличию официального места работы или вида занятости.

Кредитное рефинансирование: кому выгодно, для чего нужно

Банк ВТБ предоставляет заемщикам возможность ослабить некоторым образом финансовое бремя, связанное с необходимостью ежемесячного внесения платежей для погашения ранее оформленных кредитов. Клиенты этого учреждения могут без каких-либо проблем рефинансировать ссуды, взятые в других банках, на очень удобных и весьма выгодных условиях.

Как один из продуктов банковского кредитования, рефинансирование займов подразумевает получение клиентом новой целевой ссуды, предназначенной для частичного или полного погашения долговых обязательств по ранее привлеченному кредиту, оформленному в том же самом или каком-либо ином банке.

Для физических лиц такой вариант оптимизации имеющейся задолженности представляется достаточно комфортным, а условия 2022 года, как считают многие эксперты, являются наиболее благоприятными для снижения финансовой нагрузки, возложенной на российских заемщиков в прошлые времена.

Заемщик, который воспользовался услугой рефинансирования (перекредитования) ранее оформленной ссуды, может получить такие преференции:

- снижение величины ежемесячного платежа, совершаемого в течение всего срока кредитования с целью погашения займа;

- возможность беспрепятственно распоряжаться собственным имуществом, если в результате проведенного рефинансирования его удалось вывести из залога;

- возможность сэкономить на изменении валюты перекредитованного займа;

- возможность погашения нескольких кредитов, объединенных по итогам рефинансирования в единый заем, ежемесячным внесением одного платежа (удобство погашения);

- изменение графика выплаты кредита, в том числе и посредством его смещения во времени.

Перекредитование в ВТБ займа, полученного ранее в другом банке, позволит заемщику добиться следующих целей:

- Снизить размер годовой процентной ставки (уменьшить существующую стоимость привлеченного кредитования).

- Сократить величину ежемесячного платежа по ранее взятой ссуде посредством продления срока действия кредитного соглашения.

- Объединить несколько кредитов, выданных прежде другими финансовыми учреждениями, в один общий заем, что создает благоприятные возможности для более удобного их погашения.

- Высвободить активы заемщика, находящиеся в залоге у других банков.

- Изменить валюту ранее оформленного кредита, если это окажется экономически целесообразным.

Как рефинансировать кредит в ВТБ 24

ВТБ 24 предоставляет рефинансирование кредитов других банков физическим лицам, которые в него обратились, при соблюдении ряда условий. Подходите ли вы для участия в данной программе и сможете ли снизить процент по кредитной ставке – об этом вам сообщат только после того, как будет рассмотрена ваша заявка.

Но, прежде чем ее оставлять, вам необходимо обратиться в свой банк, где оформлен нынешний займ, и запросить справку об остатке задолженности (ее размере), а также об отсутствии просрочек по выплатам в течение последних 6 месяцев.

Заявку на рефинансирование кредита в ВТБ 24 можно подать одним из трех способов:

Заполнить заявку на сайте банка

В заявке требуется указать персональные данные, актуальные контактные данные (по ним с вами сможет связаться представитель банка), сведения о работе (место работы, размер заработной платы). Вы не можете сделать заявку, если не имеете документально подтвержденного дохода. Хотя при подаче заявки в электронном виде прилагать такой документ не требуется, вам необходимо подтвердить его наличие. Обманывать банк не стоит – все равно без такой справки (или выписки по счету) кредит вам не дадут.

Обратиться в банк по телефону

Наберите номер 8 (800) 100-24-24 – это номер Центра телефонного обслуживания ВТБ. Менеджеры оформляют любые заявки, в том числе и на выдачу или рефинансирование кредитов в банке ВТБ 24, а также отвечают на вопросы потенциальных и нынешних клиентов.

Обратиться в любое отделение ВТБ 24, взяв необходимые документы.

Прежде всего, это паспорт, договор займа, подлежащего рефинансированию, и справка об остатке задолженности и отсутствии просрочек по платежам.

Как уже говорилось выше, банк не пойдет навстречу, если это его собственный кредит – в таком случае возможна только процедура реструктуризации, и только при условии, что вы подходите под данную программу.

Рефинансирование своих же кредитов

Осуществляет ли ВТБ рефинансирование кредитов других банков? Да, этому и посвящена данная статья. Но вот свои кредиты банк ВТБ 24 не рефинансирует. Кроме того, не попадают под данную программу кредиты, выданные любым другим банком Группы ВТБ, а именно:

ВТБ 24,

ВТБ,

«Почта Банк»,

«БМ-Банк».

Клиентам, которые хотят пересмотреть условия своих займов, полученных в ВТБ 24, рекомендуется обратиться либо за услугой реструктуризации (если они оказались в трудной жизненной ситуации и могут подтвердить это документально), либо за услугой рефинансирования, но уже в другой банк (Сбербанк, Газпромбанк, Тинькофф и т.п.). При этом стоит сравнить разные показатели (в первую очередь, процентную ставку и размер переплат, наличие скрытых платежей и комиссий, в том числе за открытие и ведение счета, и т.п.), прежде чем решиться перевести свой долг из одного банка в другой.

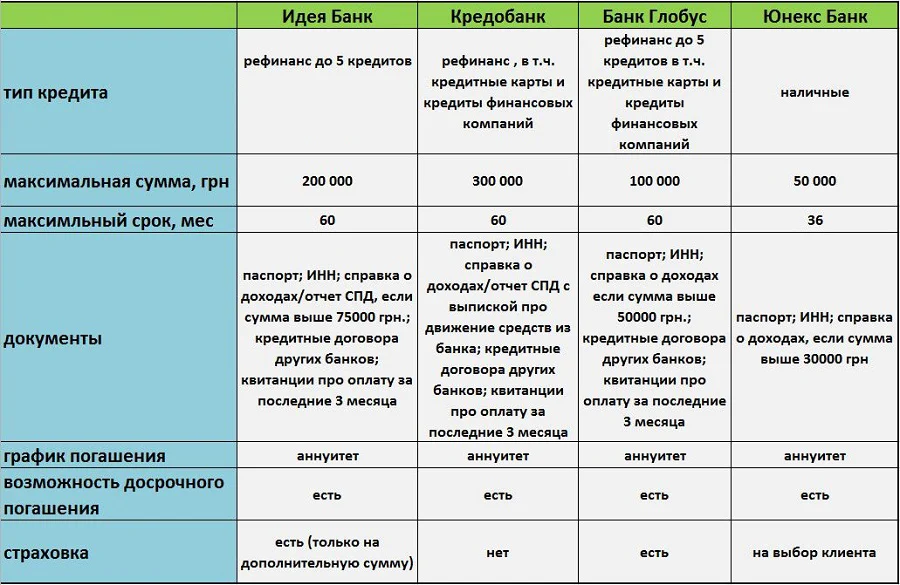

Рефинансирование кредитов других банков

А если у вас имееться ипотека и вы хотите сделать рефинасирование ипотеки, то условия рефинансирования в Бинбанке самые лучшие на данный момент

Перевести кредит в ВТБ 24 из другого банка – просто.

Оно позволяет:

Объединить в один несколько кредитов, взятых в другом/в других банках ранее (в ВТБ 24 рефинансирование кредитов других банков доступно до 6 шт.).

Снизить переплату – для этого необходимо заключить новый договор на срок меньший, чем тот, в течение которого оставалось платить первому банку.

Снизить ежемесячный платеж – для этого, напротив, срок выплаты кредита увеличивается.

Уменьшить процентную ставку.

Если ВТБ 24 осуществляет рефинансирование кредитов других банков, выданных одному заемщику, то для нескольких кредитов рассчитывается средняя ставка, которая зависит от остатка долга по каждому из них. Рефинансированию подлежат только те кредиты, до окончания выплат по которым осталось не менее 3 месяцев. Просрочки по платежам должны отсутствовать, как и задолженность на момент перевода их в ВТБ 24.

Может ли произвести клиент банка ВТБ 24 рефинансирование кредита в другом банке? Может. То есть, взятый им ранее займ в банке ВТБ будет передан в другой банк, который погасит все кредитные обязательства должника перед ВТБ 24.

Как перевести кредит в ВТБ 24? Нужно обратиться с заявкой в данный банк. Ответ на заявку придет по SMS (на номер, который вы указали в анкете) в течение всего лишь одного рабочего дня. Если ответ будет положительным, то достаточно будет обратиться в офис банка с пакетом документов. В тот же день с вами будет заключен новый договор. Деньги будут перечислены на счета кредиторов. Если предполагалось получение наличных сверх суммы кредита, то они будут выданы в этот же день.