История возникновения хедж-фондов

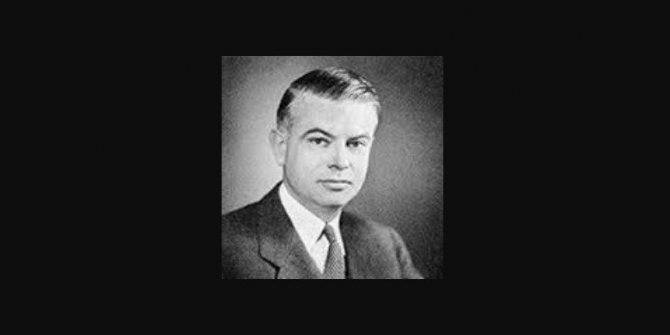

Первый хедж-фонд создал, как ни странно, не инвестор, а социолог Альфред Джонс в 1949 году. Торговля на бирже, а именно, технический анализ был его хобби. Он заметил, что когда одни акции растут, другие обычно падают. При подготовке статьи для журнала Fortune, где Джонс излагал свои наблюдения, ему пришла мысль заработать на этом. Так появился фонд A.W. Jones & Co.

Инвестиционная стратегия Джонса заключалась в том, что он покупал одни акции и одновременно открывал короткие позиции по акциям, которые должны были упасть. Таким образом он мог зарабатывать как на растущем, так и на падающем рынке, и даже на боковых движениях.

Альфред Джонс

С 1960 по 1965 год доходность его фонда составила 325%, что оказалось на 100 процентных пункта выше, чем у управляющих ПИФов, которые использовали только стратегии роста и искали недооцененные акции. В последующие 5 лет фонд заработал еще 670%.

Видя такой успех, в фонд начали активно вкладываться сначала друзья и родственники, а затем и сторонние инвесторы. За свои услуги Джонс брал фиксированную ставку: 20% от прибыли.

Стратегию Джонса стали копировать другие фонды, и уже к 1968 году на территории США появилось более 140 подобных фондов. SEC США отнесла новую категорию инвестиционных товариществ к хедж-фондам (от слова «hedge» – страховка).

Активное развитие новый тип фондов получил в конце 80-х годов, основной «гаванью» хеджей является Британия (в Лондоне зарегистрировано порядка 30% от общего числа фондов), затем идет США, где расположено 25% всех фондов.

Хедж-фонды в России и мире

Ниже рассмотрим, как обстоят дела с хедж-фондами в мире в целом. Отдельно разберем ситуацию, которая проигрывается в России.

В мире

В мире насчитывается несколько тысяч хедж-фондов. За 2020 год топ-20 лидеров заработали 63,5 млрд $ для своих клиентов, что составляет 50 % от общего объема чистой прибыли всех хедж-фондов. И это самая большая прибыль за последние 10 лет. Но вот доходность отстала от индекса S&P 500: 11,6 % против 15,3 %. Среди 20 УК две получили убытки: Bridgewater и Paulson & Co.

Bridgewater – один из старейших американских фондов, находится под управлением Рэя Далио. В 2020 г. он потерял 12,1 млрд $, но продолжает занимать 1-е место в рейтинге по объему заработанных для инвесторов денег с момента основания.

Посмотрите на официальную страницу LCH Investments с рейтингом. Там вы найдете топ-10 наиболее крупных хедж-фондов мира.

| Рейтинг | Управляющая компания | Активы в управлении, млрд $ | Чистая прибыль за 2020 г., млрд $ | Чистая прибыль с момента создания, млрд $ | Год создания |

| 1 | Bridgewater | 101,9 | (12,1) | 46,5 | 1975 |

| 2 | Lone Pine | 30,8 | 9,1 | 42,3 | 1996 |

| 3 | Citadel | 33,7 | 6,2 | 41,8 | 1990 |

| 4 | DE Shaw | 34,9 | 5,4 | 37,3 | 1988 |

| 5 | Viking | 31,9 | 7,0 | 36,6 | 1999 |

| 6 | Millennium | 48,5 | 10,2 | 36,0 | 1989 |

| 7 | Elliott Associates | 43,2 | 5,0 | 33,3 | 1977 |

| 8 | Baupost | 29,0 | 1,5 | 31,3 | 1983 |

| 9 | Och Ziff/Sculptor | 38,3 | 2,3 | 29,8 | 1994 |

| 10 | Farallon | 35,1 | 2,9 | 29,3 | 1987 |

В России

В России институт защитных фондов находится в начале своего развития по сравнению с западным миром. Ключевые особенности:

- фонды являются разновидностью ПИФов, чаще бывают интервальными или закрытыми;

- должны иметь российскую юрисдикцию и лицензию Центробанка РФ;

- участниками могут быть только квалифицированные инвесторы.

Инвестиционный ликбез

Закрытый ПИФ – паевой инвестиционный фонд, который привлекает деньги пайщиков в течение определенного периода времени. Далее вход в него закрывается, а капитал инвестируется в различные инструменты. Минимальный капитал стартует от нескольких сотен тысяч рублей.

Интервальный ПИФ – закрытый ПИФ, но допускает вход и выход в течение определенных интервалов времени на протяжении года.

Найти актуальную информацию о российских hedge fund оказалось очень сложно. С 2013 г. Moscow Hedge Fund Managers Club рассчитывает индекс Equally Weighted Index. Это равновзвешенный индекс, который определяется ежемесячно как среднее арифметическое доходностей хедж-фондов из России. Результаты за последние 6 лет не впечатляют.

В марте 2021 г. состоялась онлайн-презентация директора Moscow Hedge Fund Managers Club о результатах за 2020 г. Было озвучено, что с 2006 г. закрылось уже 144 фонда и на сегодня насчитывается 42, которые отчитываются о своей деятельности и участвуют в расчете индекса.

Интересные факты:

- ⅓ всех фондов России в качестве стратегии выбрали инвестирование в российский рынок;

- основные инструменты – акции и активы с фиксированной доходностью;

- 30 % наших фондов – фонды с капитализацией менее 10 млн $, 40 % – с капитализацией от 10 до 49 млн $;

- более 50 % фондов регистрируются на Каймановых островах;

- комиссия за управление колеблется от 0 до 2,5 %, в среднем равна 1,4 %;

- комиссия с прибыли колеблется от 10 до 30 %, в среднем – 18 %.

Стратегии

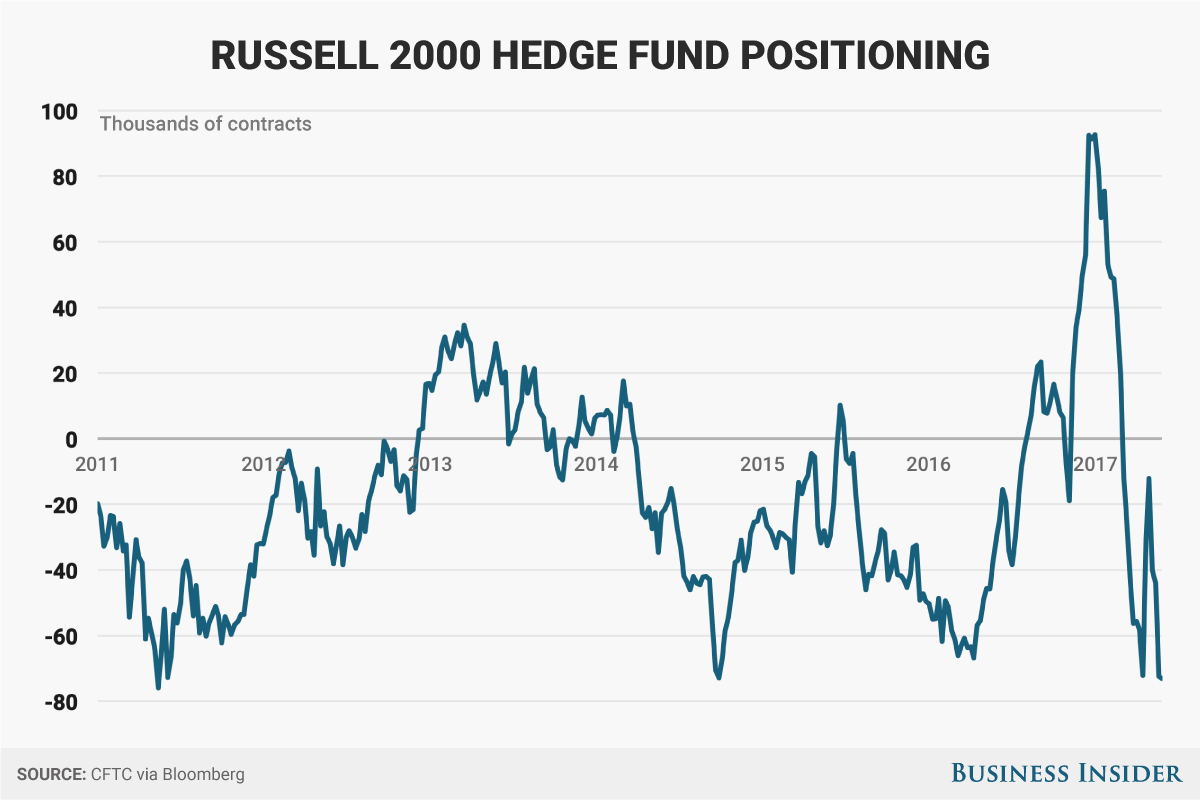

Большинство хедж фондов не придерживаются определенной стратегии, а оперируют активами, исходя из ситуации на рынке. Тем не менее, приведем несколько наиболее популярных стратегий.

- Длинные и короткие позиции на рынке акций. Что это такое? Попытаемся объяснить принцип работы этой стратегии хедж фонда простыми словами.

Длинными называются те сделки, при которых инвестор покупает актив в расчете на то, что он через определенное время вырастет в цене. Например, акции компании «Аэрофлот» сильно упали в цене из-за сокращения туристического потока. Но все мы знаем, что такое явление – временное. Соответственно, есть смысл приобрести ценные бумаги авиакомпании в момент, когда они стоят дешево, чтобы впоследствии, возможно, через год или более, продать их подороже.

Что касается коротких позиций, то такие сделки проводятся с инструментами, которые только начали падать в цене, и все прогнозы указывают на то, что падение продолжится. Тогда инвестор приобретает активы за свой счет или с использованием кредитного плеча (заемных средств) и быстро реализует их для того, чтобы в скором времени снова купить по еще более низкой цене.

Такое комбинирование коротких и длинных позиций позволяет диверсифицировать риски. Хедж фонд оперирует соотношением долгосрочных и краткосрочных позиций сообразно ситуации на рынке конкретной страны или группы стран.

- Рыночно-нейтральная стратегия или арбитраж. По сути, эта стратегия является разновидностью описанной выше. Отличие заключается в том, что арбитраж может применяться в тех случаях, когда стоимость активов отличается на разных фондовых биржах. Таким образом, менеджер открывает на одной бирже длинную позицию, на другой – короткую, распределяя средства в пропорции 50/50. Тем самым риск сводится к минимальному.

Чистая подверженность риску высчитывается как разница между долями средств, выраженными в процентах (в нашем случае 50-50=0%). Валовая подверженность риску, напротив, определяется как сумма этих долей (50+50=100%). Если трейдер решил увеличить долю длинных позиций до 60%, используя кредитное плечо в 10%, то валовый риск увеличивается на размер кредитного плеча и составит 110%.

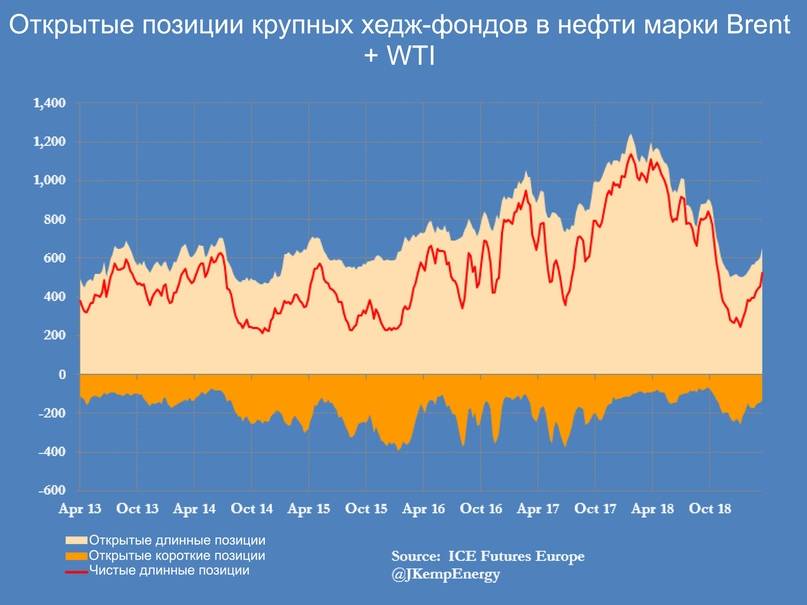

- Макроэкономические стратегии. Иногда хедж фонды проводят анализ влияния макроэкономических тенденций на определенные категории активов. Чтобы было понятно, приведем пример с ценами на нефть. Страны-экспортеры нефти при росте цен на сырье получают прибыль, импортеры – убыток. Соответственно, на фондовых биржах импортеров акции нефтяных компаний занимают длинные позиции, т.к. цены на сырье очень чувствительны к политической ситуации. Кроме того, цена не может расти бесконечно, иначе упадет предложение – покупатели начнут искать альтернативы и котировки пойдут вниз. Тогда на биржах стран-экспортеров имеет смысл открывать короткие позиции на бумаги нефтяных компаний.

- Арбитраж по относительной ценности. Трейдер выбирает пару ценных бумаг, которые связаны между собой. Это могут быть акции и облигации какой-то компании или ценные бумаги компаний одного сектора экономики. Одновременно совершаются две сделки:

- покупка актива, который должен вырасти в цене;

- открытие короткой позиции по активу с прогнозируемым падением стоимости.

Некоторые облигации могут конвертироваться в акции. При падении процентных ставок по долговым обязательствам возможно конвертировать облигацию в определенное количество акций, если риск по акциям ниже. Такой вид операций носит название конвертируемого арбитража.

- Кризисные ценные бумаги. Это высокорисковая стратегия, идея которой заключается в приобретении ценных бумаг компаний, переживающих кризис или находящихся на грани банкротства. Активы приобретаются по сниженной цене в расчете на то, что компания благополучно выйдет из кризиса, и ценные бумаги начнут дорожать.

Сколько прибыли получают

Хедж-фонды, особенно те, что работают с состоятельными клиентами (семейные фонды, трасты), являются довольно закрытыми организациями. Даже в рамках исследований их финансовой отчетности трудно найти конечного бенефициара инвестиций.

Это касается и вопроса прибыли. Как оценивают эксперты, в среднем ХФ способен кратно перекрывать безрисковую ставку доходности или банковского ссудного процента, устанавливаемого ЦБ. Для США и стран Западной Европы это 2–3%, для России — 7–8%.

Соответственно, американские имеют прибыль не ниже, чем 10–12% годовых. Т.е. их доходность сопоставима с биржевым индексом SP500. Российские имеют прибыль на уровне не ниже 20–30% годовых, так как им приходится в свою инвестиционную стратегию закладывать страновые риски. Т.е. риски ведения бизнеса на конкретной территории.

Поощрительные вознаграждения хедж-фондов

Кроме основной выплаты в виде доли от полученной фондом прибыли за отчетный период, инвесторы получают поощрительные выплаты или бонусы:

- опционы на приобретение доли или сертификата участия в ХФ по льготной цене;

- при превышении заданного порога суммы инвестиционного портфеля снижается комиссия управляющего активами;

- льготное обслуживание у адвокатов при оформлении инвестиционных сделок, в том числе распределение доли среди конечных бенефициаров инвестиционного проекта или портфеля;

- льготная ставка кредитования инвесторам фонда через его партнерские банки.

Стоит ли игра свеч

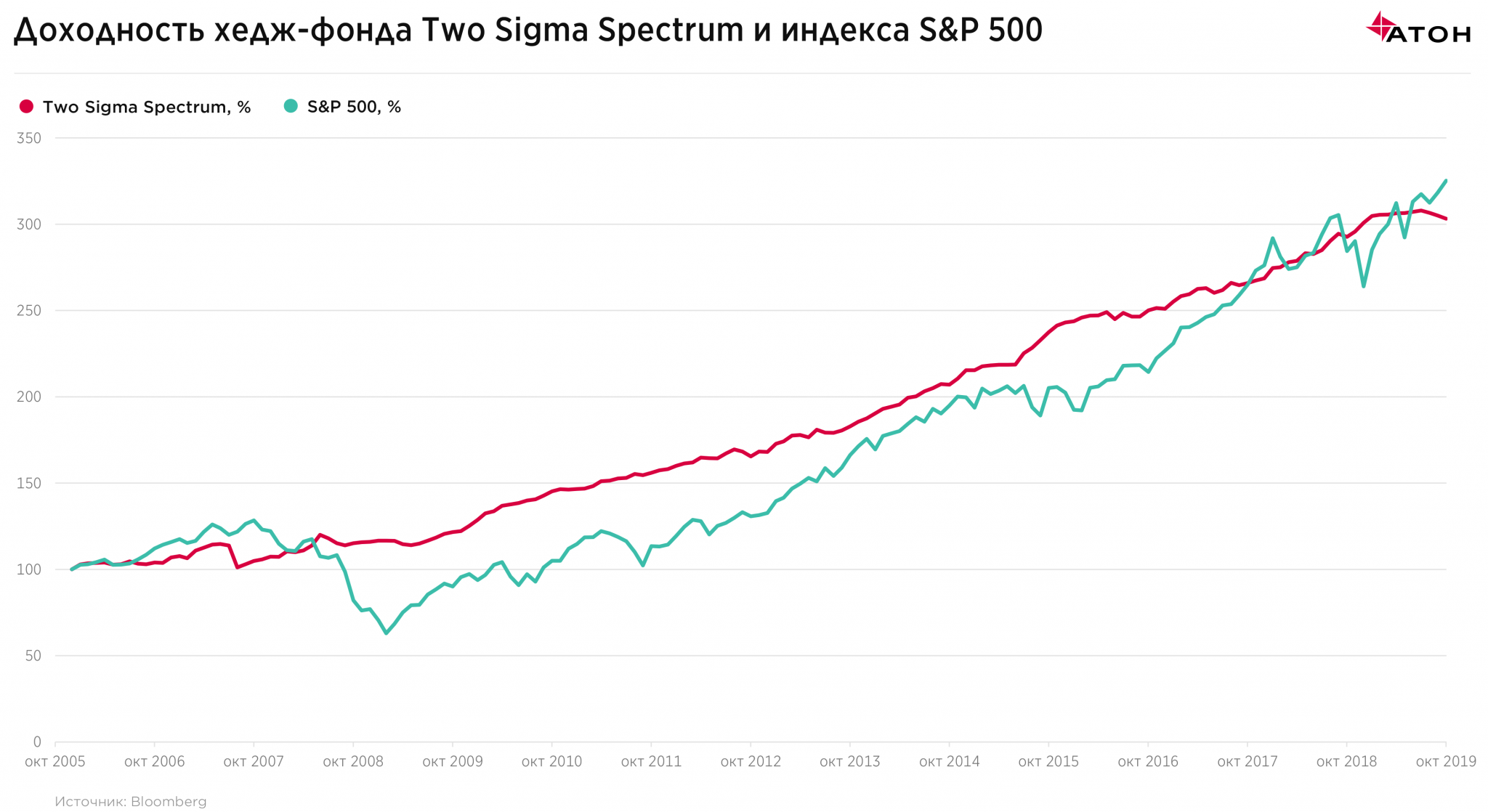

В 2008 году Уоррен Баффетт заключил пари на $1 млн с компанией Protégé Partners, управляющей портфелем из 5 хедж-фондов. Её основатель Дж. Террант и глава Т. Сайдес в 2018 году признали поражение и отдали все проигранные деньги на благотворительность. S&P 500 вырос за 10 лет на 80%, а фонды активного управления – на 22%. Правда, стоит заметить, что рынок в это время феноменально рос после кризиса, а хедж-фонды показывают себя лучше индекса на падающем рынке. Если Баффетт доживет до следующего глобального кризиса и заключит новое пари, он с большой вероятностью проиграет.

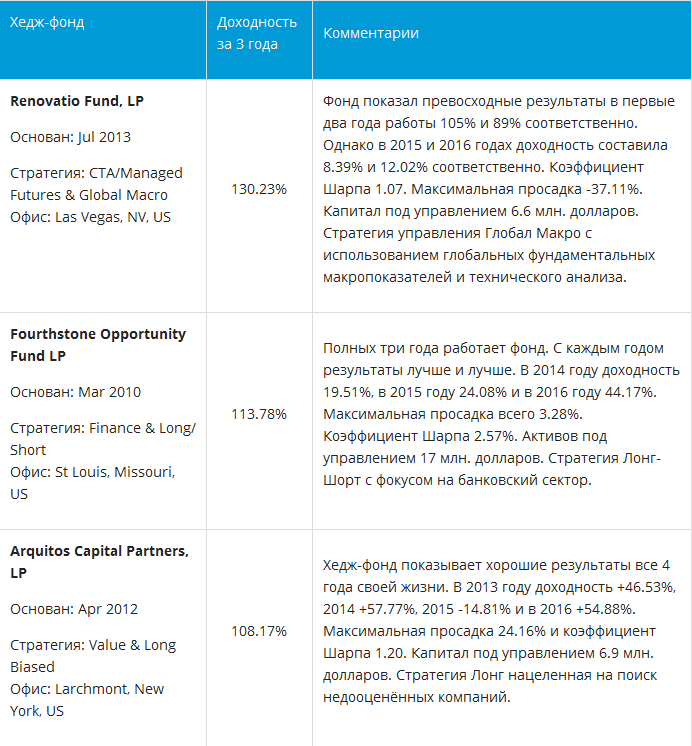

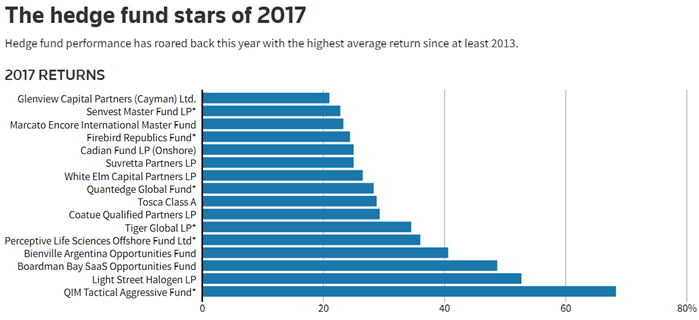

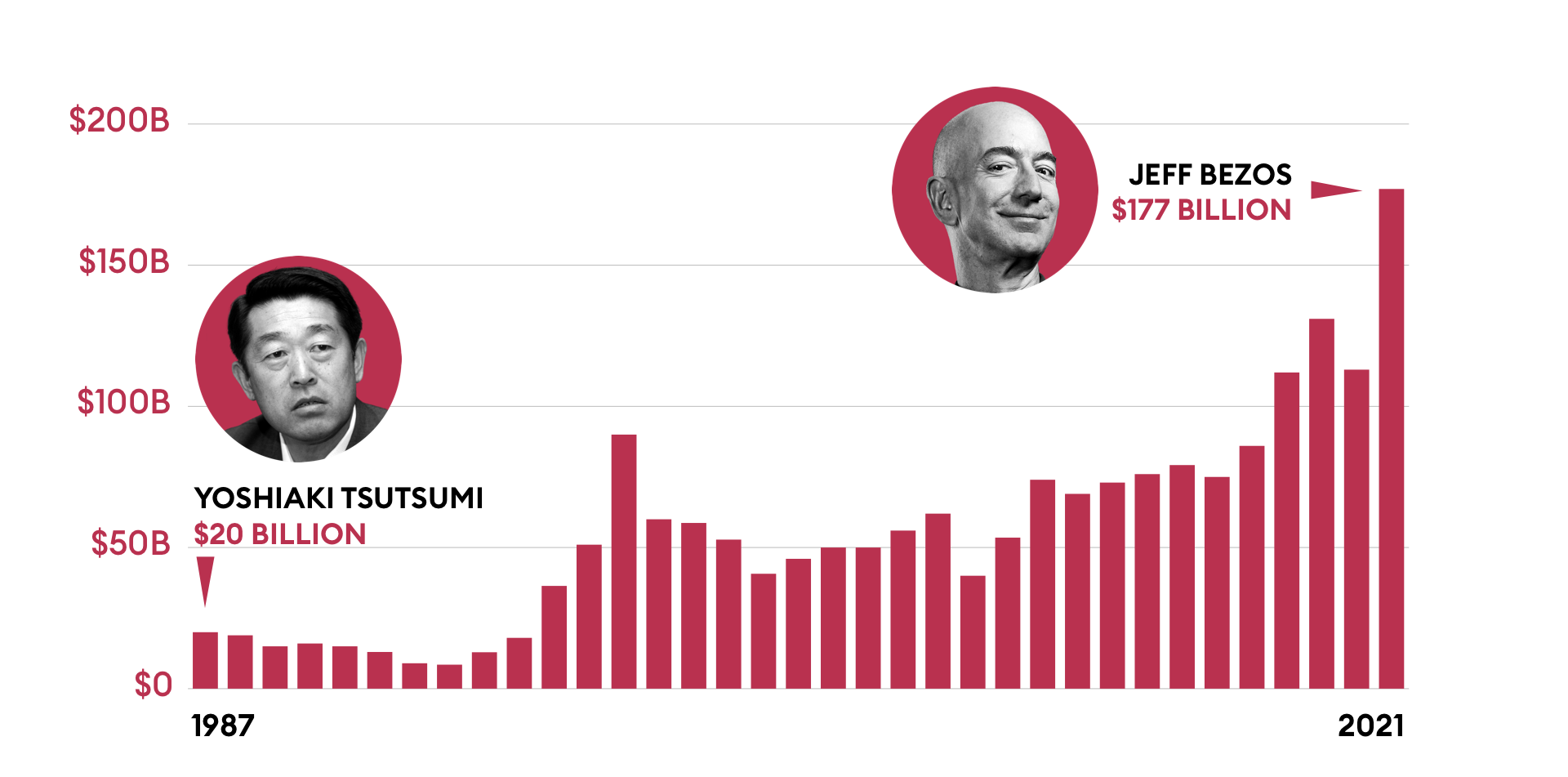

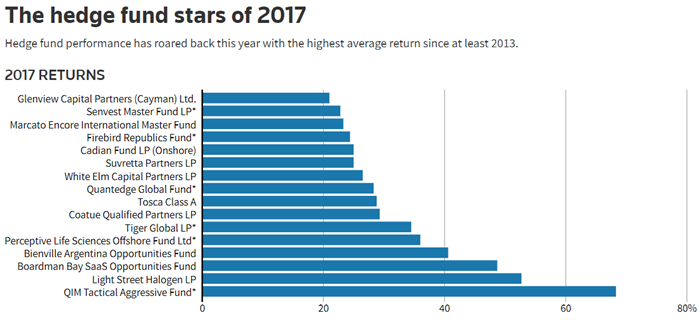

Среди фондов есть звезды по доходности, но они являются скорее исключением:

Само по себе хеджирование не ставит целью извлечение сверхприбылей. Главная задача – защитить цену товара или курс валюты от волатильности. Средняя чистая доходность хедж-фондов за последние 20 лет составила около 4–6% годовых. Для сравнения, ETF могут дать от 6 до 12%. Вспомним также об ограничениях для частных инвесторов, которые существуют в хедж-фондах. Да и плата за управление в ETF существенно ниже. Так, индексные ETF берут в среднем 0,36% за управление, а фонд Vanguard Equity Income – 0,26%. Хедж-фонды обычно взимают около 2% плюс 15–20% от прироста активов.

Преимущества хедж-фондов:

- могут зарабатывать не только на растущем, но и на падающем рынке;

- широкий набор инструментов инвестирования: акции, облигации, валюта, фьючерсы, опционы и др.;

- свобода управляющих в выборе стратегии, что потенциально увеличивает доходность;

- способны сглаживать последствия кризисов и рецессий, уменьшая просадку по сравнению с индексом.

Недостатки:

- относительно высокие торговые риски, в том числе связанные с использованием кредитного плеча;

- недоступность для неквалифицированных инвесторов;

- высокий порог входа;

- на стадии растущего рынка в среднем проигрывают индексам в доходности;

- негативный шлейф от резонансных финансовых пирамид;

- войти можно лишь на стадии формирования;

- свою долю допустимо продать только внутри фонда.

Учитывая роль хедж-фондов в глобальном кризисе 2008 года, сегодня они утратили свою прежнюю функцию. Особый резонанс получила история с фондом Мэдоффа, получившего в 2010-м 150 лет тюремного заключения за организацию финансовой пирамиды. Наилучшие результаты приносят «фонды одного управляющего» типа Баффета и Сороса, которые уже находятся в преклонном возрасте. Однако до сих пор не менее 10 000 фондов по всему миру находят своих клиентов. Сегодня истекает время т. н. нерегулируемых фондов: увеличивается степень прозрачности, контроля со стороны регуляторов. Инвестиции в современный хедж-фонд чаще всего проводятся через банковский счет. Неторговые риски при этом снижаются, так как счет принадлежит инвестору и контролируется им.

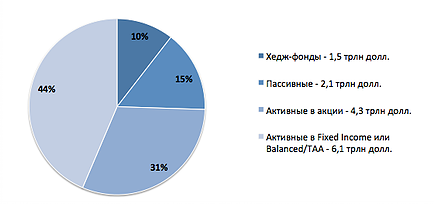

Доля хедж-фондов на глобальном рынке инвестирования составляет около 10%. Отток средств из них – около $100 млрд в год, а удельный вес постепенно сокращается. Внутри фондов доля средств институциональных инвесторов (банки, пенсионные фонды и др.) еще в 2007 году превысила пай частных лиц. Это – рынок крупных игроков, и его консолидация продолжается.

Среди инвесторов бытуют два заблуждения:

- Хедж-фонды призваны избавлять своих участников от рисков. Правда в том, что даже с таким широким набором спекулятивных инструментов нельзя полностью снять инвестиционные риски. Перед хедж-фондами на самом деле и не стоит такой задачи. Цель – оптимизировать соотношение риск–доходность. Другими словами, это не защита от рисков, а управление ими.

- Другая крайность: хедж-фонды несут в себе чрезмерный риск потери капитала. Многие их стратегии действительно используют агрессивные инструменты. Однако это не говорит о безответственности управляющих, нацеленных на получение комиссии независимо от прибыли своих клиентов. Большинство фондов ориентировано не на максимальную доходность, а на защиту средств участников от рыночной волатильности и инфляции. В конце концов, клиент всегда может выбрать консервативный фонд или заказать себе портфель с низким уровнем риска.

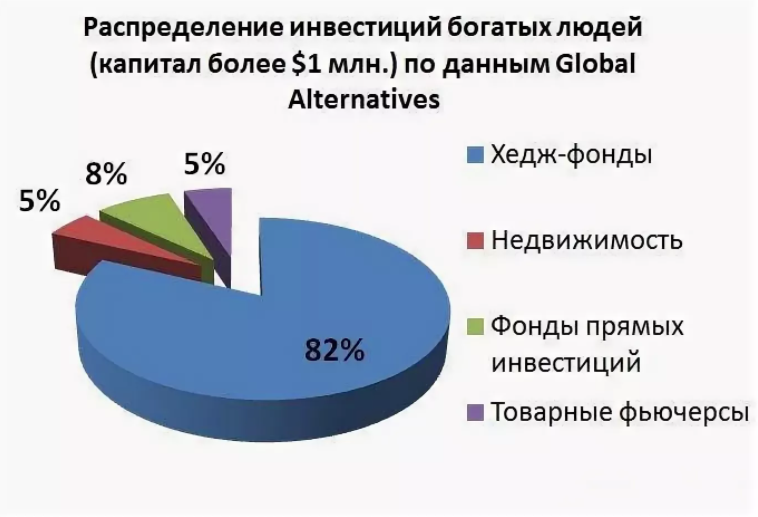

В портфеле состоятельного инвестора (от $1 млн) хедж-фонды могут присутствовать с долей до трети активов. Это будет неплохой на случай глобального кризиса. Лучше выбирать фонды, предлагаемые крупными банками типа UBS или Barclay. С подбором можно определиться при помощи специализированных сервисов, например, europe-finance.ru, Barclay Hedge, Morning Star (последние 2 – на английском языке) или у вашего брокера

При выборе фонда стоит обращать внимание не только на доходность, но и на длительность его истории, какой банк-гарант стоит за сделками и на репутацию управляющего

Как выбрать фонд для вложений?

Инвестиции в хедж-фонды выглядят привлекательными, но инвестору сначала нужно разобраться во всех деталях – понять, как работает фонд, как извлекает прибыль, как управляет рисками. И только потом можно вкладывать средства.

Вот чек-лист для проверки хедж-фонда:

Уточните, сколько времени работает фонд. Лучше всего будет, если фонд работает уже несколько лет, пережил пару-тройку кризисов и достойно из них вышел.

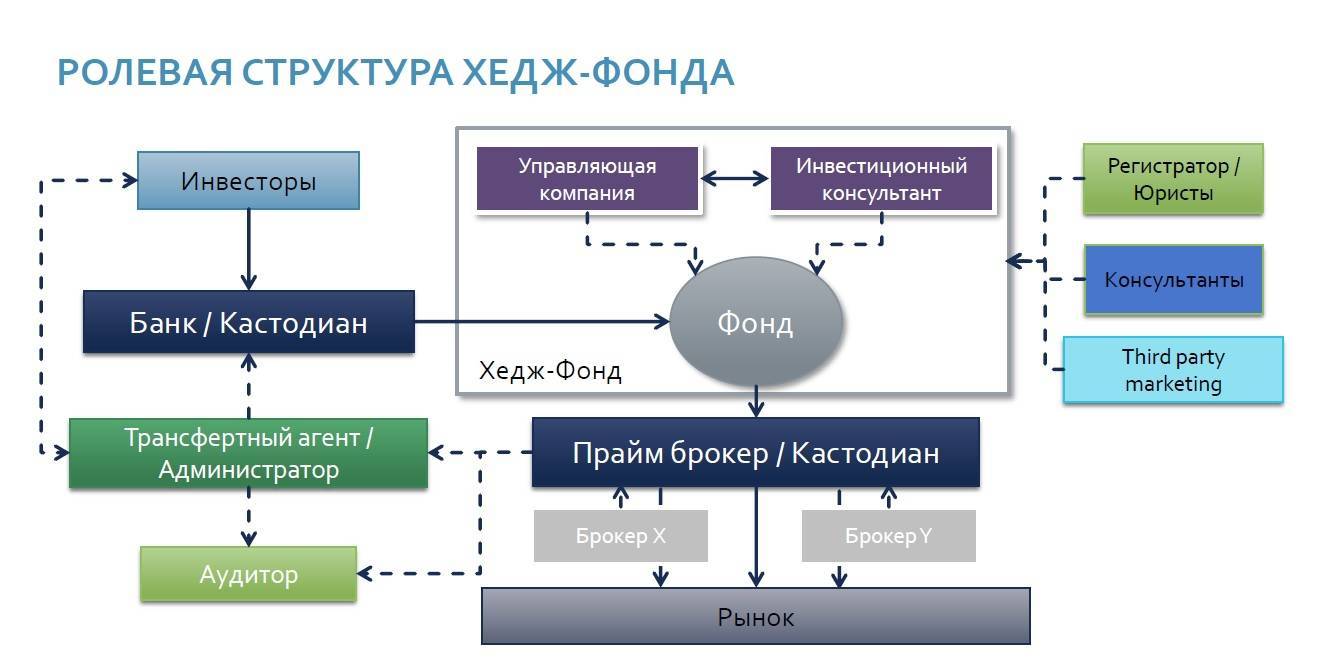

Посмотрите, кто основатель. Есть за хедж-фондом стоит крупный банк или коммерческая организация, то это плюс. Но не путайте первичного брокера, кастодиана и управляющую компанию. Фонд может прикрываться громким именем, а сам оказаться пустышкой.

Узнайте, где зарегистрирован фонд. Большинство хедж-фондов «прописаны» в Лондоне и городах США. Но сейчас многие компании переводят свои фонды в оффшор, чтобы снизить налоги. С одной стороны, это плюс – инвестор получит больше денег, с другой стороны – это риск. Компанию в оффшоре проще ликвидировать без последствий, чем в официальной юрисдикции.

Посмотрите на инфраструктуру фонда и его партнеров. Как правило, крупные банки и брокеры имеют дело только с профессиональными управляющими.

Изучите отчетность

Особо обратите внимание на прибыльность структуры

Конечно, доходность в прошлом не гарантирует, что в будущем будут такие же результаты, но этот ориентир лучше, чем отсутствие хоть каких-то критериев

Важно смотреть на доходность не только в «сытые» годы, но и в кризис. Если хедж-фонд потерял меньше, чем его «коллеги» и рынок в целом, то это хороший фонд

Однако следует учесть, что давно образованные структуры, как правило, не находятся в лидерах доходности, так как вынуждены считаться с риском и более тщательно распределяют риски. Пусть лучше фонд работает давно и получает стабильную прибыль, например, по 5-20% в год, чем в один год «делает» +100% к капиталу, а на следующий год теряет 50%.

Изучите стратегию фонда. Посмотрите, какие активы используются в работе, на территории каких стран работают трейдеры, какие риски проявляются в связи с этим. Например, сейчас не лучшее время вкладываться в фонды, работающие в Южной Америке или в Китае из-за политических рисков.

Узнайте, кто непосредственно работает с вашими деньгами. А именно – кто является аналитиком, трейдером, управляющим, администратором и т.д. От деятельности именно этих людей и будет зависеть итоговая доходность фонда. Если среди работников фонда находятся сомнительные личности, лучше не иметь с такой структурой никаких дел.

Ну и напоследок. Обязательно изучите договор, прежде чем его подписывать

Стоит особое внимание уделить следующим вещам:

- как определяется вознаграждение управляющего, в том числе в случае, если фонд терпит убытки;

- как можно выйти из фонда;

- как передается доля в фонде по наследству;

- как получить возмещение в случае банкротства или расформирования фонда;

- как решаются спорные вопросы и форс-мажоры.

Если вас всё устраивает – только тогда подписывайте договор и инвестируйте собственные средства в хедж-фонды.

Как хедж-фонды теряют деньги инвесторов

Щедрые комиссии, взимаемые за стоимость активов, а в некоторых случаях — признанный инвестиционный талант позволили менеджерам крупных хедж-фондов стать богатейшими людьми планеты. Однако так повезло не всем участникам этой индустрии. В ее истории немало примеров, когда управляющие хедж-фондами становились героями крупных инвестиционных скандалов, которые стоили баснословных убытков их инвесторам.

Один из самых печально известных случаев — крах хедж-фонда Long Term Capital Management (LTCM) в конце 90-х годов. LTCM специализировался на стратегии рискованного арбитража в ценах различных финансовых инструментов, а также занимался трейдингом активов с развивающихся рынков, опционами на акции и торговлей ценовыми расхождениями при слияниях компаний. При этом компания активно использовала кредитное плечо в своих сделках. В то время как активы LTCM составляли $5 млрд, заемный капитал достигал $120 млрд.

Первые несколько лет компания показывала годовую доходность от 20 до 40%. Но в 1998 году ситуация резко изменилась. На фоне азиатского кризиса 1997 года и российского дефолта 1998 года на рынках начались массовые распродажи. Фонд был вынужден закрывать позиции и фиксировать убытки. Потери LTCM менее чем за четыре месяца после финансового кризиса составили $4.6 млрд, что фактически означало банкротство.

Впрочем, далеко в прошлое за подобными примерами ходить не надо. Две свежие громкие истории сотрясли индустрию хедж-фондов буквально в начале этого года.

В январе жертвой чуть не стал хедж-фонд Melvin Capital Management, после того как его огромные ставки против GameStop были сорваны инвесторами-любителями с форума Reddit. Инвесторы узнали об огромном размере коротких позиций, которые предполагали, что цена акций продавца видеоигр упадет. Когда вместо этого акции GameStop взлетели с $20 в конце декабря до $350–467 в конце января, это принесло «любителям» миллионы долларов, а ставившим на падение хедж-фондам, в числе которых был Melvin Capital, огромные убытки в размере $5 млрд.

Последний скандал, связанный с хедж-фондами, произошел вокруг инвестиционной фирмы Archegos Capital Management. Базирующаяся в Нью-Йорке компания Archegos была создана Биллом Хваном, бывшим биржевым аналитиком в хедж-фонде Tiger Management американского миллиардера Джулиана Робертсона.

Активы Archegos составляли около $10 млрд, но размер реальных позиций в акциях был намного больше — согласно некоторым отчетам, он составлял около $50 млрд.

Хван не покупал акции напрямую, а приобретал сложные производные инструменты или свопы в банках, называемые контрактами на разницу цен или CFD. CFD позволяют трейдерам делать направленные ставки на цену акции без фактической покупки или продажи базового инструмента. Если цена выросла, продавец выплачивает покупателю разницу, и наоборот.

Согласно правилам США, инвесторы, владеющие долей более 5% в компании, зарегистрированной в США, должны раскрывать информацию о своих активах и последующих сделках. Но при использовании CFD Хвану не нужно было декларировать свои активы.

Еще одна особенность CFD в том, что они представляют собой ставки с кредитным плечом, когда инвесторы могут использовать заемные деньги за небольшую часть стоимости базового актива — обычно около 10–20%. Используя свопы, Хван создал огромные позиции с высокой долей заемных средств в акциях Viacom CBS Corporation, Discovery Communications, а также китайских гигантах Baidu и Tencent.

Обвал Archegos произошел после того, как некоторые из акций в его портфеле сильно просели. Это вынудило банки предъявить фонду требования по маржинальным ссудам.

Неспособность Archegos удовлетворить эти требования вынудила крупные банки, включая Nomura, Crédit Suisse, UBS, Deutsche Bank, Goldman Sachs и Morgan Stanley, ликвидировать свои позиции по акциям. Убытки банков были оценены в сумму от $6 млрд до $10 млрд.

После драматичного эпизода с Archegos рынок заговорил о том, что это может привести к нормативным изменениям в отрасли. А министр финансов США Джанет Йеллен объявила, что возобновляет регулирующую рабочую группу для изучения рисков, которые хедж-фонды представляют для финансовой системы.

Хедж-фонды в России

Законная возможность открывать хедж-фонды в России появилась только в 2008 году. Первым таким фондом стал «Фонд частных инвестиций 05.09» от Альфа Капитала (прекратил существование в 2012). Второй неудачной попыткой того же брокера стал «Фонд корпоративных инвестиций 09.10» (закрыт в 2014).

Ближайшими «родственниками» хедж-фондов в России являются ОФБУ (Общие фонды банковского управления). Они консолидируют по договору доверительного управления активы (в том числе иностранные) в виде денежных средств, ценных бумаг, драгметаллов, недвижимости и различных деривативов. Учреждаются ОФБУ банками, получившими специальную аккредитацию в ЦБ РФ. Вкладчик получает сертификат прав на участие в имуществе фонда. Комиссии за управление зависят от суммы и срока инвестирования и могут варьироваться от 0.5 до 3%.

Если вы хотите выбрать для себя доступный вариант коллективных инвестиций, лучше рассмотреть альтернативу в виде ETF. Российской версией может выступить ПИФ, который является отдаленным аналогом хедж-фонда. Более того, ОФБУ по российскому законодательству представляет собой разновидность паевых фондов. В отличие от взносов в ОФБУ, пай классического ПИФа обладает статусом ценной бумаги. В то время как среди ОФБУ остались лишь единичные фонды с положительной доходностью, ПИФы показывают относительную стабильность. Но главное отличие в том, что в ETF и ПИФ могут вкладываться неквалифицированные инвесторы.

В России выбор аналогов хедж-фондов крайне ограничен, а сами фонды не имеют большой популярности. Информация по ним большей частью закрыта, статистика на сервисах мониторинга не публикуется. Поэтому отечественные инвесторы ориентируются в основном на зарубежные рынки. Если вы квалифицированный инвестор и обладаете внушительной суммой, то для участия в хедж-фонде будете вынуждены открыть счет в зарубежном банке, который от вашего имени купит паи фонда. Выбор можно сделать как самостоятельно, так и доверить этот вопрос банку. Более привлекательной, доступной и распространенной альтернативой являются зарубежные ETF.

К сожалению, выбор ETF на российском рынке ограничен. Из имеющихся вероятностей можно воспользоваться:

- приобрести паи ПИФа, инвестирующего в ETF;

- через российского брокера (выход на иностранную биржу — в основном через офшор);

- через инвестиционные продукты зарубежных страховых компаний;

- напрямую через иностранного брокера, работающего в России (Saxo Bank, IB);

- на Мосбирже, например, через УК Finex.

Подробнее об устройстве хедж-фондов и процедуре инвестирования в них можно узнать из видео от РЭШ (Российская экономическая школа)

Всем профита!

13.07.2018