Банк лопнул – возможные варианты

Конечно, услышав известие о банкротстве своего кредитора, возникает вполне обоснованное желание не оплачивать долги. Но этого делать не стоит. Во-первых, процедура банкротства или ликвидации происходит через несколько этапов. Если появилась информация об отзыве лицензии, это еще не значит, что банк будет ликвидирован.

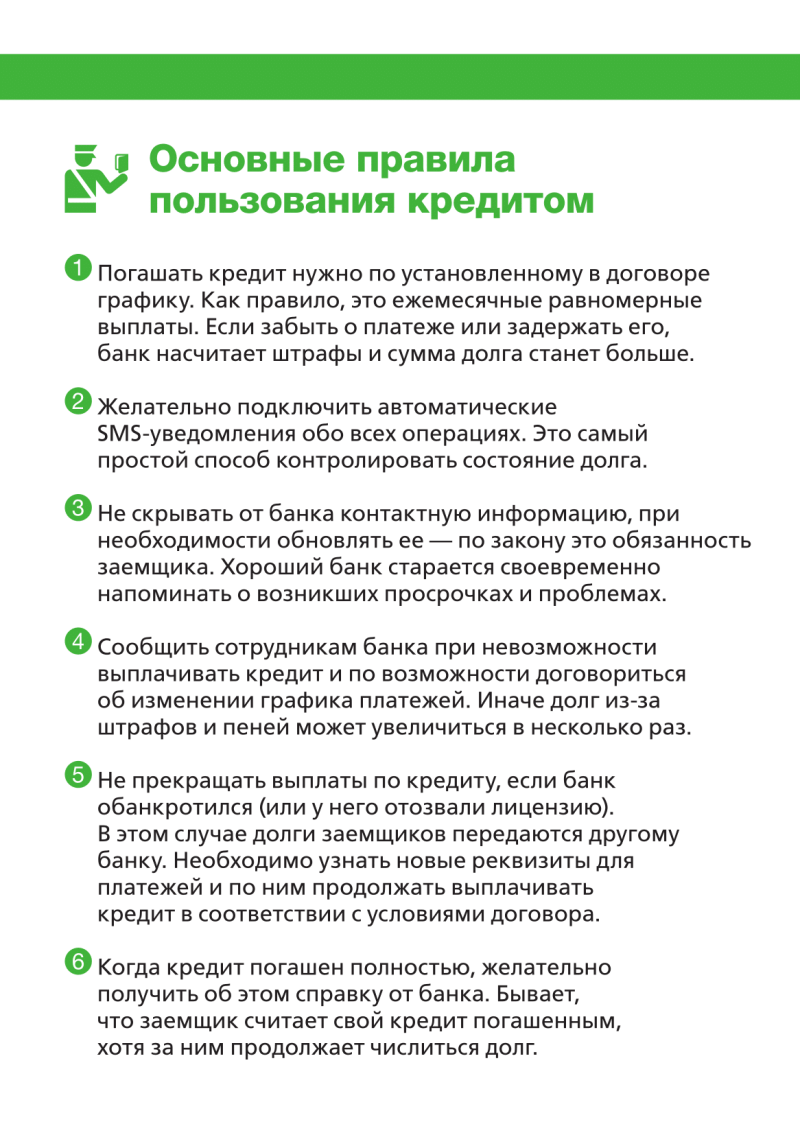

Оказавшись в непростой ситуации, связанной с банкротством кредитора, стоит помнить самое главное – своевременно и в полной мере платить месячный платеж

Оказавшись в непростой ситуации, связанной с банкротством кредитора, стоит помнить самое главное – своевременно и в полной мере платить месячный платеж

Причина – реорганизация банка

Если отзыв произошел не по причине мошенничества и незаконных операций, компания проводит процедуру санации, чтобы выйти из кризиса. Это могут быть реорганизация, кредитование и иные процессы, которые помогут банку решить текущие проблемы. При этом, на все долги будут начисляться штрафы, а потому должник попадет в непростую ситуацию и вынужден будет погашать весьма значительный объем. Чтобы этого не допустить, свои обязательства необходимо при любых обстоятельствах исполнять в срок.

Причина – ликвидация банка

Если же банк лопнул, нужно ли платить кредит, вопрос вполне закономерный. Процедура ликвидации подразумевает, что другая организация принимает на себя права банка, выкупая его долги. При этом происходит возврат долгов клиентам и организациям за счет имеющихся активов. К последним относятся и взносы, выплачиваемые должниками по кредитам.

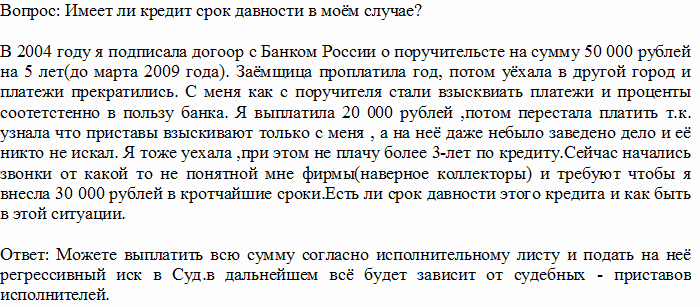

Как узнать, что на вас подали в суд

Если вы уже знаете, что банк подал на вас иск, то у вас будет больше шансов подготовиться к заседанию и собрать аргументы в защиту своей позиции. Но как это сделать, если вы пропустили уведомление от банка?

У должника есть такие возможности:

- не стоит избегать контактов с банком в период, когда вы уже стали допускать просрочки. Нужно самому обратиться к банк, чтобы уточнить у специалистов — намерен ли банк, не взирая на сложное финансовое положение заемщика, все же судиться;

- запросить кредитные каникулы, рефинансирование кредита или реструктуризацию. Но помните, что сделать это лучше до образования просрочек, когда вы начали понимать, что заплатить очередной взнос не сможете;

Но все равно важно сохранить образ добропорядочного клиента, так как ваше стремление на контакт с банком даже при просрочке будет принято судом во внимание при вынесении решения. Положительный имидж клиента банка, который просто временно попал в тяжелую ситуацию, также будет учтен в ходе процедуры банкротства гражданина, если вы решите ее пройти

Банк имеет право подать на вас в суд за неуплату кредита и, конечно, сделает это Если вы не платите кредит по уважительным причинам, например, остались без доходов, то хотя бы сохраняйте хорошую мину при плохой игре — общайтесь с банком, на суде вам это зачтется

Или наймите юриста для сопровождения своего дела

Банк имеет право подать на вас в суд за неуплату кредита и, конечно, сделает это Если вы не платите кредит по уважительным причинам, например, остались без доходов, то хотя бы сохраняйте хорошую мину при плохой игре — общайтесь с банком, на суде вам это зачтется. Или наймите юриста для сопровождения своего дела.

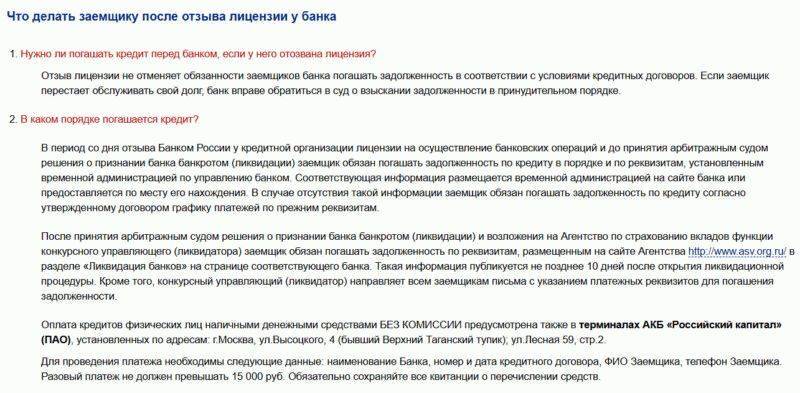

Что делать, если вы узнали об отзыве лицензии у банка

Некоторые заемщики искренне считают, что если банк прекратит работу, то с ним исчезнет и необходимость платить по кредиту. Это не так. Более того: даже если вы узнали об отзыве лицензии у кредитной организации и введении процедуры банкротства, нельзя задерживать платежи или тем более вовсе не платить.

Слухи и новости в СМИ не являются официальными свидетельствами банкротства банка или отзыва у него лицензии. Есть всего три источника, публикация в которых точно значит, что у банка серьезные проблемы:

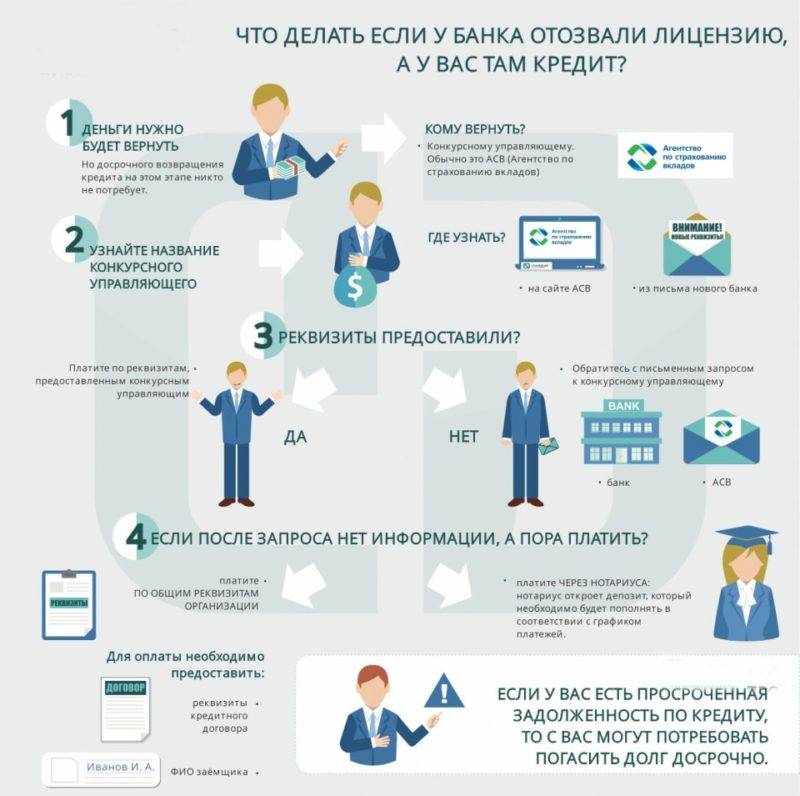

Обычно при введении процедуры банкротства в отношении какого-либо коммерческого банка конкурсным управляющим назначается Агентство по страхованию вкладов. Это связано с тем, что необходимо возмещать вкладчикам суммы их вложений в банкрота. Однако АСВ контролирует и взимание долгов с заемщиков обанкротившегося банка. Поэтому, как только вы услышали об отзыве лицензии у вашей кредитной организации, заходите на сайт АСВ и ищите объявления, касающиеся этой ситуации. Также информация о новых реквизитах оплаты по кредиту может размещаться на официальном сайте банка.

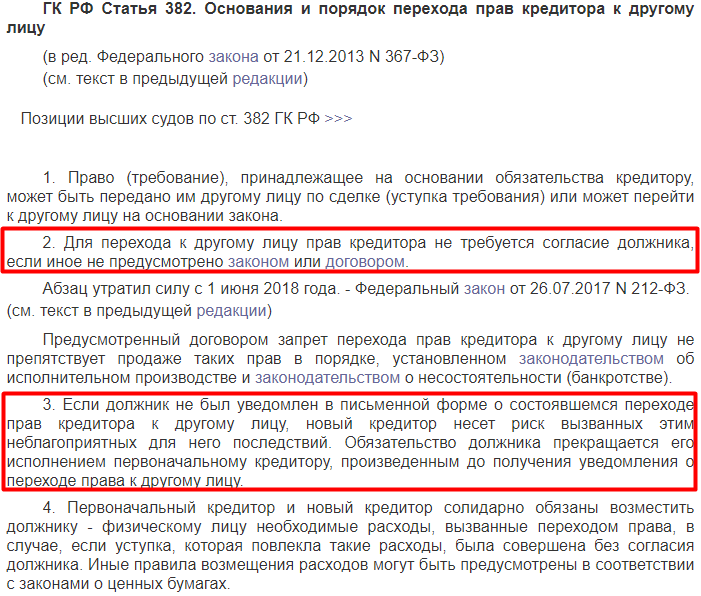

Если ни в одном, ни в другом источнике сведений об изменениях нет, значит, продолжаете платить в адрес своего банка. Согласно статье 385 Гражданского кодекса РФ, должник может не исполнять обязательство новому кредитору до предоставления ему доказательств перехода права к этому кредитору, за исключением случаев, если уведомление о переходе права получено от первоначального кредитора. Обязательно сохраняйте квитанции!

Некоторые особо одаренные заемщики пытаются перехитрить банк. Вот реальная история о том, что из этого обычно получается:

Почти 4 года назад взял кредит под поручительство жены. Платил день в день в течение года, потом у банка отозвали лицензию. Посоветовался со знакомым студентом юрфака. Он почитал какие-то законы и сказал, что пока банк меня не уведомил, можно не платить, потому что отделение банкрота закрылось, а новый кредитор обязан известить о реквизитах платежа. Так я ждал 2 года 11 месяцев. Когда срок исковой давности уже маячил на горизонте, пришло судебное извещение об иске Агентства по страхованию вкладов ко мне и супруге. В суде я пытался объяснить, что АСВ специально тянуло с извещением о банкротстве банка и не сообщило мне новые реквизиты. Однако судья сказала, что информация на сайте АСВ – это официальное извещение. И я должен был либо платить по указанным на сайте Агентства реквизитам, либо, если я утверждаю, что этих реквизитов не знал, то платить по старым реквизитам. В общем, взыскали всю сумму кредита, штрафы суд срезал наполовину, но все равно получилась крупная сумма. Больше студентов-юристов не слушаю.

Нужно ли платить банку-банкроту

В случае наличия в банке кроме кредита еще и депозит, есть возможность произвести взаиморасчет

Отдельно стоит сказать о вкладчиках.

О них банк думает в последнюю очередь, предполагая, что фонд страхования им возместит суммы вкладов (хотя в этих случаях выплачиваются ограниченные суммы денег).

Что касается кредитных линий банка – то здесь дела обстоят несколько иначе.

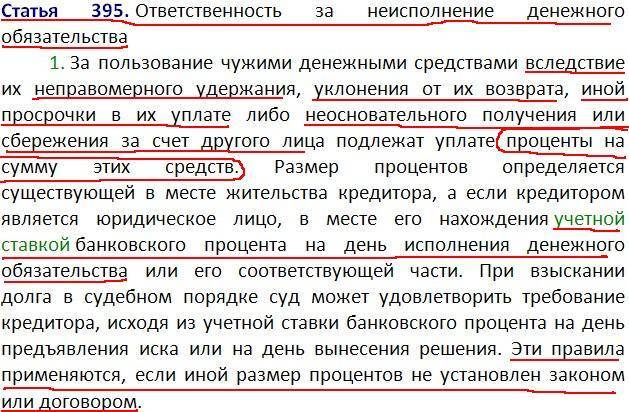

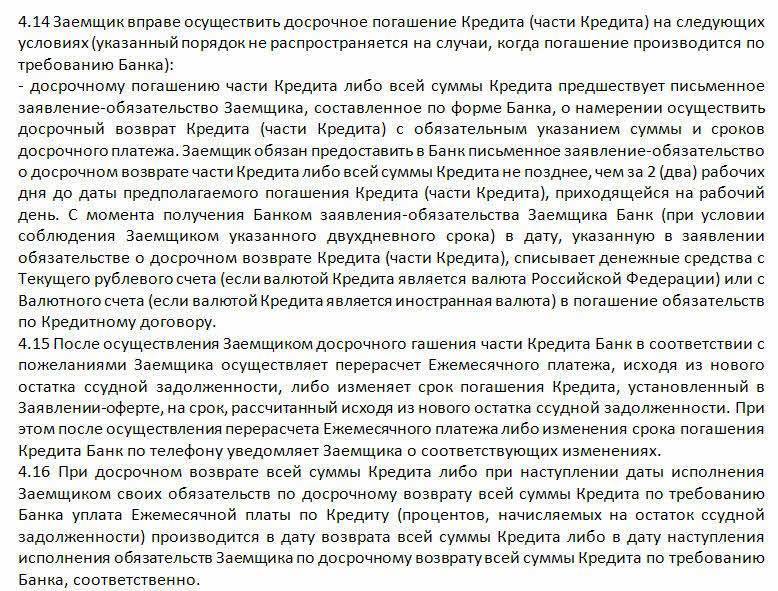

В случае банкротства банка человек, взявший в нем заем остается ему должным, и в его обязанности входит возврат средств, в срок, установленный договором. В этот период банк может также накладывать штрафы на должников, которые не соблюдают условия кредитных договоров и не осуществляют своевременное погашение задолженности.

В некоторых случаях у него даже есть право требовать произвести полное и досрочное погашение задолженности. Чаще всего это случается в случае систематических нарушений кредитного договора. Поэтому платить по взятому кредиту, даже если банк признан банкротом, однозначно надо.

Обратите внимание: рассчитывать на то, что банк будет ликвидирован не стоит, даже в случаях, когда реорганизация не помогает. Причина в том, что регулятор будет делать все для сохранности этой финансовой организации на плаву, так как это необходимо для сохранения стабильности в стране всей банковской системы. В случае, когда спасти банк уже является невозможным, его активы стараются перепродать

В случае, когда спасти банк уже является невозможным, его активы стараются перепродать

Причина в том, что регулятор будет делать все для сохранности этой финансовой организации на плаву, так как это необходимо для сохранения стабильности в стране всей банковской системы. В случае, когда спасти банк уже является невозможным, его активы стараются перепродать.

Оповещение заемщика о банкротстве банка и переходе прав на кредит

Сразу после перехода банковских активов к другой организации, заемщиков должны об этом оповестить. Делается это с помощью официального письма. В нем указывается, куда должны идти деньги должников в дальнейшем, ведь долг переходит другой организации. А также в письме указывают реквизиты, чтобы вносить платежи.

Правопреемники активов банка признанного банкротом могут потребовать заново переоформить договор. Но подписывать его или нет, решает сам заемщик. В законе указано, что при переходе дела, все условия бывшего договора должны остаться в неизменном виде. Если от должника требуют более невыгодных для него условий, можно отказаться подписывать.

Если условия нового договора более выгодные и обе стороны согласны его принять, тогда подписать можно. Потому заемщики часто пытаются «выбить» для себя более выгодные условия сотрудничества с правопреемником своих долгов.

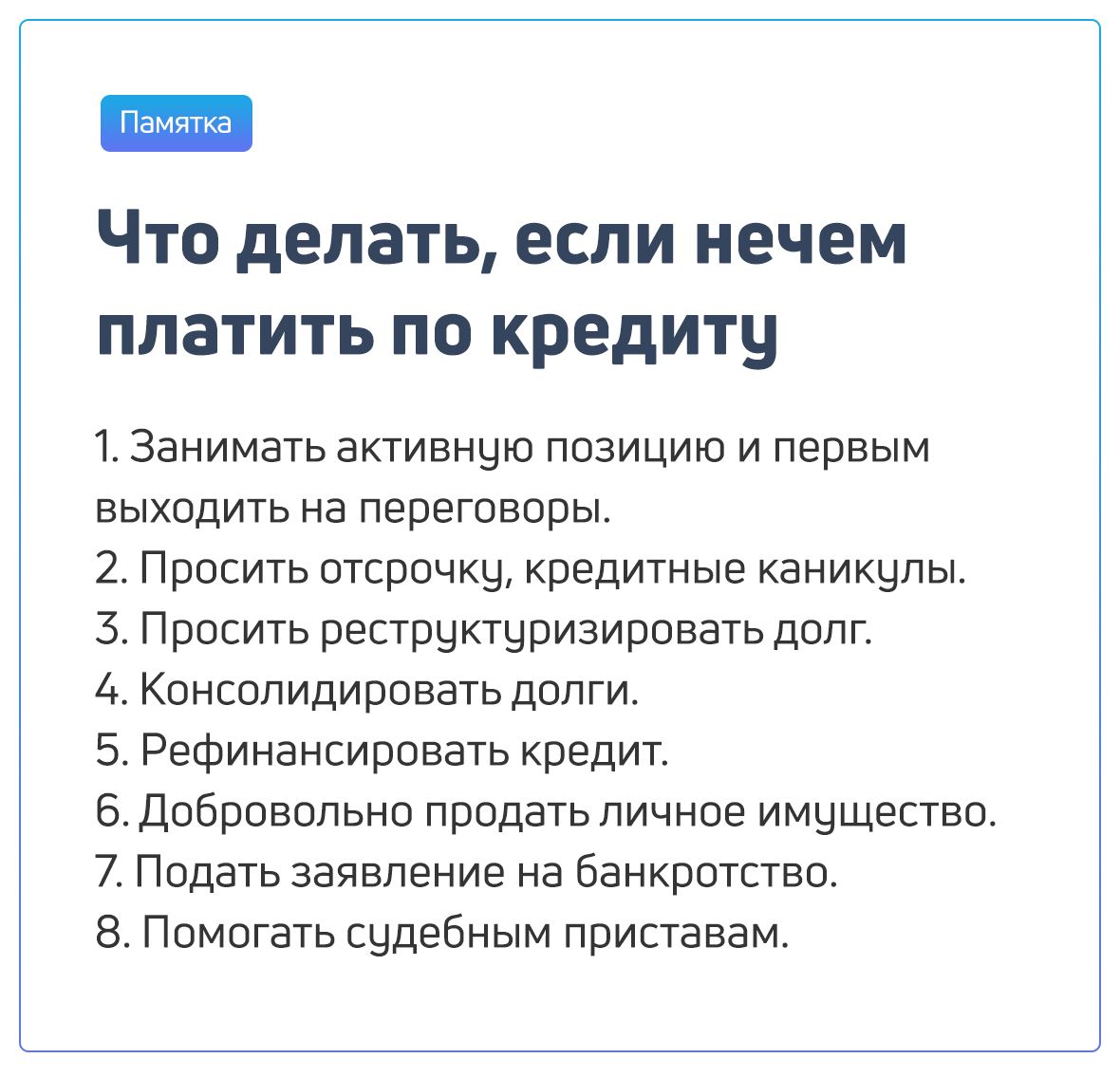

Что можно сделать, если нечем платить кредит?

У этой сложной ситуации существует несколько вариантов решения:

Реструктуризация долга

В некоторых случаях банк готов пересмотреть условия кредитного договора. Для этого должны быть веские основания, так как процедура в целом банку не слишком выгодна. Человек должен предоставить в банк веские причины для реструктуризации. Это может быть наличие серьезного заболевания и длительного лечения, потеря работы, кормильца, выход в декрет и так далее. Банк может предложить несколько вариантов послаблений:

- предоставить «кредитные каникулы» — на какой-то срок заемщик будет освобожден от уплаты процентов или процентов и основного долга. Банк не прощает заемщику эти деньги, а просто переносит их выплату на более позднее время;

- увеличить срок погашения кредита — при этом сократится ежемесячный платеж, но общая сумма к погашению за счет дополнительного времени и процентов увеличится;

- изменить валюту кредита, например, если он получен в долларах или евро.

Процентную ставку по кредиту банк при реструктуризации долга не меняет, даже если текущие ставки ниже той, по которой был открыт кредит.

Банкротство

Банкротство возможно в том случае, когда общий долг превышает 500 000 рублей. Заемщик может быть признан банкротом только по решению суда. Этот процесс занимает определенное время. Судом будет наложен арест на все имущество банкрота, и оно пойдет в счет погашения долга. Даже если стоимости имущества не хватит, чтобы рассчитаться по кредиту, он будет закрыт. В этом единственное преимущество. На открытие новых кредитов в будущем рассчитывать бесполезно. Факт банкротства будет зафиксирован в КИ.

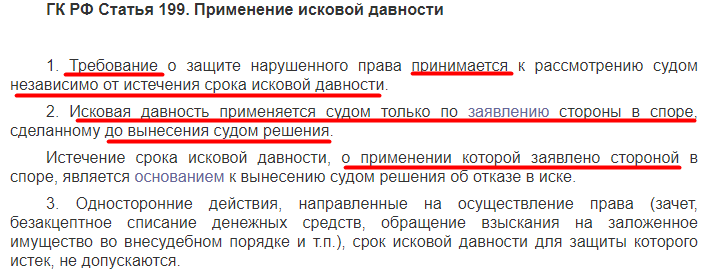

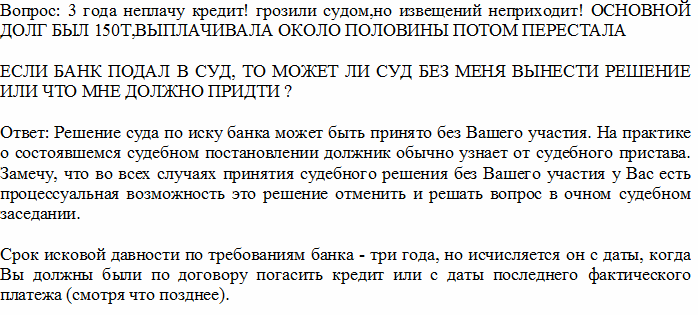

Можно ли просто подождать?

Удивительный факт, про который знают совсем немногие. Существует срок исковой давности — 3 года. Если в течение этого времени ничего не платить и не взаимодействовать с представителями банка, то позже с должника уже не смогут списать ничего. Естественно, что вряд ли банк будет ждать 3 года, пока ему вернут деньги, но гипотетически такая возможность существует. Этот вариант предполагает, что 3 года должник вынужден будет скрываться, не отвечать на телефон, менять место жительства и не иметь денег на счетах или пластиковых картах, чтобы банк не смог их списать или арестовать.

Советы заемщикам

Обязательно удостоверьтесь, что платежи идут по нужному адресу. Если у банка отозвали лицензию, как платить кредит должен выяснить сам заемщик. Не надо надеяться, что информацию принесут на блюдечке. Получение новых реквизитов или подтверждение прежнего порядка расчетов – очень важная процедура. Если отправить перевод на прежние счета, это будет расцениваться как просрочка. Придется доказывать свою правоту через суд. Нужно ли вам это?

Не нарушайте сроков расчета. В любом случае нельзя приостанавливать оплату кредита: взносы должны перечисляться точно в срок, иначе придется платить пени и штрафы, а кредитор (в лице временной администрации) получит юридические основания для требования досрочного возврата денег.

Храните чеки

В этой ситуации бумажной бюрократии нужно уделить повышенное внимание. Если ранее вы не сохраняли чеки о внесении денег на кредитный счет, стоит начать это делать. Заведите папку и храните там все распечатки, квитанции, переписку с банком

Заведите папку и храните там все распечатки, квитанции, переписку с банком.

Кто и как должен сообщить заемщику о начале банкротстве банка

Уведомление о запуске процедуры банкротства должно прийти каждому клиенту банка (в том числе его заемщикам). Его отправляет либо сама кредитная организация, либо конкурсный управляющий – Агентство по страхованию вкладов. Второй вариант бывает гораздо чаще, чем первый, поскольку сразу после отзыва лицензии работа банка с клиентами, как правило, прекращается. Нужно учесть, что прежние владельцы вашего долга обычно не горят желанием сотрудничать с АСВ, со скрипом передавая документацию.

Обратите внимание: отправитель уведомлений оперирует теми данными, которые указаны в кредитном договоре, поэтому если у вас поменялся адрес, а банк об этом извещен не был, письмо вы не получите.

В уведомлении указывается размер вашей задолженности на дату передачи прав требования от банкрота конкурсному управляющему. Также вам должны сообщить, каким образом и на какие реквизиты гасится ваша задолженность, изменились ли сроки платежа.

Если сообщение от конкурсного управляющего не пришло, можно уточнить информацию о вашем новом статусе следующим образом:

- Посетить центральный офис вашего банка (после начала банкротства в нем должна работать временная администрация).

- Предъявить имеющийся у вас кредитный договор.

- Взять новые реквизиты оплаты по кредиту (желательно на официальном бланке и с подписью ответственного лица).

Если вы точно знаете, что ваш банк больше не работает, офис закрыт, спросить не у кого, есть еще один вариант не испортить свою кредитную историю. Средства можно передать в депозит нотариусу. По закону, это также расценивается как выполнение обязательств по кредиту. У нотариуса вы напишете заявление, в котором укажете сумму задолженности, название банка-кредитора, а также причины, по которым вы не имеете возможности платить как обычно. Далее специалист сам найдет реквизиты организации, которая осуществляет временное управление обанкротившимся банком. Либо депозит станет доказательством в суде вашего желания добросовестно платить по кредиту. Такой способ годится только для критических ситуаций, поскольку услуги нотариуса стоят дорого.

Что происходит с кредитом после банкротства банка

Деньги, в том числе переданные во временное пользование под проценты, – это часть финансовой системы страны. Нельзя просто так взять и изъять их из обращения, не образовав «дыры». Поэтому возвращать кредит необходимо независимо от того, у кого вы его брали. У каждого лопнувшего банка есть правопреемник, вступающий в свои права в процессе процедуры банкротства. Правопреемниками обычно становятся другие банки, коллекторы, любые другие юридические лица, которым выгодно купить по «вкусной» цене кредитные обязательства клиентов лопнувшего банка. Соответственно, и кредит остается в силе даже после исчезновения банка.

Зачем кому-то скупать чужие долги? Все просто, допустим, вы должны банку «А» — 100 тыс.руб. Он обанкротился. Правопреемник выкупает этот долг за 70 тыс. руб. Но для вас величина долга остается прежней и вы обязаны вернуть правопреемнику 100 тыс. руб. Таким образом правопреемник заработает на таком долге 30 тыс. руб.

Способ избавиться от кредита только один: выплатить его в полном объеме.

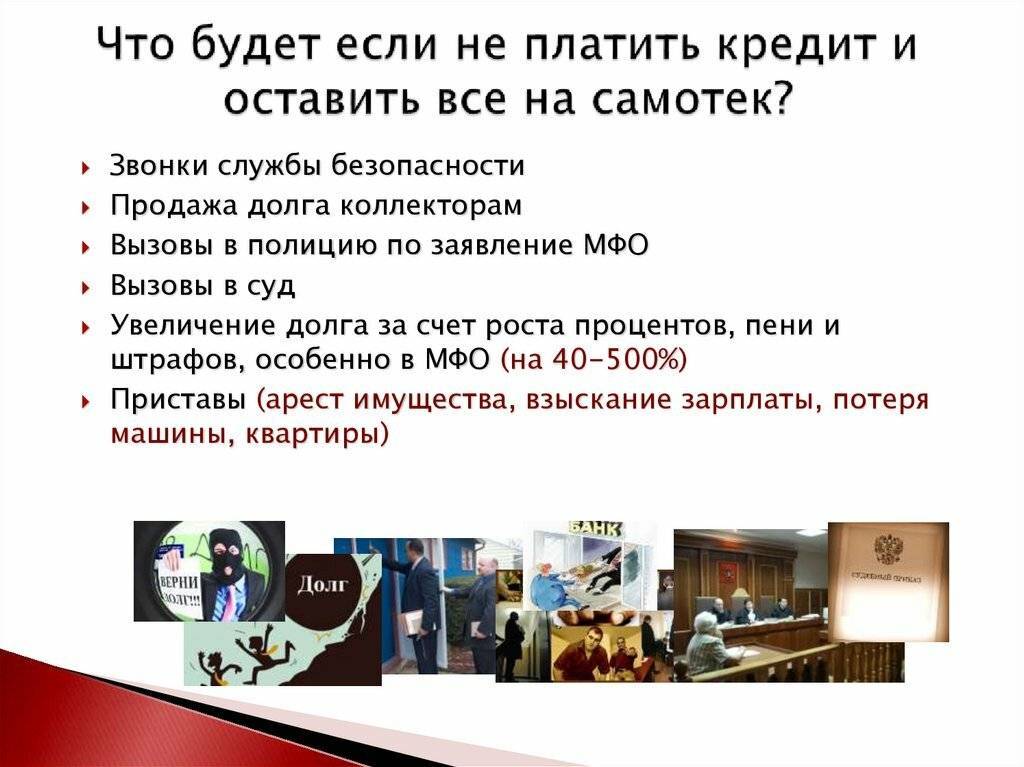

Что будет, если не платить кредит в ликвидированном банке

Последствия неуплаты кредита в обанкротившемся банке абсолютно такие же, как и в действующем. Если вы не платите, вас ждет следующее:

- Испорченная кредитная история;

- Штрафы и пени за просрочку текущих платежей;

- Взыскание всей суммы кредита и штрафных платежей через суд, подробнее об этом читайте в статье «Как проходит суд с банком по кредиту»;

- Передача долга коллекторам.

Кроме того, статья 14 закона «О потребительском кредите» (№353-ФЗ от 21.12.2003) дает кредитору право требовать немедленного возврата кредита (деньги вам придется найти в течение 30 дней).

Отдельный случай – неуплата по объективным причинам. Например, такая ситуация:

Я 4 года исправно делала платежи по ипотеке в Татфондбанк 30 числа каждого месяца. 12 декабря 2016 года внесла на свой счет очередной платеж, который должен был быть списан как обычно 30 декабря. Но 24-го числа мне позвонили из банка и сказали, что расчетно-кассовое обслуживание было приостановлено, поэтому мой платеж не произведен и деньги «зависли». Поэтому платить придется снова. Я отказалась платить за этот месяц до выяснения, что произошло с деньгами (впоследствии платила как обычно, платежи проходили вовремя). Разбирательства по декабрьскому платежу растянулись на три месяца, и только в апреле 2017 года, когда Татфондбанк был признан банкротом, а АСВ назначено конкурсным управляющим, удалось договориться, что зависшие деньги будут разблокированы и зачтены, а штрафы списаны.

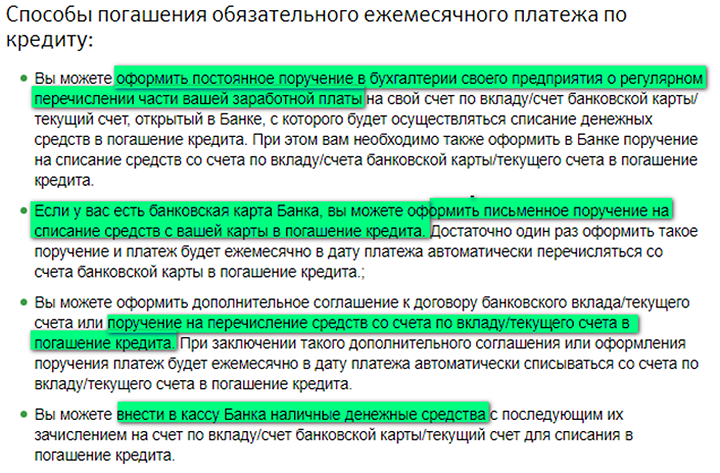

Куда следует перечислять деньги, если банк-кредитор объявлен банкротом?

Если заемщик был уведомлен о том, что банк, в котором он кредитовался, лопнул, то ему следует незамедлительно выяснить, куда теперь перечислять деньги. В том случае, когда представитель временной администрации не сообщил новые реквизиты, ежемесячные платежи можно проводить следующим образом:

- В том случае, когда все отделения финансового учреждения прекратили принимать денежные средства от клиентов, нужно обратиться в любой другой банк и перевести через него ежемесячный платеж.

- Если ни одно финансовое учреждение не соглашается принять такой платеж, то заемщику обанкротившегося банка нужно обратиться к нотариусу и сделать через него перечисление ежемесячного платежа.

Российские граждане должны понимать, что представители лопнувшего банка могут пойти на любые хитрости, чтобы получить от своих заемщиков деньги обратно. Им могут звонить с различными предложениями относительно закрытия кредитной программы, просить перечислить деньги на другие счета и т.д. Планируя проводить такие платежи, нужно предварительно заключить с банком дополнительное соглашение, в котором будут отмечены все нюансы. В противном случае заемщик не сможет в судебном порядке доказать, что он не прекращал выполнять свои кредитные обязательства, и представители Фемиды признают его неплательщиком и отберут имущество в счет погашения долгов.

Продолжение платежа тому же банку

Банкротство банка не означает свободы от обязательств кредитного договора. Заемщик также должен продолжать в срок вносить платежи, а требования погасить кредит сразу в целом или части не имеют законной силы. Начать следует с того, что узнать новые реквизиты банка, на которые нужно перечислять выплаты по кредиту, так как и в случае с отозванной лицензией они изменятся. Если банк до того лишился лицензии это будет уже второе изменение.

Бывают ситуации, когда должник не может перевести средства на счет банка, по независящим от него причинам. Ст. 327 ГК РФ дает возможность снести средства на депозит нотариуса. Для этого нужно письменно обратиться к нотариусу. В заявлении указать данные кредитора, причину, по которой не возможна выплата на его счет, вид и размер обязательств. Когда правопреемник по этим обязательствам обнаружится, нотариус передаст эти деньги ему, а долг не будет считаться просроченным.

В случае банкротства и отзыва лицензии все обязательства банк можете переуступить третьим лицам. Это делается с целью погашения его собственных обязательств. При этом закон не запрещает продать долги кому-то кроме банков. Часто это могут оказаться небанковские организации, например, коллекторы. Если это все же произошло, то заемщик должен быть письменно уведомлен об этом, и проинформирован новым кредитором о реквизитах для внесения платежей.

Возможно вам так же будет интересно узнать, как законно не платить кредит банку.

Прочитав данную статью станет понятно, как вернуть страховку после выплаты кредита.

Не мало важно знать облагается ли налогом дарение недвижимости между родственниками, или же налог платить не нужно. Читайте так же о том, как выдаются лицензии на охранную деятельность

Читайте так же о том, как выдаются лицензии на охранную деятельность.

Банкротство и отзыв лицензии у банка не конец отношений с заемщиком, но и не трагедия сами по себе. Главное, продолжать своевременно гасить долг и не поддаваться на соблазн избежать обязательств.

Как должно происходить оповещение заемщиков о дефолте банка?

За последние годы огромное количество российских граждан приняли участие в кредитных программах, которые помогли им решить текущие финансовые затруднения или сделать заветные приобретения. Наиболее популярным продуктом среди физических лиц по-прежнему является кредит для безработных без справок о доходах и поручителей. К сожалению, многие финансовые учреждения, активно кредитовавшие местное население, не смогли справиться с проблемами экономического плана и вынуждены были объявить себя банкротами.

Каждому заемщику, банк которого обанкротился, рано или поздно на домашний адрес приходит соответствующее уведомление. Его отправляет компания, которую уполномочили проводить ликвидационные мероприятия. Целью такого оповещения является донесение до клиента информации о том, что право требования относительно его займа было передано другому кредитору.

В официальном документе в обязательном порядке должна указываться информация, которая касается порядка погашения задолженности по незакрытому кредиту, например, по ипотеке без первоначального взноса. Некоторые финансовые компании, которые перекупили кредитные обязательства физических лиц, предлагают им перезаключить договора уже на своих условиях.

Некоторые кредиторы, напротив, заинтересованы в скорейшем погашении задолженности, поэтому предлагают новым клиентам компромисс. Заемщики обанкротившегося банка должны будут в рекордно короткие сроки погасить свои долги, а за это финучреждение существенно снизит процентные ставки. Также новый кредитор может пообещать клиентам списать все ранее начисленные штрафы и пени, поэтому им стоит задуматься над таким вариантом развития событий. Что будет, если не платить кредит вообще, может рассказать любой юрист, который специализируется на решении проблем в банковском секторе. Самым худшим вариантом развития событий может стать возбуждение против неплательщика уголовного производства, если официальный правопреемник лопнувшего банка заподозрит в его действиях признаки мошенничества.

Что будет, если не заплатить обанкротившемуся банку?

Если заемщик решит не вносить долг новому кредитору, то его ждет немало неприятных последствий.

- Новый собственник кредитного портфеля может повысить процентную ставку по кредиту. Поэтому должникам не стоит давать повод для этого, лучше внести платеж своевременно, чтобы не накопить крупную задолженность.

- Банковское учреждение в случае просрочки начнет начислять пени и штрафы. В результате этого величина долга существенно возрастет, и погасить ее будет труднее.

- Продажа долга коллекторским агентствам. При долгой неуплате новый кредитор может уступить право требования коллекторам. Данные специалисты будут тревожить клиента днями и ночами, звонить, приходить домой и даже к родственникам.

- Кредитор подаст исковое заявление в суд. Если заемщик в течение длительного времени не исполняет свои обязательства перед новым банком, его может ожидать судебное разбирательство. Это крайняя мера, которая способна привести к реализации имущества должника с целью закрытия долгов.

Ответственность должника

Даже приняв к сведению, что большая часть поданных кредитором исков удовлетворяется судом частично либо им вообще отказывают, потенциальному заемщику нелишним будет ознакомиться с отдельными статьями УК РФ, в частности, со 159 и 177. Именно там идет речь об ответственности неплательщика. Так, перечислены такие моменты, влекущие уголовную ответственность:

- злостное уклонение от кредитора;

- сокрытие места нахождения должника от судебных исполнителей;

- предоставление банку неправдивой информации о себе.

То есть, когда вы собираетесь взять кредит, имея умысел не оплачивать его вообще, вряд ли у вас это получится. Правда, здесь есть один момент. После истечения трех лет с момента вашего последнего контакта с банком, заканчивается срок давности подачи иска в суд. Другими словами, когда вы морально готовы скрываться три года от кредитора и коллекторов, можно рискнуть собственной свободой и деловой репутацией. Ведь такие действия не пройдут без последствий.

Помните, даже небольшая просрочка платежа испортит вашу кредитную историю, а если дело заходит в тупик, вряд ли вы когда-либо еще сможете взять ссуду. Также негативные последствия неизбежны при просьбе суду признать вас банкротом. Это, безусловно, частично решит проблему с кредитом, но сделает вас невыездным и лишит возможности занять должность руководителя на следующие пять лет.

Не стоит забывать, что возможность списания кредитором долга ничтожно мала, а суд потребует довольно много сил и средств

Надеемся, что немного помогли вам разобраться, как не платить за кредит и соблюсти при этом букву закона. Не забывайте, что во время взятия ссуды нужно думать о том, насколько вы окажетесь платежеспособным в будущем, а не настраиваться на просрочки долгов и судебную тяжбу. Ведь даже в случае частичного удовлетворения иска кредитора в суде, вы потеряете ту сумму средств, которую должны были бы оплатить по текущему договору. Поэтому целесообразно соизмерять свои желания и возможности заранее, а не по факту свершившегося события.

Удастся ли заемщику не платить кредит, если банк ликвидировали?

Проанализировав ситуацию на кредитном рынке, связанную с отзывом банковских лицензий, специалисты выявили особую категорию заемщиков, планирующих зарабатывать на банкротстве банков, а именно, кредитоваться в банковской организации, находящейся на грани банкротства, а после ее закрытия не возвращать заем.

Хочется разочаровать таких предпринимателей. Если банк ликвидирован, а заемщик прекращает выполнять обязательства (не выплачивает долг), это может закончиться разбирательством в судебном порядке. А если кредит обеспечен залогом, то залог могут взыскать. Кредитные долги «не прощаются» и «не забываются», они переходят другой организации. Вывод очевиден: чтоб иметь положительную историю по кредитованию, исключить начисление штрафов и пени, нужно добросовестно отнестись к кредитным выплатам.

По закону, как только произошла ликвидация банка, и кредитный долг перешел другому кредитному учреждению, заемщик уведомляется об этом факте письменно. Самое основное, на чем хочется сделать акцент в данном случае, договор о кредитовании может пролонгироваться без всяких значительных изменений со стороны нового банка, то есть сумма, величина процентов, график выплат и так далее в одностороннем порядке не меняются. Если произошло подобное нарушение, заемщик имеет все основания для обращения в суд.

Общие советы, как заемщику избежать неприятных ситуаций при банкротстве банка

Если банк банкрот паниковать не стоит. Но чтобы не стать жертвой неприятных последствий нужно отнестись к процессу кредитования ответственно. Например, следовать следующим рекомендациям:

Можно погасить кредит путем рефинансирования или реструктуризации. Иногда долги банкрота вообще никому не достаются. В таком случае должники могут не возвращать заемные средства.

Таким образом, должник остается при своем кредите. Его нужно возвращать, правда, уже другому кредитору, к которому перешел кредитный портфель. Если же новоявленный кредитор меняет условия сотрудничества без согласия заемщика, последний может отстаивать свои права. Даже подав в суд, чтобы вернуть более выгодные условия оплаты кредита. Игнорировать задолженность нельзя.

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — .

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону.Это быстро и бесплатно!

+7 (499) 455-12-41Москва, Московская область

+7 (812) 426-14-65Санкт-Петербург, Ленинградская область

+7 (800) 550-52-79Регионы (звонок бесплатный для всех регионов России)

Банк ликвидировали, что теперь будет с кредитами?

Назначается временная администрация в ликвидированных банках, которая и работает с его клиентами. На сайтах Центрального Банка РФ и сайте вашего банка будут документы, в них указана информация об оплате кредита:

- Какие отделения банка работают, а так же адрес их местонахождения;

- Правильные реквизиты к оплате по вашему кредиту.

Важно знать, что в такой ситуации отменяются все штрафные санкции, которые банк ранее применял к вам за невыполнение обязательств, то есть Вы платите основное тело кредита, проценты и дополнительные комиссии, штрафы и пеня за просрочку отменяются. Далее следует распродажа кредитов ликвидированного банка иным кредитным организациям. Клиент об этом оповещается в письменном виде, как и информация о новых реквизитах для оплаты кредита

Таким образом, теперь клиент должен отдавать кредит другому банку

Клиент об этом оповещается в письменном виде, как и информация о новых реквизитах для оплаты кредита. Таким образом, теперь клиент должен отдавать кредит другому банку.

После продажи кредитного договора новому банку, клиенту нужно уточнять такие моменты:

- новую дату оплаты кредита;

- его способы оплаты;

- время, за которое средства поступают на счет банка.

Все это нужно для невыхода на просрочку и не получения штрафных санкций.

Куда отправлять платежи?

Поскольку организация находится в состоянии ликвидации, беспокойство о получении ими денег, выплачиваемыми клиентами, волне резонно. Эксперты и юристы советуют, когда банк лопнул, куда платить кредит при разных обстоятельствах.

Для перечисления

- До получения любой информации – на указанный в контракте счет, куда переводились платежи ранее.

- Рекомендуется запрашивать выписку или сверять у операторов состояние счета, чтобы удостовериться, что все платежи учтены.

- Все чеки, квитанции, в т.ч. онлайн-чеки, нужно сохранять. Это поможет подтвердить оплаты в случае недоразумения или технического сбоя.

- При изменении счета, клиента оповестят: новые реквизиты, банк, номер счета.

Данную информацию стоит уточнять и у учреждения. Но как показывает практика, сотрудники отвечают также – о необходимости четко выполнять договорные обязательства. При этом клиент застрахован от неприятностей. Ведь банкротство банка вовсе не снимает принятых им обязательств по договору.

На все долги будут начисляться штрафы, поэтому платить кредит, если банк лопнул, все равно необходимо

На все долги будут начисляться штрафы, поэтому платить кредит, если банк лопнул, все равно необходимо

Пени и штрафы

Стоит знать, что если у клиента имеются штрафы или пени на момент банкротства, их погашать при ликвидации не нужно. На них накладывается запрет. Но он не касается основной суммы и процентов. Их нужно выполнять в полной мере и согласно графику. После того, как решится весь вопрос с банком (реорганизация или передача прав другому юридическому лицу), комиссии и штрафы снова подключаться.