Хранение ТМЦ

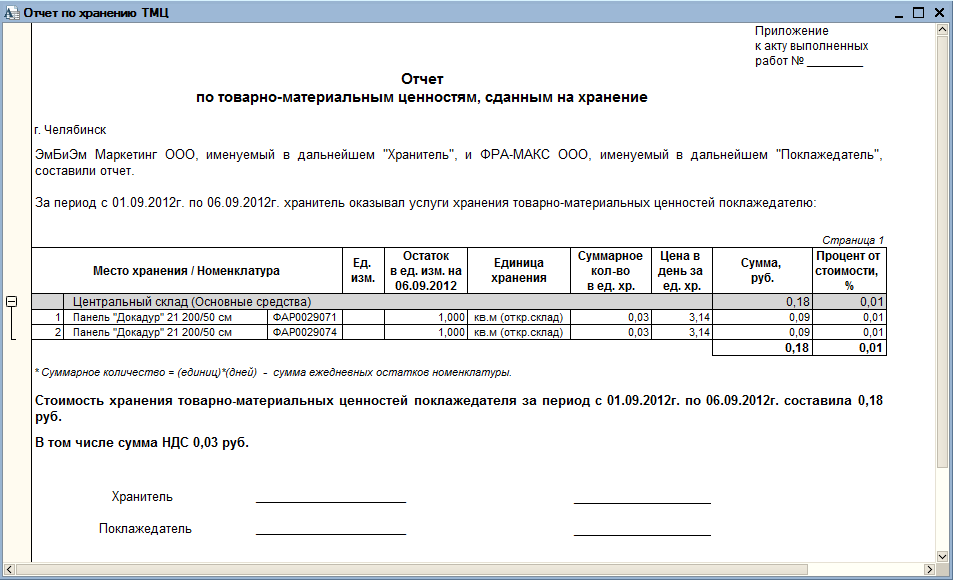

Не всегда хранимые ценности отражаются на балансовых счетах в качестве приобретенных. Иногда в кладовых компаний хранятся материалы, не принадлежащие ей. Так бывает, когда площади складов сдают другим предприятиям или принимают ТМЦ, принадлежащие другим компаниям, на ответственное хранение, т. е. отвечают лишь за сохранность ТМЦ.  Такие материалы не участвуют в производственном процессе организации и учитываются за балансом на счете 002 «ТМЦ, принятые на ответхранение».

Такие материалы не участвуют в производственном процессе организации и учитываются за балансом на счете 002 «ТМЦ, принятые на ответхранение».

Передача ТМЦ на ответственное хранение оформляется составлением соответствующих соглашений, фиксирующих все основные условия договора: сроки, стоимость, обстоятельства.

Проблемы при учете и контроле ТМЦ

Во время работы с активами могут возникнуть некоторые затруднения, связанные с перегруппировкой затрат, пересортицей, несвоевременным появлением бумаг или образованию остатков. Давайте остановимся на этих вопросах подробнее.

«Пересорт» сырья и вида измерения во время списания

Одна из важных трудностей, которая возникает обычно из-за невнимательности ответственного лица или в случае, когда в поданной на удаление форме числится товар, которого нет среди учтенного. Это происходит из-за:

- неправильно заведенной карточки;

- вписанных разных единиц во время поступления и снятия с учета;

- устаревших названий, которыми пользуются прорабы;

- некорректного количества на складе.

«Покрасневшие» остатки после того, как их списали на производство

Наличие отрицательного баланса говорит, что во время инвентаризации или работы были допущены ошибки. В отдельных случаях в бухгалтерию просто еще не дошли остальные бумаги, в которой на приход можно будет поставить недостающее количество. Чтобы избежать этой сложности, можно разделить учет на управленческий и бухгалтерский.

Задержка документации от поставщиков

Если не контролировать документооборот, то бухгалтер не будет знать, когда, в каком количестве и от кого пришли материалы. Поэтому он не будет знать, что требовать от отдела снабжения. В результате:

- будет сложно списать сырье, которое еще не поставили на приход;

- информация о кредиторской задолженности будет неадекватной;

- акты сверки и отчетность составлять будет довольно проблематично.

Поступление ТМЦ: проводки в бухгалтерском учете

История поступления ТМЦ на склад компании может быть самой разнообразной. Ресурсы могут быть:

- куплены;

- изготовлены;

- внесены в УК как вклад участника;

- получены безвозмездно;

- оприходованы от ликвидации активов в качестве полезных остатков

Приходуют ТМЦ по фактической себестоимости, т. е. по сумме реально затраченных при их приобретении денег, включать в которую можно не только цену покупки, но и невозмещаемые налоги, таможенные пошлины, транспортные, заготовительные расходы, затраты по доведению ТМЦ до годного для использования состояния и др. При оприходовании готовой продукции могут применяться учетные цены. В этом случае задействуют счет 40 «Выпуск продукции», на котором аккумулируются фактические затраты по производству и выпуску, а по завершении месяца расхождения между фактической и учетной ценой ГП списываются на счет продаж.

Поступление ТМЦ в бухучете сопровождается проводками:

| Операции | Д/т | К/т | Примечание |

| Получены ТМЦ, товары от поставщика | 10, 41 | 60 | На сумму материалов |

| 10, 41 | 76 | Стоимость ТЗР (транспортно-заготовительных расходов) | |

| 19/3 | 60,76 | НДС по счету-фактуре поставщика | |

| 68 | 19/3 | НДС к вычету | |

| 41 | 42 | Проводка на сумму наценки (для предприятий торговли) | |

| Поступление ТМЦ в качестве вклада в УК | 10 | 75 | На сумму полученных ТМЦ |

| Материалы получены безвозмездно | 10 | 98/2 | |

| На склад поступила готовая продукция (ГП) (по фактической себестоимости) | 43 | 20,23,29 | На сумму фактической себестоимости ГП |

| Поступление ГП по учетным ценам | 43 | 40 | На величину ГП в учетных ценах ГП |

| 40 | 20 | На сумму ГП по фактической себестоимости | |

| 90/2 | 40 | На величину расхождений себестоимости с учетной стоимостью (проводку формируют в конце месяца, она может быть прямой или сторно) | |

| Материалы получены безвозмездно | 10 | 98/2 | По рыночной стоимости |

| Оприходование излишков (материалов, товаров, готовой продукции) при инвентаризации | 10, 41, 43 | 91/1 |

С 2015 года компании не применяют метод ЛИФО для списания стоимости ТМЦ в налоговые расходы

Налоговый кодекс позволяет компании самостоятельно выбрать способ учета расходов на приобретение ТМЦ, закрепив его в учетной политике. При этом не запрещено применять одновременно несколько методов. Минфин России подтвердил, что компания может совмещать различные методы учета ТМЦ (Письма от 29.11.2013 N 03-03-06/1/51819 и от 01.08.2006 N 03-03-04/1/616). Но столичные налоговики считают, что организация вправе применять только один из предусмотренных методов для учета всех ТМЦ (Письмо УФНС России по г. Москве от 02.02.2006 N 20-12/7391).

До недавнего времени Налоговый кодекс предусматривал четыре метода оценки стоимости товарно-материальных ценностей, поступающих в организацию (п. 8 ст. 254 и пп. 3 п. 1 ст. 268 НК РФ):

- по стоимости единицы запасов, товаров;

- по средней стоимости;

- по стоимости первых по времени приобретений (ФИФО);

- по стоимости последних по времени приобретений (ЛИФО).

С 1 января 2015 г. норма о возможности применять метод ЛИФО для целей налогообложения исключена (Федеральный закон от 20.04.2014 N 81-ФЗ “О внесении изменений в часть вторую Налогового кодекса Российской Федерации”, далее – Закон N 81-ФЗ). Суть метода ЛИФО заключалась в том, что компания списывала стоимость ТМЦ на расходы по стоимости последних из них по времени приобретения.

Напомним, что в бухгалтерском учете компании не применяли этот метод уже начиная с 2008 г. (п. 20 ПБУ 5/01 “Учет материально-производственных запасов”, утв. Приказом Минфина России от 09.06.2001 N 44н, и Приказ Минфина России от 26.03.2007 N 26н “О внесении изменений в нормативные правовые акты по бухгалтерскому учету”). Поэтому те компании, которые в налоговом учете отражали стоимость ТМЦ по методу ЛИФО, сталкивались с возникновением разниц между налоговым и бухгалтерским учетом (подробнее читайте ниже).

Читайте на e.rnk.ru. Еще больше полезных материалов

Если компания в налоговом и бухгалтерском учете будет использовать один способ учета расходов на приобретение ТМЦ, у нее не возникнет разницы. Кроме того, разниц можно избежать, если предусмотреть в налоговом и бухгалтерском учете одинаковые принципы начисления амортизации. Или же выбрать в обоих учетах кассовый метод признания доходов и расходов либо отказаться от его применения и в налоговом, и в бухгалтерском учете.

Подробнее о том, как сблизить налоговый и бухгалтерский учет и какие могут возникнуть претензии проверяющих при наличии расхождений, читайте на сайте e.rnk.ru в статьях “ТОП-10 способов максимально сблизить налоговый и бухгалтерский учет” // РНК, 2014, N 6 и “Как убедить контролеров, что расхождения в декларации по прибыли и бухгалтерской отчетности – это нормально” // РНК, 2014, N 10.

Отражение выбытия ТМЦ в учете

Выбытие товаров и материалов при их передаче в производство, отпуске покупателям отражается проводками:

| Операция | Дт | Кт | Комментарий |

|---|---|---|---|

| отпущены материалы в производство (проводка) | Дт 20 (23,29) | Кт 10 | по сумме средней себестоимости данного вида материалов |

| Дт 20 (23,29) | Кт 10 | при исп-и ФИФО по стоимости в порядке от старых к новым партиям на складе | |

| отпущены ТМЦ на управленченские, общехозяйственные расходы | Дт 25 | Кт 10 | по сумме отпущенного инвентаря |

| Дт 26 | Кт 10 | по сумме выданных МБП | |

| Дт 44 | Кт 10 | по сумме тары и упаковки, выданных для реализуемых товаров | |

| отпущены товары покупателям | Дт 90 | Кт 41 | при признании выручки в б/у по сумме отпущенных товаров |

| Дт 45 | Кт 41 | до момента признания выручки от продажи по сумме отпущенных товаров | |

| отпущена готовая продукция покупателям | Дт 90 | Кт 43 | при признании выручки в б/у по сумме отпущенной готовой продукции |

| Дт 45 | Кт 43 | до момента признания выручки от продажи по сумме готовой пр-и | |

| переданы ТМЦ в филиал | Дт 79 | Кт 10 (43, 41) | по сумме отгруженных обособл. подразделению ТМЦ |

Оценка ТМЦ при отпуске

Отпуская запасы в производство, а также при другом выбытии ТМЦ оценивают, применяя один из методов, который в обязательном порядке оговаривается учетной политикой компании. Применяются они по каждой группе материалов, а действует один способ на протяжении одного финансового года.

Оценивают ТМЦ по:

• себестоимости одной единицы;

• средней себестоимости;

Первый из перечисленных метод применяется для запасов, используемых компаниями в неординарном порядке, например при выпуске изделий из драгоценных металлов, либо при небольшой номенклатуре групп материалов.

Наиболее распространенным способом считают расчет цены по средней себестоимости. Алгоритм таков: общую себестоимость вида или группы материалов делят на количество. В расчете учитываются остатки ТМЦ (количество/сумма) на начало месяца и их поступление, т. е. подобные вычисления обновляются ежемесячно.

В методе ФИФО стоимость материалов при выбытии равна величине цены приобретения по времени в более ранние сроки. Этот способ наиболее эффективен при условии роста цен и теряет актуальность, если возникающая ситуация провоцирует падение цен.

Оценка ТМЦ при отпуске

Отпуская запасы в производство, а также при другом выбытии ТМЦ оценивают, применяя один из методов, который в обязательном порядке оговаривается учетной политикой компании. Применяются они по каждой группе материалов, а действует один способ на протяжении одного финансового года.

Оценивают ТМЦ по:

• себестоимости одной единицы;

Первый из перечисленных метод применяется для запасов, используемых компаниями в неординарном порядке, например при выпуске изделий из драгоценных металлов, либо при небольшой номенклатуре групп материалов.

Наиболее распространенным способом считают расчет цены по средней себестоимости. Алгоритм таков: общую себестоимость вида или группы материалов делят на количество. В расчете учитываются остатки ТМЦ (количество/сумма) на начало месяца и их поступление, т. е. подобные вычисления обновляются ежемесячно.

В методе ФИФО стоимость материалов при выбытии равна величине цены приобретения по времени в более ранние сроки. Этот способ наиболее эффективен при условии роста цен и теряет актуальность, если возникающая ситуация провоцирует падение цен.

Регламент учета материальных ценностей на предприятии

Разработка внутренних актов является важным моментом для эффективного налаживания процессов на предприятии, внедрения и соблюдения внутренних контролей, а также недопущения недостач и ошибок в учетных данных. Отметим, что регламент учета товарно-материальных ценностей описывает порядок действий сотрудников и документооборот для совершения определенной операции. А то, какие способы бухучета были выбраны, описывается в учетной политике, кроме того, возможны отдельные уточняющие внутренние акты. Опишем основные пункты, которые могут быть раскрыты в регламенте учета МПЗ:

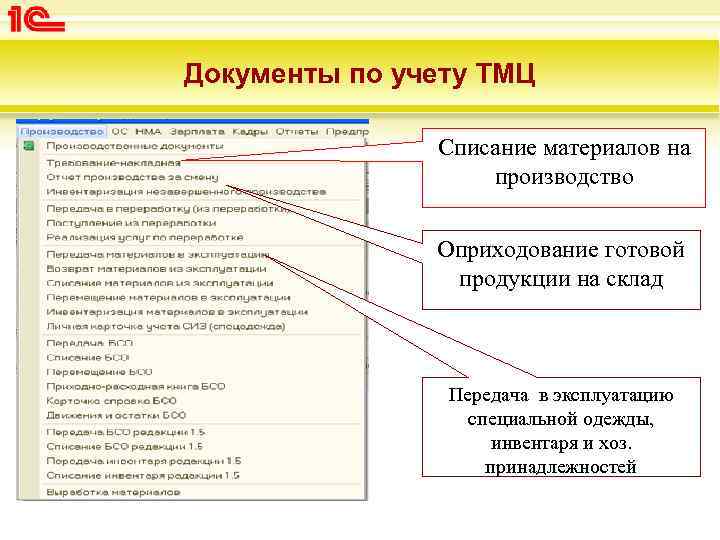

- Поступление МПЗ на склад:

- оформление заказа/заявки на закупку;

- проверка заказа на соответствие бюджету, плану или др. нормативам;

- утверждение заказа;

- приемка МПЗ на склад кладовщиком, в том числе описание процесса проверки входящих документов от контрагентов, самих купленных МПЗ;

- отражение кладовщиком данных в системе складского учета;

- передача первичных документов в бухгалтерию;

- сверка складского и бухгалтерского учета;

- выявление недостач, неотфактурованных поставок и пр.

- оформление запроса на склад;

- одобрение этого запроса;

- оформление внутреннего перемещения;

- сверка данных складского учета, учета в цехах и бухучета;

- учет движения материалов в бухгалтерии.

- Приемка готовой продукции на склад.

- Отгрузка готовой продукции со склада:

- оформление договора с покупателем;

- получение заказа от покупателя и его утверждение;

- оформление первичных документов на отгрузку;

- отражение кладовщиком данных по отгрузке в системе складского учета;

- действия службы охраны при вывозе готовой продукции с территории предприятия;

- контроль оплаты готовой продукции и пр.

Мы привели примерный перечень тем, которые могут быть затронуты в регламенте, поскольку он создается с учетом специфики внутренних процессов отдельного предприятия.

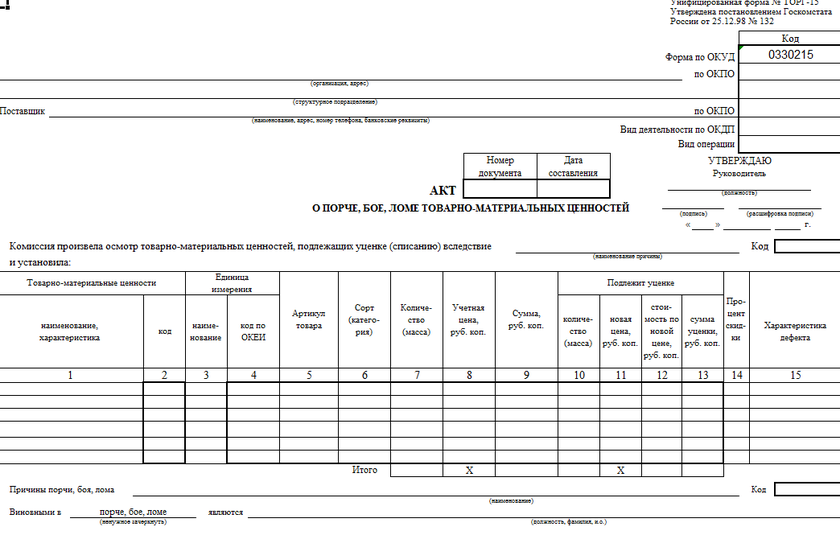

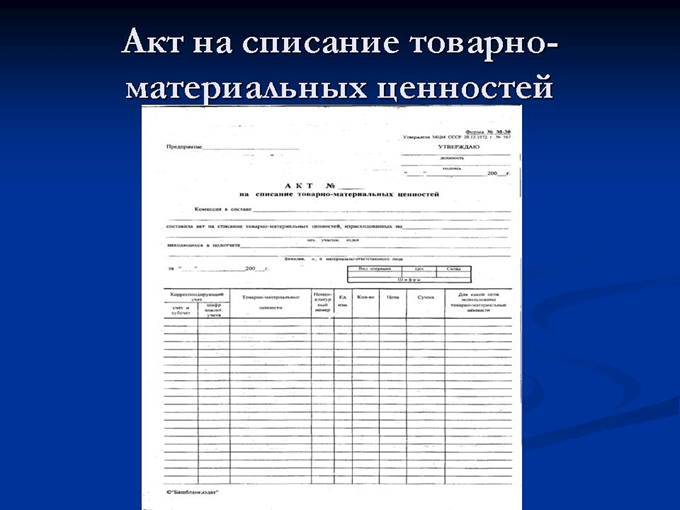

Каким документом оформляется

Основным документом, посредством которого происходит оформление подобных сделок и операций, является акт. Его обязательная форма не имеет четкого утверждения в законодательстве.

Традиционно применяется образец, который установлен в рамках локального акта компании. В этой бухгалтерско-экономической бумаге должны обязательно содержаться следующие сведения:

- место, время составления документации;

- наименования материальных ценностей, подлежащих списанию;

- инвентаризационные номера, если таковые имеются;

- число ТМЦ, подлежащих списанию, их сумма;

- дата поступления;

- продолжительность хранения (если в этом есть необходимость);

- причинные факторы списания;

- данные о порядках и сроках взыскания ущерба с виновных сотрудников.

Подписание осуществляется со стороны всех членов комиссии. Затем эта процедура подлежит оформлению в бухгалтерском учете. Помимо мероприятий по списанию, на базе акта осуществляется еще несколько основных операций:

- отнесение стоимостного показателя на затратные направления производственного процесса;

- направление материалов на склад, если они могут быть применены в рамках хозяйственных целей.

Составление акта не является обязательной процедурой. Подтверждение фактов расходования и выбытия ТМЦ фигурирует в накладной и лимитной карте

Стоит принять во внимание тот факт, что представители налоговой инспекции проверяют документальные свидетельства очень внимательно

Подробности

Состав

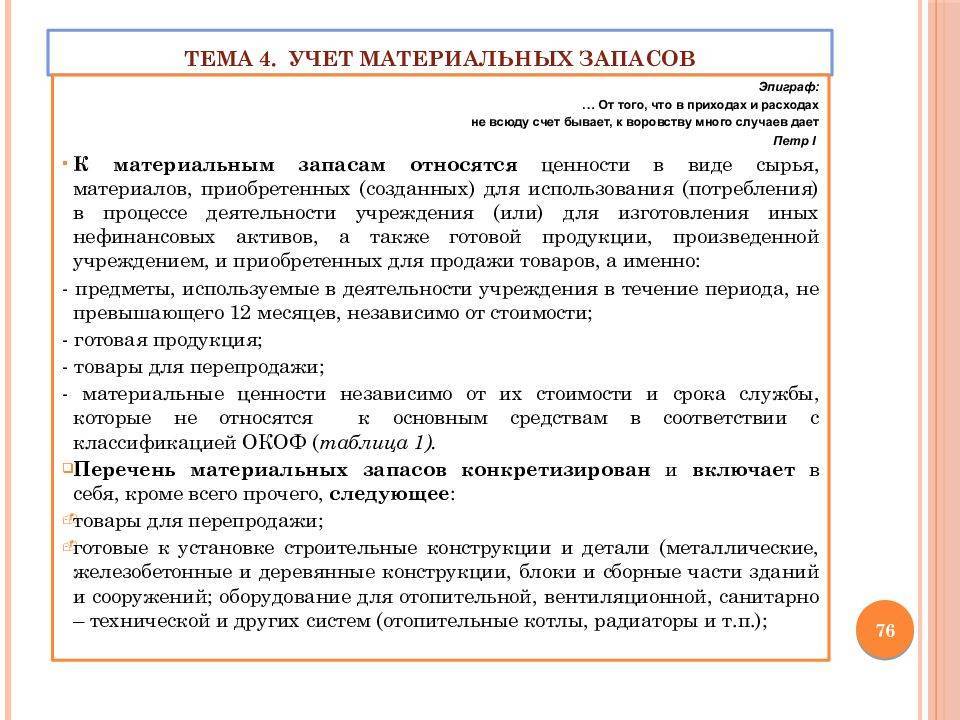

Товарно-материальные ценности включают в себя всю информацию, связанную с запасами производства. Увеличение себестоимости товара, который производит предприятие, невозможно без использования оборотных активов, инструментов и приспособлений. Всё это в целом является товарно-материальными ценностями. Поэтому запасы относят к категории большей ликвидности и срок их эффективности ограничен одним годом.

Товарно-материальные ценности включают в себя всю информацию, связанную с запасами производства. Увеличение себестоимости товара, который производит предприятие, невозможно без использования оборотных активов, инструментов и приспособлений. Всё это в целом является товарно-материальными ценностями. Поэтому запасы относят к категории большей ликвидности и срок их эффективности ограничен одним годом.

Раздел балансового счёта, который рассматривает оборотные средства, содержит информацию об остаточных суммах запасов на начало и завершение периода, отведённого для подготовки отчёта.

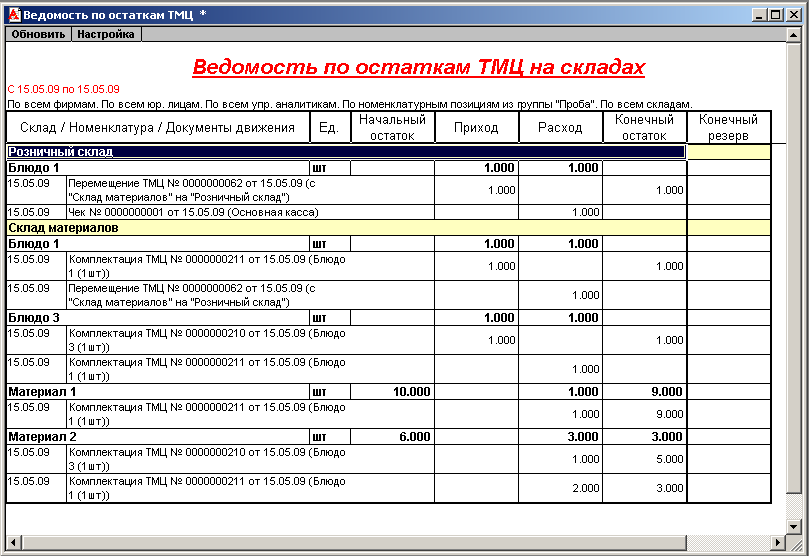

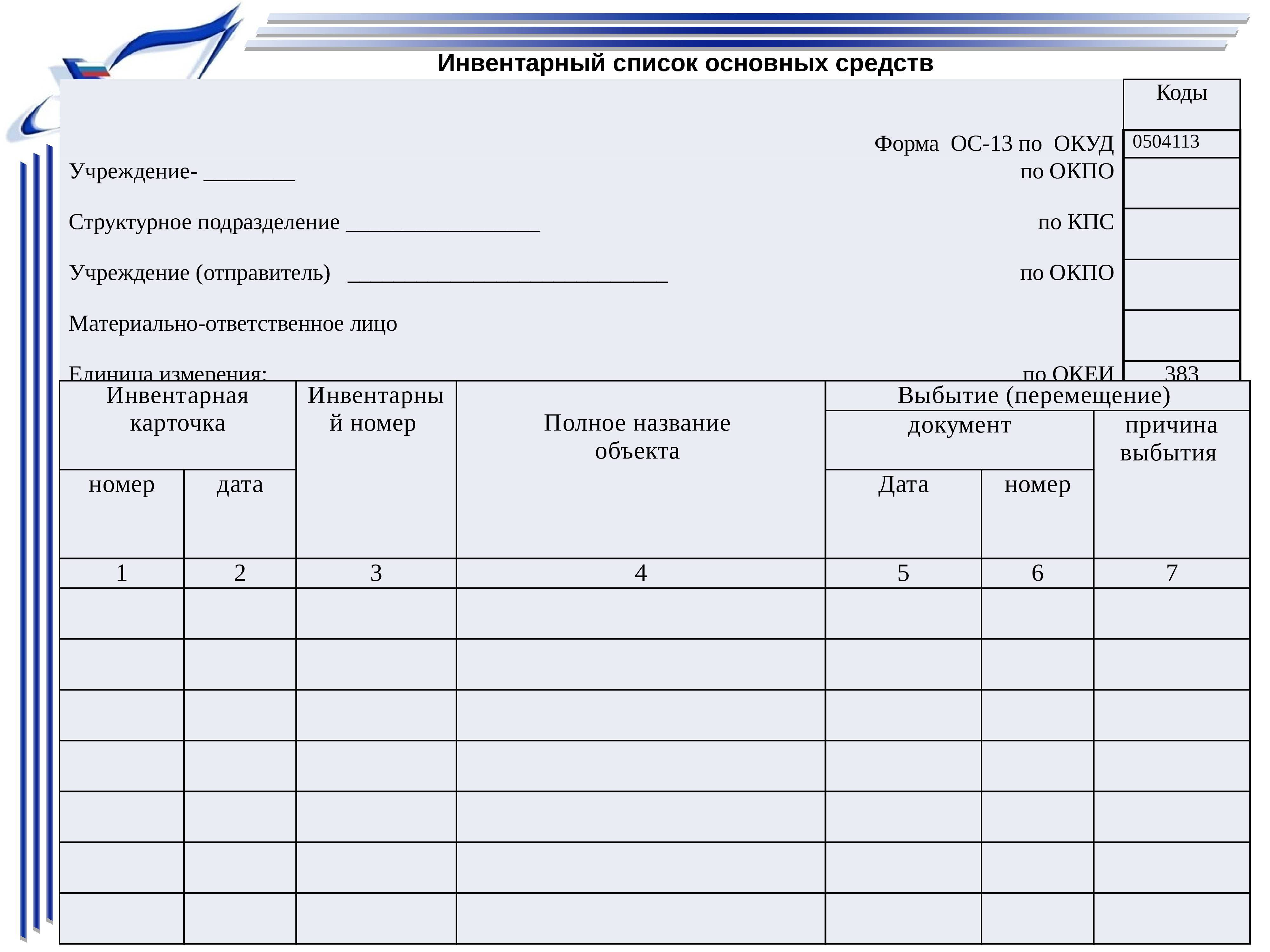

Подведя итоги учёта имеющихся у предприятия запасов, данные об эффективности использования товарно-материальных ценностей и динамичности их продвижения оформляются в специальные документы. Для учёта запасов разработана документация, состоящая из счетов, ряда документов в первичном виде, регистров.

Приход

Бартерные сделки, приобретение материалов от демонтажа оборудования, спонсорская помощь – это всё, что можно отнести к ТМЦ, поступающим на предприятие. Покупка за денежные средства предприятия – это приобретённые ТМЦ.

На эти запасы кладовщик составляет документы определённой формы, в которых отражается, на какую сумму поступили заказы, и в каком количестве.

Порой на складе могут храниться ТМЦ, которые не указаны в балансе предприятия, так как ему не принадлежат. Это тот случай, когда складские помещения сдаются в аренду другим организациям или предприятие осуществляет хранение ТМЦ (в этом случае предприятие отвечает только за сохранность).

Всё, что поступает на предприятие в виде полезных остатков в результате демонтажа любых объектов на складе, оформляют актами. В этом документе содержится информация о количестве и стоимости остатков, название демонтированного объекта.

Результат

В результате деятельности предприятия происходит процесс движения ТМЦ. Они подвергаются переработке, применяются для нужд предприятия, продаются, при режиме ЧС могут быть списаны.

И в этих случаях ведётся учёт запасов, которые отправляются со склада. Для этого также оформляются документы определённой формы.

В любом случае получения, приобретения, выбытия все документы, отражающие эти действия, передаются бухгалтеру, который ведёт соответствующий учёт товарно-материальных ценностей.

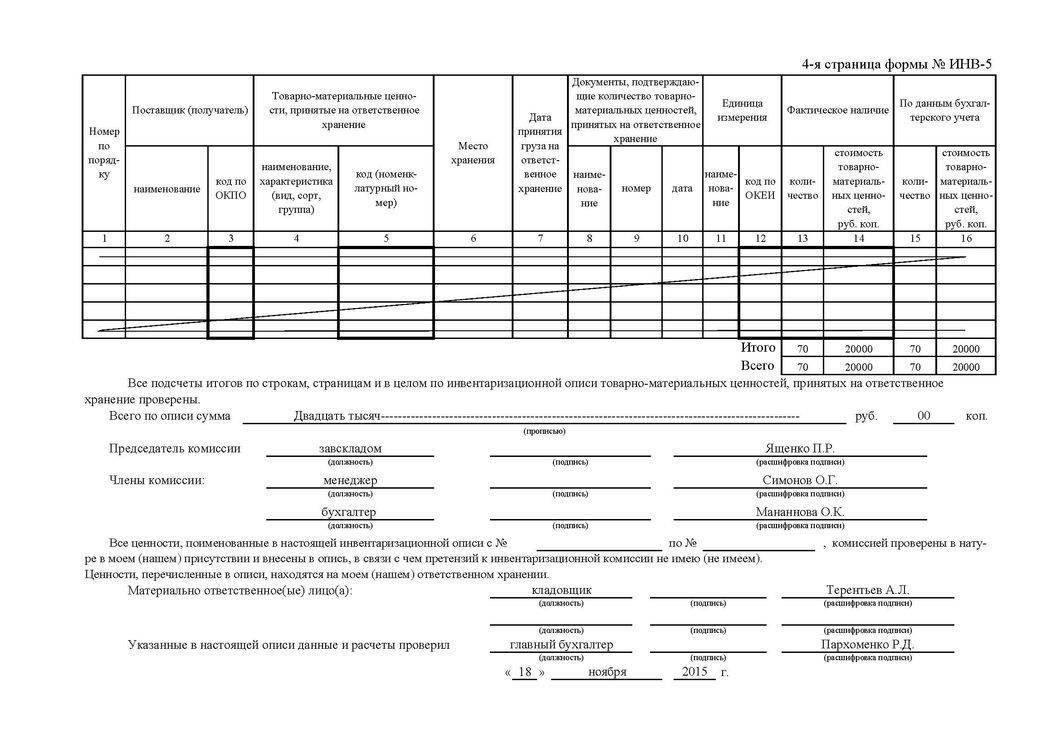

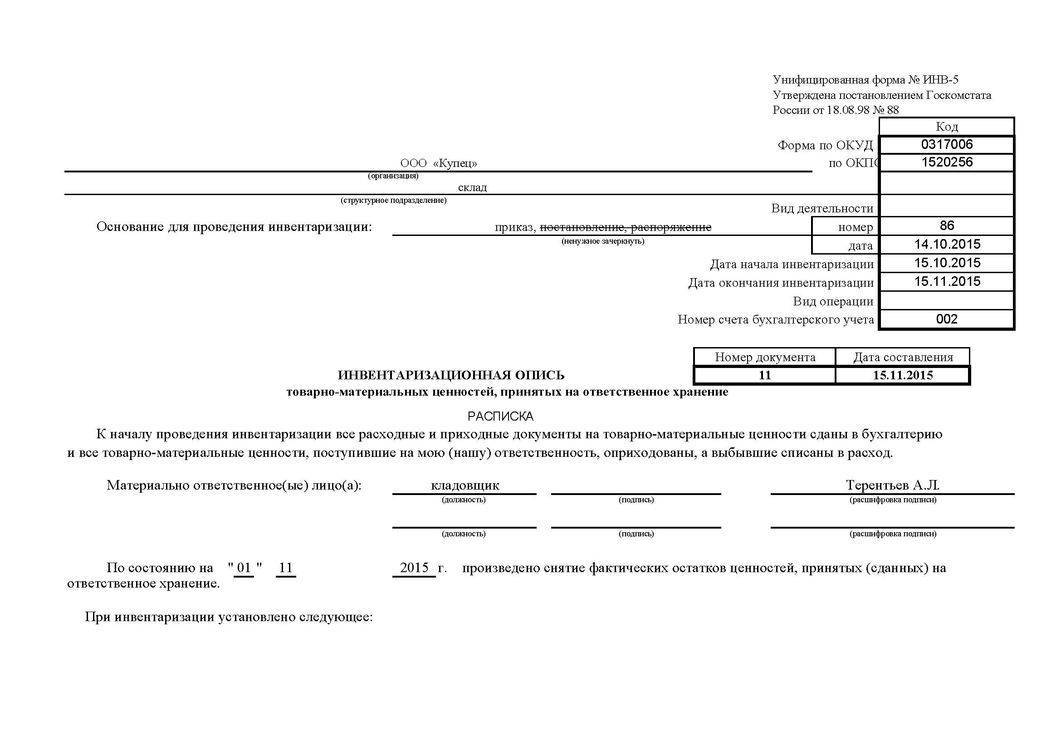

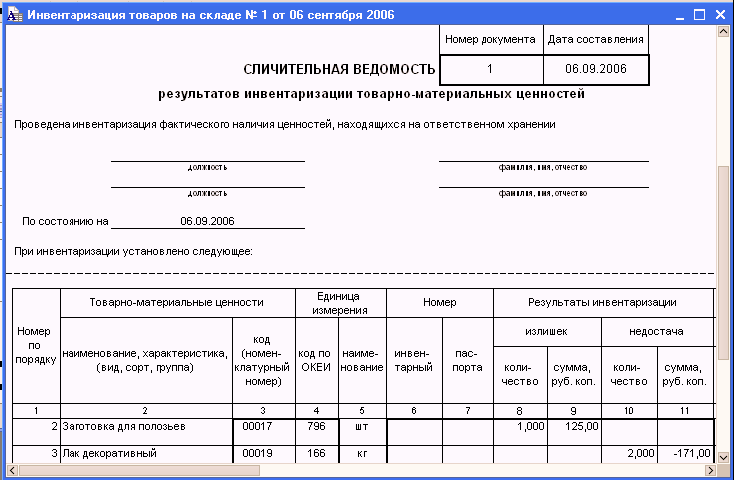

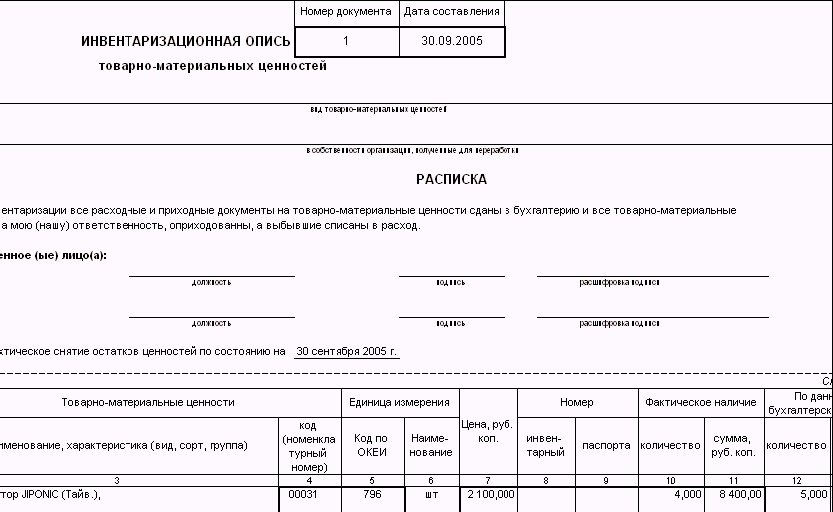

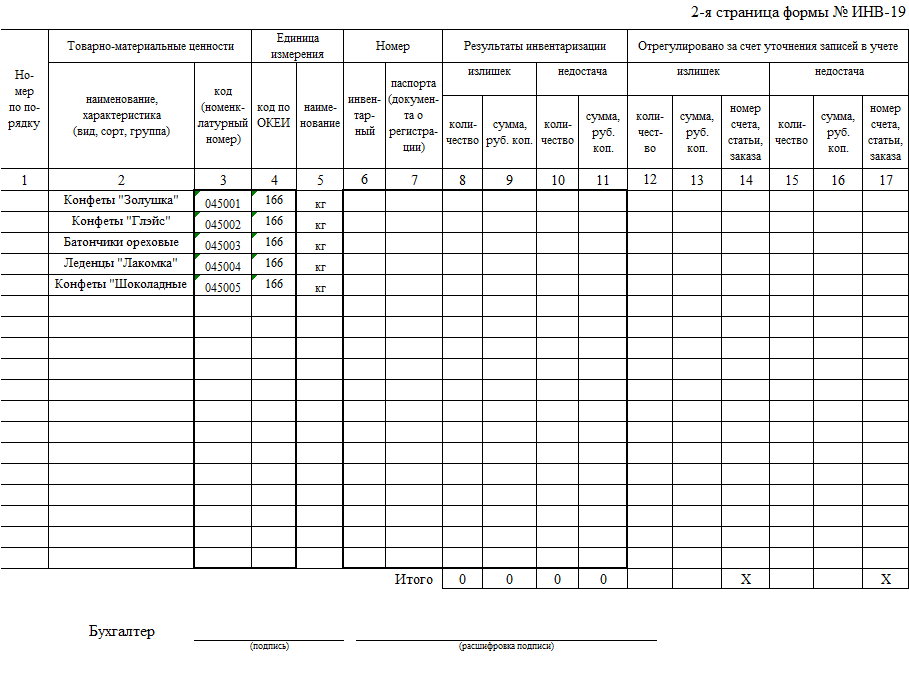

Инвентаризация материальный ценностей

В идеале все

материальные ценности и обязательства предприятия, по факту должны

соответствовать данным бухгалтерского учета. Для того чтобы максимально

приблизиться к достоверности учетных данных, и существует такой метод учета,

как инвентаризация. Она представляет собой периодическое сопоставление

фактических и учетных данных по имуществу и обязательствам компании.

Кроме проверки наличия объектов и обеспечения достоверности учета, инвентаризация преследует следующие цели:

– анализ состояния

имущества с точки зрения его рыночной стоимости и необходимости переоценки или

списания;

– проверка соблюдения

условий эксплуатации основных средств и хранения других видов ТМЦ;

– выявление

просроченной задолженности и анализ причин ее возникновения.

– инвентаризация проводится не только по собственному имуществу и обязательствам, но и по арендованным объектам, а также по ценностям, принятым для переработки.

Законодательно определяются обязательные случаи проведения инвентаризации, которые закреплены в п.27 Положения о ведении бухгалтерского учета и отчетности. Среди случаев обязательного проведения сверки значатся:

– необходимость

составления ежегодной бухгалтерской отчетности;

– увольнение и прием на

работу новых материально ответственных лиц, в число которых входят в первую

очередь кладовщики и кассиры;

– сдача имущества или

оборудования в аренду;

– случаи выявления

хищений или порчи имущества и ТМЦ;

– повреждение имущества

организации в результате стихийных бедствий или чрезвычайных ситуации;

– ликвидация компании

или предприятия.

Главной целью, по которой необходимо проводить инвентаризационную сверку является меры, по сохранению имущества компании или предприятия, а также организация своевременной процедуры расчетов по налогам и хозяйственным договорам.

Проведение списания ТМЦ в бухгалтерском учете

После утверждения акта о списании ценностей, бухгалтерская служба проводит его по учету. Фактической датой списания будет дата составления акта.

Проводки при списании ТМЦ зависят от причины выбытия ценностей.

По кредиту используют счет № 10. По дебету используют счета, отражающие выбытие ценностей:

- при списании ТМЦ в производство используют счета № 20, 23, 25;

- безвозмездную передачу оформляют в корреспонденции со счетом № 91;

- испорченные, устаревшие, утратившие свойства материалы списывают с использованием счета № 94;

- ТМЦ, утратившие свои свойства в результате чрезвычайных ситуаций можно списать в корреспонденции со счетом № 99.

Приход

Поступление матценностей всегда следует обозначать. Для этого используются такие операции:

- поставка по соглашению купли-продажи с оплачиванием покупаемых активов;

- заключение договора мены и поступление ТМЦ на основании бартера;

- безвозмездная передача от своих же учредителей, начальников или сторонних учреждений и лиц;

- получение отходов и остатков полезного использования при ремонтных работах, разборе на составные старых техники и оборудования;

- создание на своём производстве.

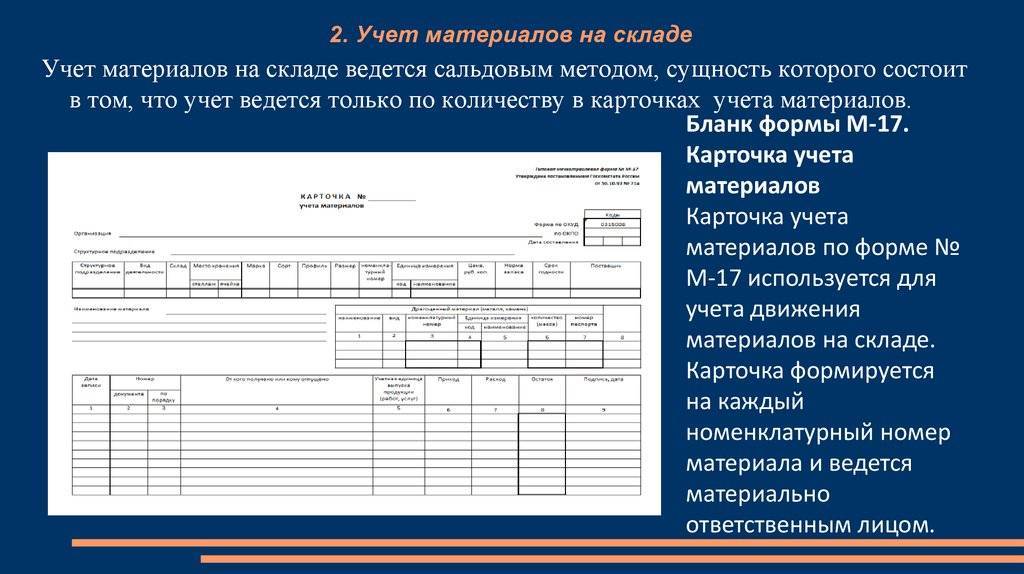

Всё это требует обязательного документирования. Если речь о приобретении ТМЦ, то в качестве доказательства выступают накладные, счета-фактуры от стороны поставщика – на их основе формируются приходные ордеры (в форме бланков 4-М). Последние в свою очередь уходят в общий складской учёт уже в виде карты М-17.

Когда же поступление активов реализуется с игнорированием счетов-фактур, накладных и ордеров, правила гласят, что необходимо составлять минимум передаточный акт (форма М-7). Он создаётся после оформления поставки и сверки с данными документации. При выявлении товарного избытка, продукция записывается в учётный пассив. При нехватке же обращаются с вопросами к поставщику.

Популярная практика – приём приобретений экспедиторами и курьерами (другими аналогичными должностными лицами). Для них непременно составляется доверенность на представительство, которое ещё и нужно заверять. Используемые при этом формы: М-2 и М-2А. Если ТМЦ собственного производства поступает на склад, формируют накладную-требование М-11.

Иногда возникают обстоятельства, при которых после разбора техники и оборудования остаются полезные запасные части. Для них предусмотрен акт М-35: в нём отражаются сведения о самих матценностях и разобранном основном средстве.

Оценка

Когда предмет поставки поступил, оформленная документация уходит в бухгалтерию организации (рядовому или главному бухгалтерам).

Ещё на стартовом этапе деятельности учреждения для бухучёта создают и определяют политику учётного процесса: в ней содержится вся информация, касающаяся методик бухгалтерского учёта и налогового, утверждённых способах расчёта и оценивания.

Резервы учитываются или по фактическим, или по учётным расценкам:

- Реальные цены отражаются в бумагах и ранее. Это стоимость покупки, поставки, а также перечисляемая контрагенту сумма с вычтенными НДС (если партнёрское взаимодействие налажено по принципу возврата налога). Такая схема удобна для субъектов, которые работают по небольшим оборотам.

- Учётные цены подразумевают применение значений при упрощённой учётной процедуре. Они определяются субъектами хоздеятельности. Метод уместен в случае с предприятиями, которые работают с очень большим перечнем товарных наименований.

Пример 1. Компания “Х” заключила соглашение о приобретении офисных принадлежностей для своих сотрудников. Итоговая сумма сделки составила 25 000 руб. Какие тут есть проводки:

- проведение платежа за доставку безналом – Дт 60 Кт 51;

- получение товарных единиц – Дт 10 Кт 60;

- НДС – 3 814 рублей (Дт 19 Кт 60);

- выдача в пользование сотрудникам – 25 000 — 3 814 = 21 186 руб. (Дт 26 Кт 10).

Склад для третьих лиц

После принятия-получения товары отправляются в помещения кладовых или складов, где и хранятся до момента дальнейшего применения. Бывает, что компании предоставляют свои складские площади для хранения чужих товарно-материальных ценностей. Данная операция не относится к собственному производству хозяйствующего субъекта, а потому её отражают на внебалансовом счёте 002 (на него записывают запасы под ответственное хранение).

Примеры и бухгалтерские проводки

Бухгалтерские операции в процессе списания товарно-материальных ценностей выглядят следующим образом.

Дт 20 Кт 10. Отпуск материалов в основной производственный процесс

При этом во внимание принимается расход по материалам в основном производстве. Проводка составляется на себестоимость материалов (таковой является ее сумма)

В качестве документа-основания для проведения операции используется лимитная заборная карта, требование-накладная.

Дт 23 Кт 10. Отпуск материалов во вспомогательные производства и учет расхода. Сумма та же и равна себестоимости материалов. В качестве документов-оснований выступают те же бумаги, что и в первом случае.

Дт 25 Кт 10. Отпуск материалов на нужды общепроизводственного характера с учетом расхода. Сумма та же, документация аналогична.

Дт 26 Кт 10. Отпуск материалов на общехозяйственные цели. Расход материалов находится в учете. Документация, на базе которой делается проводка, аналогичная.

Дт 10 Кт 10. Отпуск материалов на склады и в кладовые помещения цеховых подразделений. Документом-свидетельством считается накладная на внутреннее перемещение.

Таким образом, проводок, подтверждающих проведение операции, достаточно много.

Нормативно — правовое регулирование учета материальный ценностей

Вопросы понятия, правового регулирования и учета товарно – материальных ценностей и материально – производственных запасов на предприятиях, в нашей стране осуществляется согласно следующим нормативным документам:

1) Гражданский кодекс РФ часть первая (п. 2 ст. 317 ГК РФ). В данном нормативно – правовом акте отражены косвенно вопросы регулирования приобретения ТМЦ в иностранной валюте. На основании положений данной статьи можно сделать вывод о том, что в том случае, если товарно – материальные ценности приобретаются в иностранной валюте, то их стоимость должна быть пересчитана по официальному курсу на день платежа;

2) Налоговый кодекс РФ – часть вторая. В п. 2 ст. 170 НК РФ сказано, что организации, которые освобождены от уплаты НДС, учитывают его величину в стоимости полученных ТМЦ, остальные же организации не учитывают в составе расходов на ТМЦ сумму входящего НДС.

3) Федеральный закон «О бухгалтерском учете» от 06.12.2011 №402–ФЗ. В данном федеральном законе прописаны требования к проведению инвентаризации и к документальному оформлению ее результатов (ч. 4 ст. 11, ч. 3 ст. 11, ч. 4 ст. 9). В ч. ч. 1, 2, 4 ст. 9 закона № 402–ФЗ указаны первичные документы, которые являются основанием для отражений операций по выбытию товаров в результате порчи;

4) Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99: утв. приказом Министерства финансов РФ от 06.07.1999 № 43н (ред. от 08.11.2010). Согласно п. 20 ПБУ 4/99 запасы учитываются в составе оборотных активов;

5) Положение по бухгалтерскому учету «Учет материально–производственных запасов» ПБУ 5/01: утв. приказом Министерства финансов РФ от 9.06.2001 №44н (с учетом последующих изменений и дополнений);

6) Методические указания по бухгалтерскому учету материально–производственных запасов: утв. приказом Министерства финансов РФ от 28.12.2001 № 119н (ред. от 24.10.2017).

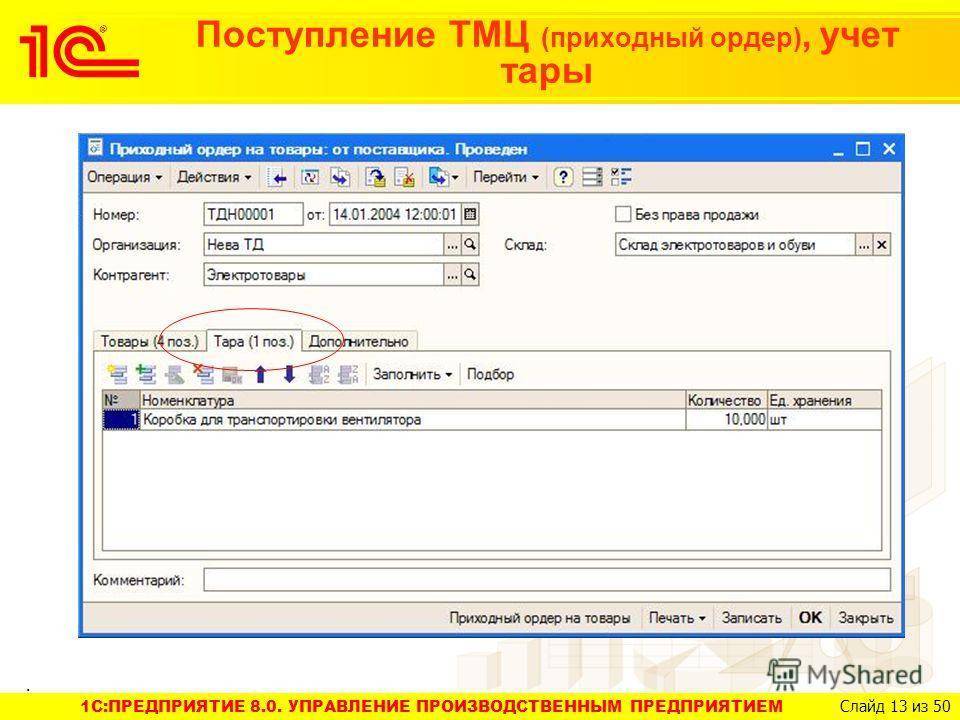

Поступление ТМЦ на хранение

Документальное оформление приема товарно-материальных ценностей на ответственное хранение зависит от того, приняты они по договору хранения или нет.

По договору хранения поступление ТМЦ от организаций и предпринимателей оформляйте актом приема-передачи по форме № МХ-1. При возврате ТМЦ поклажедателю составляется акт по форме № МХ-3. Кроме перечня возвращаемых ТМЦ в этом акте указывается объем и стоимость услуг, оказанных хранителем. Поэтому оформлять дополнительные документы об оказании услуг, связанных с хранением, не нужно.

После получения ТМЦ, сданных на хранение, поклажедатель должен подтвердить отсутствие претензий к организации-хранителю, поставив подпись в журнале по форме № МХ-2.

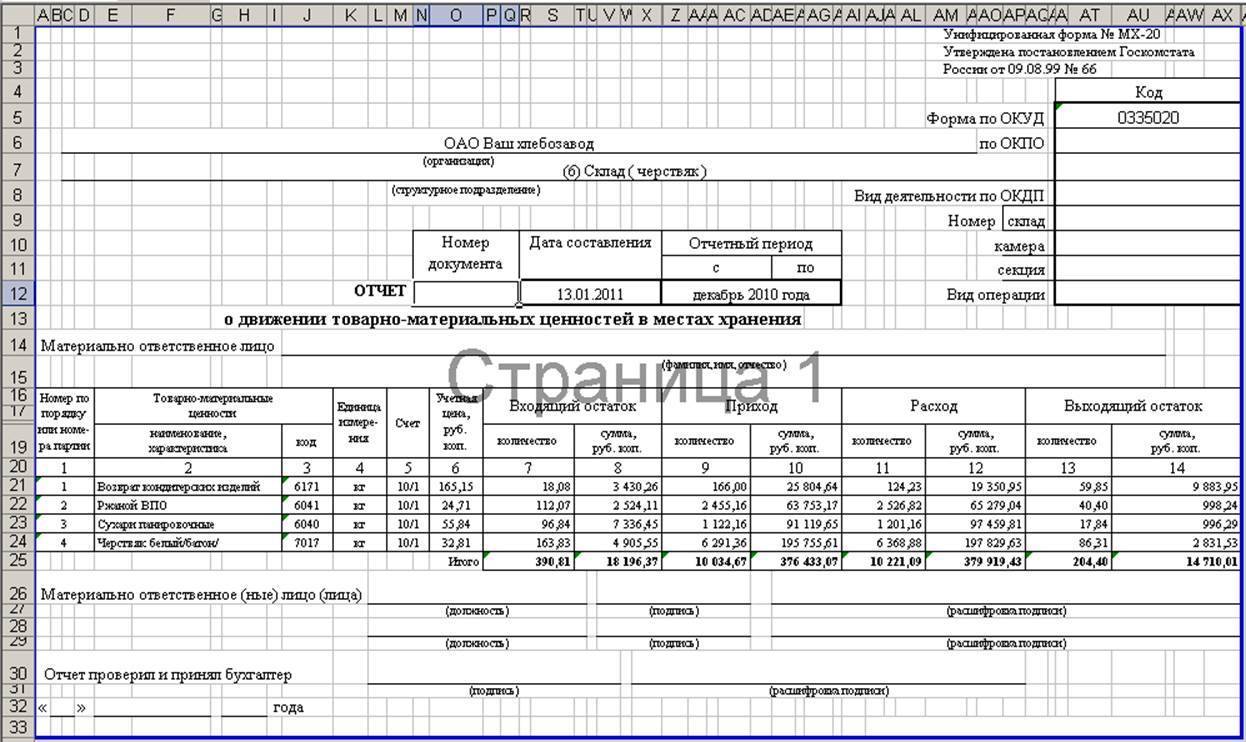

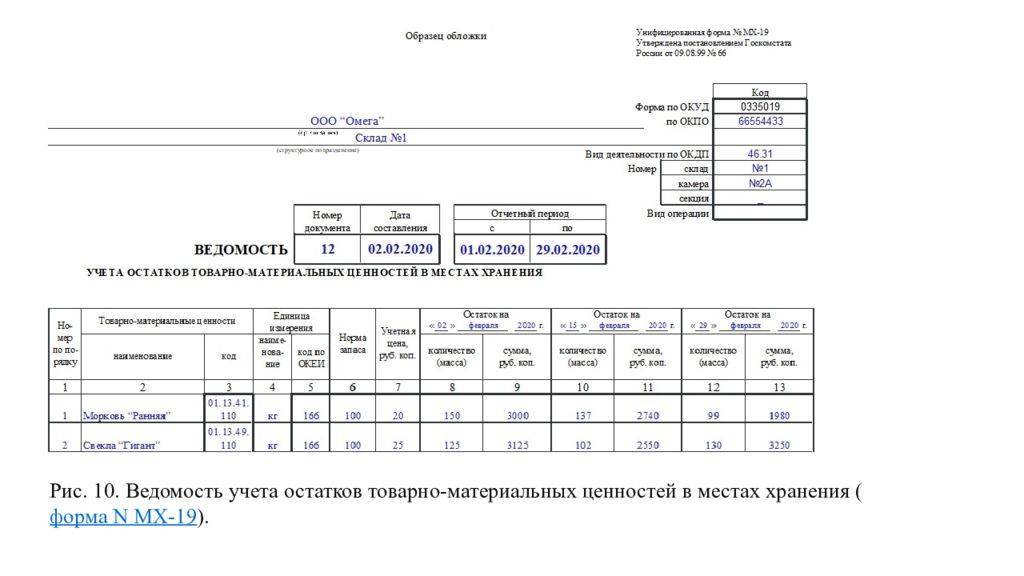

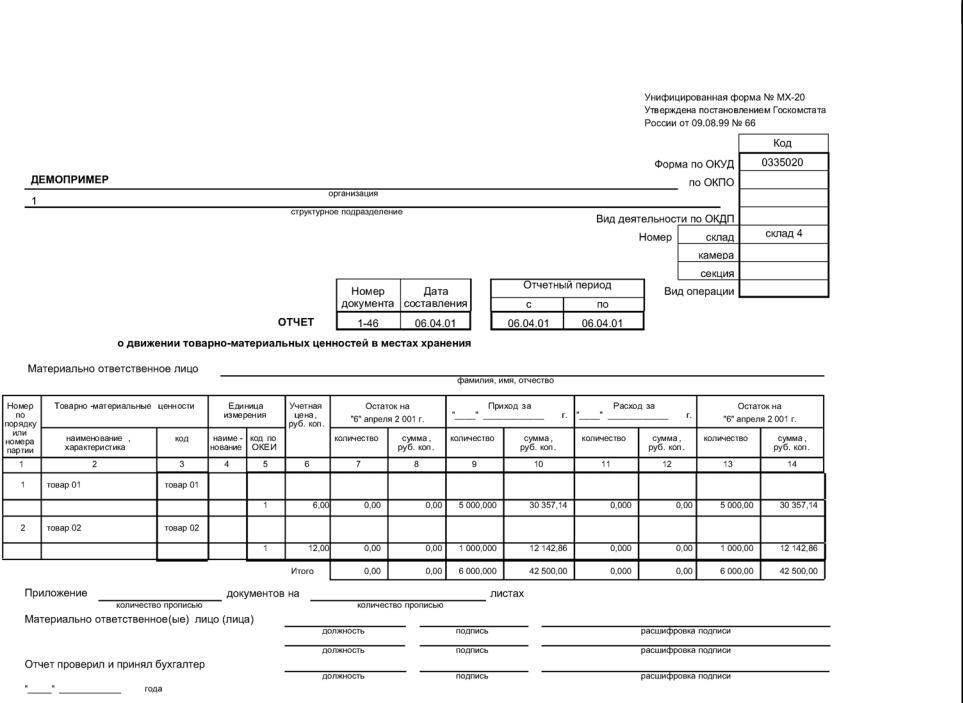

Такой порядок установлен указаниями, утвержденными постановлением Госкомстата России от 9 августа 1999 г. № 66.

Унифицированной формы документа, которым оформляется прием на хранение ТМЦ от населения, не установлено. Поэтому при оказании населению услуг по хранению организация может использовать типовые формы № МХ-1, № МХ-2, № МХ-3 или аналогичные документы, разработанные самостоятельно: квитанции, расписки, номерные жетоны и т. п. Выдача любого из этих документов будет означать, что договор хранения заключен в письменной форме (п. 2 ст. 887 ГК РФ).

По другим договорам (например, купли-продажи с переходом права собственности после оплаты) прием товарно-материальных ценностей на ответственное хранение оформляйте товарными накладными (например, по формам № ТОРГ-12, № 1-Т, № М-15).