Дебетовые и кредитные карты

Это самый главный отличительный параметр. Тот, кто открывал счёт и делал карту, наверняка, сталкивался с вопросами менеджера на тему типа банковской карты. Рассмотрим каждую карту по отдельности:

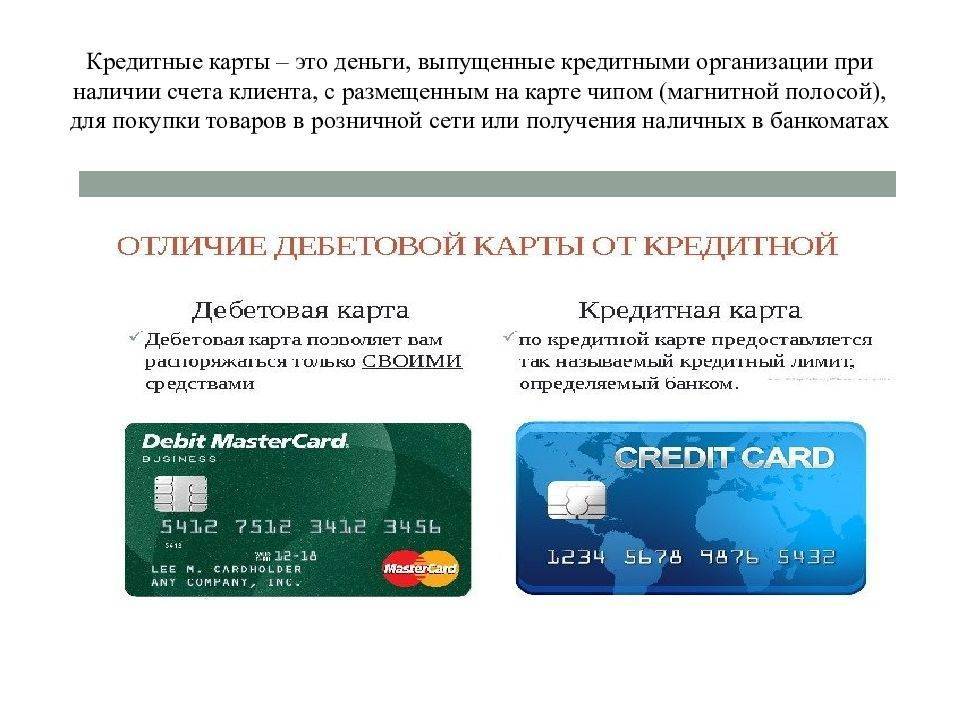

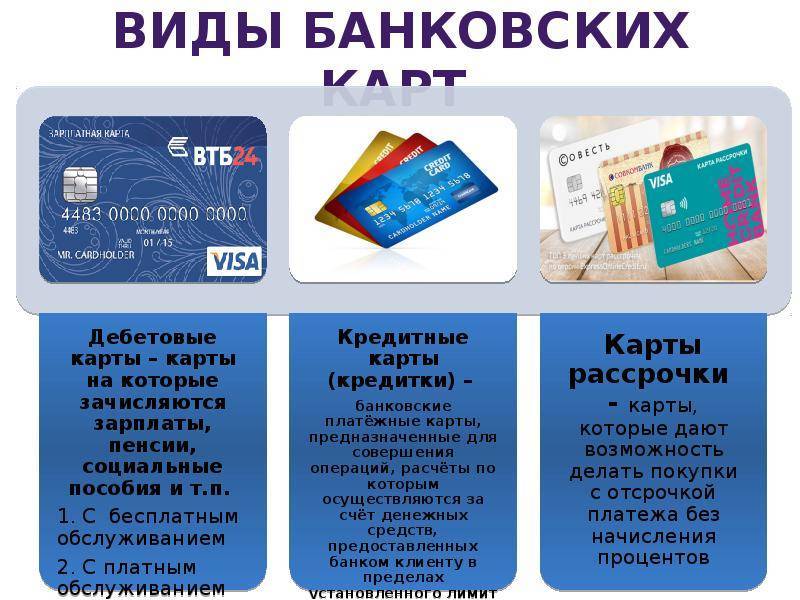

- Дебетовая карта. Эта карта позволяет нам делать все привычные операции, но при этом она используется в рамках счёта, на котором мы храним деньги. Если деньги заканчиваются, то дальше мы не сможем тратить. Суть заключена уже в самом названии – используем только положительный баланс, пока есть деньги – можно пользоваться. Большинство выдаваемых карт – дебетовые, это относится в том числе и к зарплатным. То есть работодатель сам часто открывает счёт и заказывает карту для работника, аналогично и со стипендией для студента.

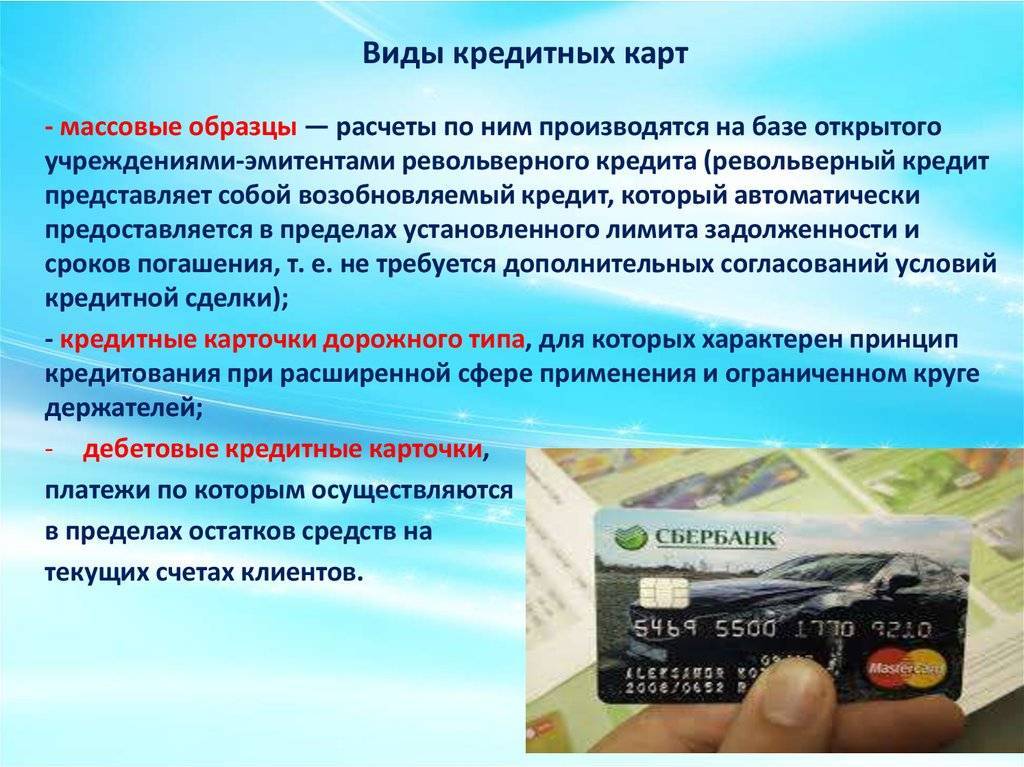

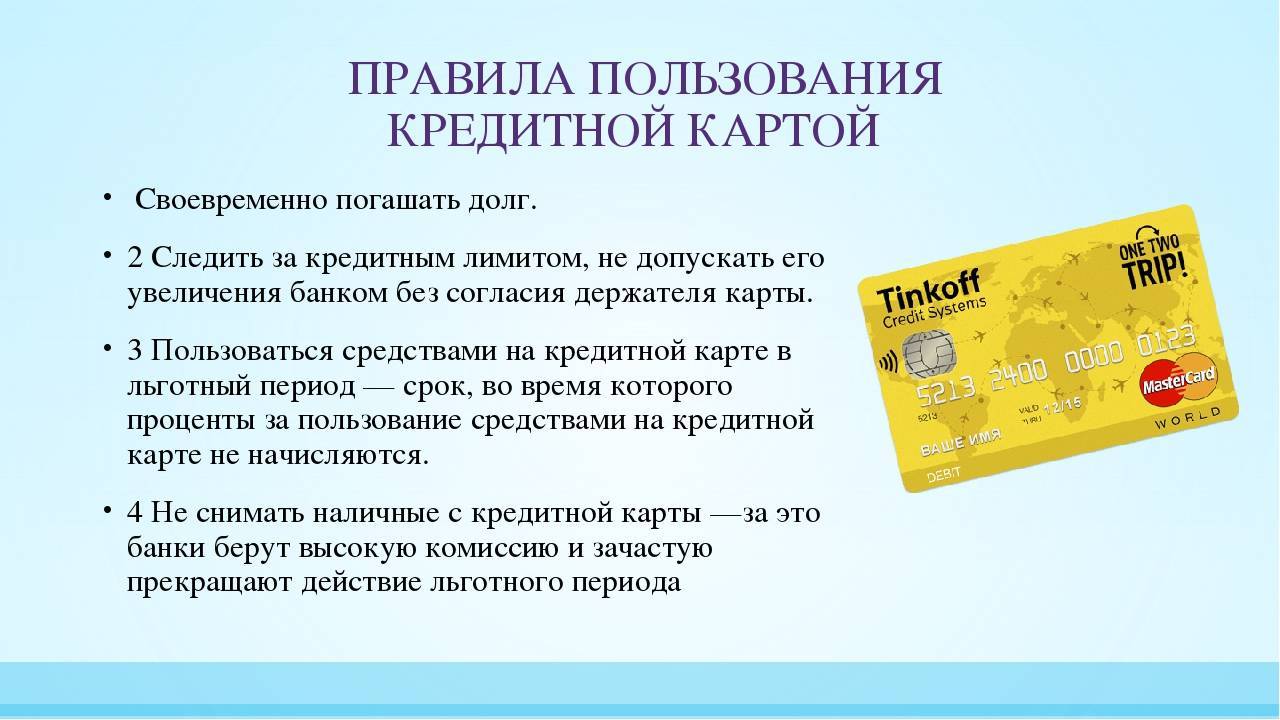

- Кредитная карта. Она обладает всем тем же функционалом, что и дебетовая, но при этом она оформляется для ссудного счёта. Это отдельный счёт в банке, который предполагает снятие с него средств “в минус”. На практике это можно рассмотреть как простой кредит, который доступен в любой момент. И после того, как использовали некоторую сумму, мы потом её возвращаем. После этого снова вся сумма доступна для использования. Практически всегда имеется лимит, так что тратить можно в определённых рамках, установленных банком.

Итак, основное отличие – возможность уходить в зону отрицательного баланса. Понятное дело, что получить кредитную карту не так и просто – условия достаточно жёсткие. Нужно подтвердить платёжеспособность, банк обязательно проверит кредитную историю.

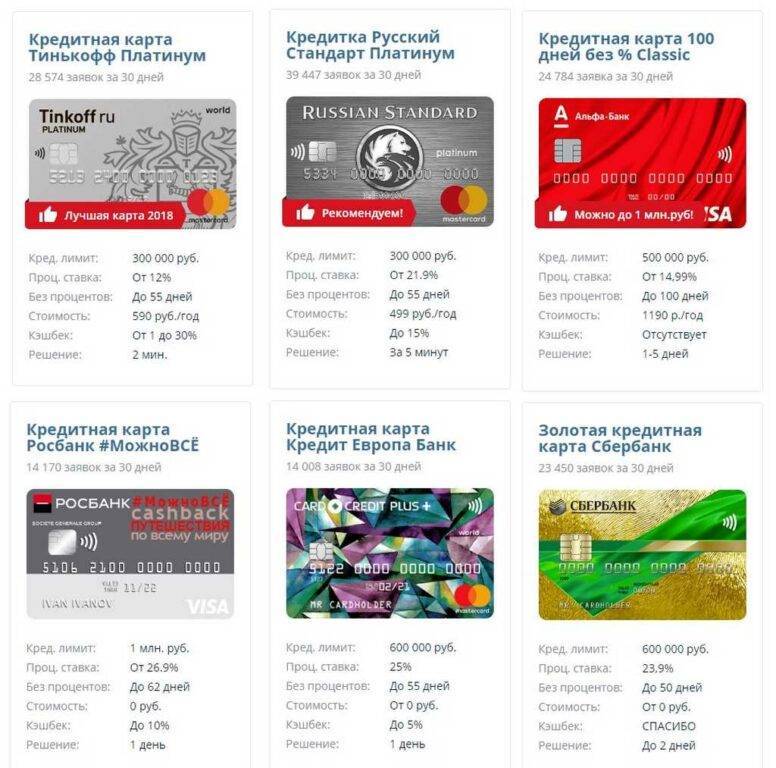

Виды банковских кредитных карт обычно отличаются лишь по условиям – какой объём кредитных средств доступен владельцу, какой процент начисляется на долг, какая длительность беспроцентного периода. Это особенно удобно – можно как бы “брать в долг” на некоторое время и при этом не платить проценты за пользование.

Те, кто ездят за границу, наверное, сталкивались с тем, что бронирование отеля или какой-либо другой платёж может быть совершён только с кредитной карты. То есть сама карта должна быть привязана к кредитному счёту. Делается это в целях проверки – за рубежом наличие кредитной карты как бы указывает на то, что клиент удовлетворяет условиям предоставления кредита и платёжеспособен.

В общем, этот нюанс следует учитывать. Но в России кредитки не очень распространены, не смотря на то, что одно время такие виды банковских карт активно предлагали везде.

Премиальные карты: какие бывают

Список банковских карт для премиальных клиентов доступных на рынке достаточно широк. Каждый продукт имеет собственные условия и привилегии. Но первоначально надо определиться, какой именно пластик нужен.

Где можно получить бонус за оформление карты?

Отвечает автор телеграмм-канала “Заработай на банках!.

10 млн. ₽ и 3000 ₽ гарантированно от Тинькофф Банка.3000 рублей и деньги без % на 145 дней по кредитке “Разумная”.1000₽ и кэшбэк 10% на СУПЕРМАРКЕТЫ за бесплатную MY LIFE.9000 рублей по бесплатной карте ЗАБОТА Ак барса.1000₽ за дебетовую Мультикарту ВТБ.10% кэшбэк на ВСЕ по бесплатной дебетовой Альфа-карте.10% кэшбэк на ТОПЛИВО по бесплатной дебетовке ОТКРЫТИЕ-ЛУКОЙЛ.Бесплатная НАВСЕГДА кредитка Открытие “120 дней без %”.3000 МИЛЬ И БЕСПЛАТНЫЙ ГОД по кредитке Тинькофф All Airlines.1500 рублей за Тинькофф Блэк.1000 рублей за дебетовую Тинькофф Drive.4000 рублей за вклад в банках.30 USD бездепозитный бонус от Roboforex. ЕЩЕ БОНУСЫ БАНКОВ И БРОКЕРОВ

Разделяются банковские VIP-карты на несколько категорий по следующим признакам:

- Тип продукта. Выпускаются кредитные и дебетовые премиум-карты.

- Платежная система, обслуживающая пластик. Сейчас в условиях санкций, активно продвигается платежная система МИР.

- Категория пластика. От нее зависит список доступных привилегий от кредитной организации, платежной системы и компаний-партнеров.

Дебетовые или кредитные

Премиальные дебетовые карты на лучших условиях позволяют пользоваться клиенту собственными деньгами. До совершения покупок или других операций надо внести деньги на счет, самостоятельно или оформив перевод зарплаты и других выплат на счет.

Обычно по дебетовому пластику в дополнение ко всем привилегиям предлагают начисление процентов на остаток. Они будут приносить доход, без необходимости каких-либо действий со стороны клиента.

Кредитки предназначены для совершения операций за счет заемных средств. Банк заранее предоставляет лимит, в пределах которого клиент может оплачивать покупки, снимать наличку и прочие операции в рамках кредитного лимита.

Вместе со всеми основными привилегиями по кредиткам банки предлагают льготный период. Если клиент рассчитается с долгом до конца этого периода, то процентов он платить не будет.

МИР, VISA или MasterCard

Премиум-карты раньше обслуживались обычно платежной системой Visa или MasterCard. Сейчас набирает обороты платежная система МИР. Это не удивительно, так как американские платежные системы ушли из РФ. Это не мешает выпускать банкам пластик Виза и Мастер Кард, но данные карты будут работать только в РФ.

Каждая платежная система выпускает премиум-пластик различных категорий:

- Премиум-карта от платежной системы Visa может быть категории Signature или более престижной – Infinite.

- MasterCard предлагает премиум-карты чаще всего категории World Black Edition, но также доступны премиальные карты для состоятельных людей категории World Elite.

- Система МИР выпускает только 1 разновидность премиум-карточек – МИР SUPREME.

При выборе платежной системы и категории карточки надо учесть следующие моменты

- Валюта пластика. Премиальная валютная карта от платежной системы МИР пока недоступна, т. к. в ней все операции проводятся в рублях.

- Необходимость использования карточки за границей. Внутри РФ все 3 системы (Visa, МИР и MasterCard) работают без проблем, но за пределами страны пластиком МИР воспользоваться в более чем в 12 странах. Международными ПС российских банков — только в пределах РФ.

- Лимиты на снятие наличных. По премиальным картам они обычно выше, но все зависит от выбранного банка, а для большинства клиентов слишком высокие лимиты не требуются.

Другие способы оплаты онлайн сервисов

Оформление виртуальных и пластиковых карт UnionPay

UnionPay МТС Банк

Карты платежной системы третьего эшелона — китайской UnionPay. Некоторы сервисы принимают к оплате такие карты. Оплачивать покупки можно в 180 странах в крупных магазинных сетях, можно снимать наличку за границей. В общем — простой и рабочий вариант получить международную карту.

В России выпуск таких карт осуществляют:

- МТС Банк — виртуальные и физические карты.

- Почта Банк — только виртуальные карты.

- Россельхозбанк — физические карты.

- Газпром Банк — физические карты.

- Можно уточнить и в других банках.

В каждом банке свои условия для новых и существующих клиентов.

Из плюсов карты Union Pay МТС Банка:

- Открытие карты через сайт 5000р (у конкурентов до 10 тысяч рублей).

- Лего получить бесплатное обслуживание, нужно держать оборот не менее 10 тысяч рублей в месяц (у конкурентов от 30 тысяч).

- Банк довольно современный: хорошее мобильное приложение, все функции выполняются онлайн, офисы МТС на каждом шагу. На момент написания статьи в других «молодежных банках» (Тинькофф и тд) таких карт нет.

- Есть процент на остаток на счете.

Открытие банковского счета в другой стране

В текущих реалиях осталась одна гарантированная возможность оплачивать зарубежные сервисы – открыть банковский счет в другой стране. Сейчас постепенно набирает популярность «карточный туризм», когда человек совмещает свой отпуск и поход в отделение банка.

Из ближайший стран можно съездить в Турцию, Армению, Азербайджан, Казахстан. Но это — тем отдельный статьи. Существует множество нюансов открытия и обслуживания счета, возможности SWIFT переводов.

Оплата сервисов через ApplePay через E-SIM МТС

Ссылка на сайт: mts.ru/personal/esim

На момент написания статьи оплата подписок в ApplePay возможна с помощью номера телефона МТС. Вы привязываете свой номер в настройках Apple ID и с баланса телефонного номера будут списываться деньги за подписки: Icloud, подписки на игры и приложения. Большинство популярных сервисов можно оплачивать через ApplePay.

В свою очередь баланс МТС можно пополнить удобным способом через мобильное приложение МТС. Ваш номер будет своеобразным кошельком.

Если вы не являетесь абонентом МТС — всегда можно оформить сим-карту онлайн. Доступно для владельцев смартфонов с поддержкой E-SIM и верифицированным пользователям ГосУслуги. В иных случаях потребуется визит в офис МТС.

Суть понятия и принцип работы

Банковская карта является удобным и незаменимым платёжным инструментом для совершения безналичных расчётов между физическими и юридическими лицами. По сути, это всего лишь кусок пластика, и лишь возможность привязки к уже существующему банковскому счёту клиента позволяет при помощи карточки распоряжаться денежными средствами. Любую карточку можно привязать к одному или нескольким банковским счетам, оплачивать товары или услуги или использовать для снятия наличных. Банк, который выпустил пластиковую карту, называют эмитентом. Он же является её собственником, а клиент, открывший счёт в банке и оформивший по нему карточку – её держателем.

Держатель карты имеет круглосуточный доступ к своему банковскому счёту, и поэтому в любой момент может использовать находящиеся на нём денежные средства, тратить их на что угодно и где угодно. Расчёты банковскими пластиковыми картами осуществляются во многих торговых точках, оборудованных торговыми терминалами соответствующей платёжной системы. На первый взгляд может показаться, что тут всё просто – терминал считывает карточку, а затем деньги списываются со счёта. Но, на самом деле это очень сложный процесс.

Принцип работы системы безналичных расчётов заключается в следующем:

- Продавец принимает пластиковую карточку от покупателя и вставляет её в терминал. Во время оплаты терминал проверяет её подлинность и наличие денег на счёте.

- Банк-эквайер – банковская организация, осуществляющая все безналичные расчёты по данному терминалу, производит сверку информации на карте с базой данных. Если несоответствия не обнаружены, то подаётся запрос в платёжную систему.

- Платёжная система связывается с банковской организацией, выпустившей карточку (банком-эмитентом), чтобы получить сведения об остатке на счёте и о возможности покупки. Если на счету покупателя есть деньги, их перечисляют на счёт продавца.

- Деньги списываются со счёта банковской карточки, после чего терминал распечатывает два чека. Один экземпляр остаётся у кассира, второй – получает покупатель.

- В конце дня торговая точка отправляет всю информацию по безналичным переводам в банк-эквайер, который перечисляет общую сумму по всем чекам на счёт организации.

Критерии выбора лучшей кредитной карты

Кредитную карту какого банка лучше оформить? Ответ на этот вопрос зависит от ряда моментов, которые нужно рассматривать в совокупности. Перед подачей заявки на эмиссию «пластика» рекомендуется изучить предложения на финансовом рынке и сравнить главные параметры банковских продуктов. При выборе самой выгодной кредитной карты учитываются следующие критерии.

Максимально возможный лимит

Этот пункт очень важен для тех пользователей, которые планируют совершать крупные покупки. Если выделяемая банком сумма является недостаточной, от оформления такой карты стоит отказаться.

Годовое обслуживание карточного счета

Этот параметр также важен для клиента. Стоимость годового обслуживания складывается из нескольких видов расходов – цены самого «пластика», его персонификации и доставки готового магнитного носителя до клиента. Наиболее выгодные кредитные карты выпускаются без годовой платы.

Но, как правило, в таких случаях эмитент ставит определенные условия для держателей «пластика»

Стоит обратить внимание на то, что многие банки требуют ежегодного внесения фиксированной платы вне зависимости от использования магнитного носителя

На заметку: существуют карты, которые, несмотря на высокую плату за годовое обслуживание, легко «окупаются» бонусами и льготными опциями.

Длительность льготного периода

Держатели лучших кредитных карт могут пользоваться заемным банковским капиталом без уплаты процентов не менее 100-120 дней. Это прекрасный шанс получить деньги на длительный срок совершенно бесплатно. Главное – своевременно возвращать долг. В среднем льготный период по «кредиткам» составляет 50- 60 дней.

Кэшбэк

Самые выгодные карты 2022 года предусматривают возможность возврата денег при совершении покупок в магазинах, участвующих в партнерской программе. Конечно, это не самый важный момент, но о нем тоже не стоит забывать, поскольку «копейка рубль бережет». Благодаря кэшбэку, можно ежемесячно неплохо экономить.

Наличие банкоматов

Решая задачу «В каком банке лучше взять кредитную карту?», стоит ответить на несколько важных вопросов. Наличие доступных устройств для снятия наличности – очень важный момент, от которого зависит окончательный выбор образца для эмиссии. Следует уточнить:

- будет ли обеспечиваться круглосуточный доступ к банкоматам;

- предусмотрена ли комиссия на снятие наличности, и в каких размерах;

- можно ли будет получить деньги в других городах в случае передвижения по стране или миру.

Владельцы лучших кредитных карт 2022 имеют возможность снимать наличные средства в любое время суток с минимальной комиссией или без нее. При выборе «пластика» нужно сразу определить для себя, насколько «живые» деньги важны для вас. И как часто планируется совершать такие транзакции.

Платежные системы

Этот критерий имеет значение для тех, кто собирается выезжать за границу. Хороши обе международные платежные системы американского происхождения – и Visa, и MasterCard. В России используется и та, и другая. Однако в поездки по Европе лучше брать MasterCard, а в Соединенные Штаты, Австралию, Канаду, Тайланд и государства Латинской Америки – Visa.Карта «Мир» российской национальной платежной системы используется для расчетов внутри страны.

Репутация банка

В некоторых ситуациях этот критерий также может иметь значение. Отдавать предпочтение стоит проверенным финансовым компаниям. В идеале рекомендуется доверять выпуск «кредитки» банку, в которых у вас есть сберегательные счета или «зарплатная» карта. Магнитный носитель будет выпущен быстрее, поскольку сотрудникам эмитента не придется тратить время на идентификацию нового клиента и его проверку службой безопасности.

Карты для ежедневного использования

Карты для ежедневного использования от СберБанк — это удобные и недорогие банковские продукты для всех категорий населения. Поскольку такие карточки используются повсеместно, банк делает ставку именно на них. Поговорим о наиболее выгодных ежедневных дебетовых картах.

СберКарта

СберКарта предназначена для всех категорий населения. СберБанк предлагает разные тарифы под каждый возраст: для обычных граждан, пенсионеров и молодежи. Разберем основные параметры карты в таблицах.

Таблица 1 — СберКарта для всех

| Параметры | Бесплатная СберКарта | Платная СберКарта | Хорошие бонусы | Максимум выгоды |

| Стоимость месячного обслуживания | Плата отсутствует | 150 руб | Плата отсутствует | Плата отсутствует |

| Стоимость уведомлений | 60 руб | 60 руб | 60 руб | Бесплатно |

| Бесплатное снятие наличных | В банкоматах сети | В банкоматах сети | В банкоматах сети | В любых банкоматах |

| Лимиты на снятие наличных | 150 тыс в день,1,5 млн в месяц | 50 тыс в день,500 тыс в месяц | 300 тыс в день,3 млн в месяц | 500 тыс в день,5 млн в месяц |

| Годовые бонусы | от 1800 | от 600 | от 4200 | от 15600 |

| Повышенные бонусы | Нет | Нет | +5% за оплату в кафе и ресторанах | +5% за оплату в кафе и ресторанах, за такси, +10% за оплату на АЗС |

Таблица 2 — СберКарта Пенсионерам

| Параметры | Бесплатная СберКарта | Платная СберКарта | Хорошие бонусы | Максимум выгоды |

| Стоимость месячного обслуживания | Плата отсутствует | Плата отсутствует | Плата отсутствует | Плата отсутствует |

| Стоимость уведомлений | 30 руб | 30 руб | 30 руб | Бесплатно |

| Бесплатное снятие наличных | В банкоматах сети | В банкоматах сети | В банкоматах сети | В любых банкоматах |

| Лимиты на снятие наличных | 150 тыс в день,1,5 млн в месяц | 50 тыс в день,500 тыс в месяц | 300 тыс в день,3 млн в месяц | 500 тыс в день,5 млн в месяц |

| Годовые бонусы | от 1800 | от 600 | от 4200 | от 15600 |

| Повышенные бонусы | Нет | Нет | +5% за оплату в кафе и ресторанах | +5% за оплату в кафе и ресторанах, за такси, +10% за оплату на АЗС |

Таблица 3 — СберКарта Молодежи

| Параметры | Бесплатная СберКарта | Платная СберКарта | Хорошие бонусы | Максимум выгоды |

| Стоимость месячного обслуживания | Плата отсутствует | 40 руб | Плата отсутствует | Плата отсутствует |

| Стоимость уведомлений | 60 руб | 60 руб | 60 руб | Бесплатно |

| Бесплатное снятие наличных | В банкоматах сети | В банкоматах сети | В банкоматах сети | В любых банкоматах |

| Лимиты на снятие наличных | 150 тыс в день,1,5 млн в месяц | 50 тыс в день,500 тыс в месяц | 300 тыс в день,3 млн в месяц | 500 тыс в день,5 млн в месяц |

| Годовые бонусы | от 1800 | от 600 | от 4200 | от 15600 |

| Повышенные бонусы | Нет | Нет | +5% за оплату в кафе и ресторанах | +5% за оплату в кафе и ресторанах, за такси, +10% за оплату на АЗС |

Карточка для пособий

Особенность банковской карты для начисления пенсии и пособий заключается в том, что она обслуживается платежной системой МИР и доступна для открытия только в рублевой валюте. Кроме этого, ей нельзя воспользоваться за границей.

Основные же условия обслуживания выглядят следующим образом:

- годовое обслуживание в первый и последующий года бесплатное;

- лимит на снятие наличных в банкоматах составляет 50 тысяч рублей, в кассах — столько же, но при превышении этой суммы держателю придется заплатить комиссию в размере 0,5%;

- стоимость СМС-информирования — 30 рублей в месяц;

- перевыпуск по истечении срока действия бесплатный, при утере пластика или смене персональных данных — 30 рублей;

- проценты на остаток в размере 3,5% при зачислении пенсии и иных социальных выплат.

Моментальная карта

Условия обслуживания моментальной карты:

- годовое обслуживание в первый и последующий года бесплатное;

- лимит на снятие наличных в банкоматах составляет 50 тысяч рублей, за снятие в кассах держателю придется заплатить комиссию в размере 0,75%;

- стоимость СМС-информирования — 60 рублей в месяц;

- перевыпуск по истечении срока действия, при утере пластика и при смене персональных данных бесплатный.

Цифровая карта

Виртуальная карточка от СберБанка не имеет пластикового носителя и может быть использована только при оплате товаров и услуг онлайн, при переводе денег или оплате квитанций. Главное преимущество продукта — скорость ее оформления. От подачи заявки на выпуск карточки до момента ее использования проходит не больше 5 минут.

Условия обслуживания цифровой карты:

- годовое обслуживание в первый и последующий года бесплатное;

- снятие наличных не предусмотрено;

- стоимость СМС-информирования — 60 рублей в месяц;

- перевыпуск по истечении срока действия, при утере пластика и при смене персональных данных не предусмотрен.

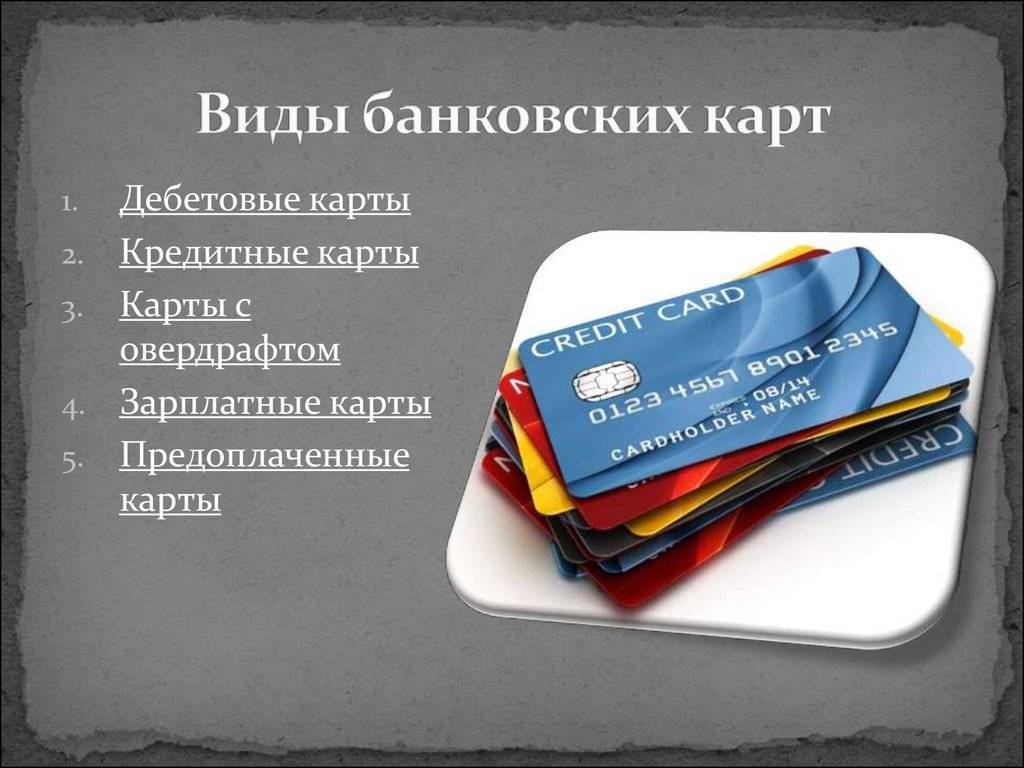

Виды карт

Существуют такие виды банковских карт:

- дебетовые;

- кредитные;

- овердрафтные.

На дебетовой карточке могут храниться исключительно личные денежные средства, оплата услуг и товаров, а также снятие наличных возможны только в том случае, если на привязанном к карте счете есть средства. Дебетовый пластик, который оформляют организации для своих работников, называются зарплатными и выдаются в рамках зарплатного проекта.

На кредитке «хранятся» средства, которые финансовое учреждение предоставляет для пользования держателю карты. Банк устанавливает кредитный лимит, в размере которого клиент может снимать деньги и совершать покупки. Кроме этого, на счету могут храниться собственные деньги держателя. Существуют карточки, имеющие грейс-период, в течение которого не начисляются проценты за пользование кредитным лимитом, если долг будет погашен в определенные договором сроки. В некоторых кредитках проценты начисляются сразу же после совершения покупки или денежного перевода, так как на них отсутствует льготный период.

Овердрафтная карточка имеет некоторую схожесть с дебетовой и кредитной. Чаще всего овердрафт предоставляется участникам зарплатного проекта. При этом суть овердрафта состоит в том, что после окончания личных средств, клиент может использовать кредитные деньги. Отрицательный остаток закрывается автоматически после первого пополнения счета. Но если для кредитной карты банк устанавливает минимальный ежемесячный платеж в размере 10-20% от задолженности, то овердрафт должен периодически (раз в месяц – полтора) закрываться клиентом полностью.

Таким образом, зная, что такое банковская карта и ее основные виды, клиент банка может оформить наиболее выгодный и удобный продукт исходя из своих потребностей. Имея множество преимуществ перед наличными деньгами, карточный счет открывает новые возможности для управления средствами.

На что обращать внимание при выборе карты

Если вы готовы стать счастливчиком и оформить самую выгодную дебетовую карту онлайн, то вам следует обратить внимание на такие моменты

Стоимость обслуживания карты

Желание сэкономить находится в нашей крови. К огромному сожалению, такая экономия нередко приводит к отказу от самых важных вещей. Не стали исключением в этом вопросе и наши дебетовые карты

Чаще всего будущие банковские клиенты выбирают самый дешевый в годовом обслуживании «пластик», не обращая при этом внимание на его функциональное наполнение. Однако я советую вам делать выбор с перспективой на будущее: не бойтесь переплатить в начале и приобрести по-настоящему доходный банковский продукт, в котором будет присутствовать кэшбэк и начисление % на остаток собственных средств на счету

Наличие этих опций сможет с лихвой вернуть вам затраты на годовое обслуживание. К слову сказать, иногда даже дебетовая карта без годового обслуживания может оказаться весьма и весьма прибыльным приобретением. Но стать владельцем такого чудо-продукта – большая редкость, поскольку банки крайне редко предлагают своим клиентам акции по оформлению качественных карт совершенно бесплатно. Тем не менее, данный момент имеет место быть, а потому предлагаю вам изучить предложения банков.

Начисление процентной ставки на остаток собственных средств

Лично мне эта услуга на депозитках нравится больше всего. Такая функция очень выгодна, но, к несчастью, предоставляется очень немногими банками. Поэтому советую вам серьезно подойти к тому, в каком банке лучше открыть дебетовую карту, чтобы вместе с пластиком вы получили еще и возможность легкого и ненавязчивого накопления за счет ежемесячных процентных поощрений за вашу экономность.

Стоимость владения «пластиком»

Очень важно выяснить, во сколько вам обойдется открытие расчетного счета, обналичивание средств в банкомате, изменение пин-кода, блокировка карты. Такие, казалось бы, незначительные нюансы, в конечном счете могут вылиться вам в кругленькую сумму

Онлайн-банк

Качество и удобство онлайн-банкинга и возможность подключить его

Очень важно, чтобы вы могли совершать те же операции, что и в банке, прямо у себя дома в любое время дня и ночи. Возможность руководить своими счетами самостоятельно в любой точке мира, где есть интернет, существенно облегчит вам ваши отношения с банком

Мобильное приложение

Наличие удобного мобильного приложения сделает возможным проверку состояния вашего банковского счета прямо со своего мобильника.

Кроме того, многие программы способны предоставить вам возможность провести безналичные расчеты, перевести деньги, проверить бонусные счета с кэшбэком и многое другое.

Лимиты

Особенно, лимит на снятие наличных. В целях безопасности ваших финансов банки устанавливают ежедневные кэш-лимиты на обналичивание карт в банкоматах. Если вы решите, что вам нужна депозитка с большим лимитом снятия наличных, вы всегда сможете обратиться в свой банк и подать заявку на его увеличение.

Халва

О карте рассрочки «Халва», пожалуй, слышал каждый человек, проживающий на территории России.

Совкомбанк осуществил настоящий прорыв, полностью изменив представление потребителя о кредитных картах. «Халва» имеет уникальный длительный льготный период и умело сочетает в себе все преимущества современного карточного продукта. Сегодня сложно найти подобный продукт, позволяющие в течение полутора лет пользоваться кредиткой и не переплачивать проценты! Предлагаем более детально разобраться с основными характеристиками карты:

- Бонусы –

настоящее украшение данной карты. Они буквально «преследуют» вас на каждом

шагу, будь то реальные покупки в сети магазинов-партнёров банка или через интернет.

В ходе кэшбэка можно получать до 6% средств на счёт после совершения всех

операций по карте; - Совкомбанк

позволяет оформить кредит до 350 000 рублей на любые цели; - Вы не

платите деньги за обслуживание и выпуск кредитки; - Решение по

выдаче займа принимается всего за 5 минут; - Карта

активна на протяжение десяти лет с момента её активации.

Невозможно

не сказать об огромном количестве организаций, сотрудничающих с Совкомбанком.

Картой рассрочки «Халва» можно рассчитываться в сети популярных магазинов,

через онлайн-платформы, платить за мобильную связь и интернет.

Оформить кредит можно по достижению 20 лет, с учётом официального трудоустройства и стажем не менее четырёх месяцев на последнем месте работы.

В Совкомбанке, помимо паспорта и дополнительного документа, подтверждающего личность, могут запросить документ о наличии имущества, но это лишь в том случае, если вы претендуете на получение лимита по карте. Как правило, получить карту «Халва» может любой желающий, от студента до пенсионера, при наличии официального трудоустройства.

Как выбрать банковскую карту

Сейчас банковская карточка есть почти у каждого. Банковские карты бывают двух видов — дебетовые и кредитные. На дебетовые можете заранее положить определенную сумму денег, на кредитной карте в отличие от дебетовой лежат не твои деньги, а деньги банка.

Как выбрать кредитную банковскую карту

При выборе кредитной карты необходимо обратить внимание на ряд важных моментов. В первую очередь, следует выяснить, насколько надежен банк, выпускающий карту. Еще одним ключевым вопросом при выборе кредитной карты является процентная ставка за пользование займом

Еще одним ключевым вопросом при выборе кредитной карты является процентная ставка за пользование займом.

При выборе кредитной карты необходимо обратить внимание на ряд важных моментов

Ее размер может существенно отличаться в разных банках

Обратите внимание на бонусные программы. Лучшие кредитные карты часто «укомплектованы» выгодными предложениями: например, cash back или программами лояльности в компаниях-партнерах

Как выбрать дебетовую банковскую карту

При выборе дебетовой карты стоит учесть те же нюансы, что и при подборе кредитной. Но, в отличие от кредитного продукта, в дебетовом важна не процентная ставка а стоимость годового обслуживания.

При обслуживании дебетовых карт широко распространены также различные бонусные программы. Обычно это скидки при оплате авиационных, железнодорожных и туристических услуг, а также товаров в ряде торговых сетей. Также особого внимания заслуживают карты cash back.

Тинькофф Банк / Тинькофф Black

Особенностью Тинькофф Банка и всех его продуктов является 100-процентное дистанционное обслуживание. Не исключение и дебетовые карты Тинькофф. Все операции, от подачи заявки на открытие до переключения между валютами, делаются в личном кабинете на компьютере или в мобильном приложении. Великолепно работает чат 24/7.

Условия обслуживания

Самой популярной среди линейки дебетовых карт является Тинькофф Black. Условия использования:

- Ежемесячное обслуживание – 99 ₽. Но для валютных счетов бесплатное. Для рублевых плата тоже будет 0 ₽, если на счете неснижаемый остаток в 30 000 ₽, открыт вклад на сумму от 50 000 ₽ или взят кредит.

- Процент на остаток – 5 % при сумме на счете до 300 000 ₽ и тратах от 3 000 ₽. В остальных случаях – без дохода.

- Бесплатное пополнение в банкоматах Тинькофф Банка и у партнеров (до 150 000 ₽ за расчетный период).

- Бесплатный перевод на карточку другого банка (до 20 000 ₽ в месяц) по системе быстрых платежей без ограничений.

- Снятие наличных в Тинькофф бесплатно, в других банках – от 3 000 ₽.

- К карточке можно привязать, кроме доллара и евро, еще 27 валют стран, наиболее популярных среди туристов: Таиланд, Чехия, Венгрия, ОАЭ, Турция, Китай и др. Переход с одной валюты на другую производится мгновенно в личном кабинете или мобильном приложении. Конвертация отличается от биржевого курса всего на 0,25 % (в рабочие часы работы биржи).

Особое внимание обращаю на Тариф 6.2. О нем мало кто знает, потому что про него на сайте информация написана мелким серым шрифтом

Переход на этот тариф дает бесплатное ежегодное обслуживание. Но 5 % на остаток начисляется только в случае неснижаемого остатка в 100 000 ₽ до 300 000 ₽ и при тратах от 3 000 ₽.

Если пластик используется для текущих покупок, а не накопления, то лучше взять такой тариф и не платить за обслуживание. Перейти на него можно, отправив примерно такое сообщение в чат: “Прошу перевести меня на Тариф 6.2. с бесплатным обслуживанием”. Практически моментально это будет сделано.

Бонусная программа

Кэшбэк начисляется за оплату товаров и услуг в четырех валютах:

- 1 % – за любые покупки;

- 5 % – за оплату товаров и услуг из выбранных категорий (ежемесячно в личном кабинете и приложении появляется список из доступных категорий на ближайшие 3 месяца, можно выбрать любые 3);

- 3 – 30 % – по специальным предложениям от партнеров (список актуальных предложений в личном кабинете и приложении).

Особенностью бонусной программы Тинькофф Банка является то, что бонусы начисляются в рублях с каждых 100 ₽ и их можно тратить на что угодно. Максимальное количество бонусов за расчетный период – не более 3 000. Сумма чека всегда округляется в меньшую сторону (99 ₽ – 0 бонусов, 670 ₽ – 6 бонусов).

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Убрир

Уральский банк реконструкции и развития разработал совершенно новый продукт, который способен порадовать всех любителей шоппинга.

Если карты с 55, 100 и 120 дневным грейс-периодом уже не редкость, то период рассрочки сроком в 240 дней – это находка для клиентов банка. Наличие кэшбэка и простота получения карты делают её ещё более востребованной.

Особенности

карты «240 дней без процентов» от Убрир:

- Сумма, на которую может рассчитывать

заёмщик, колеблется в пределах от 30 000 до 299 999 рублей; - Годовая плата за обслуживание

составляет 599 рублей, однако, при соблюдении специальных условий, она может не

взыматься; - Льготный период длится восемь

месяцев; - В зависимости от тех расходов,

которые возникают в ходе использования карты, владельцу продукта будут

начислены бонусы по кэшбэку от 1 до 10% от суммы; - Несмотря на действие длительного

беспроцентного периода, необходимо каждый месяц вносить обязательный платёж в

размере 3% от заёмной суммы; - Пользователям доступна услуга

смс-информирования, плата за которую составляет 50 рублей в месяц.

Обратиться за выдачей займа может лицо, достигшее 19, но не старше 75 лет

Важно при себе иметь паспорт и справку о доходе с места работы

Стоит учесть, что Убрир уделяет особое внимание проверке кредитной истории и отдаёт предпочтение клиентам с незапятнанной репутацией. Ставка по кредиту, по истечению льготного периода, достаточно высокая – от 30,5% годовых

Не рекомендуем обналичивать заёмные средства, поскольку ставка по операции составляет от 55,9%.

Карта рассрочки Халва

Основные параметры:

- Кредитный лимит – до 500 000 рублей

- Беспроцентный период – до 36 месяцев

- Снятие наличных – 2.9% плюс 290 рублей

- СМС-информирование – бесплатно

- Обслуживание карты – бесплатно

Халва – карта рассрочки от Совкомбанка с грейс-периодом до трех лет! Однако деньги банка с лимитом до 500 тыс. заемщик имеет право использовать только в партнерских магазинах. Правда, это популярные и крупные сети. Достаточно назвать такие, как:

- Пятерочка;

- Эльдорадо;

- Перекресток;

- Рив Гош.

Весь долг заемщика делится равными частями на месяцы рассрочки. Минимальный платеж – 3,9% от долга .

Совкомбанк разрешает клиентам использовать на карте Халва собственные деньги. Тогда на остаток средств поступит 10% годовых (с подпиской «Халва.Десятка», если сделано от 5 любых покупок за месяц на общую сумму не менее 10 000 руб.) и за покупки вы получите кэшбэк до 4% либо 6% с подпиской Халва.Десятка.

При рассрочке на 3 месяца можно снимать наличные за этот период. Количество операций неограниченное, но за одну разрешается снимать до 30 тыс. Комиссия 2,9% плюс 290 руб.

Есть программа лояльности 5х10 с 30-ью уровнями. 5 приобретений в месяц поднимает ваш уровень на единичку, одна покупка – сохраняет его на текущем уровне, 0 – понижает на единичку. Достигнув последнего уровня, вы можете рассчитывать на:

- +30% кэшбэка за покупку за 2 последних месяца;

- +30 месяцев доп. рассрочки на приобретение в течение месяца только заемными средствами;

- 30% скидка на покупку страхового полиса в Совкомбанке за 2 последних месяца.

Обслуживание и доставка карты Халва – услуга бесплатная.